Что будет с норникелем

Прогнозы акций Норникеля на 2022. Стоит ли покупать?

Акции Норильского Никеля в начале этого года были очень волатильны из-за на новостях об авариях на производстве и последующих штрафах. В итоге все обошлось более-менее благополучно, но, тем не менее, собственники задумались о модернизации производственных мощностей.

Также инвесторы ожидают в ближайшие год-два планового снижения дивидендов. Норникель переходит от системы выплат на основе EBITDA к выплатам из свободного денежного потока, который в период больших капитальных затрат окажется под давлением.

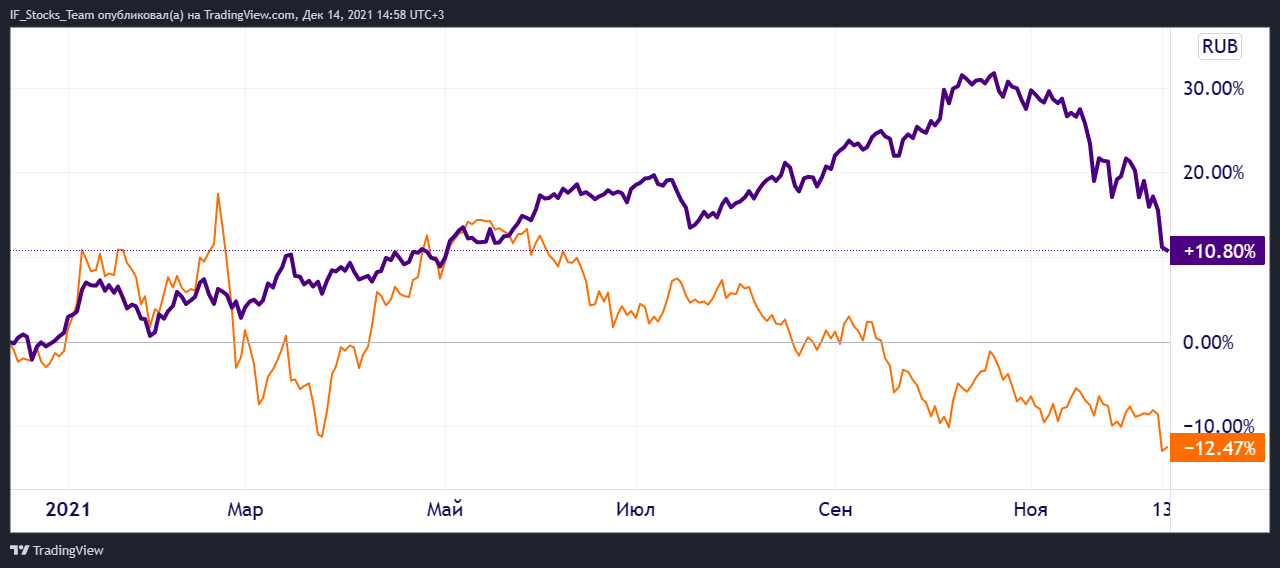

На графике мы видим, что у Норникеля случается даже обратная корреляция с индексом Мосбиржи, а в последние месяцы он отстает от индекса (рис. 6).

Что же делать с акциями Норникеля?

Ориентируемся на то, что в ближайшие два года свободный денежный поток и дивиденды, скорее всего, ждет снижение. В итоге вместо привычных 10-12% дивидендной доходности может выйти около 6-8%. Однако инвесторы уже достаточно давно этого ждут, так что бюджет и новая дивидендная политика на 2022 год не стали для них сюрпризом.

Долгосрочно компания остается очень привлекательной, поскольку производит никель и медь, спрос на которые будет только расти в ближайшее десятилетие. Этому способствует внедрение электротранспорта и обновление электроэнергетической инфраструктуры.

Основные риски для компании — затянувшаяся инвест-программа и резкое снижение спроса на палладий, которое не получится компенсировать сопоставимым ростом спроса на никель и медь.

Однако есть вероятность, что в текущей цене акций уже заложены все негативные ожидания от временного и планового снижения финансовых показателей. Поэтому те, кто верит в перспективу цветных металлов, уже сейчас могут начинать думать о покупке.

По Норникелю наша рекомендация — покупать.

Что будет с «Норникелем»?

Этот вопрос часто задают себе российские инвесторы, что неудивительно – компания входит в первую пятерку индекса Мосбиржи по капитализации и объемам торгов. Между тем, котировки в падающем тренде уже почти полгода, акции скорректировались на 20% от максимумов.

Предыстория. Недавно компания опубликовала итоги своей деятельности за 9 месяцев 2021 года, в связи с чем мы решили поделиться своим взглядом на трудную судьбу металлургического гиганта.

На «Норникель» пали десять казней египетских – затопление рудников Октябрьский и Таймырский, авария на обогатительной фабрике, штрафы Росприроднадзора, налоговые инициативы правительства. Еще и цены на продукцию упали – если никель и медь держатся неплохо, то платина и палладий потеряли 20 и 30 процентов соответственно с годовых максимумов. Неудивительно, что акции дешевеют! Пока все металлурги штурмовали высоты, «Норникель» грустил в стороне от праздника.

То есть с этой стороны всё нормально. А что будет с ценами на металлы?

Цены на металлы. В перспективе переход на «зеленые» технологии поддержит спрос на медь и никель. По оценкам самой компании, к 2025 году спрос на никель может вырасти на 30%, и мы с этим скорее согласны. С медью всё тоже будет хорошо, по тем же зеленым причинам. Спрос на палладий пострадать сильно не должен – по данным Международного энергетического агентства, производство обычных авто и гибридов к 2030 году останется на уровне 2019. Правда, есть риск того, что палладий будет вытесняться платиной – но Норникель производит и её.

Краткосрочно цены на металлы также могут показать некоторый рост в связи с сезонным пополнением запасов производителями, а также в связи с новым витком инфляции, но пока цены остаются очень волатильными.

Ключевые риски: замедление Китая и проблемы с полупроводниками, которые бьют по производству автомобилей, то есть по спросу на металлы.

Что в итоге? Акции «Норильского Никеля» вполне можно аккуратно покупать акции лесенкой в среднесрочный портфель. Но надо понимать, что их тренд пока падающий, и волатильность может оставаться высокой.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции «Норникеля» выросли вдвое за 1,5 года. Что будет с бумагами дальше

Стоимость бумаг на 26 октября 2018 года: ₽10 650 за акцию

Стоимость сейчас: ₽22 156 за акцию

Динамика: +108%

Причина роста: рост цен на палладий, высокие дивиденды, хорошие финансовые показатели

Перспективы: избыток предложения никеля и платины, а также рост капитальных затрат могут ухудшить результаты «Норникеля». Помогут компании дефицит палладия и хорошие дивидендные выплаты

Прогноз Refinitiv: ₽23 984,54 за акцию на горизонте года, рекомендация покупать

«Норникель» — крупнейший в мире производитель высокосортного никеля и палладия. Он находится на четвертом месте по добыче платины и родия и входит в список ведущих производителей меди. Компания также занимается переработкой сырья, производит электрическую и тепловую энергию и занимается сбытом своей продукции.

Производственные мощности компании расположены в Норильском промышленном районе на Таймыре, на Кольском полуострове и в Забайкальском крае. За границей «Норникелю» принадлежат завод в Финляндии и предприятие по производству никелевого концентрата в ЮАР.

На данный момент 34,6% акций «Норникеля» владеет Владимир Потанин через кипрскую фирму Olderfrey Holdings. Еще 27,8% компании принадлежит Олегу Дерипаске через энергометаллургическую компанию En+ Group и «Русал». Остальные акции находятся в свободном обращении.

Почему выросли котировки

Бумаги «Норникеля» подорожали на 108% за последние полтора года. Помешать им не сумела даже пандемия. Котировки быстро восстановились после 31%-ного обвала февраля-марта и к 20 мая сумели достичь исторического максимума ₽22 952 за акцию.

Рост цен на палладий. «Стремительное восстановление акций «Норильского никеля» (после обвала), как и докризисный рост, во многом связаны с увеличением цен на палладий», — рассказал портфельный управляющий инвестиционной компании QBF Денис Иконников.

Помимо этого, рост котировок до кризиса был вызван повышенным спросом на катализаторы, ограничивающие выбросы в атмосферу в автомобилях с бензиновым двигателем. При производстве таких катализаторов используется палладий. На них приходится порядка 70% мирового спроса на палладий, пояснил эксперт.

Дивиденды. В последние годы производитель выплачивает акционерам щедрые дивиденды. Благодаря им акции «Норникеля» пользуются большой популярностью среди инвесторов. По итогам 2019 года дивидендная доходность бумаг «Норникеля» достигла максимума в 13,4%, а общий размер дивидендов составил ₽2045,22 на акцию. Отчасти по этой причине акции быстро отскочили вверх после обвала в феврале-марте текущего года.

Стабильный рост показателей. На фоне роста цен на палладий, никель и платину выручка компании за три последних года увеличилась на 64%. По итогам 2019 года она составила рекордные ₽877,8 млрд ($13,56 млрд), что на 16% больше, чем годом ранее.

EBITDA в 2019 году выросла на 27%, а рентабельность EBITDA достигла 58,9%, что является очень высоким показателем при 20,3% в среднем по сектору.

Что ожидает компанию в 2020 году

В текущем году «Норникель» столкнулся сразу с двумя трудностями. С одной стороны, эпидемия COVID-19 привела к резкому ухудшению конъюнктуры рынков цветных металлов и возникновению избытка предложения.

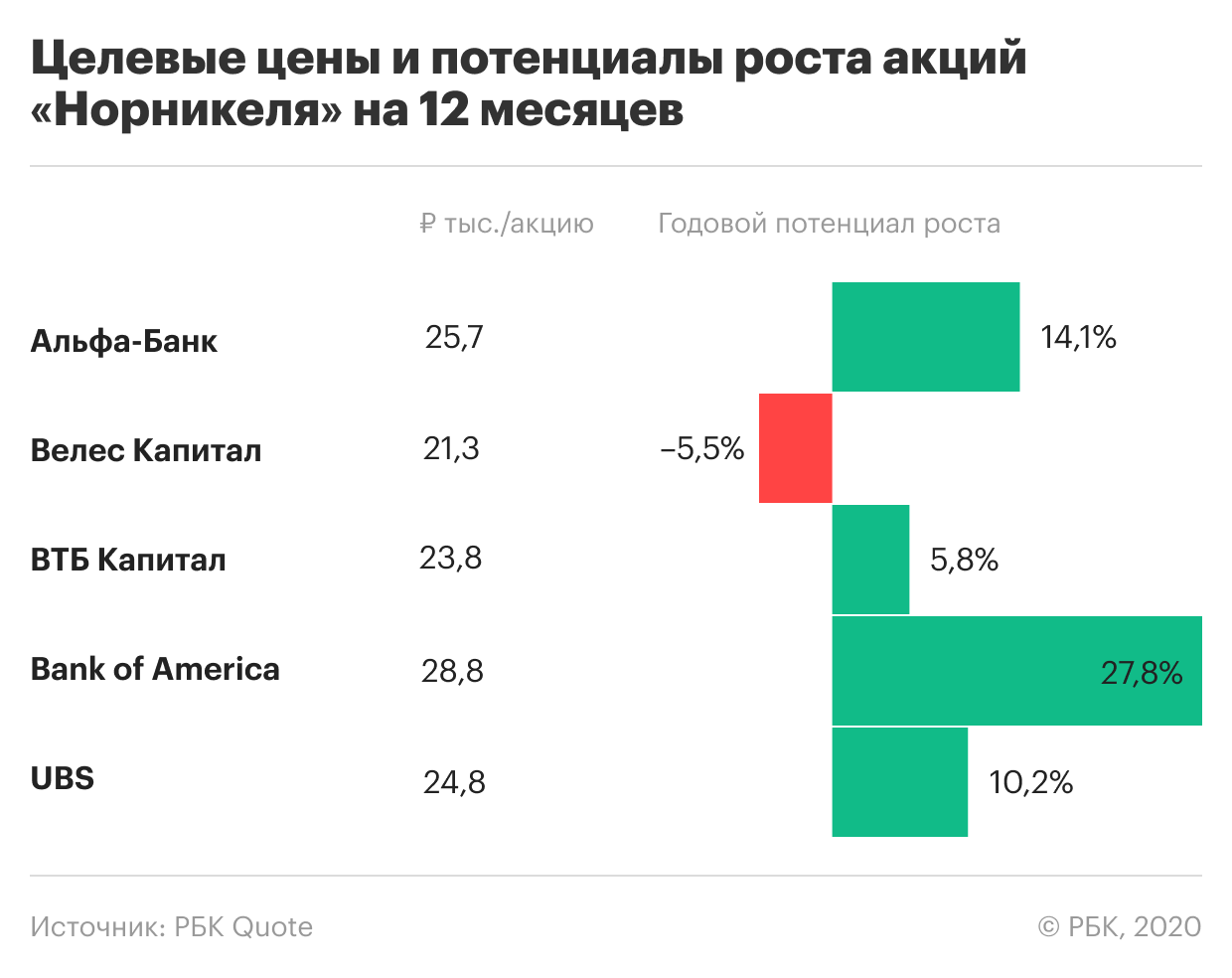

С другой стороны, в прошлом году компания начала масштабный цикл инвестиционных проектов, требующих значительных ресурсов, пишет аналитик инвестиционной компании «Велес Капитал» Василий Сучков.

«На этом фоне мы ожидаем ухудшения финансовых показателей в ближайшие годы», — сказал эксперт.

Избыток предложения никеля и платины негативен для компании, так как не позволяет ценам на эти металлы расти. Никель с апреля торгуется в диапазоне около ₽11 800–12 500 за тонну. Цены на платину с марта тоже находятся в боковом диапазоне, несмотря на попытку в середине мая прорваться вверх.

Рост капитальных затрат. «Норникель» планирует резко увеличить капитальные затраты в 2020–2025 годах.

В ноябре прошлого года компания представила новую стратегию. Один из ее проектов — «Южный кластер» — предусматривает освоение запасов северной части месторождения «Норильск-1». Кроме того «Норникель» планирует расширить Талнахскую обогатительную фабрику и нарастить добычу руды на Таймырском полуострове.

Долговая нагрузка. Из-за увеличения капзатрат объем дивидендных выплат в 2020–2022 годах превысит свободный денежный поток в 1,5 раза, подсчитал Василий Сучков.

Что поддержит акции «Норникеля»

Дефицит палладия. Несмотря на падение спроса на металлы из-за пандемии COVID-19, эксперты ожидают образования дефицита платины и палладия в текущем году.

Из-за усиления пандемии COVID-19 рухнули продажи автомобилей и ювелирных изделий — двух ключевых секторов металлов платиновой группы (PGM), пишут аналитики Bank of America. Однако еще большее влияние самоизоляция оказала на горнодобывающую промышленность Южной Африки, которая производит соответственно 78% и 36% всей платины и палладия в мире.

Сейчас горнодобывающим компаниям в ЮАР разрешено использовать только половину от всего количества рабочих, обычно работающих на шахтах. Это говорит о том, что добыча в стране резко сократится в текущем году.

В то время как спрос на палладий в 2020 году снизится на 2,9%, предложение упадет еще больше — на 5,3%. В результате дефицит составит 1,5 млн унций, прогнозируют в Bank of America. В отношении платины эксперты прогнозируют дефицит в 323 тыс. унций.

Дивиденды. Несмотря на ожидаемое падение EBITDA и рост чистого долга, «Норникель» в 2020–2021 годах продолжит выплачивать дивиденды в размере 60% от EBITDA, полагает Василий Сучков. Согласно оценке эксперта, в текущем году компания в совокупности выплатит акционерам ₽1980 на акцию, в 2021 году — ₽1776 на акцию.

При определении размера дивидендов компания использует специальный нормализованный мультипликатор чистый долг/EBITDA. При его расчете из чистого долга вычитаются полугодовые дивиденды и депозиты со сроком погашения свыше 90 дней. По итогам 2019 года показатель составил 0,6х.

Новые источники дохода. Долгосрочные инвесторы смогут заработать на бумагах «Норникеля» благодаря росту производства гибридных автомобилей и электромобилей, полагают аналитики «Атона». Кроме того, «Норникель» может расширить свое присутствие в аккумуляторной промышленности. Сейчас в мире растет спрос на более эффективные источники энергии, которые можно получить с помощью катодов с высоким содержанием никеля.

Куда двинутся акции компании

Аналитики Bank of America 29 мая повысили прогноз по акциям «Норникеля» с ₽26,6 тыс. до ₽28,8 тыс. ($40 за ADR) с рекомендацией покупать. В банке ожидают, что бумаги будут дорожать благодаря росту доходов «Норникеля» и более привлекательным дивидендам, чем у мировых аналогов.

Рублевая выручка производителя вырастет на фоне ослабления рубля на 13% с начала года и восстановления цен на палладий, считает Денис Иконников из QBF.

«В текущем году прогнозы (по акциям) умеренно-позитивные, основной фактор влияния — это спрос, который восстанавливается после первого квартала текущего года, — говорит аналитик Exante Сергей Красиков. — Даже если будут снижения, то незначительные, по крайней мере, если не подтвердятся повторные заражения COVID-19. В противном случае цена бумаг последует вслед за российским индексом».

«Нам нравится инвестиционный профиль компании, но на этих уровнях акции уже не стоят дешево. Главный риск для компании — падение конечного спроса в третьем квартале, а также возобновление конфликта между США и Китаем», — объяснил прогноз старший аналитик по металлургическому сектору «Атона» Андрей Лобазов.

На долю Китая приходится почти половина глобального спроса на цветные металлы, а также это крупнейший автомобильный рынок (где используется палладий), добавил он.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подпишитесь, чтобы быть в курсе

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Новость

Комментарий

«Норникель» выплатит рекордные дивиденды за 2021 г. с доходностью 12%, однако в 2022 г. выплаты окажутся гораздо ниже в результате изменения дивидендной формулы. Переход к расчету дивидендной базы на основе FCFF вместо EBITDA станет горькой пилюлей, которая спасет компанию от роста долговой нагрузки в период реализации масштабной инвестиционной программы.

В ближайшие годы свободный денежный поток «Норникеля» будет находиться под давлением из-за высокого CAPEX, в результате чего дивиденды в 2022-2023 гг. составят 1 492-1 580 руб. на акцию. На наш взгляд, в условиях роста процентных ставок форвардная дивидендная доходность на уровне 7-8% не является привлекательной. Ранее мы ожидали, что сохранение старой дивидендной формулы до конца 2022 г. позволит «Норникелю» вернуть 4-е место в индексах MSCI Russia, однако теперь и этот драйвер вряд ли будет реализован. Также «Русал» приостановил процесс выделения Быстринского ГОКа, что могло бы поспособствовать росту котировок «Норникеля» в 2023 г. Амбициозная инвестиционная программа приведет к падению дивидендных выплат, но при этом позволит укрупнить производство, модернизировать активы и сделать технологический процесс «Норникеля» более «зеленым» после 2025 г. В то же время позитивных изменений придется ждать несколько лет, поэтому при текущих вводных мы не видим потенциала для роста котировок компании и меняем рекомендацию на «Держать» с целевой ценой 20 539 руб. (27,4 долл. за АДР).

Операционные показатели. В 4-м квартале 2021 г. производство всех ключевых металлов «Норникеля» продолжит находиться под давлением в результате ряда аварий. Наибольшее снижение продемонстрирует сегмент МПГ (40% в палладии и 19% в платине), что объясняется более длинным технологическим процессом в сравнении с никелем и медью. По итогам 2022 г. мы ожидаем рост производства всех четырех ключевых металлов компании на 8% благодаря выходу пострадавших активов на доаварийную мощность. Вместе с тем, операционные показатели достигнут уровня 2020 г. лишь к 2024 г. из-за ремонтов и модернизаций.

Состояние отрасли. В ходе Дня Стратегии 2021 «Норникель» представил весьма сдержанный взгляд на рынки цветных металлов. Компания ожидает, что дефицит никеля и меди в 2021 г. сменится умеренным профицитом в 2022 г. Спрос на палладий по-прежнему превысит предложение, в то время как избыток платины лишь усилится. В 2022 г. негативный эффект на цветные металлы продолжит оказывать дефицит чипов, вызывающий проблемы с производством автомобилей. Кризис на рынке полупроводников уже привел к падению стоимости палладия с 3 000 до 1 800 долл. за унцию. Вместе с тем «Норникель» отмечает устойчивые долгосрочные перспективы металлов, входящих в корзину компании и остро необходимых для перехода к «зеленой» экономике.

CAPEX. В конце ноября 2021 г. «Норникель» анонсировал увеличение инвестиционной программы по сравнению с целями, обозначенными в ходе Дня Стратегии 2020. Так, среднегодовой CAPEX в 2022-2025 гг. увеличился с 3,5-4,0 до 4,0-4,5 млрд долл. Одна из причин – рост стоимости проектов в результате ускоряющейся инфляции. Пик инвестиционной программы будет пройден в 2025 г., после чего капитальные затраты начнут снижаться и стабилизируются на уровне 2,5 млрд долл. К 2028 г. Начало нового инвестиционного цикла неудачно совпало с переходом к выплате дивидендов из FCFF вместо EBITDA, являющейся более стабильным показателем. В то же время с точки зрения долгосрочных позиций бизнеса старая дивидендная формула оказалась бы непосильной ношей, последствиями которой стал бы быстрый рост долговой нагрузки.

Долговая нагрузка. В 2020 г. «Норникель» направил на выплаты акционерам 80% FCFF (дивиденды+байбэк), что позволило снизить чистый долг до 4,7 млрд долл. Согласно нашим расчетам, по итогам 2021 г. дивидендные выплаты компании достигнут 150% свободного денежного потока, в результате чего чистый долг к концу 2022 г. возрастет до 8,6 млрд долл. Благодаря высоким ценам на цветные металлы значение чистый долг/EBITDA составит 0,9х, что по-прежнему далеко от пороговых 1,8х. «Норникель» может позволить дивидендные выплаты за 2022 г. исходя из старой формулы (60% EBITDA), однако в таком случае долговая нагрузка продолжит расти. Выходом станет новый подход, ориентированный FCFF.

Дивидендная формула. В последнее время Владимир Потанин и менеджмент «Норникеля» активно продвигают идею о выплате 50-75% FCFF на дивиденды начиная с 2022 г. Несмотря на то, что акционерное соглашение действует до 1 января 2023 г., текущий год станет десятым по счету, когда дивиденды выплачиваются по старой формуле, что является основным аргументом в пользу перемен. Ранее мы считали, что Русал не позволит компании изменить формулу до истечения соглашения, однако, судя по риторике на Дне Стратегии 2021, дивиденды за 2022 г. будут выплачены уже по новым правилам, которые будут согласованы двумя мажоритарными акционерами «Норникеля». В то же время с учетом низкой долговой нагрузки мы не видим препятствий для увеличения коэффициента выплат до 100% FCFF.

Дивиденды. «Норникель» объявил промежуточные дивиденды за 9 месяцев 2021 г. в размере 1 523 руб. на акцию. Согласно нашей оценке, совокупный дивиденд по итогам 2021 г. будет рассчитан исходя из 60% EBITDA и составит 2 661 руб. на акцию (доходность 12%). Однако в случае распределения 75% FCFF за 2022 г. выплаты упадут до 1 492 руб. на акцию с форвардной доходностью 6,8%, что является средним показателем среди глобальных аналогов и нивелирует рекордные дивиденды текущего года.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

«Норникель» направит дополнительные 150 миллиардов рублей на реновацию Норильска

Ожидается, что Норильск станет площадкой, на которой покажут, как проводить реновацию за полярным кругом.

Фото, видео: ТАСС / Кухмарь Кирилл; 5-tv.ru

На масштабную реновацию Норильска градообразующее предприятие — компания «Норникель» — направит дополнительные 150 миллиардов рублей. Их потратят в том числе на решение экологических проблем. Об этом стало известно на заседании Совета Федерации, где в понедельник обсуждали план развития заполярного города. Ранее на этот проект выделили 120 миллиардов, причем большую часть финансирования тоже обеспечил металлургический гигант.

«Развитие компании невозможно без создания комфортных условий проживания для ее работников и жителей города. И наоборот — будущее города и его процветание в значительной степени зависит от того, насколько успешно и устойчиво будет развиваться компания», — отметил президент ПАО «ГМК Норильский никель» Владимир Потанин.

Проект реновации рассчитан до 2035 года. Он предполагает кардинальное преображение Норильска — новые школы, детские сады, поликлиники, дома. Людей будут переселять из ветхих зданий в современное комфортное жилье, из неблагополучных районов в кварталы с благоприятной городской средой. Заменят и то, что на первый взгляд не видно — водопроводные трубы, электрические сети. Эта работа уже началась.

«Даже ближайшие два года уже дадут результаты, потому что в 2023 году Норильску исполнится 70 лет, и хотелось бы, чтобы вот такой юбилей он встретил обновленным, таким красивым, гостеприимным, замечательным городом», — подчеркнула спикер Совета Федерации РФ Валентина Матвиенко.

Ожидается, что Норильск станет площадкой, на которой покажут, как проводить реновацию за полярным кругом. Адресная поддержка в будущем ждет и другие опорные города российский Арктической зоны.