Что будет за незаконное предпринимательство физических лиц

Что будет за незаконное предпринимательство физических лиц

УК РФ Статья 171. Незаконное предпринимательство

Перспективы и риски споров в суде общей юрисдикции. Ситуации, связанные со ст. 171 УК РФ

(в ред. Федеральных законов от 07.12.2011 N 420-ФЗ, от 26.07.2017 N 203-ФЗ, от 26.07.2019 N 207-ФЗ)

(см. текст в предыдущей редакции)

наказывается штрафом в размере до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо обязательными работами на срок до четырехсот восьмидесяти часов, либо арестом на срок до шести месяцев.

(в ред. Федеральных законов от 08.12.2003 N 162-ФЗ, от 07.03.2011 N 26-ФЗ, от 07.12.2011 N 420-ФЗ)

(см. текст в предыдущей редакции)

а) совершенное организованной группой;

(в ред. Федерального закона от 08.12.2003 N 162-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

наказывается штрафом в размере от ста тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет, либо лишением свободы на срок до пяти лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

(в ред. Федеральных законов от 08.12.2003 N 162-ФЗ, от 07.12.2011 N 420-ФЗ)

(см. текст в предыдущей редакции)

Что будет за незаконное предпринимательство физических лиц

КоАП РФ Статья 14.1. Осуществление предпринимательской деятельности без государственной регистрации или без специального разрешения (лицензии)

Перспективы и риски арбитражных споров и споров в суде общей юрисдикции. Ситуации, связанные со ст. 14.1. КоАП РФ

Споры в суде общей юрисдикции:

(в ред. Федерального закона от 29.07.2017 N 265-ФЗ)

(см. текст в предыдущей редакции)

влечет наложение административного штрафа в размере от пятисот до двух тысяч рублей.

(в ред. Федерального закона от 22.06.2007 N 116-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 22.06.2007 N 116-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 29.12.2015 N 408-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федеральных законов от 22.06.2007 N 116-ФЗ, от 27.07.2010 N 239-ФЗ)

(см. текст в предыдущей редакции)

(часть 4 в ред. Федерального закона от 29.12.2015 N 408-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

1. Понятие грубого нарушения устанавливается Правительством Российской Федерации в отношении конкретного лицензируемого вида деятельности.

(в ред. Федерального закона от 18.07.2019 N 178-ФЗ)

(см. текст в предыдущей редакции)

3. Примечание 2 применяется также в отношении лица, являющегося декларантом или лицом, информация о котором содержится в специальной декларации, поданной в ходе третьего этапа декларирования в соответствии с Федеральным законом от 8 июня 2015 года N 140-ФЗ «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации».

(п. 3 введен Федеральным законом от 18.07.2019 N 178-ФЗ)

(примечания введены Федеральным законом от 08.06.2015 N 140-ФЗ)

Что будет, если работать без ИП

За незаконное предпринимательство можно получить штраф и даже сесть в тюрьму. В статье — какие есть риски, если вести бизнес без оформления ИП

Сергей Скрябин

Кажется, что налоговой нет дела до мелких предпринимателей: если доход небольшой, то и следить за этим никто не будет. На самом деле, даже если продавать кукурузу на рынке, можно заработать штраф за незаконную предпринимательскую деятельность. А если доходы посерьезнее — отправиться на принудительные работы или сесть в тюрьму.

Разобрали на примерах из судебной практики, когда нельзя работать без ИП и какие наказания за это предусмотрены в законе.

Что такое незаконное предпринимательство

Предпринимательская деятельность — это когда человек продает товар, выполняет работы или оказывает услуги и получает за это деньги.

У предпринимательства есть три признака, которые прописаны в законе.

Деятельность самостоятельная. Предприниматель действует в своих интересах и сам выбирает, по какому направлению и как ему работать. Например, если делать сайты на фрилансе — это предпринимательство, а если работать в компании без оформления — нет.

Деятельность ведут на свой риск. Когда человек занимается предпринимательской деятельностью, он рискует. Если не будет клиентов и бизнес прогорит, убытки понесет предприниматель.

Деятельность направлена на систематическое получение прибыли. Причем не важно, успел человек заработать или нет. Если докажут, что он работал, чтобы раз в день или месяц получать прибыль, его деятельность признают предпринимательской.

Подтверждением предпринимательства могут быть также активная реклама, учет сделок, договоры с подрядчиками или поставщиками.

Если купить квартиру для себя, а потом сдавать ее в аренду — это не предпринимательство. Квартира — это недвижимость, которую покупают для личных нужд, например, чтобы там жить. Платить налог с доходов от аренды квартиры нужно в любом случае, но регистрироваться как предприниматель не обязательно.

А вот если купить три квартиры и сдавать их посуточно, это могут расценить как предпринимательство, если докажут, что недвижимость приобретали с целью заработать.

Чтобы безопасно заниматься предпринимательской деятельностью, нужно оформить самозанятость или зарегистрировать ИП. Сделать это нужно до того, как появились первые клиенты, иначе можно получить штраф за незаконное предпринимательство.

Как находят незаконных предпринимателей

Следить за незаконным предпринимательством может полиция, налоговая, прокуратура, органы надзора за потребительским рынком и антимонопольные органы.

Вот как они это делают:

Чтобы убедиться, что человек работает законно, представители госорганов могут попросить показать справку о самозанятости или лист записи из ЕГРИП — это подтверждение регистрации ИП. Если у человека этих документов нет, значит, он занимается предпринимательской деятельностью незаконно.

Как накажут за незаконное предпринимательство

За незаконное предпринимательство предусмотрена ответственность: административная, налоговая и уголовная.

| Ответственность | Наказание | Основание |

|---|---|---|

| Административная | Если доходы от незаконной предпринимательской деятельности до 2 250 000 ₽, штраф — от 500 до 2000 ₽. |

Если на этот вид деятельности нужна лицензия, штраф будет больше — от 2000 до 2500 ₽

Штраф за непостановку на учет в налоговой — 10% от доходов за три года предпринимательской деятельности, но не менее 40 000 ₽.

Штраф за неуплату налогов и страховых взносов — 40% от недоимки

Крупный доход — больше 2 250 000 ₽. На усмотрение суда за это грозит:

— штраф в размере заработной платы или другого дохода за два года — до 300 000 ₽;

— обязательные работы на срок до 480 часов;

— арест на срок до шести месяцев.

Доход в особо крупном размере — 9 000 000 ₽ и больше. Возможное наказание:

— штраф в размере заработной платы или другого дохода за три года — от 100 000 до 500 000 ₽;

— принудительные работы на срок до пяти лет;

— принудительные работы или лишение свободы на срок до пяти лет плюс штраф в размере заработной платы или иного дохода за период до шести месяцев — до 800 000 ₽

Если нарушение не дотягивает до уголовной ответственности, государственные органы фиксируют нарушение в протоколе и в течение десяти дней выписывают постановление об административном нарушении. Человек может через суд обжаловать постановление, если не согласен с ним.

Незаконный предприниматель не успел заработать, но получил штраф 2000 ₽ за продажу сувениров

Что случилось. Мужчина продавал в парке сувенирные магниты. Его задержала охрана парка и передала полиции.

Позиция нарушителя. Мужчина вину не признал — сказал, что не успел даже разложить товар.

Решение суда. Суд учел, что нарушитель уже привлекался к административной ответственности за похожее правонарушение несколько месяцев назад, и назначил максимальное наказание — штраф 2000 ₽.

При крупных доходах предпринимателя накажут гораздо строже.

Незаконного предпринимателя оштрафовали на 100 000 ₽ за продажу лекарств без ИП и лицензии

Что случилось. Мужчина открыл нелегальную аптеку, нанял продавца и продавал лекарственные препараты. ИП он не регистрировал, лицензию не получал. Сотрудники экономической безопасности провели контрольную закупку и выявили нарушение. Оказалось, что незаконный предприниматель заработал больше 11 000 000 ₽, — это доход в особо крупном размере.

Позиция предпринимателя. На суде нарушитель признал вину, попросил рассмотреть дело в особом порядке и вынести приговор без судебного разбирательства.

Решение суда. Суд учел, что ответчик раскаялся, а также его положительные характеристики и отсутствие судимости ранее, и назначил штраф 100 000 ₽.

В решениях суда нет сведений о штрафах от налоговой, это отдельная история. Но незаконный предприниматель кроме наказания, которое назначает суд, еще несет налоговую ответственность — мы говорили об этом выше.

Если суд вменил незаконное предпринимательство и установил, сколько заработал нарушитель, налоговой уже не нужно ничего доказывать — она просто начисляет налоги, штраф и пени так, будто предприниматель работал на основной системе налогообложения.

Если бы нарушитель сразу оформил ИП, мог быть работать на спецрежиме и заплатить значительно меньше налогов.

Человек решил заработать на продаже одежды. За год он закупил товары на 2 000 000 ₽ и перепродал их дороже. Доход составил 3 000 000 ₽.

На старте бизнеса он мог зарегистрироваться и выбрать упрощенную систему налогообложения «Доходы», а вместо этого решил «сэкономить» и поработать без оформления ИП. Налоговая доначислила налоги и выписала штрафы.

Сравним, сколько предприниматель заплатит при законном оформлении бизнеса и по наказанию налоговой. Чтобы упростить расчеты, мы не будем исчислять дополнительные взносы на пенсионное страхование и пени за просрочку.

Штрафы за незаконную деятельность могут быть больше, чем прибыль от бизнеса. Поэтому перед тем, как начать предпринимательскую деятельность, рекомендуем оформить ИП.

Как зарегистрировать ИП

Выбрать коды ОКВЭД. Код обозначает вид деятельности, которым бизнес будет заниматься. В заявлении на регистрацию ИП можно указать несколько кодов, если будете работать по разным направлениям. Например, если делаете сайты и рекламные ролики, нужно указывать два кода.

Выбрать налоговый режим. Всего есть пять систем налогообложения:

Выбирайте систему, которая подойдет вашему бизнесу.

Например, на НПД может работать только ИП, который сам продает товары собственного производства, сам выполняет работы и оказывает услуги и зарабатывает не больше 2 400 000 ₽ в год.

Подать заявление на регистрацию. Это можно сделать лично в налоговой или МФЦ или онлайн через сайт госуслуг и сервисы. Например, можно бесплатно зарегистрировать ИП онлайн через сервис Тинькофф.

Регистрация ИП с Тинькофф

Бесплатно зарегистрируем ИП:

Сейчас читают

Главные изменения в законах 2021 года: как они повлияли на бизнес

Собрали обзор важных законов для малого и среднего бизнеса, которые вступили в силу в 2021 году

Необоснованная налоговая выгода: что это такое и как бизнесу избежать штрафов и доначисления налогов

Если ФНС выявит необоснованную налоговую выгоду, бизнесу могут доначислить налоги и назначить штраф. Разбираем, как экономить на налогах без негативных последствий

Оферта: что это и зачем она нужна

Одному бизнесу оферта поможет ускорить заключение договоров с клиентами, а другому — будет нужна по закону. Что включить в оферту и как избежать типовых ошибок — в статье

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания

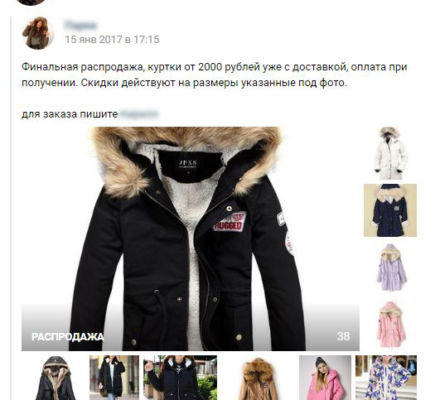

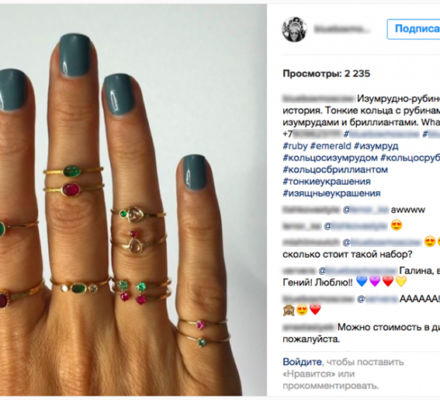

«Незаконное предпринимательство» в соцсетях

На вопросы в рамках услуги бесплатной консультации отвечает бизнес-консультант Толстиков Игорь Геннадьевич:

— Довольно часто приходится сталкиваться с подобными вопросами. Возникают они, в основном, по причине незнания начинающими предпринимателями российского законодательства.

Что такое «незаконная предпринимательская деятельность»?

1. Определимся с понятиями

Что такое «Предпринимательская деятельность» и «Незаконная предпринимательская деятельность» с точки зрения законодательства? В Гражданском Кодексе РФ найдем следующее определение:

Ст.2 ГК РФ:

Предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Таким образом, в случае ведения физлицом предпринимательской деятельности без регистрации ИП (либо ООО, либо иной организационно-правовой формы, разрешённой законодательством), эта деятельность является незаконной.

Ключевая фраза «деятельность, направленная на систематическое получение прибыли» НЕ ТОЖДЕСТВЕННА понятию «получение прибыли». Это значит, что само отсутствие прибыли не влияет на квалификацию правонарушения: как только вы занялись подобной деятельностью без регистрации (возможно даже не успев за это время получить доход) — эта деятельность уже является незаконным предпринимательством.

2. Признаки предпринимательской деятельности

Какие же признаки деятельности явно указывают на то, что деятельность является предпринимательской? Законодательство на этот счёт не даёт однозначный ответ. В сложившейся судебной практике доказательствами, подтверждающими факт занятия физическими лицами деятельностью, направленной на систематическое получение прибыли, в частности, являются:

(Данная информация взята из Постановления Пленума Верховного Суда РФ № 18 от 24.10.2006 в ред. от 09.02.2012)

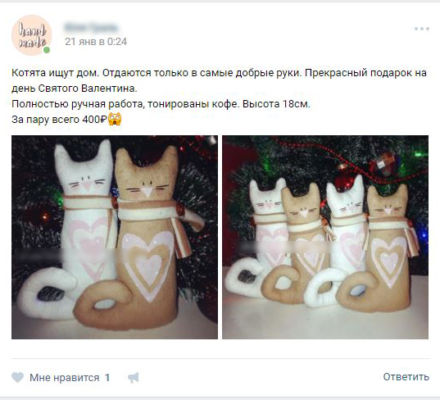

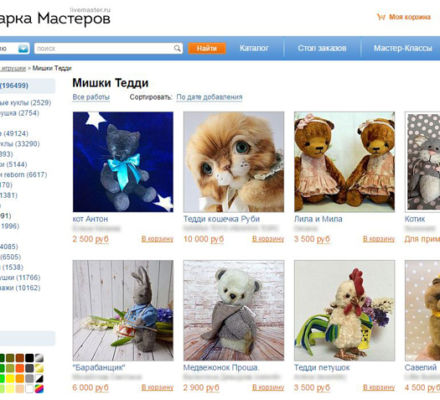

Обратите внимание, что публикация в социальных сетях, на форумах, сайтах объявлений информации рекламного характера о продаваемых изделиях (оказываемых услугах) является основанием для предъявления обвинения в незаконной предпринимательской деятельности.

Факт регулярного получения на личный банковский счет денежных сумм от других физических лиц также может являться основанием в предъявлении обвинения в незаконном предпринимательстве.

Уличить вас в незаконной предпринимательской деятельности могут сотрудники налоговой инспекции, полиции, прокуратуры, антимонопольных органов, органов надзора за потребительским рынком — например, по наводке ваших конкурентов или бдительных граждан, которые по какой-то причине оказались недовольными вашими услугами.

Наказания за незаконную предпринимательскую деятельность

Административная ответственность

Кроме того, административное наказание могут повлечь также: применение в деятельности чужих логотипов, нарушение авторских прав, обман покупателей, реализация подделок и т.п.

Налоговая ответственность

Статьей 11 Налогового Кодекса РФ установлено, что физические лица, которые ведут предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве ИП, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями. Это означает, что к таким физлицам могут быть применены штрафные санкции за неуплату налогов, а также несдачу налоговой отчетности.

Наказание для физического лица предполагает выплату НДФЛ на сумму доказанного дохода и пени за его просрочку. Помимо этого, за уклонение от уплаты налогов полагаются следующие штрафы:

Уголовная ответственность

Уголовная ответственность наступает, если доказано либо причинение крупного ущерба гражданам, организациям или государству, либо получение доходов в крупном и особо крупном размере. Данный факт может быть доказан в результате проверок, проведенных полицией или прокуратурой.

За незаконную предпринимательскую деятельность УК РФ предполагает следующие наказания:

За причинение ущерба в ОСОБО КРУПНОМ РАЗМЕРЕ (более 6 млн руб.) — штраф до 500 тыс. руб. или в размере заработка нарушителя за 3 года ; лишение свободы на срок до 5 лет вкупе со штрафом до 80 тыс. руб. или в размере 6-месячного дохода.

Подведем итоги

Как видим из вышесказанного, наказания за незаконную предпринимательскую деятельность довольно суровые. В то же время процедура регистрации в качестве индивидуального предпринимателя проста и занимает не более 5 дней.

Тем, кто прочитал данную статью и уже принял решение о необходимости регистрации в качестве индивидуального предпринимателя, стоит напомнить:

После регистрации кроме налоговых платежей ИП обязан уплачивать в Пенсионный фонд РФ взносы «за себя» в ФИКСИРОВАННОМ РАЗМЕРЕ 27990 рублей за год (по состоянию на 2017 г.). Сумма эта перечисляется в бюджет вне зависимости от того, ведете вы свою деятельность или нет.

Так что если ваш доход от продажи авторских hand-made изделий за год составит меньше этой суммы, то регистрироваться в качестве ИП вам пока не выгодно.

Итак, на основной вопрос «Нужно ли регистрировать свою предпринимательскую деятельность?» — Ответ: «Да, нужно. Но это не всегда выгодно«. Решение за вами…

Эксперты Центра бухгалтерского обслуживания «ИНТЕГРА» всегда готовы вас проконсультировать и помочь в принятии решения.

Как ФНС находит и наказывает нелегальных предпринимателей

Иногда у граждан возникает вопрос: как налоговая служба узнает, что я занимаюсь предпринимательской деятельностью, и что мне за это будет?

Существует письмо Федеральной налоговой службы от 7 мая 2019 года № СА-4-7/8614, этим письмом ФНС доводит до нижестоящих налоговых органов судебную практику, связанную с переквалификацией деятельности физических лиц в предпринимательскую деятельность в целях налогообложения, и призывает налоговые органы учитывать сложившуюся судебную практику.

Сила акцента

Именно в этом определении есть важный момент:

Физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, но не зарегистрировавшиеся в качестве индивидуальных предпринимателей в нарушение требований гражданского законодательства РФ, при исполнении обязанностей, возложенных на них настоящим кодексом, не вправе ссылаться на то, что они не являются индивидуальными предпринимателями.

Это означает, что если налоговая примет решение, что физическое лицо осуществляло предпринимательскую деятельность, то налоги с дохода от этой деятельности будут рассчитаны как с ИП, а так как это лицо в качестве ИП не регистрировалось, а соответственно и не подавало заявление на льготный режим налогообложения, то в этой ситуации будет применена общая система налогообложения, а это значит 13% НДФЛ и 20 % НДС.

Важно также отметить тезис из этого письма:

Имущество физлица юридически не разграничено на имущество, используемое в предпринимательской деятельности и используемое в личных целях. При получении физлицом доходов от деятельности, не относимой им к предпринимательской, но подлежащей квалификации в качестве таковой, на указанное лицо будет распространяться соответствующий режим налогообложения, установленный НК РФ для ИП/

Как отмечает Верховный суд РФ, направленность действий гражданина на систематическое получение прибыли состоит в активных действиях, вовлечении соответствующих ресурсов, оборудования, рабочей силы, технологии, сырья, материалов энергии, информационных ресурсов и так далее, нацеленности произведенных затрат на получение положительного финансового результата.

Признаки предпринимательской деятельности

Во-первых, изготовление или приобретение имущества с целью последующего извлечения прибыли от его использования или реализации.

Во-вторых, хозяйственный учет операций, связанных с осуществлением сделок.

В-третьих, взаимосвязанность всех сделок, совершаемых гражданином в определенный период времени.

И четвертое — устойчивые связи с продавцами, покупателями и прочими контрагентами.

Доказательствами осуществления предпринимательской деятельности будут являться показания лиц, купивших у вас товар, работу или услугу, выписки из банковских счетов, а также все виды рекламных объявлений.

Важно отметить, что отсутствие прибыли не является доказательством того, что предпринимательской деятельности не было, так как извлечение прибыли — это цель предпринимательской деятельности, а не её обязательный результат.

Санкции

Предпринимательская деятельность без регистрации или без лицензии в случаях, когда такая лицензия обязательна, если это деяние причинило крупный ущерб гражданам, организациям или государству либо сопряжено с извлечением дохода в крупном размере, наказывается штрафом в размере до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период до 2 лет, либо обязательными работами на срок до 480 часов, либо арестом на срок до 6 месяцев (ст. 171 УК РФ).

На основании письма ФНС № СА-4-7/8614 можно сделать выводы, что если вы физическое лицо и занимаетесь деятельностью, которую ФНС может квалифицировать как предпринимательскую, то не стоит дожидаться, пока это сделает налоговая, а лучше самостоятельно зарегистрироваться в качестве ИП и подать заявление на льготный режим налогообложения, либо же зарегистрироваться в качестве налогоплательщика налога на профессиональный доход и стать самозанятым.

СРОЧНО!

Успейте разобраться в ФСБУ 5/2019 «Запасы», пока вас не оштрафовали. Самый простой способ – короткий, но полный курс повышения квалификации от гуру бухгалтерского учета Сергея Верещагина