что такое год начала использования налогового вычета в 3 ндфл

Что означает: «Год начала использования налогового вычета?»

Налоговый вычет представляет собой вид помощи от государства при соблюдении установленных требований и наступлении определенных условий. На эту сумму будет уменьшена налоговая база плательщика.

Когда применяется налоговый вычет

На налоговый вычет могут рассчитывать граждане РФ, которые официально трудоустроены, производят отчисления подоходного налога. В эту категорию не входят индивидуальные предприниматели. Получение налогового вычета означает, что с работника не будет взыскиваться подоходный налог или будет возвращен НДФЛ, уплаченный ранее.

Если гражданин работает неофициально или является безработным, рассчитывать на налоговый вычет он не может.

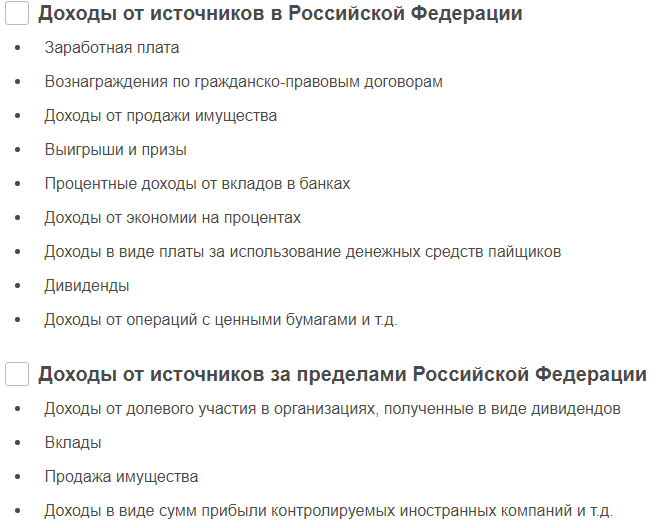

На налоговый вычет могут рассчитывать плательщики, которые осуществляли сделки следующих категорий:

Получение налогового вычета невозможно при покупке недвижимости с помощью государственных пособий (материнский капитал, «военная ипотека», программа «молодая семья» и т. д.).

Вычет может быть получен после сдачи декларации по ф. 3НДФЛ в ФНС. Срок подачи декларации для оформления налогового вычет определен как: в течение 365 дней следующего календарного года, после совершения сделки. Подать декларацию можно в течение 3 лет, поэтому часто встает вопрос о начальном годе использования вычета.

Квартира была куплена в 2016 году, т. е. подать декларацию на налоговый вычет плательщик сможет в течение всего 2017 года.

Не следует путать сроки подачи декларации по другим основаниям. При получении дополнительных доходов декларация подается в 1 квартале следующего за сделкой года, налог должен быть уплачен до 15 июля этого года.

Что такое год начала использования вычета

Данное понятие означает год, за который была подана первая декларация. Фактический год подачи отчета здесь совершенно не причем.

Пример: при покупке квартиры в 2016 году, налогоплательщик может подать декларацию в 2017, 2018, 2019 годах. При этом годом начала использования вычета будет являться 2016 год.

Чтобы не запутаться в датах, приобретатель недвижимости может обратиться к документам. В выписке из ЕГРН будет стоять дата перехода объекта в собственность. Указанный год и будет являться годом начала использования вычета.

При строительстве дома, годом начала использования вычета будет год, когда дом оформляется в собственность.

Исключение составляют случаи, когда недвижимость была приобретена, но декларация на вычет не подана. В этом случае возврат положен только за последние три года. Годом начала использования налогового вычета будет считаться текущий год минус три.

Например, при подаче декларации на вычет в 2018 году, от покупки недвижимости в 2013 году, год начала пользования льготой будет считаться 2015 год.

Для чего применяется понятие

В зависимости от доходов налогоплательщика, срок выплаты налоговых вычетов может растянуться на несколько лет, поэтому становится важным знать год начала возникновения права на льготу.

Законодательством РФ введено ограничение на максимальную сумму возврата в год. Она не может быть больше суммы подоходного налога, который уплачивает плательщик в отчетном периоде.

В ФНС производится расчет суммы подоходного налога и количества лет, в течение которых льгота будет полностью выплачена.

К возврату начислено 20 тыс. р., но сумма НДФЛ за отчетный период составила 4 тыс. р., т. е. срок выплаты составит 5 лет (20/4).

Чтобы не возникло проблем с получением налогового вычета, следует точно знать и определять все основные показатели, влияющие на размер и сроки выплаты, в т. ч. правильно занести в декларацию год начала использования налогового вычета.

Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

Заполняем 3-НДФЛ онлайн

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

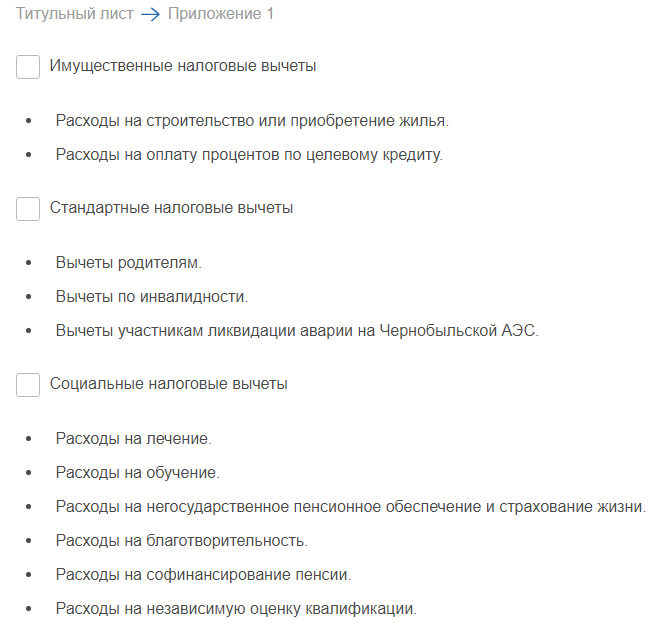

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

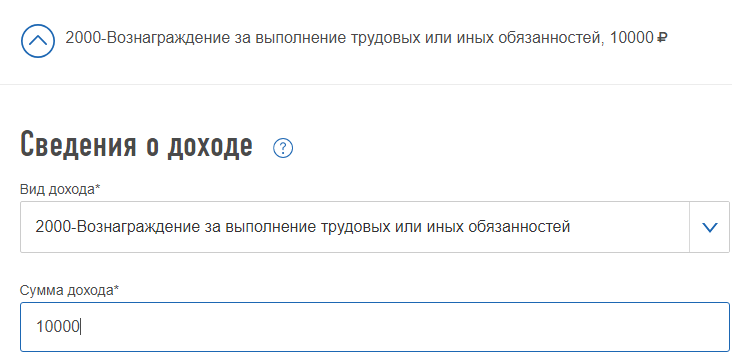

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Ближайшие бесплатные вебинары

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Как заполнить налоговые вычеты в декларации 3-НДФЛ?

Что такое налоговые вычеты в декларации 3-НДФЛ, зачем они нужны и кто может на них претендовать

Под налоговым вычетом для целей заполнения 3-НДФЛ принято понимать уменьшение полученного физлицом или ИП дохода, с которого уплачивается подоходный налог. Этим же термином обозначается возврат ранее уплаченного НДФЛ в ситуациях, предусмотренных НК РФ (в связи с покупкой имущества, расходами на обучение, лечение и др.).

Получить налоговый вычет может лицо, которое:

Вычеты позволяют снизить налоговую нагрузку на физлицо (уменьшить подоходный налог к уплате или вернуть часть ранее уплаченного НДФЛ).

Налоговым кодексом предусмотрено 5 видов вычетов:

Актуальные изменения в законодательстве о налоговых вычетах по НДФЛ см. в одноименной рубрике «Налоговые вычеты по НДФЛ в 2020-2021 годах»

Каждый вычет обладает особенностями и может применяться только с учетом оговоренных в НК РФ условий. Далее расскажем, как заполнить отдельные виды вычетов в декларации 3-НДФЛ.

ОБРАТИТЕ ВНИМАНИЕ! Декларацию за 2020 год нужно сдавать по новой форме из приказа ФНС от 28.08.2020 № ЕД-7-11/615@. Скачать бланк вы можете здесь.

Как заполнить стандартные вычеты в 3-НДФЛ

Стандартные налоговые вычеты предоставляются определенным категориям физлиц («чернобыльцам», инвалидам с детства, родителям и попечителям в зависимости от количества детей и др.).

Детальную информацию о стандартных вычетах узнайте здесь.

В 3-НДФЛ информация о стандартных вычетах приводится из данных справки 2-НДФЛ и необходима для корректного расчета суммы НДФЛ (возвращаемой его части или уплачиваемой в бюджет).

Построчный алгоритм отражения стандартных вычетов в 3-НДФЛ можно найти в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Заполнение информации в 3-НДФЛ о стандартных налоговых вычетах рассмотрим на примере.

Степанов Иван Андреевич купил квартиру в 2020 году и решил вернуть часть НДФЛ. Для этого он заполнил 3-НДФЛ с помощью размещенной на сайте ФНС программы «Декларация 2020».

Для внесения информации в 3-НДФЛ после заполнения исходных данных (о виде декларации, коде ИФНС, личных данных и иной обязательной информации), в разделе «Вычеты» Степанов И. А. проставил галочки в следующих полях:

Как выглядит раздел «Вычеты» после заполнения, смотрите на рисунке:

Чтобы программа посчитала сумму стандартных вычетов и сформировала необходимые листы в 3-НДФЛ, Степанов заполнил еще один раздел — «Доходы, полученные в РФ» — следующим образом:

В результате заполнения данных разделов в декларации программой сформировалось приложение 5 с информацией об общей сумме стандартных налоговых вычетов, предоставленных Степанову И. А. по месту его работы. Программа рассчитала общую сумму вычетов с учетом установленного НК РФ ограничения по сумме дохода, в пределах которого предоставляются стандартные «детские» вычеты.

Фрагмент заполненного приложения 5 с информацией об общей сумме стандартных вычетов и числа месяцев их предоставления смотрите ниже:

Пояснение информации в приложении 5:

О нюансах оформления 3-НДФЛ расскажет статья «Образец заполнения налоговой декларации 3-НДФЛ».

Отражение социальных вычетов в 3-НДФЛ (в сумме со стандартными вычетами)

НК РФ предусматривает 5 видов социальных налоговых вычетов (см. схему):

Изменим условия примера (при сохранении внесенных в программу данных о доходе и стандартных вычетах), описанного в предыдущем разделе, для пояснения правил заполнения социальных вычетов в 3-НДФЛ.

Построчный алгоритм отражения в 3-НДФЛ соцвычета на лечение можно найти в КонсультантПлюс, получив бесплатный пробный доступ к системе.

Степанов И. А. оплатил свои курсы повышения квалификации в 2020 году в сумме 45 000 руб. В декларации 3-НДФЛ он заявил свое право на возврат НДФЛ в сумме 5 850 руб. (45 000 руб. × 13%).

Для отражения социального вычета в 3-НДФЛ Степанов И. А. заполнил раздел «Вычеты» в следующем порядке:

После внесения данных заполненный раздел «Вычеты» в программе стал иметь вид:

Посвященное социальным и стандартным вычетам приложение 5 декларации 3-НДФЛ стал выглядеть следующим образом (отражение суммы стандартных и налоговых вычетов):

Нюансы использования права на вычет (год начала использования, вычеты по предыдущим годам, куда подается 3-НДФЛ с вычетами)

Физлицу, желающему использовать свое право на вычет, необходимо учесть, что:

1. За 2020 год 3-НДФЛ подается по форме, утвержденной приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

2. Годом начала использования вычета является год, за который впервые был возвращен НДФЛ.

3. Необходимость в вычетах по предыдущим годам может возникнуть, если физлицо возвращает НДФЛ за несколько лет (например, при покупке жилья в рассрочку) или о своем праве на вычет физлицо узнало позднее периода получения права на него.

4. Отдельные налоговые вычеты можно получить как в налоговой инспекции, так и у своего работодателя. В первом случае 3-НДФЛ необходимо подавать в инспекцию по месту жительства.

Алгоритм заполнения декларации 3-НДФЛ для получения имущественного вычета при покупке квартиры в ипотеку вы найдете в К+, получив пробный доступ к системе К+. Это бесплатно.

Итоги

Налоговый вычет в декларации 3-НДФЛ отражается в том случае, если у налогоплательщика есть облагаемые по ставке 13% доходы и он относится к указанным в НК РФ категориям лиц, имеющим право на получение вычета.

Вычеты в 3-НДФЛ отражаются на специальных листах в зависимости от вида (стандартные, социальные, имущественные и др.). Заполнить декларацию без ошибок поможет размещенная на сайте ФНС программа, выявляющая ошибки и рассчитывающая налог к возврату или уплате.

Простая инструкция, как заполнить декларацию на вычет

Первую декларацию для получения налогового вычета я оформила за маму еще школьницей. Тогда все заполняла вручную. Сейчас это можно сделать автоматически за 15 минут: в специальной программе или в личном кабинете nalog.ru. Так как авторизованного кабинета у меня нет, я пользуюсь программой. Подготовила инструкцию для тех, кто хочет сделать также.

Вычет можно оформить в течение трех лет с даты оплаты в любой момент. Я подала декларацию за 2018 год с расходами за лечение и покупку квартиры.

1. Скачайте программу на сайте федеральной налоговой службы

Если декларация подается впервые, то в графе «Номер корректировки» выбираете 0. Если вы уже подавали декларацию, и инспектор попросил вас переделать ее из-за ошибки, то в графе нужно выбрать «1». Это означает, что вы заполняете корректирующую декларацию.

Пункт «Достоверность подтверждается» указывает, кто будет сдавать декларацию в налоговую. Если сдавать будет представитель, то к пакету документов необходимо приложить вашу копию паспорта.

3. Сведения о декларанте

Раздел заполняется по данным из вашего паспорта. В версиях до 2018 года вкладок в этом разделе две: одна с личными данными, вторая с адресом проживания.

4. Доходы, полученные в РФ

5. Вычеты

Раздел содержит 4 вкладки по видам вычета. Заполнять нужно только те вкладки, которые нужны вам.

Если вы возвращаете налог за недвижимость

Добавляете в список объектов недвижимость, за которую хотите получить вычет. Нужные данные есть в свидетельстве о собственности.

Я подавала декларацию на вычет за квартиру уже третий год. Поэтому должна была заполнить еще и графу «Вычет за предыдущие годы». Узнать нужную сумму можно тремя способами:

— Если у вас сохранилась предыдущая декларация, то вычет за предыдущие годы можно вычислить по формуле: стоимость объекта (но не более 2 млн ₽) «плюс» проценты по кредитам за все годы «минус» остаток имущественного налогового вычета, переходящий на следующий период в листе Д1 прошлогодней декларации. В декларации за 2017 год он под пунктом 2.9.

— Попросить у работодателя распечатать вам справки 2-НДФЛ за года, по которым вы получили вычет. Допустим, это был 2016 и 2017 года. Квартиру вы покупали за 2 400 000 ₽. Доход в 2016 году у вас был 450 000 ₽, а в 2017 – 600 000 ₽. Суммируем и получаем 1 050 000 ₽. Значит, в графу «Вычет за предыдущие годы» вписываем 1 050 000. Этот способ не подходит, если ранее вы оформляли и другие вычеты, например, на обучение.

Если вы возвращаете налог за лечение, обучение, благотворительность и страхование

В этом разделе все довольно просто – нужно внести сумму в соответствующее поле. Главное, что она должна соответствовать подтверждающим платежным документам. Их копии вам нужно будет приложить к декларации при сдаче в налоговую.

Если вы не оформляли стандартный налоговый вычет у работодателя

На стандартный налоговый вычет имеют право не только родители. Полный перечень льготников указан в ст. 218 Налогового Кодекса РФ. Категории льготников по коду 104 перечислены в подпункте 2) статьи Кодекса, льготники кода 105 – в подпункте 1). Если вы не относитесь ни к одной из категории, выбираем «нет ни 104, ни 105 вычета».

Распечатывать декларацию необязательно, можно сдать ее в налоговую на флешке. Для сдачи декларации рекомендую выбирать дату после 30 апреля. До этого декларацию сдают в обязательном порядке те, кто получил дополнительный доход, и индивидуальные предприниматели. Поэтому очереди в налоговой не избежать.

Налоговые вычеты для физических лиц

Разделы:

Задумывались ли вы над тем, какую сумму от своей заработной платы вы ежегодно отдаете в доход государства? Как известно, помимо перечисления сборов в ПФР, ФСС России и ФФОМС (в размере 30% от размера заработной платы работника), работодатель обязан удержать уже непосредственно из зарплаты работника налог на доходы физических лиц (НДФЛ) в размере 13%. Казалось бы, что эти деньги потеряны для работника безвозвратно. Однако их можно вернуть из государственного кармана в свой собственный в качестве налогового вычета. На возврат всего или части налога можно рассчитывать, если работник понес расходы на:

Портал ГАРАНТ.РУ расскажет о порядке, размерах и сроках получения налоговых вычетов в различных ситуациях.

Общая характеристика налоговых вычетов для физлиц

Сумма налогового вычета – это та сумма, на которую можно уменьшить налогооблагаемую базу. К примеру, если заработная плата работника, указанная в его трудовом договоре, составляет 10 тыс. руб., то эта сумма является налогооблагаемой базой по НДФЛ. Без применения налоговых вычетов работодатель удержит с нее налог в размере 13% (1,3 тыс. руб.), и на руки работник получит только 8,7 тыс. руб.

Если же работник имеет налоговый вычет по какому-либо основанию, к примеру, в размере 6 тыс. руб. за обучение, то работодатель удержит НДФЛ с суммы заработной платы за минусом размера налогового вычета, то есть с 4 тыс. руб. В этом случае НДФЛ составит лишь 520 руб. и на руки работник получит 9480 руб.

Большинство налоговых вычетов можно получить непосредственно через работодателя, как указано в вышеприведенном примере. Но по крупным вычетам (к примеру, по возврату налога при покупке квартиры) иногда удобнее получить всю сумму возврата налога сразу на банковский счет через налоговую инспекцию.

Налоговое законодательство предусматривает несколько видов вычетов по НДФЛ:

Надо помнить, что если вы хотите применить вычет, вам в любом случае нужно подавать декларацию.

Также подчеркнем, что нерезиденты по общему правилу не имеют права на стандартные, социальные и имущественные вычеты (п. 4 ст. 210 НК РФ). Напомним, что налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ).

Налоговые вычеты предоставляются на основании письменного заявления и документов, подтверждающих право на такие вычеты.

Стандартные налоговые вычеты

Стандартные вычеты работающим гражданам предоставляются работодателем. Иными словами – одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика.

В ст. 218 НК РФ перечислены категории граждан, которые имеют право на получение стандартного налогового вычета.

В частности, стандартный налоговый вычет в размере 1,4 тыс. руб. за каждый месяц налогового периода распространяется на первого и второго ребенка (3 тыс. руб. на третьего и каждого последующего ребенка и 12 тыс. руб. на каждого ребенка инвалида в возрасте до 18 лет или до 24 лет в некоторых случаях) налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя. При этом налоговый вычет может предоставляться в двойном размере одному из родителей (приемных родителей) по их выбору на основании заявления об отказе одного из родителей (приемных родителей) от получения налогового вычета (подп. 4 п. 1 ст. 218 НК РФ).

Стандартный налоговый вычет по НДФЛ предоставляется работнику с начала календарного года, даже если заявление было подано позднее. По общему правилу стандартный вычет по НДФЛ предоставляется налогоплательщику на основании его заявления за каждый месяц налогового периода (п. 3. ст. 218 НК РФ).

Стандартные налоговые вычеты также предоставляются:

Социальные налоговые вычеты

На основании ст. 219 НК РФ налогоплательщик имеет право на получение социальных налоговых вычетов в сумме, уплаченной на обучение в образовательном учреждении, перечисленной на благотворительные цели, уплаченной за медицинские услуги, уплаченных дополнительных страховых взносов на накопительную часть трудовой пенсии, а также в сумме уплаченных пенсионных взносов по договору (договорам) негосударственного пенсионного обеспечения. Чтобы получить социальные вычеты, придется подать налоговую декларацию по окончании налогового периода, за исключением случая, когда вычет представлен компанией-работодателем. Деньги уплатят по результатам проверки декларации.

Имущественные налоговые вычеты

Для получения имущественного налогового вычета нужно подать в налоговые органы декларацию, заявление о предоставления вычета и подтверждающие документы. Декларация подается в налоговый орган по окончании налогового периода.

Налогоплательщик имеет право на получение имущественных вычетов в суммах, полученных от продажи имущества (в определенных пределах) или потраченных на покупку и строительство недвижимости. Об этом говорится в ст. 220 НК РФ.

Если в течение календарного года налоговый вычет не будет использован полностью, остаток можно перенести на следующий год.

Налогоплательщик имеет право на налоговый вычет, в частности, в суммах, полученных им от продажи жилья или земельных участков и их долей.

По общему правилу, если такая недвижимость находилась в собственности более трех либо пяти лет, то подобные доходы налогом не облагают. Если менее, то налогоплательщик имеет право получить вычет в сумме не более 1 млн руб.

Вычет предоставляется в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика.

Если имущество находилось в собственности налогоплательщика более минимального предельного срока, то такие доходы налогом не облагают. При этом декларацию можно не подавать.

Надо иметь в виду, что указанные положения не распространяются на доходы, получаемые физическими лицами от продажи ценных бумаг, а также на доходы от продажи имущества, непосредственно используемого ИП в предпринимательской деятельности.

Если имущество находится в собственности менее трех лет, человек имеет право претендовать на вычет в сумме не более 250 тыс. руб.

Вместо использования права на получение имущественного налогового вычета налогоплательщик вправе уменьшить сумму облагаемых налогом доходов на сумму расходов, связанных с получением этих доходов. При этом расходы должны быть документально подтверждены.

Налогоплательщик имеет право на налоговый вычет в суммах, потраченных им на покупку жилья. Вычет предоставляется на сумму, не превышающую 2 млн руб. Если налогоплательщик при получении имущественного налогового вычета не использовал его в размере предельной суммы, остаток налогового вычета до полного его использования может быть учтен при получении вычета в дальнейшем на новое строительство либо приобретение на территории России другого жилого объекта. Таким образом, неиспользованный остаток вычета переносится не только на следующие периоды, но и на другие объекты.

В то же время, остатки вычета, заявленного при покупке жилья до 1 января 2014 года, невозможно перенести на другие объекты (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 апреля 2015 г. № 03-04-05/18915).

Для подтверждения права на такой имущественный вычет нужно предоставить вместе с заявлением:

Также покупатель жилья может получить имущественный налоговый вычет в связи с уплатой процентов по ипотечным кредитам в пределах 3 млн руб. Такой вычет предоставляется в отношении только одного объекта недвижимости (подп. 4 п. 1, абз. 2 п. 8 ст. 220 НК РФ). Вычет по процентам предоставляется при наличии подтверждающих право на получение вычета документов, договора займа (кредита), а также документов, подтверждающих факт уплаты денежных средств налогоплательщиком в погашение процентов.

Профессиональные налоговые вычеты

На получение указанных налоговых вычетов имеют право физические лица, осуществляющие предпринимательскую деятельность без образования юридического лица, а также нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся в установленном действующим законодательством порядке частной практикой. Они могут уменьшить сумму своих облагаемых доходов на сумму документально подтвержденных расходов.

.jpg) | Вопросы и ответы по разделу: |

В ст. 210 НК РФ предусмотрено, что при определении налоговой базы в отношении доходов, облагаемых по налоговой ставке 13%, налогоплательщик вправе уменьшить полученные доходы на суммы, в частности, социальных налоговых вычетов.

Согласно подп. 2 п. 1 ст. 219 НК РФ налогоплательщик имеет право на получение социального налогового вычета в сумме, уплаченной им в налоговом периоде, в частности, за свое обучение в организациях, осуществляющих образовательную деятельность, в размере фактически произведенных расходов на обучение с учетом ограничения, установленного п. 2 ст. 219 НК РФ (120 тыс. руб. в год). При этом форма обучения значения не имеет (письмо Минфина России от 24 марта 2017 г. № 03-04-05/17204).

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение. При этом указание в договоре на оказание платных образовательных услуг сведений о лицензии является достаточным основанием доказательства ее наличия (письмо Департамента налоговой и таможенной политики Минфина России от 29 января 2018 г. № 03-04-06/4871).

К перечисленным документам налогоплательщик также прилагает:

Социальные налоговые вычеты, указанные в п. 1 ст. 219 НК РФ, предоставляются при подаче налогоплательщиком налоговой декларации в налоговый орган по окончании налогового периода, а до окончания налогового периода социальный вычет на обучение можно получить, обратившись к своему налоговому агенту (например, работодателю) при условии подтверждения права налогоплательщика на получение социальных налоговых вычетов налоговым органом (п. 2 ст. 219 НК РФ). Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной форме (письмо ФНС России от 16 января 2017 г. № БС-4-11/500@).

МАТЕРИАЛЫ ПО ТЕМЕ

С примером заполнения заявления о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп. 2, 3 и 4 п. 1 ст. 219 НК РФ (в части социального налогового вычета в сумме страховых взносов по договору (договорам) добровольного страхования жизни) ознакомьтесь в подготовленном экспертами компании «Гарант» материале.

Согласно п. 2 ст. 219 НК РФ социальные налоговые вычеты, указанные в подп. 2-6 п. 1 ст. 219 НК РФ в отношении соответствующих затрат на обучение, лечение, пенсионные взносы, дополнительные страховые взносы на накопительную часть трудовой пенсии и прохождение независимой оценки своей квалификации (за исключением расходов на обучение детей налогоплательщика, указанных в подп. 2 п. 1 ст. 219 НК РФ, и расходов на дорогостоящее лечение, указанных в подп. 3 п. 1 ст. 219 НК РФ), предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 тыс. руб. в налоговом периоде.

При наличии у налогоплательщика в одном налоговом периоде (помимо расходов на свое обучение) других расходов, предусмотренных подп. 2-6 п. 1 ст. 219 НК РФ, налогоплательщик самостоятельно выбирает, какие виды расходов и в каких суммах учитываются в пределах максимальной величины социального налогового вычета.

Согласно п. 7 ст. 78 НК РФ заявление о возврате суммы излишне уплаченного налога может быть подано, по общему правилу, в течение трех лет со дня уплаты указанной суммы.

Таким образом, в случае если налогоплательщик намерен представить в налоговый орган по месту жительства налоговые декларации по НДФЛ с целью получения социального налогового вычета в связи с расходами на свое обучение, ему необходимо представить налоговые декларации и пакеты документов, указанных выше, включая справки по 2-НДФЛ, полученные от налоговых агентов, за те налоговые периоды, за которые им будут представлены налоговые декларации (письмо УФНС России по г. Москве № 20-14/4/113533@ от 28 октября 2010 г.).

Когда можно вернуть налог?

Заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы (п. 7 ст. 78 НК РФ). Иными словами, если налогоплательщик подал заявление о предоставлении вычета в 2019 году, то получить вычет из доходов предыдущих периодов он сможет только за 2018, 2017 и 2016 годы. При этом не имеет значения момент приобретения квартиры, поскольку ограничений на срок обращения за вычетом по этому основанию не установлено (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 29 апреля 2014 г. № 03-04-05/20134). Если же право на налоговый вычет возникло в 2019 году, то получить возврат налога за предшествующие этому году периоды не получится – его остаток может быть перенесен на последующие налоговые периоды до полного их использования. Однако это правило не распространяется на пенсионеров, которые при приобретении жилья имеют возможность перенести остаток имущественного вычета на три непосредственно предшествующих его возникновению налоговых периода (п. 10 ст. 220 НК РФ).

Отметим, что при превышении в налоговом периоде суммы налоговых вычетов над суммой доходов, облагаемых по ставке 13%, в этом налоговом периоде налоговая база считается равной нулю. При этом разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, облагаемых по ставке 13%, по общему правилу на следующий налоговый период не переносится (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 25 мая 2015 г. № 03-04-05/29786). Перенести разницу между суммой налоговых вычетов и суммой налогооблагаемых доходов можно только по имущественным налоговым вычетам.

Следует знать, что имущественные налоговые вычеты предоставляются либо при подаче налогоплательщиком декларации по окончании налогового периода (календарного года), либо до окончания соответствующего налогового периода – в этом случае вычет предоставляется налоговыми агентами (как правило, работодателем).

Куда обращаться для получения имущественного либо социального вычета?

В настоящее время существуют два варианта получения налогового вычета: либо через налоговую инспекцию, либо через работодателя.

В первом случае подать заявление на вычет можно только после окончания года, в котором были понесены расходы, предъявляемые к вычету. При этом сумма возвращаемого налога будет перечислена на банковский счет налогоплательщика.

Чтобы получить налоговый вычет через работодателя, нет нужды дожидаться окончания года, в котором налогоплательщик понес расходы. В этом случае работодатель просто не будет удерживать НДФЛ по ставке 13% из зарплаты работника.

Если налогоплательщик решил обратиться за вычетом к работодателю, ему предварительно нужно, получить подтверждение налогового органа о праве на вычет. Чтобы получить необходимое подтверждение, надо подать в налоговую инспекцию соответствующее заявление по рекомендованной форме (письмо ФНС России от 16 января 2017 г. № БС-4-11/500@). Соответствующее заявление можно подать как лично, посетив налоговую инспекцию, так и через личный кабинет налогоплательщика – физлица.

Для получения вычета необходимо обратиться к работодателю с соответствующим письменным заявлением.

Отметим, что НК РФ не установлена какая-либо последовательность предоставления налоговым агентом налоговых вычетов по разным основаниям. Поэтому при поступлении в течение налогового периода налоговому агенту нескольких заявлений о предоставлении различных видов налоговых вычетов агент вправе предоставить налоговые вычеты в любой последовательности с учетом предпочтений налогоплательщика в пределах суммы начисляемого дохода, облагаемого по налоговой ставке 13% (письмо ФНС России от 17 февраля 2017 г. № БС-4-11/3008 и письмо ФНС России от 28 июня 2017 г. № БС-4-11/12466@).

БЛАНКИ

Заявление о подтверждении права налогоплательщика на получение социальных налоговых вычетов, предусмотренных подп. 2 и 3 п. 1 ст. 219 НК РФ

Заявление о предоставлении уведомления о праве на получение имущественного налогового вычета