Что верно для беты с учетом привлеченного капитала

Покрытая и непокрытая бета

Влияние долговой нагрузки на бету

Как известно, коэффициент бета отражает степень корреляции между доходностью ценной бумаги (в данном случае речь будет идти только об акциях) и доходностью рынка в целом. Простое описание беты выглядит так: бета, равная 1 означает, что в среднем при отклонении рынка на 1% цена акции также отклоняется на 1%. Если бета равна 2, то в среднем при отклонении рынка вверх или вниз на 1% изучаемая акция отклоняется на 2% и так далее.

Однако здравый смысл, а также положения теоремы Модильяни-Миллера, подсказывает, что в случае изменений на рынке, которые влияют на компанию, прирост или падение стоимости бизнеса будет касаться компании в целом, а не только той ее части, которая профинансирована акционерным капиталом. Иначе говоря, будет меняться стоимость предприятия, EV. Эта стоимость распределяется между акционерным капиталом и долгом, причем величина и рыночная стоимость долга не меняется из-за колебаний фондового рынка (это не абсолютно точно, но в целом для данного случая можно считать, что стоимость долга неизменна).

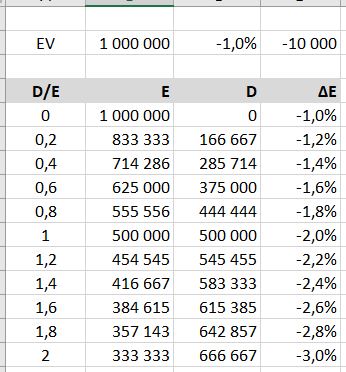

В этой таблице для разного уровня долговой нагрузки, заданного отношением долга к собственному капиталу D/E, вычислены значения долга и собственного капитала для предприятия, общая стоимость которого равна 1 млн. Если колебания рынка вызвали падение стоимости предприятия на 1%, то она уменьшится на 10 000. Но всё это падение ложится на плечи акционеров, так как стоимость долга не меняется. Следовательно, чем больше финансовый рычаг, тем выше чувствительность акционерного капитала к изменениям на рынке — а это мы и называем коэффициентом бета. В результате есть два определения для показателя беты:

Непокрытая бета (или бета без покрытия, unlevered beta) — такой коэффициент бета, который был бы у компании, если бы она вообще не имела долга.

Покрытая бета (или бета с покрытием, levered beta) — коэффициент бета, рассчитанный с учетом фактической или целевой долговой нагрузки компании. Поскольку покрытая бета зависит от финансового рычага, то сравнивать ее значения у компаний с разной долговой нагрузкой бессмысленно. Поэтому для ситуаций, когда требуется рассчитать бету на примерах одной группы компаний, а потом применить ее к другой компании, используют следующий подход:

Шаг 1: рассчитываем бету для каждой из компаний группы. Поскольку мы используем фактические результаты колебаний акций этих компаний в реальных условиях и с их реальной долговой нагрузкой, то мы получим значения покрытой беты для каждой компании.

Шаг 2: по формуле преобразования рассчитываем из полученных значений для каждой компании версию беты без покрытия.

Шаг 3: рассчитываем усредненное значение беты для всей группы.

Шаг 4: из среднего значения непокрытой беты вычисляем целевое значение покрытой беты для той долговой нагрузки, которая присутствует у изучаемой компании.

Шаг 5: применяем полученную бету в расчете требуемой ставки доходности.

Формула расчета покрытой и непокрытой беты

При расчете непокрытой беты в дополнение к описанному выше влиянию финансового рычага учитывают еще и то, что появление у компании долга влияет на величину налога на прибыль. В результате формула расчета непокрытой беты принимает следующий вид:

где:

βU — непокрытая бета

βL — бета с покрытием

tax — ставка налога на прибыль

D/E — финансовый рычаг компании

Обратный расчет можно выполнить по формуле:

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Чем выше значение беты, тем выше стоимость капитала, потому что повышенный риск для инвесторов (через повышенную чувствительность к колебаниям рынка) должен быть компенсирован за счет более высокой прибыли.

ВЫЧИСЛЕНИЕ ИСТОРИЧЕСКОГО ЗНАЧЕНИЯ КОЭФФИЦИЕНТА БЕТА

b x – коэффициент бета акции X

Cov (x, y) – ковариация между доходностями цены акции X и индекса акций Y

Var (y) – дисперсия доходности индекса акций Y

x – среднее арифметическое значение доходности акции

y – среднее арифметическое значение доходности индекса

n – количество наблюдений

UNLEVERED И LEVERED КОЭФФИЦИЕНТ БЕТА

β unlevered = β levered / [ 1 + ((1 – Ставка налога) * Долг/Капитал) ]

Пример. Рассчитаем β для применения в WACC при построении модели DCF. Допустим ставка налога в США составляет 20%. В приведенной ниже таблице указаны коэффициенты беты, найденные на основе исторических доходностей за последние 5 лет и средняя структура капитала каждой компании за последние 5 лет. Анализируемая компания финансируется за счет собственного капитала на 30 %, и долговых обязательств на 70 %.

При расчете средневзвешенной стоимости капитала (WACC) важно понять факторы риска, которые были рассмотрены при определении безрисковой ставки, премии за риск акций и бета-коэффициента, чтобы обеспечить согласованный расчет WACC и избежать двойного учета или упущения соответствующих факторов риска.

Когда финансовый аналитик использует модель CAPM для оценки стоимости собственного капитала (затрат на капитал), он должен оценить бета-коэффициент. Оценка бета-коэффициента обычно связана со множеством вариантов и сложностей.

Одним из распространенных методов расчета бета-коэффициента акций компании является использование регрессии рыночной модели доходности акций компании \( (R_i) \) в зависимости от рыночной доходности \( (R_m) \) за \( T \) периодов:

\( R_

Где \( \hat a \) представляет собой оценочный отрезок, отсекаемый линией регрессии, а \( \hat b \) является оценочным наклоном регрессии, которая используется для расчета бета-коэффициента.

Это уравнение обычно называют рыночной моделью (англ. ‘market model’), которая впервые была представлена Майклом С. Дженсеном в публикации «The Performance of Mutual Funds in the Period 1945-1964«», Journal of Finance, Vol. 23, No. 2 (1969), стр. 389-416.

Однако оценка бета-коэффициента чувствительна к методу оценки и используемым данным. Вот некоторые из проблем, с которыми приходится сталкиваться:

В целом, более длительные периоды оценки применяются к компаниям с долгой и стабильной историей операционной деятельности, а более короткие периоды оценки используются для компаний, которые претерпели значительные структурные изменения в недавнем прошлом (например, реструктурирование, недавнее приобретение или ликвидация подразделения) или изменения в финансовом и операционном рычаге.

Периодичность интервала доходности (например, дневной, недельный или месячный). Исследователи наблюдали меньшую стандартную ошибку в бета-коэффициенте, оцененном с использованием меньших интервалов доходности, таких как ежедневная доходность.

Выбор соответствующего рыночного индекса. Выбор рыночного индекса влияет на оценку бета.

Использование метода сглаживания. Некоторые аналитики корректируют историческую бета, чтобы отразить тенденцию стремления бета к 1. Например, выражение \( \beta_

Корректировки для акций с малой капитализацией. Акции с малой капитализацией обычно проявляют больший риск и большую доходность, чем акции с большой капитализацией в течение длительного периода. Исследователи Роджер Ибботсон, Пол Каплан и Джеймс Петерсон утверждают, что бета-коэффициенты для компаний с малой капитализаций должны корректироваться в сторону увеличения.

См.: Roger G. Ibbotson, Paul D. Kaplan, and James D. Peterson, “Estimates of Small Stock Betas Are Much Too Low,” Journal of Portfolio Management (1997), стр. 104-110.

Расчет бета-коэффициента для публичных компаний, как правило, не является проблемой из-за доступности данных о доходности акций, простоты расчета бета с использованием простой регрессии, а также наличия оценочных бета для публичных компаний от поставщиков данных для финансового анализа, таких как Barra, Bloomberg, DataStream Thompson Financials, Reuters и Line Value.

Как правило, проблема состоит в том, чтобы оценить бета-коэффициент для компании, чьи акции не торгуются публично, или оценить бета-коэффициент для проекта, который не является средним или типичным проектом публичной компании.

В этих случаях оценка бета требует использования информации о проекте или компании, в сочетании с бетой публичной компании.

Бета-коэффициент компании или проекта зависит от систематических компонентов бизнес-риска и от финансового риска. Оба этих фактора влияют на неопределенность денежных потоков компании или проекта.

Риск продаж или риск сбыта (англ. ‘sales risk’) зависит от эластичности спроса на продукцию, цикличности выручки и структуры конкуренции в отрасли.

Операционный риск (англ. ‘operating risk’) зависит от относительного сочетания постоянных и переменных операционных расходов: чем выше постоянные операционные расходы по отношению к переменным операционным расходам, тем больше неопределенность доходов и операционных денежных потоков.

Чем больше используется постоянных источников капитала, относительно переменных источников, тем больше финансовый риск. Другими словами, компания, которая в значительной степени полагается на долговое финансирование вместо долевого финансирования, предположительно принимает больший финансовый риск.

Как финансовый аналитик оценивает бета-коэффициент для непубличной компании или проекта?

Например, если аналитик изучает проект, связанный с аптечным бизнесом, соответствующими сопоставимыми компаниями в США могут быть Walgreens, CVS Corporation и Rite Aid Corporation.

Оценивая бету таким образом, аналитик должен сделать корректировки для учета разных уровней финансового рычага. Это требует процесса «де-левериджа» (устранение финансового риска) и «левериджа» (добавление финансового риска) бета-коэффициента (англ. ‘unlevering’, ‘levering’).

Бета-коэффициент сопоставимой компании сначала подвергается «де-левериджу», чтобы убрать из него финансовый риск.

Процесс де-левериджа и левериджа бета-коэффициента был разработан Робертом С. Хамада [“The Effect of the Firm’s Capital Structure on the Systematic Risk of Common Stocks,» Journal of Finance (Май 1972), стр. 435-452] и основан на теориях структуры капитала Франко Модильяни и Мертона Миллера.

Бета-коэффициент без финансового риска часто называют бетой активов или бетой для активов (англ. ‘asset beta’), потому что он отражает деловой риск активов.

После «де-левериджа» бета-коэффициента, мы корректируем его с учетом структуры капитала компании или проекта, что находится в центре нашего анализа. Другими словами, мы осуществляем «леверидж» беты активов, чтобы получить бета-коэффициент собственного капитала интересующего проекта или компании.

Для данной компании мы можем выполнить «де-леверидж» беты собственного капитала, чтобы оценить ее бету активов. Для этого мы должны определить взаимосвязь между бетой активов и бетой собственного капитала компании.

Поскольку риск компании делится между кредиторами и владельцами, мы можем представить риск компании \( \beta_<\text<активы>>\) как взвешенное среднее рыночного риска кредиторов компании \( \beta_<\text<долг>>\) и рыночного риска владельцев компании \( \beta_<\text<капитал>>\):

Но проценты по долгу вычитаются компанией при расчете налогооблагаемой прибыли, поэтому нагрузка долгового финансирования на самом деле ниже из-за вычета процентов.

Мы можем представлять бету активов компании как средневзвешенное значение беты долга и беты собственного капитала (акций), с учетом налогового эффекта от процентов:

Как правило, мы предполагаем, что долг компании не имеет рыночного риска, поэтому \( \beta_<\text<долг>> = 0 \). Это означает, что доходность по долгу не варьируется также, как рыночная доходность, что мы, как правило, считаем верным для большинства крупных компаний.

Если \( \beta_<\text<долг>> = 0 \), то упростив выражение \( \beta_<\text<капитал>>

Следовательно, на рыночный риск собственного капитала компании влияет как рыночный риск активов \( \beta_<\text<активы>> \), так и фактор, представляющий систематическую часть финансового риска компании \( 1 + \left( (1-t)

Предположим, что компания имеет бету собственного капитала 1.5, коэффициент D/E (отношение долга к собственному капиталу) 0.4 и предельную ставку налога 30%. Используя Формулу 9, мы найдем, чтоб бета активов компании составляет 1.1719:

Другими словами, если бы у компании не было никакого долгового финансирования, то ее \( \beta_<\text<активы>> = \beta_<\text<капитал>> = 1.1719 \). Тем не менее, использование долгового финансирования увеличивает ее \( \beta_<\text<капитал>> \) с 1.1719 до 1.5.

Какой была бы бета собственного капитала компании, если бы коэффициент D/E был 0.5 вместо 0.4?

В этом случае мы применяем Формулу 10, используя коэффициент D/E 0.5:

Мы используем расчет «левериджа» (добавление финансового риска по долговому финансированию) в Формуле 10 для оценки рыночного риска компании, учитывая конкретный риск активов, предельную налоговую ставку и структуру капитала.

Мы можем использовать те же расчеты «де-левериджа» и «левериджа» для оценки риска активов и риска собственного капитала для проекта.

Мы начинаем с беты собственного капитала сопоставимой компании, которая включает эффект финансового рычага \( \beta_

Получив бету активов, мы можем использовать структуру капитала проекта и предельную налоговую ставку для преобразования этой беты активов в бету собственного капитала (акций) проекта \( \beta_

Оценка бета коэффициента с использованием метода чистой игры.

Шаг 1: Выберите сопоставимую компанию. Определите сопоставимую компанию или компании с аналогичным бизнес-риском.

Шаг 2: Рассчитайте бету собственного капитала сопоставимой компании.

Шаг 3: Устраните финансовый риск из беты сопоставимой компании. Сделайте расчет «де-левериджа», устранив компонент финансового риска (для долгового финансирования) из беты собственного капитала, оставив в бете только компонент бизнес-риска.

Шаг 4: Добавьте в бету соответствующий финансовый риск проекта. Сделайте расчет «левериджа» для беты проекта, скорректировав бету активов на финансовый риск проекта.

Мы начинаем с оценки беты сопоставимой компании, включающей финансовый риск \( \beta_

Затем мы учитываем финансовый рычаг рассматриваемого проекта или компании и рассчитываем риск собственного капитала \( \beta_

Чтобы проиллюстрировать использование этих формул, предположим, что мы хотим оценить проект, который будет финансироваться долгом и собственным капиталом (акциями) в соотношении 0.4:1. Коэффициент D/E = 0.4 соответствует приблизительно 0.4/(0.4 + 1.0) = €0.286 на каждый евро необходимого капитала.

Мы находим сопоставимую компанию, работающую в том же направлении бизнеса, что и проект. Предельная налоговая ставка для компании, спонсирующей проект, и сопоставимой компания, составляет 35%.

Сопоставимая компания имеет бета-коэффициент 1.2 и коэффициент D/E 0.125.

Бета без финансового риска для сопоставимой компании составляет 1.1098:

Бета с учетом финансового риска для проекта составляет 1.3983:

Затем мы используем 1.3983 в качестве бета-коэффициента в нашей оценке с помощью модели CAPM компонентов стоимости капитала (затрат на капитал) для проекта, и, в сочетании со стоимостью долга во взвешенном среднем (WACC), мы делаем оценку стоимости капитала для данного проекта.

В этом примере веса WACC составляют \(w_d \) = 0.4/1.4 = 0.2857, а \(w_e \) = 1/1.4 = 0.7143.

Пример (9) расчета беты активов.

Предположим, что бета собственного капитала публичной компании составляет 1.3, и что рыночная стоимость собственного капитала и долга составляет, соответственно, C$540 млн. и C$720 млн.

Если предельная налоговая ставка этой компании составляет 40%, то каким будет бета-коэффициент активов этой компании?

Решение:

Пример (10) расчета бета-коэффициента с использованием метода чистой игры.

У него есть доступ к следующей информации:

Решение:

Бета-коэффициент для AeroTechnique оценивается на основе средней беты группы сопоставимых компаний, из которой устранен финансовый риск. К этой бете применяется финансовая структура AeroTechnique:

Пример (11) оценки средневзвешенной стоимости капитала (WACC).

Bayern Chemicals KgaA является крупным немецким производителем промышленных, коммерческих и потребительских химических продуктов. Bayern Chemicals является частной компанией и ее акции не торгуются на бирже.

Финансовый директор компании поручил внешнему аналитику провести оценку компании и предоставил следующую информацию, чтобы рассчитать средневзвешенную стоимость капитала (WACC) компании:

Иллюстрация 3 содержит дополнительную информацию о сопоставимых компаниях для Bayern Chemicals.

Коэффициенты альфа и бета. Выбираем акции в портфель «по науке»

Основы современной портфельной теории заложил в 1964 г. Г. Марковиц, а ее дальнейшему развитию поспособствовал его ученик У. Шарп. Основная идея была в том, чтобы предложить количественные характеристики, отражающие доходность и риск для каждой ценной бумаги. Тогда для формирования портфеля нужно будет всего лишь выбирать бумаги так, чтобы показатель доходности был как можно выше, а показатель риска — как можно ниже. В первую очередь необходимо было каким-то образом измерить риск.

Коэффициент Бета

Доходность рынка акций обычно оценивают по рыночным индексам. Индекс формируется из корзины бумаг — ее динамика наиболее точно будет отражать притоки или оттоки денег. Для российского рынка основным индикатором выступает индекс МосБиржи, для рынка США — S&P500.

Именно волатильность доходности актива (или рынка в целом) была взята за основу для количественной характеристики риска. Чем больше доходность актива может отклоняться от ожидаемого значения, тем выше риск, связанный с инвестиции в него.

Марковиц и его последователи считали, что в среднем доходность каждой акции стремится к доходности всего рынка. Но на коротких временных промежутках она может существенно отличаться. Одни акции оказываются менее волатильными, чем рынок, другие напротив — более волатильные. Эти отклонения от динамики рынка стали мерой риска инвестиций в конкретную акцию. Шарп назвал этот показатель «бета» (β) и предложил следующую формулу для ее определения:

Если Бета равна единице, это значит, что акция колеблется вместе с рынком и ее риск эквивалентен общерыночному. Значение беты больше единицы говорит о повышенном риске, меньше единицы — о пониженном.

Например, если бета коэффициент акции равен 2, это значит, что при росте рынка на 1% цена акции вырастет на 2%. И наоборот, если рынок снизится на 1%, то цена акции снизится на 2%.

Достаточно редко, но все-таки встречается отрицательное значение беты, которое означает, что в рассматриваемый промежуток времени между акцией и индексом наблюдалась обратная зависимость: когда индекс рос, акция снижалась, и наоборот.

На рынке США можно встретить термин high-beta stock. Этим термином обозначают высоковолатильные акции, стоимость которых колеблется существенно сильнее, чем рыночный индекс. Эти бумаги пользуются популярностью среди опытных внутридневных трейдеров, которые охотятся за широкими направленными движениями. Для более долгосрочных инвесторов такие акции несут в себе повышенные риски, и инвесторы предпочитают относиться к ним с особой осторожностью.

Марковиц и Шарп придерживались мнения, что рынок эффективен, то есть вся общедоступная информация быстро закладывается в цену и отдельный инвестор не может получить преимущество перед другими участниками. Это значит, что нарастить доходность инвестиций можно исключительно за счет увеличения риска.

Соответственно формирование портфеля сводится к подбору такой беты, которая обеспечивала бы инвестору допустимый уровень риска, который соответствовал бы его целям. Консервативные инвесторы стремятся, чтобы бета была меньше или равна 1. Участники рынка, рассчитывающие на рост рынка, стараются увеличить бету портфеля так, чтобы получить повышенную доходность.

Бета портфеля определяется, как сумма бет входящих в него акций, умноженных на вес каждой акции.

Ожидаемая доходность портфеля в таком случае выражается формулой:

Такой подход является основой так называемого пассивного инвестирования, когда управляющий не пытается искать способы, чтобы обыграть рынок, а просто формирует портфель с оптимальной бетой и с какой-то периодичностью проводит ребалансировку, ожидая получить доходность, соответствующую риску на долгосрочной дистанции.

Коэффициент Альфа

Однако не все в то время разделяли гипотезу эффективного рынка. Это подтверждалось тем, что многим управляющим удавалось опережать рынок. Из доходности портфеля вычитали доходность рынка и полученное значение считалось эффектом мастерства управляющего.

Но в таком случае никак не учитывалось то, что повышенная доходность могла стать следствием банального принятия на себя повышенного риска. Поэтому результата управляющего нужно было как-то отделить от премии за риск портфеля.

В 1968 г. Майкл Дженсен поставил задачу измерить реальную эффективность управляющих активами с учетом рисков. Так в формуле доходности портфеля появилась еще одна переменная, которая получила название коэффициента альфа (α), и приняла следующий вид:

Соответственно, коэффициент альфа можно было рассчитать через бету и ожидаемую доходность:

Альфа позволила учесть в формуле мастерство управляющего. В случае пассивного инвестирования α считается равной нулю, так как управляющий не принимает активных действия. В случае активного управления α может принимать положительные значения в случае успеха, или отрицательные значения в случае неэффективного управления.

Сегодня коэффициент альфа, помимо анализа деятельности управляющих, получил более широкое применение. В частности, показатель рассчитывается применительно к отдельной акции. Здесь альфа обозначает доходность акции, которая считается независимой от рынка.

Положительная альфа указывает на то, что на рассматриваемом промежутке времени акция стабильно опережает рынок. Например, если α=1, значит акция стабильно опережает рынок на 1%.

Согласно портфельной теории, построение портфеля с максимальной альфой при минимальной бете является способом сформировать наиболее доходный портфель при минимальном риске.

Недостатки классической портфельной теории

Основным недостатком моделей Марковица и Шарпа является предположение об эффективности рынка, при котором доходность всегда строго коррелирует с риском. Однако на практике даже при современном уровне развития ни один рынок не может в полной мере считаться эффективным в силу неравномерности распространения информации.

Кроме того, эффективный рынок предполагает, что участники действую рационально, то есть трезво оценивают риски и ориентируются исключительно на выгоду. Однако в 2000-х это предположение было развеяно несколькими учеными, лауреатами нобелевской премии, занимавшимися поведенческой экономикой. Подробнее о поведенческой экономике можно прочесть в материале: Уроки Талера: нобелевский лауреат о правилах инвестирования

Другим математическим изъяном в формуле расчета коэффициента β является предположение о нормальном распределении доходности портфеля, которое также является идеализированным и на практике в чистом виде встречается довольно редко. Кроме того, нет однозначного мнения, какая выборка исторических данных для расчета коэффициента будет достаточной, чтобы ожидать аналогичной динамики портфеля в будущем.

Тем не менее работы Шарпа и Марковица широко применяются в построении диверсифицированных портфелей и дают возможность снизить волатильность стоимости портфеля. Подробнее о построении портфеля по методу Марковица читайте в материалах: Составление инвестиционного портфеля по Марковицу для чайников и Составление инвестиционного портфеля по Марковицу — 2. Российский рынок

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. В ожидании Санты

Итоги торгов. Под конец сессии выкупили все снижение

IT-сектор США. Во что стоит инвестировать на 5 лет

Дивидендный портфель 2021. Подводим итоги

Ozon — затянутая «история роста»

Какие дивидендные прогнозы на 2021 сработали, а какие нет

Резкое падение цен на газ. Газовое ралли закончилось?

SoFi Technologies. Есть ли перспективы у популярного финтеха

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

.png)