что значит чистая прибыль на акцию

Чистая прибыль — ликбез для начинающих инвесторов

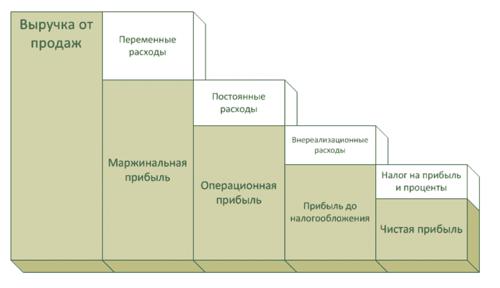

В отчётностях и пресс-релизах компаний можно встретить множество различных финансовых показателей, которые зачастую для новичка звучат одинаково. Например, многие путаются в понятиях операционная, валовая, чистая прибыль, прибыль до уплаты налогов и прибыль, приходящаяся на акционеров компании. Также далёкие от фондового рынка и финансов люди путают выручку с прибылью. И это нормально. Поэтому сегодня я предлагаю вам разобрать, что такое чистая прибыль, попутно объяснив остальные виды прибыли, а также понять, как она образуется, как распределяется и как её анализировать.

Чистая прибыль. Что же это такое?

Чистая прибыль — один из важнейших показателей компании. Слово «чистая» в данном показателе означает, что прибыль была очищена от налогов, расходов и других отчислений. Чтобы определить, что такое чистая прибыль, предлагаю сначала разобраться с выручкой.

ВЫРУЧКА — доход, полученный от реализации.

Например, К. является индивидуальным предпринимателем, накануне 8 марта он купил 1 000 роз по 3 руб. за штуку. Позже, 8 марта, он продал ранее купленную партию: 1 000 роз по 30 руб. за штуку. Таким образом, выручка К. составила 30 тыс. руб. Но говорит ли это о том, что К. заработал 30 тыс.?

Нет, так как в данном примере не учтены расходы. Чтобы узнать сумму прибыли, необходимо вычесть из выручки, 30 тыс., переменные расходы, то есть расходы, зависящие от объёма производства, что в данном примере равно трём тысячам. 30 тыс. — 3 тыс. = 27 тыс. руб. Мы узнали МАРЖИНАЛЬНУЮ, или ВАЛОВУЮ ПРИБЫЛЬ.

Но это ещё не все расходы, которые были у К., поэтому из валовой прибыли необходимо вычесть постоянные расходы или коммерческие и управленческие расходы. К управленческим расходам относятся затраты на оплату охраны, интернета, ЖКХ, канцелярских принадлежностей и зарплаты административно-управленческого персонала (например, бухгалтерия, юристы и другие). К коммерческим расходам относятся затраты на оплату труда, логистику и хранение товара, аренду и содержание зданий, рекламу и прочее.

В условиях нашей задачи не указаны коммерческие и управленческие расходы, однако для точности эксперимента давайте предположим, что К. потратил на транспортировку, хранение и рекламу одну тысячу рублей. Вычитая из валовой прибыли постоянные расходы, мы получим: 27 тыс. — 1 тыс. = 26 тыс. ОПЕРАЦИОННОЙ ПРИБЫЛИ.

Теперь важно учесть, были ли внереализационные доходы или расходы в результате данной деятельности. Что это? Это доходы и расходы, не связанные с реализацией. К ним относятся:

Допустим, что К. сделал несколько скидок своим клиентам на общую сумму 500 руб., и его прибыль снизилась: 26 тыс. — 0,5 тыс. = 25,5 тыс. ПРИБЫЛИ ДО НАЛОГООБЛОЖЕНИЯ.

Теперь следует учесть, что К. является индивидуальным предпринимателем и должен заплатить налог на прибыль и другие обязательные платежи (пенсионные и страховые отчисления). Предположим, что данные расходы составляют 10 тыс., поэтому ЧИСТАЯ ПРИБЫЛЬ К. равна: 25,5 тыс. — 10 тыс. = 15,5 тыс.

Таким образом, чистая прибыль — это часть дохода предприятия, которая осталась после уплаты налогов, сборов, отчислений и других обязательных платежей. и скрупулёзно анализируйте отчётность компании.

Если мы говорим о публичных компаниях, то есть тех, которые размещают свои акции на бирже, появляются ещё три показателя.

Мы разобрали, как образуется чистая прибыль, и думаю, больше не возникнет вопросов, почему у компании может увеличиться выручка, но при этом будет числиться чистый убыток — отрицательная чистая прибыль.

Поэтому при анализе чистой прибыли компании я всегда сравниваю её в динамике по отношению к предыдущим периодам, оцениваю выручку и расходы, которые привели к соответствующей динамике.

Распределение чистой прибыли

Именно по качеству распределения чистой прибыли можно оценить, насколько корректно работает менеджмент: правильное распределение должно привезти к увеличению эффективности деятельности компании.

Основными направлениями распределения чистой прибыли являются:

Для нас как для инвесторов наиболее выгодно распределение прибыли на дивиденды. Однако если компания решила не выплачивать дивиденды или снизила их размер, направив деньги на инвестиции, то перед тем, как негативно воспринимать данную информацию, стоит понять, что эти инвестиции дадут компании и вам в будущем. Так как зачастую кратковременное снижение котировок, связанное с дивидендным кризисом, быстро отыгрывается благодаря грамотным инвестициям.

Как я анализирую акции перед покупкой

Личный опыт одного инвестора

Когда я впервые пришел на фондовую биржу, то подбирал бумаги в портфель практически наугад, полагаясь на советы в интернете.

Со временем я стал ответственней подходить к инвестированию. Ведь фактически я покупаю часть бизнеса — становлюсь миноритарным совладельцем компании, ее активов и долгов. Если смотреть под таким углом, становится понятно, почему важно полноценно изучать акции перед покупкой.

При оценке инвестиционной привлекательности эмитента я полагаюсь на комплексный подход, состоящий из следующих методик:

В этой статье мы подробно рассмотрим первые два пункта — этого обычно достаточно, чтобы оценить здоровье предприятия, справедливость цены и отсеять рискованные варианты.

Повторюсь: перечисленные методики должны рассматриваться в комплексе, а по отдельности могут сформировать ложное представление о бумаге.

Прежде чем перейти к дальнейшему разбору, хотел бы перечислить общие принципы, которыми я руководствуюсь при формировании портфеля.

Общие принципы моего портфеля

Макроанализ

Сначала нужно определить характер деятельности компании, то есть к какой экономической отрасли и сектору она относится. Благодаря этому можно составить представление о цикличности бизнеса, его технологичности, чувствительности к инфляции и изменениям процентных ставок. Это позволяет оценить стратегические перспективы.

Цикличность бизнеса означает его положительную корреляцию с фазами делового цикла: выручка компании следует за ростом и за спадом в экономике. Нециклический бизнес, наоборот, демонстрирует более или менее постоянную выручку независимо от состояния экономики.

Например, мы знаем, что компания производит мебель, это циклический товар длительного пользования. Когда экономика замедляется, можно предвидеть, что операционные показатели компании будут ухудшаться. Как правило, ожидания заранее закладываются инвесторами и отражаются на котировках бумаги. Таким образом, отталкиваясь от макроэкономической конъюнктуры, инвестор может планировать портфель.

О текущем положении дел в экономике мы можем судить по основным макроэкономическим маркерам той или иной страны:

Эти показатели помогают определить, в какой из четырех фаз бизнес-цикла — ранняя, средняя, закат, рецессия — экономика находится в текущий момент и что нас ожидает в обозримом будущем.

Коэффициент выплаты дивидендов

Опубликовано 18.06.2021 · Обновлено 18.06.2021

Что такое Коэффициент выплаты дивидендов?

Коэффициент выплаты дивидендов – это отношение общей суммы дивидендов, выплаченных акционерам, к чистой прибыли компании. Это процент от прибыли, выплачиваемый акционерам в виде дивидендов. Сумма, которая не выплачивается акционерам, удерживается компанией для выплаты долга или для реинвестирования в основную деятельность. Иногда это просто называют «коэффициентом выплат».

Коэффициент выплаты дивидендов указывает на то, сколько денег компания возвращает акционерам по сравнению с тем, сколько она держит под рукой для реинвестирования в рост, погашения долга или увеличения денежных резервов (нераспределенной прибыли).

Ключевые моменты

Формула и расчет коэффициента выплаты дивидендов

Коэффициент выплаты дивидендов может быть рассчитан как годовой дивиденд на акцию, деленный на прибыль на акцию, или, что эквивалентно, дивиденды, деленные на чистую прибыль (как показано ниже).

Dividend Payout Ratioзнак равноDividends PaidNet Income\ begin

В качестве альтернативы коэффициент выплаты дивидендов также можно рассчитать как:

Dividend Payout Ratioзнак равно1-Ретентяоп Rтяö\ begin

В расчете на акцию коэффициент удержания может быть выражен как:

Вы также можете рассчитать коэффициент выплат с помощью Microsoft Excel:

Во-первых, если вам дается сумма дивидендов за определенный период и выпущенных акций, вы можете рассчитать дивиденды на акцию (DPS). Предположим, вы инвестировали в компанию, которая заплатила в прошлом году 5 миллионов долларов и имеет 5 миллионов акций в обращении. В Microsoft Excel введите «Дивиденды на акцию» в ячейку A1. Затем введите «= 5000000/5000000» в ячейку B1; дивиденд на акцию в этой компании составляет 1 доллар на акцию.

Затем вам необходимо рассчитать прибыль на акцию (EPS), если она не указана. Введите «Прибыль на акцию» в ячейку A2. Предположим, в прошлом году чистая прибыль компании составила 50 миллионов долларов. Формула прибыли на акцию: (чистая прибыль – дивиденды по привилегированным акциям) ÷ (количество акций в обращении). Введите “= (50000000 – 5000000) / 5000000” в ячейку B2. EPS для этой компании составляет 9 долларов.

Наконец, рассчитайте размер выплаты. Введите «Коэффициент выплат» в ячейку A3. Затем введите «= B1 / B2» в ячейку B3; коэффициент выплат – 11,11%. Инвесторы используют этот коэффициент, чтобы определить, являются ли дивиденды приемлемыми и устойчивыми. Коэффициент выплат зависит от сектора; например, у начинающих компаний может быть низкий коэффициент выплат, потому что они больше ориентированы на реинвестирование своих доходов в развитие бизнеса.

О чем говорит коэффициент выплаты дивидендов

С другой стороны, более старая, устоявшаяся компания, которая возвращает гроши акционерам, будет проверять терпение инвесторов и может соблазнить активистов вмешаться.В 2012 году, по прошествии почти двадцати лет с момента последней выплаты дивидендов, Apple (AAPL ) начала выплачивать дивиденды, когда новый генеральный директор почувствовал, что огромный денежный поток компании затрудняет обоснование коэффициента выплат 0%.12 Поскольку это означает, что компания вышла из начальной стадии роста, высокий коэффициент выплат означает, что цены на акции вряд ли быстро вырастут.

Дивидендная устойчивость

Коэффициент выплат также полезен для оценки устойчивости дивидендов. Компании крайне неохотно сокращают дивиденды, поскольку это может снизить стоимость акций и плохо отразиться на способностях менеджмента. Если коэффициент выплат компании превышает 100%, она возвращает акционерам больше денег, чем зарабатывает, и, вероятно, будет вынуждена снизить дивиденды или вообще перестать их выплачивать. Однако такой результат не является неизбежным. Компания переживает неудачный год, не приостанавливая выплат, и часто это в их интересах. Поэтому важно учитывать ожидания будущих доходов и рассчитывать прогнозный коэффициент выплат, чтобы контекстуализировать прогнозный коэффициент.

Также имеют значение долгосрочные тенденции в соотношении выплат. Неуклонно растущий коэффициент может указывать на здоровый, развивающийся бизнес, но резкий рост может означать, что дивиденды уходят на неустойчивую территорию.

Коэффициент удержания – это понятие, обратное коэффициенту выплаты дивидендов. Коэффициент выплаты дивидендов оценивает процент полученной прибыли, которую компания выплачивает своим акционерам, а коэффициент удержания представляет собой процент полученной прибыли, удерживаемой или реинвестируемой в компанию.

Дивиденды зависят от отрасли

Выплаты дивидендов сильно различаются в зависимости от отрасли, и, как и большинство коэффициентов, их наиболее полезно сравнивать в рамках данной отрасли.Например, товарищества по инвестициям в недвижимость ( REIT ) по закону обязаны распределять не менее 90% прибыли среди акционеров, поскольку они пользуются особыми налоговыми льготами.3 Главные товарищества с ограниченной ответственностью (MLP) также обычно имеют высокие коэффициенты выплат.

Дивиденды – не единственный способ вернуть стоимость акционерам; поэтому коэффициент выплат не всегда дает полную картину. Увеличенный коэффициент выплат включает выкуп акций в метрику; он рассчитывается путем деления суммы дивидендов и выкупа на чистую прибыль за тот же период. Если результат слишком высок, это может указывать на то, что акцент делается на краткосрочном повышении цен на акции за счет реинвестирования и долгосрочного роста.

Еще одна корректировка, которая может быть сделана для получения более точной картины, – это вычесть дивиденды по привилегированным акциям для компаний, выпускающих привилегированные акции.

Пример коэффициента выплаты дивидендов

Например, 29 ноября 2017 г. компания Walt Disney объявила акционерам полугодовые дивиденды на акцию в размере 0,84 доллара США на акцию, зарегистрированные 11 декабря 2017 г., которые должны быть выплачены 11 января 2018 г.4 По состоянию на финансовый год, закончившийся 30 сентября. В 2017 году прибыль на акцию компании составила 5,73 доллара США.5 Его коэффициент выплат, следовательно, (0,84 доллара / 5,73 доллара) = 0,1466, или 14,66%. Disney выплатит 14,66% при сохранении 85,34%.

Коэффициент дивидендных выплат по сравнению с дивидендной доходностью

Дивидендная доходность показывает, сколько компания выплатила дивидендов в течение года по отношению к цене акций. Доходность представлена в процентах, а не в виде реальной суммы в долларах. Это позволяет легче увидеть, какую прибыль на вложенный доллар получит акционер в виде дивидендов.

Доходность рассчитывается как:

Dividend Yield=Annual Dividends per SharePrice per Share\begin

Например, компания, которая выплатила 10 долларов годовых дивидендов на акцию при торговле акциями по 100 долларов за акцию, имеет дивидендную доходность 10%. Вы также можете видеть, что увеличение цены акций снижает процент дивидендной доходности и, наоборот, снижает цену.

Как рассчитать финансовые коэффициенты и оценить потенциал роста акций

Как узнать стоимость компании? Переоценена она или недооценена? Или ее цена на уровне рынка?

Если вы инвестор-новичок, то выбрать перспективные акции может быть непросто. Профи рекомендуют: чтобы узнать, какие компании в отрасли недооценены и бумаги каких компаний стоит приобрести, используйте финансовые коэффициенты и данные финансового анализа. Звучит сложно? Сегодня мы расскажем, как с помощью несложных расчетов профессионалы рынка сравнивают акции одних предприятий с бумагами других и принимают правильные инвестиционные решения.

Вот восемь инвестиционных мультипликаторов, которые откроют вам дверь к анализу акций.

Соотношение цены и прибыли P/E (рыночная цена акции/чистая прибыль на одну акцию)

Чтобы рассчитать коэффициент P/E, разделите цену акций компании на ее годовую прибыль на акцию.

(EPS 一 показатель для измерения прибыльности предприятия),

Все компании, акции которых обращаются на бирже, указывают этот показатель в отчете о прибылях и убытках.

Расчет отношения цены к прибыли (P/E) акций 一 один из самых быстрых способов узнать, переоценена компания или недооценена. Если акции компании недооценены, то они могут стать хорошей инвестицией. Если же бумаги переоценены, то вам нужно рассчитать, оправдают ли перспективы роста компании цену акций.

Есть компания Х. Чистая прибыль компании равна 1 миллиарду рублей.

У предприятия 400 миллионов акций в обращении. 200 миллионов рублей в компании уходит на выплату дивидендов по привилегированным акциям.

Как рассчитать прибыль на акцию?

(1 миллиард рублей 一 200 миллионов рублей) / 400 миллионов акций = 2 рубля за акцию

Если акция торгуется по 30 рублей, то коэффициент P/E будет равен 30 рублям, деленным на 2 рубля, то есть 15.

К сожалению, коэффициент P/E очень переменчив. Поэтому этот мультипликатор лучше использовать вместе с другими показателями. К примеру, в период пандемии прибыль компании резко сократилась. Но люди верят в лучшее и продолжают делать на нее ставки 一 ведь перед кризисом предприятие показывало стабильную доходность.

EPS (чистая прибыль на одну обыкновенную акцию)

Коэффициент EPS применяется, чтобы измерить размер бизнеса. Для стабильной выплаты дивидендов компании нужно поддерживать постоянный доход и вкладывать деньги в дальнейшее развитие. Этот мультипликатор полезен, чтобы сравнить результаты работы предприятия за несколько лет.

Коэффициент лучше использовать, когда компании показывают рост. Он плохо подходит для оценки бизнеса в период кризиса, так как никто не знает, сколько времени потребуется предприятию, чтобы выбраться из «ямы».

Формула EPS показывает способность компании приносить чистую прибыль акционерам. Этот показатель может многое рассказать об интересующей вас компании, например, о ее текущей, а также будущей прибыльности. Коэффициент легко рассчитать. При этом базовую финансовую информацию для вычисления мультипликатора вы легко можете найти в Интернете.

EPS = чистая прибыль (доход, который получает инвестор после вычета процентов и налогов за определенный период) 一 дивиденд / средний вес обыкновенной акции в обращении

У компании Y есть 1 миллиард акций в обращении.

Чистая прибыль предприятия с 2020 года составляет 5 миллиардов рублей,

Прибыль на акцию = (5 миллиардов / 1 миллиард)

Количество акций в обращении обычно меняется. Поэтому, чтобы убедиться в правильности расчета прибыли на одну бумагу, нужно использовать средневзвешенное (среднеарифметическое) значение.

P/S (соотношение рыночной капитализации к выручке)

Два первых коэффициента часто заменяют на P/S (соотношение рыночной капитализации к выручке). Но выручка не показывает, прибыльное предприятие или неприбыльное. Компания с большей выручкой может показаться инвесторам более доходной. Если ее себестоимость растет гораздо быстрее, чем выручка, то по такому коэффициенту о перспективности компании судить будет не совсем корректно.

Более низкий коэффициент означает, что вы нашли выгодные акции.

У бумаг с небольшим P/S 一 более высокая стоимость. В этом случае инвесторы платят меньше за каждый рубль доходов компании.

P / B, P / BV (рыночная капитализация / активы компании, которые у нее реально есть)

В зависимости от предприятия, можно использовать несколько способов для расчета показателя балансовой стоимости.

Коэффициент P/B = цена акции/балансовая стоимость акции

Отношение цены к балансовой стоимости показывает, сопоставима ли цена активов компании со стоимостью ее акций.

Предположим, что текущая цена акций компании равна 3135 рублей. И их последняя балансовая стоимость на акцию 一 598 рублей.

P / B = 3135 рублей / 598 рублей = 5,32

Использование формулы дает нам коэффициент, равный 5,32.

Считается, что если показатель больше 1 или 2, то цена компании сильно завышена. Но и здесь есть ограничение. Коэффициент не совсем подходит для быстрорастущих компаний. Предполагается, что здесь задействованы активы (баланс, который составляется на определенную дату). И поэтому не оценивается потенциал роста прибыли.

Другая ситуация, когда у предприятия особо активов-то и нет.

Например, это предприятия из IT-сферы, медиа или так называемые компании «с человеческим капиталом», 一 связи, знакомства, все то, что нельзя оцифровать. В таких случаях расчет коэффициента P / B будет неуместен.

EV / EBITDA (стоимость бизнеса компании / стоимость до вычета всех издержек: налогов, износа, амортизации, заемного капитала)

Коэффициент показывает, за сколько лет инвестор вернет свои вложения, если купит бизнес. Чем меньше показатель, тем лучше. Этот коэффициент нужно сравнивать с отраслевым значением.

EBITDA = рыночная капитализация компании + чистый долг

Чтобы рассчитать EBITDA, начните с просмотра отчета о прибылях и убытках компании.

Допустим, чистая прибыль компании за год составила минус 1 миллион рублей. Если годовые процентные расходы, налоги, износ и амортизация фирмы составят менее 1 миллиона рублей вместе, то у компании будет отрицательный показатель коэффициента 一 после того как эти расходы будут добавлены к прибыли компании, или, в данном случае, убыткам.

Рентабельность (прибыль / собственный капитал)

Рентабельность, или прибыльность 一 это способность компании получать доход сверх расходов. Это сумма прибыли, которую компания получает от каждой единицы продаж. Инвесторы рассчитывают этот коэффициент, когда делят чистую прибыль на выручку. Чем выше показатель, тем лучше. Это означает, что компания работает хорошо.

Мультипликатор часто применяют для того, чтобы сравнить компании друг с другом. Показатель рентабельности используют не только владельцы бизнеса, но и инвестиционные аналитики. С помощью этого коэффициента они учитывают текущий и будущий рост компании и определяют 一 разумно инвестировать или нет.

Рентабельность (прибыльность) бывает разная.

К примеру, ROE (рентабельность собственного капитала).

Если она намного выше инфляции, то это хорошо.

Но высокая рентабельность также может означать, что у компании большая закредитованность.

Поэтому лучше смотреть два показателя рентабельности 一 ROE и ROA (рентабельность активов).

Если рентабельность собственного капитала намного превышает инфляцию, то рентабельность активов помогает оценить устойчивость и надежность бизнеса.

Payout Ratio 一 коэффициент выплаты дивидендов (показатель того, сколько денег из своей прибыли компания направляет на дивиденды)

Этот коэффициент должен быть от 30 до 70, максимум, — 80%. Почему?

Если компания отправляет на дивиденды меньше 30%, то бумага будет неинтересна.

Если же предприятие тратит на выплаты акционерам больше 70−80%, то есть, большую часть своей прибыли, то тогда оно ничего не оставляет себе, а значит 一 не развивается.

Компания получила прибыль 20 000 000 рублей за год. После чего руководство выплатило акционерам дивиденды 5 000 000 рублей. Рассчитаем коэффициент.

Payout Ratio = 5 000 000 рублей / 20 000 000 рублей = 25%

Коэффициент показывает, что компания выплачивает 25% прибыли акционерам, а остальные 75% она сохраняет для роста бизнеса.

Dividend Yield (дивидендная доходность) 一 для тех, кто покупает бумагу ради получения дивидендов

Этот показатель должен быть выше инфляции. Иначе, если купить акцию и ждать, пока бумага будет расти в цене, важно, чтобы дивидендная доходность хотя бы превышала инфляцию 一 инвестор неизбежно будет иметь инфляцию в качестве риска для своего капитала.

Дивидендная доходность = годовые дивиденды, выплаченные на акцию / цена на акцию

Дивидендная доходность 一 это процент, который компания ежегодно выплачивает на дивиденды с суммы инвестирования.

Если дивидендная доходность компании составляет 7%, а вы владеете ее акциями на 10 000 рублей, то получите годовую выплату 700 рублей.

Если компания выплатила 5 рублей дивидендов на акцию, а ее бумаги стоят 150 рублей, то дивидендная доходность составит 3,33%.

Так как же выбирать акции? Это «головная боль» для многих новых инвесторов. Фундаментальный анализ 一 проверенный способ отбора бумаг, Но для того, чтобы научиться находить перспективные акции, нужно потратить время на освоение этого метода. Как только вы его освоите, то сможете находить перспективные акции для покупки. И это сделает ваше инвестиционное путешествие приятным и прибыльным.