что значит истребование документов вне рамок налоговых проверок

ФНС России от 27.06.2017 N ЕД-4-2/12216@ (ред. от 06.09.2017) «Об истребовании документов (информации) вне рамок налоговых проверок»

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 27 июня 2017 г. N ЕД-4-2/12216@

ДОКУМЕНТОВ (ИНФОРМАЦИИ) ВНЕ РАМОК НАЛОГОВЫХ ПРОВЕРОК

Список изменяющих документов

(в ред. письма ФНС России от 06.09.2017 N ЕД-4-2/17747)

Вышеуказанное условие имеет важное значение для оценки объема истребуемых документов (информации).

Истребование документов (информации) в излишнем объеме может привести к жалобам налогоплательщиков на действия налоговых органов, снижению репутации Федеральной налоговой службы, а также не приводит к повышению эффективности осуществления налогового контроля.

Налоговым органам необходимо учитывать, что в судебной практике большое количество истребуемых документов само по себе не является основанием для признания действий налогового органа незаконными. Вместе с тем, при решении вопроса о правомерности привлечения к ответственности по статье 129.1 Кодекса за непредставление документов (информации) о деятельности налогоплательщика с целью проверки нарушают ли оспариваемый акт, решение и действия налоговых органов права и законные интересы заявителя в сфере предпринимательской и иной экономической деятельности, судами принимается во внимание:

(в ред. письма ФНС России от 06.09.2017 N ЕД-4-2/17747)

(см. текст в предыдущей редакции)

реальная необходимость истребования налоговым органом конкретных документов (информации) исходя из существа конкретной ситуации (разумность и обоснованность требований);

реальная возможность налогового органа (проверяющих должностных лиц) изучить (проанализировать) большой объем истребуемых документов, а также были ли изучены все документы (информация), которые были представлены на основании конкретного требования, в том числе при частичном его исполнении;

реальная возможность контрагента проверяемого налогоплательщика изготовить и представить копии истребуемых документов в большом объеме. Одновременно изучается вопрос, принимались ли меры по добровольному исполнению требования налогового органа, и в каком объеме;

По результатам исследования судами вышеуказанных обстоятельств имеются случаи применения судами смягчающих обстоятельств в соответствии со статьей 112 Кодекса, иные способы удовлетворения исков вплоть до освобождения от налоговой ответственности в связи с отсутствием вины (пункт 1 статьи 109 Кодекса) в совершении налогового правонарушения.

Более того, учитывая, что налоговая ответственность по статье 129.1 Кодекса установлена в размере, не зависимом от объема непредставленных документов (информации), в случае истребования большого объема документов (информации) стимулирующая функция штрафа снижается.

(в ред. письма ФНС России от 06.09.2017 N ЕД-4-2/17747)

(см. текст в предыдущей редакции)

Налоговый орган, истребующий на основании пункта 2 статьи 93.1 Кодекса значительное количество документов (большой объем информации), должен быть готов аргументированно пояснить вышестоящему налоговому органу или в суде (при возникновении досудебного или судебного спора), а также при проведении аудиторских проверок внутреннего аудита все вопросы, возникающие в связи с вышеуказанными обстоятельствами.

На основании изложенного Федеральная налоговая служба сообщает о необходимости при решении вопроса об истребовании документов (информации) вне рамок проведения налоговых проверок исходить из принципов целесообразности, разумности и обоснованности. Не допускать произвольного истребования документов (информации) вне рамок проведения налоговых проверок, не обусловленных целями и задачами проводимого налоговыми органами налогового контроля.

Управлениям Федеральной налоговой службы по субъектам Российской Федерации довести настоящее письмо до нижестоящих налоговых органов и обеспечить его применение.

Что значит истребование документов вне рамок налоговых проверок

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В адрес ООО поступило требование о предоставлении документов (информации) в соответствии с п. 2 ст. 93 НК РФ, абзацем вторым п. 5 ст. 93.1 НК РФ. Требуется представить за 2018 год все имеющиеся договоры с контрагентом общества, счета-фактуры, акты, транспортные и товарно-транспортные накладные, оборотно-сальдовые ведомости, карточки счетов, деловую переписку с контрагентом, доверенности и иные документы. При этом налоговым органом не поименовано, в рамках какого мероприятия истребуются документы (информация), не идентифицированы документы (информация), которые нужно представить.

Нужно ли ООО отвечать на такое требование?

По данному вопросу мы придерживаемся следующей позиции:

Налоговый орган имеет право истребовать у организации любую информацию и документы, касающиеся взаимоотношений с контрагентом, а организация, в свою очередь, обязана их представить.

В то же время налоговый орган вправе истребовать документы (информацию) вне рамок проведения налоговых проверок только при возникновении обоснованной необходимости относительно конкретной сделки (сделок) и при указании сведений, позволяющих идентифицировать эту сделку (сделки).

Если налоговый орган вне рамок проведения проверок запрашивает документы без признаков идентификации, а ООО посчитает, что эти сведения не связаны с ее контрагентом и в связи с этим данные требования не соответствуют закону, ООО следует в течение срока, указанного в Требовании о представлении документов (информации), направить ответ, из которого (в части указанных сведений) следовало бы, что ООО не отказывается от представления документов (сведений), но просит привести данные требования в соответствие с законом в целях обеспечения возможности исполнить их.

К сведению:

Отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную п. 2 ст. 126 НК РФ (п. 6 ст. 93.1 НК РФ, письма Минфина России от 10.07.2017 N 03-02-08/43465, ФНС России от 27.06.2017 N СА-4-9/12220@, от 27.06.2017 N ЕД-4-2/12216@, определение ВС РФ от 16.11.2018 N 309-КГ18-18488, постановление Девятнадцатого ААС от 05.11.2019 N 19АП-6102/19)).

В свою очередь, неправомерное несообщение (несвоевременное сообщение) истребуемой информации, в том числе относительно конкретной сделки вне рамок налоговой проверки, признается налоговым правонарушением и влечет ответственность, предусмотренную ст. 129.1 НК РФ.

Помимо штрафа за непредставление документов и информации, на должностное лицо организации может быть наложен штраф в размере 300-500 руб. (п. 4 ст. 108 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

— Энциклопедия решений. Поручение налогового органа, проводящего налоговую проверку, об истребовании документов (информации) у третьих лиц (по встречным проверкам);

— Энциклопедия решений. Истребование налоговым органом документов и информации у третьих лиц (встречные проверки);

— Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

— Энциклопедия решений. Ответственность за неправомерное несообщение (несвоевременное сообщение) сведений налоговому органу (п.п. 1 и 2 ст. 129.1 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Войнова Оксана

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Истребование документов по сделке вне налоговой проверки

В п. 2 ст. 93.1 НК РФ говорится: «Если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки». Под участниками сделки здесь можно понимать в том числе стороны сделки, к которым относится налогоплательщик. Но рассмотрим вопрос более детально.

Налоговый орган вправе истребовать документы (информацию) по сделке вне проверки:

При этом должно быть соблюдено документирование мероприятия истребования документов (информации) о сделке вне проверки (п. 3 ст. 93.1 НК РФ).

Вот необходимые документы:

Выделяют два условия для действительности Требования об истребовании документов (информации) вне проверки.

Внимание! Верховный суд РФ в своём определении от 19.09.18 г. №37-КГ18-1438 указал, что отсутствие в Требовании указания на проведение конкретного мероприятия налогового контроля носит формальный характер. По определению же ВС РФ от 23.09.20 г. №А56-51770/2019, требование должно быть мотивированным.

Истребование всех первичных документов по сделке у налогоплательщика о нём же самом вне проверки недопустимо!

Проверить документы налогоплательщика можно только в рамках налоговой проверки (ст. 93 НК РФ) или дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ). Требование вне проверки – незаконно.

Требование налогового органа будет незаконным, если:

Срок исполнения Требования: 10 дней со дня получения Требования о представлении документов о конкретной сделке.

Ответственность – п.1 ст. 129.1. НК РФ (за невыполнение п. 2 ст. 93.1, выразившееся в несообщении (несвоевременном сообщении) сведений (документов) о сделке вне проверки).

Внимание! На «встречные мероприятия» распространяется гарантия ст. 93 НК РФ о невозможности повторного истребования налоговыми органами документов, которые ранее были представлены налогоплательщиком (контрагентом).

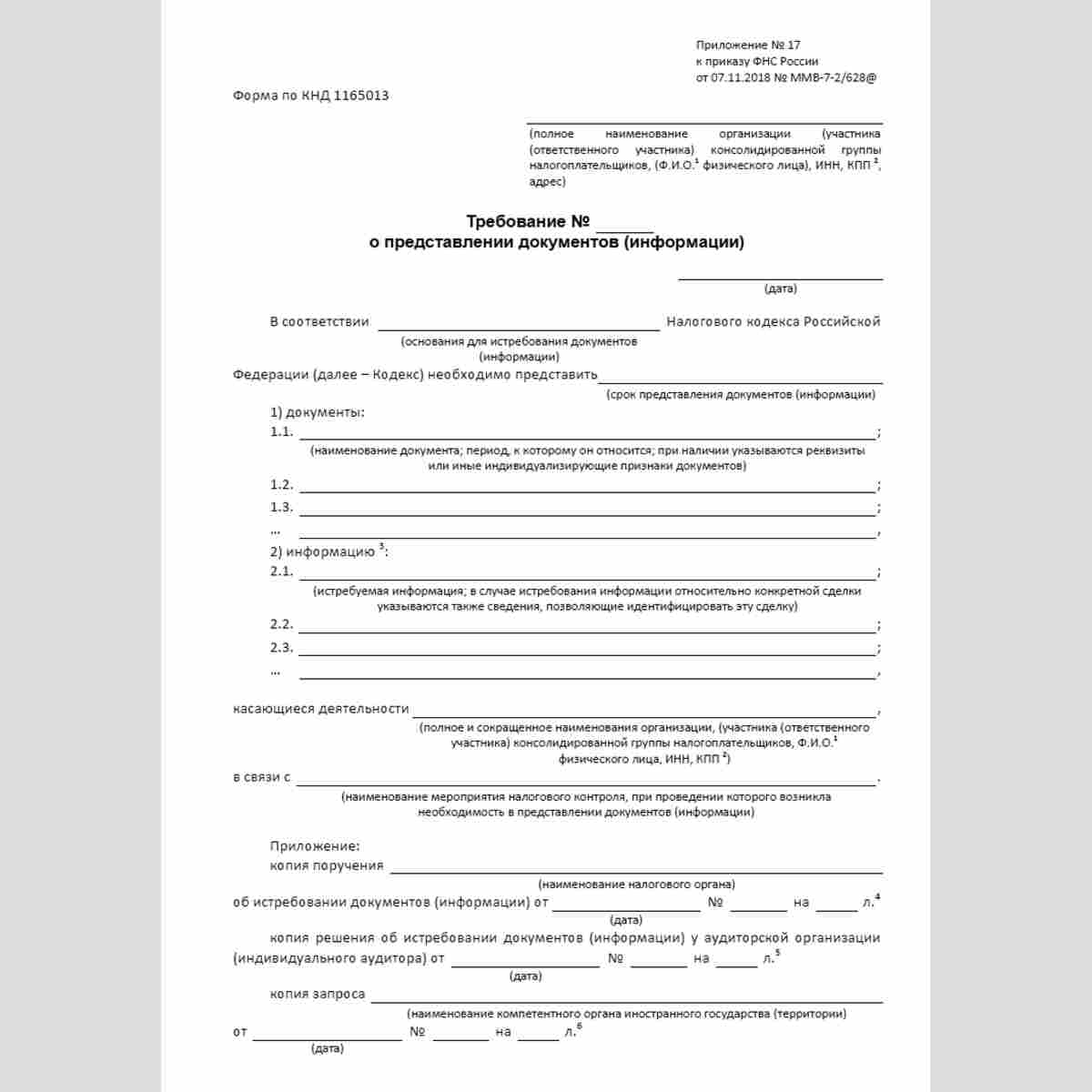

Форма Требования о предоставлении документов (информации)

В соответствии с пунктом 2 статьи 93 Кодекса истребуемые документы должны быть:

Алгоритм работы с Требованием, полученным вне налоговой проверки:

Общие рекомендации:

Судебный вердикт: могут ли налоговики истребовать документы вне рамок проверки

Предмет спора : налоговая инспекция истребовала у организации документы по сделке, совершенной с контрагентом. Документы были истребованы в целях выявления имущества должника. При этом ни выездной, ни камеральной проверки в отношении самой организации и ее контрагента не проводилось. В связи с этим организация отказалась предоставлять запрошенные документы. ИФНС привлекла организацию к налоговой ответственности, предусмотренной п. 1 ст. 129.1 НК РФ.

За что спорили : 5 000 рублей.

Кто выиграл : налоговики.

Оспаривая в суде действия налоговиков, организация указывала на то, что у ИФНС отсутствовали законные основания для истребования документов. Никакой налоговой проверки в отношении налогоплательщика и его контрагентов не проводилось.

Между тем, документы могут истребовать только в ходе проверки, в том числе встречной. Соответственно, у организации не возникло обязанности по представлению запрошенных документов.

Верховный Суд РФ отклонил данные доводы организации и признал, что ИФНС правомерно ее оштрафовала по факту непредставления документов.

ВС РФ пояснил, что для истребования документов налоговикам не обязательно инициировать проведение налоговой проверки. НК РФ не ограничивает налоговиков в праве истребовать документы вне рамок налоговой проверки. В частности, документы могут истребовать в ходе любых мероприятий налогового контроля, а не только камеральных и выездных налоговых проверок.

Налоговый контроль проводится посредством налоговых проверок, получения объяснений налогоплательщиков, проверки данных учета и отчетности, осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в других формах (ст. 82 НК РФ).

Если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов относительно конкретной сделки, должностное лицо ИФНС вправе истребовать эти документы у участников этой сделки или у иных лиц (п. 2 ст. 93.1 НК РФ).

В связи с этим налоговые органы наделены полномочиями по истребованию документов (информации) относительно конкретной сделки, которые не ограничены рамками налоговых проверок.

Поэтому, с точки зрения ВС РФ, спорное требование инспекции полностью соответствовало закону и не нарушало прав налогоплательщика. Требование содержало всю необходимую информацию, позволяющую идентифицировать запрашиваемые документы и сведения. При этом необходимость истребования документов (информации) была должным образом мотивирована.

В свою очередь доказательств невозможности представления запрошенных документов налогоплательщик не предоставил. Следовательно, заключил суд, ИФНС обоснованно оштрафовала организацию за непредставление запрошенных документов.

ИФНС запросила данные по контрагенту или сделке: когда это правомерно, и что будет, если не ответить на требование

В прошлой статье мы подробно обсудили вопрос о законности требований, выставляемых налоговиками в рамках выездных и камеральных проверок (см. «ИФНС требует документы: на какие запросы нужно ответить, а какие можно игнорировать»). Однако бухгалтерам приходится исполнять и те запросы, которые поступают вне рамок проверок их организаций. Речь идет о предоставлении сведений по контрагентам и в отношении конкретных сделок. Какие полномочия Налоговый кодекс дает налоговикам по истребованию документов и информации в таких ситуациях? Какие последствия грозят тем, кто проигнорирует подобные требования? Давайте разбираться.

Два основания для запроса документов

«Внепроверочные» запросы могут поступать в бухгалтерию в двух ситуациях.

Во-первых, такие запросы вправе инициировать инспекция, которая осуществляет налоговую проверку контрагента (то есть другого налогоплательщика, связанного с адресатом запроса).

Во-вторых, инспекция может запросить документы или информацию вне рамок какой-либо налоговой проверки, а в ходе других мероприятий налогового контроля (п. 1 ст. 82 НК РФ). Например, при проверке данных учета и отчетности или во время проведения предпроверочного анализа (определение Верховного суда РФ от 23.09.20 № 307-ЭС20-13138 по делу № А56-51770/2019, постановление ФАС Уральского округа от 25.06.12 № Ф09-5408/12 по делу № А71-11479/11). Но в подобных случаях круг интересов проверяющих законодательно органичен конкретной сделкой.

Остановимся на каждом из этих оснований подробнее.

Запросы при проверке контрагента

Порядок запроса у налогоплательщика информации о его контрагенте урегулирован статьей 93.1 НК РФ. В этой статье установлено, что можно требовать в такой ситуации, а также определена процедура направления запроса. Начнем с описания данной процедуры.

Направление требования

В подавляющем большинстве случаев инициатором запроса выступает не «родная» ИФНС, а тот налоговый орган, в котором контрагент состоит на учете. Однако само требование по правилам статьи 93.1 НК РФ направляет «своя» инспекция. К этому требованию должна прилагаться копия поручения от инспекции-инициатора запроса.

Без этой копии требование может быть направлено только в одном случае: когда проверяемый налогоплательщик и адресат запроса состоят на учете в одной ИФНС (т.е. инспекция-инициатор запроса совпадает с инспекцией, направившей требование). В такой ситуации ИФНС не дает себе никакого поручения и, соответственно, копия поручения к требованию не прикладывается (письмо ФНС от 16.12.14 № ЕД-4-2/26018, постановление ФАС Северо-Западного округа от 18.01.08 по делу № А26-1964/2007).

ВНИМАНИЕ

Указанная ситуация возможна вне зависимости от основания, по которому адресат запроса состоит на учете в ИФНС, которая выставила требование. Это может быть учет по месту нахождения «обособки», недвижимости или учет в качестве налогоплательщика, применяющего патентную систему (постановление АС Дальневосточного округа от 15.05.18 № Ф03-1515/2018 по делу № А04-8106/2017).

Отметим, что копия поручения — весьма полезный для налогоплательщика документ. Из нее можно узнать, при проведении какого именно мероприятия налогового контроля налоговикам потребовались документы или информация. Также данная копия позволяет проверить, соответствуют ли сведения, которые запрашивает «своя» ИФНС, поручению инспекции-инициатора запроса. Судебная практика исходит из того, что в подобной ситуации требование о предоставлении документов (информации) составляется на основании поручения и не может выходить за его рамки. А значит, если запрашиваются документы, не указанные в копии поручения, такое требования является незаконным (постановления ФАС Уральского округа от 27.01.12 № Ф09-8983/11 и ФАС Московского округа от 26.03.09 № КА-А40/2089-09).

В то же время следует учитывать, что отсутствие копии поручения не всегда признается грубым процедурным нарушением (постановление ФАС Уральского округа от 19.05.08 № Ф09-3423/08-С3). Поэтому мы не советуем игнорировать требование о предоставлении документов (информации) на том лишь основании, что к нему не приложена копия поручения. А вот обжаловать такое требование вполне возможно. Если УФНС или суд сочтут его незаконным, налогоплательщик сможет потребовать возмещения расходов на исполнение такого требования в порядке, предусмотренном статьей 35 НК РФ.

Содержание требования

Что касается содержания требования, связанного с проверкой контрагента, то тут практика исходит из фактически полной вседозволенности налоговиков. Дело в том, что Налоговый кодекс не установил для этого случая каких-либо ограничений по составу запрашиваемых документов (информации) или по кругу лиц, у которых можно их потребовать. Поэтому в большинстве случаев споры по поводу содержания требования заканчиваются победой налоговиков.

Так, Арбитражный суд Уральского округа указал, что в своих запросах ИФНС не ограничена документами, касающимися первого контрагента проверяемого налогоплательщика. Это значит, что подобные требования могут быть направлены также контрагентам второго, третьего и последующего звена (постановление от 02.08.18 № Ф09-4001/18).

А судьи Дальневосточного округа разъяснили, что статья 93.1 НК РФ не ограничивает перечень запрашиваемых документов (информации) только теми, которые являются основанием для исчисления и уплаты (удержания и перечисления) налогов и сборов. Поэтому ИФНС может затребовать абсолютно любые документы (любую информацию) по проверяемому налогоплательщику. В том числе и те, которые не связаны напрямую с подтверждением правильности исчисления и своевременности уплаты (удержания и перечисления) налогов и сборов (постановление ФАС Дальневосточного округа от 25.07.18 № Ф03-2969/2018). Также нет ограничений и по форме истребуемых данных — ИФНС вправе потребовать информацию в форме пояснений (постановление ФАС Дальневосточного округа от 17.06.14 № Ф03-1810/2014).

При этом налоговики не обязаны обосновывать свои требования и доказывать, что запрошенные сведения действительно необходимы для проверки контрагента (постановление АС Северо-Западного округа от 21.05.18 № Ф07-4963/2018). Так, Арбитражный суд Московского округа признал правомерным запрос данных об IP-адресах контрагентов, указав, что эти данные могут использоваться для определения признаков взаимозависимости и согласованности действий налогоплательщиков. А значит, они связаны с проверкой и затребованы правомерно (постановление от 05.03.19 № Ф05-1297/2019).

Также нет ограничений и по периоду проверки контрагента, в связи с которой запрашиваются документы или информация. По мнению судов, вопрос о том, относятся ли конкретные документы к проверяемому налогоплательщику, а также круг устанавливаемых при помощи этих документов обстоятельств находится исключительно в компетенции ИФНС (постановление АС Московского округа от 13.09.18 № Ф05-14465/2018). При этом инспекция не обязана разъяснять адресату запроса связь этих документов с проверкой. Достаточно лишь указать на данное обстоятельство в требовании. Таким образом, тот факт, что запрашиваемые по контрагенту документы относятся к периоду, который не охвачен проверкой, не освобождает организацию от исполнения требования (постановление АС Поволжского округа от 16.01.19 № Ф06-41326/2018).

Также нужно учитывать, что налоговики вправе запрашивать документы, содержащие персональные данные третьих лиц (в т.ч. работников организации). Основание — положения подпунктов 1 и 4 пункта 1 статьи 6 Федерального закона от 27.07.06 № 152-ФЗ «О персональных данных». Из этих норм случает, что обработка персональных данных может осуществляться без согласия субъекта персональных данных, если она необходима для исполнения полномочий федеральных органов исполнительной власти. (См. также п. 3 разъяснений Роскомнадзора от 14.12.12 «Вопросы, касающиеся обработки персональных данных работников, соискателей на замещение вакантных должностей, а также лиц, находящихся в кадровом резерве»). А налоговые органы как раз и являются одним из федеральных органов исполнительной власти (указ президента России от 21.01.20 № 21). Таким образом, ссылка на то, что запрошенные документы содержат персональные данные, не освободит от штрафа за непредставление этих бумаг (письмо Минфина от 09.10.12 № 03-02-07/1-246, см. « Налоговики вправе затребовать у организации штатное расписание и приказы о направлении работников в командировки к проверяемому налогоплательщику »).

Сведения по конкретной сделке

Теперь рассмотрим случай направления «внепроверочных» требований. Речь идет о запросе данных по конкретной сделке, которая вызвала интерес у налоговиков (п. 2 ст. 93.1 НК РФ). Налоговый кодекс не разъясняет термин «конкретная сделка». А значит, придется снова обратиться к судебной практике.

Как указал Арбитражный суд Северо-Кавказского округа, пункт 2 статьи 93.1 НК РФ обязывает налогоплательщиков направлять документы и информацию по конкретным договорам с конкретными контрагентами. При этом налогоплательщик, к которому поступил запрос, может и не являться стороной такого договора (постановление от 22.02.19 № Ф08-213/2019).

Данный подход означает, что налоговики не могут запросить сведения в отношении операций, которые совершаются вне рамок договоров (сделок). Примеры такой операций — получение бюджетных субсидий, выплата дивидендов, внесение вкладов в имущество организации или ее уставный капитал (см. письмо Минфина от 17.07.13 № 03-01-18/28094).

На этом запреты, пожалуй, заканчиваются. Как и в случае с запросом данных по контрагентам, никаких ограничений по составу документов или информации, которые можно затребовать в отношении конкретной сделки, Налоговый кодекс не содержит. Также не запрещено истребовать документы или информацию по нескольким сделкам (определение Верховного суда РФ от 26.10.17 № 302-КГ17-15714). При этом, как уже отмечалось, круг лиц, у которых можно запросить документы (информацию) на основании пункта 2 статьи 93.1 НК РФ, фактически не ограничен: адресатом может быть как участник сделки, так и иные лица, располагающие нужными данными по сделке.

В то же время на основании пункта 2 статьи 93.1 НК РФ нельзя истребовать документы (информацию), которые не относятся к конкретной сделке. Согласно форме требования о представлении документов (информации), в нем должны быть указаны сведения, позволяющие идентифицировать сделку, в отношении которой запрашиваются данные (письмо Минфина от 15.10.18 № 03-02-07/1/73833, см. « Встречная» проверка: должны ли инспекторы указывать реквизиты истребуемых документов »).

Но при этом к вопросу идентификации сделки суды также относятся достаточно вольно: инспекция вовсе не обязана указывать в требовании реквизиты (дату, номер) договора. Достаточно обозначить стороны и тип договора. Требование является обоснованным, если на основании перечня запрашиваемых документов налогоплательщик в состоянии сам определить всю информацию, идентифицирующую конкретную сделку (постановление АС Уральского округа от 27.09.18 № Ф09-5656/18).

ВНИМАНИЕ

К запросу «по сделке» никакие поручения от других ИФНС не прилагаются. Это правило действует, даже если контрагент по сделке и получатель запроса состоят на учете в разных инспекциях (постановление АС Западно-Сибирского округа от 17.03.21 № Ф04-421/2021 по делу № А45-17306/2020).

Штрафы за неисполнение требования

И в завершение разговора о «внепроверочных» требованиях коротко расскажем об ответственности за их неисполнение. Тут нужно учитывать два момента.

Первый. Налогоплательщик обязан отреагировать на требование ИФНС о направлении документов, даже если считает его незаконным. Судебная практика исходит из того, что у получателя такого требования есть всего три законных варианта действий: известить инспекцию об отсутствии запрошенных документов, исполнить требование в установленный срок, либо обратиться в инспекцию с заявлением о продлении срока представления документов. Если налогоплательщик (организация или ИП) не совершит ни одного из этих действий, то ИФНС может оштрафовать его на 10 тыс. рублей на основании пункта 2 статьи 126 НК РФ (постановление АС Западно-Сибирского округа от 28.06.18 № Ф04-1872/2018).

Также напомним, что положения статей 137 и 138 НК РФ не предусматривают приостановление срока на исполнение требования в случае его обжалования в УФНС по региону. А значит, если обжалование не приведет к отмене требования, которое не было исполнено в срок, то организация может быть оштрафована на вполне законных основаниях.

Второй момент, о котором нужно помнить при получении «внепроверочных» требований, связан с возможным увеличением штрафа за неисполнение запроса, содержащего одновременно требование о представлении документов и требование о направлении информации. Суды полагают, что в такой ситуации налогоплательщик может быть оштрафован за неисполнение каждой части такого запроса (п. 6 ст. 93.1 НК РФ). При этом штраф за непредставление документов налагается по пункту 2 статьи 126 НК РФ и составляет, как уже говорилось, 10 тыс. рублей. А штраф за непредоставление информации налагается по статье 129.1 НК РФ и составляет 5 тыс. рублей (постановление АС Восточно-Сибирского округа от 12.11.18 № Ф02-5065/2018). Соответственно, подходить к исполнению такого запроса надо с особой тщательностью, не оставляя без внимания каждую из его частей.

ВНИМАНИЕ

Облегчить и ускорить процесс пересылки документов в инспекцию можно с помощью специальных сервисов. Такой сервис встроен, в частности, в систему для подготовки и отправки отчетности «Контур.Экстерн». Сервис дает возможность быстро загрузить и отправить отсканированные документы в инспекцию.

(1).jpg)