что значит обнулить декларацию 3 ндфл

Порядок аннулирования деклараций ИФНС с 1 июля 2021 года

Обновлённый перечень оснований для отклонения декларации сотрудниками ИФНС

Согласно п.4.1 ст.80 Налогового Кодекса РФ, начиная с 01 июля 2021 в кодексе закреплён исчерпывающий список оснований, согласно которым налоговики получают законное право счесть декларацию непредставленной:

Напомним, что в срок до 01.07.2021 года причины отказа в приёме декларации приводятся в Регламенте, который был утверждён приказом Федеральной Налоговой Службы от 08.07.2019 № ММВ-7-19/343.

Порядок и причины аннулирования деклараций налоговиками с 1 июля 2021 года

Большую часть нарушений, которые указаны в предыдущем пункте, налоговые органы могут выяснить не в момент подачи документации, а в ходе проведения камеральной проверки. При наступлении таковой ситуации сотрудники ИФНС обязаны проинформировать плательщика налогов о том, что поданная им декларация (расчёт) считается непредставленной. Причём сделать это необходимо в течение 5 рабочих дней с момента выявления соответствующего нарушения, послужившего основанием. Форму и формат уведомления должна утвердить ФНС.

Следует помнить, что с того момента, как ИФНС направит в адрес налогоплательщика уведомление о признании поданной им декларации непредставленной, налоговики прекращают ведение камеральной проверки. Таким образом у сотрудников ИФНС появляется законное право на аннулирование отчётности, полученной ими в установленные действующим законодательством сроки и принятой к проверке. При риске наступлении такой ситуации плательщику налогов необходимо как можно быстрее подготавливать и сдавать декларацию.

Обнуление деклараций налоговой

Обнуление деклараций налоговой: общий список

Итак, инспекции могут обнулять декларации, если в ходе проверки всплывет хотя бы одно из обстоятельств, перечисленных в ст. 80 НК РФ.

Пять оснований для обнуления декларации по п. 4.1 ст. 80 НК РФ представлены в нашей таблице. Шестым было и остается представление отчетности по неактуальной форме.

Основание для аннулирования декларации

Что проверить перед сдачей

Декларацию подписал сотрудник, не имеющий полномочий

Если декларацию подписывает не руководитель, проверяйте доверенность:

передавалась ли доверенность в ИФНС

О дисквалификации руководитель должен знать и сообщить, в том числе, бухгалтеру. Но на всякий случай посматривайте реестр дисквалифицированных лиц на сайте ФНС.

Имейте в виду, директор, который уже дисквалифицирован, выдавать доверенности не имеет права. Но доверенности, выданные до дисквалификации, продолжают действовать. Поэтому лучше иметь «стратегический запас».

В случае дисквалификации директора трудовой договор с ним должен быть прекращен. Иначе компании грозит штраф до 100 000 руб. Смена директора — процесс, занимающий определенное время. И всё это время обнуленная декларация будет считаться несданной, грозя компании штрафом и блокировкой счета. Выход из данной ситуации предлагают эксперты «КонсультантПлюс». Посмотреть рекомендации можно бесплатно, получив пробный доступ к системе

Запись о недостоверности сведений о руководителе в ЕГРЮЛ

Периодически проверяйте ЕГРЮЛ на предмет появления в нем записей о недостоверности информации.

Перед тем как внести в реестр запись о недостоверности, налоговики должны направить вам уведомление о необходимости представления им достоверных сведений. Если такого уведомления вы не получали, но запись о недостоверности сведений о действующем директоре в реестре есть, подайте в налоговый орган мотивированное заявление об исключении такой записи. Форма заявления произвольная. К нему нужно приложить документы, подтверждающие достоверность таких сведений (копию паспорта руководителя, приказ или решение о его назначении и др.).

Образец заявления и подробный порядок обжалования такой записи можно посмотреть в «КонсультантПлюс», получив бесплатный пробный доступ к системе.

Пока вы будете удалять запись о недостоверности, отчетность будет числиться непредставленной. Это еще раз подтверждает целесообразность оформления дополнительной доверенности на подписание отчетности — на всякий пожарный случай

Подписание декларации УКЭП физлица после его смерти

Никогда не используйте электронную подпись директора после его смерти. Налоговая сверяется с базой ЗАГС. Установив факт использования подписи умершего человека, налоговики аннулируют декларацию.

Оперативно решайте вопрос с руководящими полномочиями и подписью в таком случае. Здесь даже запасная доверенность не спасет. Со смертью лица, оформившего доверенность, ее действие прекращается

Исключение компании из ЕГРЮЛ

Проверяйте себя в реестре. Ведь у налоговой есть право в некоторых случаях исключать организации из ЕГРЮЛ в одностороннем порядке.

Кого могут исключить из ЕГРЮЛ, как подать возражения, какие последствия влечет исключение юридического лица из ЕГРЮЛ, подробно разъясняется в готовом решении от «КонсультантПлюс». Если у вас еще нет доступа к этой правовой системе, получите пробный доступ. Это бесплатно

Выявить любое из этих обстоятельств (кроме последнего, при котором декларация просто не пройдет) налоговики могут не сразу при получении декларации, а уже в ходе ее камеральной проверки. При этом проверка прекращается, налогоплательщик об этом уведомляется, а декларация считается непредставленной. Оповестить о нарушении налоговая должна не позднее пяти рабочих дней с момента его обнаружения.

Как реагировать на уведомление? Порядок действий в НК РФ не разъяснен. Очевидно, что нужно как можно скорее устранить нарушение и сдать отчетность заново либо доказать инспекции, что нарушения нет. Также очевидно, что на урегулирование этой ситуации может потребоваться не один день. Как скоро налоговики будут прибегать в таких ситуациях к штрафу, пока не ясно. Счет могут заблокировать, если всё это затянется больше чем на 20 дней.

Эти основания — общие для всей налоговой отчетности. Далее расскажем о специальных отказных поводах для НДС и расчета по страховым взносам.

Обнуление налоговой декларации по НДС с 01.07.2021

Декларацию по НДС могут счесть непредставленной как по одному из оснований, указанных выше, так и при ее несоответствии контрольным соотношениям по перечню, который утвердила ФНС приказом от 25.05.2021 № ЕД-7-15/519. Это касается деклараций, подаваемых с 1 июля.

Всего таких контрольных соотношений — 14. Скачать их можно у нас на сайте.

При невыполнении какого-либо из этих соотношений у налогоплательщика закономерно возникнет вопрос: «Налоговая обнулила декларацию по НДС — что делать?». Но сразу говорить об обнулении декларации не совсем корректно: Налоговым кодексом отводится время на то, чтобы всё исправить без последствий.

Проверка НДС по контрольным соотношениям происходит в налоговой автоматически. Если программа найдет критичные расхождения, налогоплательщику придет уведомление об отказе в принятии отчета по форме из приложения № 4 к приказу ФНС от 17.05.2021 № ЕД-7-2/488. Контролеры должны направить его в электронном виде не позднее чем на следующий рабочий день после получения декларации.

С момента получения такого уведомления у налогоплательщика есть 5 рабочих дней, чтобы подать правильную декларацию. Тогда отчет будет считаться поданным в день представления декларации с ошибками. Это установлено пп. 5.3–5.4 ст. 174 НК РФ (введены с 01.07.2021).

А вот если в пятидневный срок не уложиться, это уже точно обнуление. При этом возможны штраф за несдачу декларации и блокировка счета.

Не следует забывать и о том, что при проверке НДС налоговики контролируют не только сведения налогоплательщика, они также стыкуют их с декларациями контрагентов. Если по контрольным соотношениям не пройдет продавец и обнулят его, как говорится, «прилетит» и покупателю.

Если обнулили декларацию по НДС у поставщика, а исправить всё в требуемый срок он не соизволил, возникнет разрыв по НДС.

Что это такое и как действовать при обнаружении разрывов, мы рассказывали в нашей статье.

Рекомендуем также материал по НДС-разрывам от экспертов «КонсультантПлюс». Воспользуйтесь пробным доступом к системе, это бесплатно.

Из-за чего с 1 июля обнуляют расчет по страховым взносам

Для расчета по страховым взносам отказными являются ситуации, перечисленные в п. 7 ст. 431 НК РФ:

Перечень этот не новый, его применяют уже давно.

При обнаружении указанных ошибок ИФНС должна направить страхователю уведомление о непредставлении расчета:

Устранить ошибки и сдать расчет с верными данными необходимо:

И тогда расчет будет считаться поданным в день представления ошибочной версии, а санкций не будет.

Сроки аннулирования декларации по НДС и РСВ: противоречия

В заключение нельзя не отметить, что НК РФ установлены два вида сроков реакции налоговиков на ошибки в декларации по НДС и расчете по взносам:

Как быть с этим противоречием? Надеемся, официальные органы этот вопрос прояснят.

А пока полагаем, что срок из ст. 80 НК РФ является общим и установлен для общих обнуляющих обстоятельств. Если же причина аннулирования отчетности — ее несоответствие контрольным соотношениям, тогда работают специальные сроки из второй главы кодекса.

Это значит, что если на следующий день после сдачи декларации по НДС или РСВ уведомления об ошибках вам не прислали, можно считать, что проверку по контрольным точкам отчетность прошла. Но при этом нельзя исключать ее обнуления из-за пороков подписи и прочих обстоятельств из 80-й статьи, которые могут быть обнаружены позднее.

Итоги

Инспекции начнут обнулять декларации в июле. Чтобы избежать материальных последствий, старайтесь более тщательно проверять отчетность перед отправкой и оперативно реагировать на выявленные нарушения.

ФНС России с 01.07.2021 вправе осуществлять обнуление налоговой отчетности

В июле 2021 года заработали поправки в НК РФ, введенные Федеральным законом № 374-ФЗ от 23.11.2020 о признании деклараций непредставленными. С этой даты сотрудники ФНС России вправе осуществлять обнуление налоговой отчетности — признавать ее несданной, если в ходе камеральной проверки обнаружится несоответствие декларации. Порядок процедуры установлен приказом ФНС № ЕД-7-15/519 от 25.05.2021.

Обратите внимание! Такая мера пока применяется только к налоговым отчетам по НДС и по налогу на прибыль.

Ранее о такой мере воздействия на нерадивых налогоплательщиков, как аннулирование декларации по НДС, ИФНС сообщала в письме № ЕД-4-15/13247@ в качестве профилактики налоговых правонарушений. Но тогда нормы НК РФ не предусматривали возможности аннулирования любой сданной налогоплательщиком и принятой инспекцией отчетности. Теперь такая возможность у налоговиков есть.

Обратите внимание! Новый порядок распространяется на декларации по НДС, поданные с 01.07.2021!

Причины для аннулирования декларации.

В приказе ФНС № ЕД-7-15/519 от 25.05.2021 указано, когда ИФНС вправе аннулировать декларацию — есть 5 оснований, включая подачу отчета, поданного в устаревшем бланке или электронном формате.

? неустановленный законодательно бланк или электронный формат;

? подписание отчетности неуполномоченными лицами;

? наличие отметки в ЕГРЮЛ (ЕГРИП) о прекращении работы налогоплательщика до момента подачи отчета;

? отчетность не соответствует основным контрольным соотношениям, утвержденным ФНС;

? руководитель организации дисквалифицирован;

? ИП лишили права заниматься предпринимательской деятельностью;

? в реестре юрлиц или ИП зафиксирована дата смерти лица, обладающего правом подписи.

? сдача уточненной налоговой отчетности с некорректным порядковым номером корректировки;

? неявка руководителей юрлица, ИП на допрос в ИФНС (более 2-х раз);

? организация не находится по адресу регистрации;

? отсутствие договора аренды с собственниками помещений;

? доверенности на представление интересов выданы представителям, зарегистрированным (проживающим) в других регионах РФ;

? на протяжении нескольких предыдущих отчетных периодов предоставляется нулевая отчетность;

? суммы доходов в отчетности приближены к сумме расходов;

? удельный вес вычетов по НДС составляет более 98 %;

? среднесписочная численность — 1 человек либо отсутствует;

? руководители организации не получают доходы;

? внесены сведения о смене руководителя организации незадолго до предоставления отчетности;

? отсутствуют расчетные счета в течение 3-х месяцев с даты создания (регистрации) организации;

? расчетные счета закрыты;

? открыто (закрыто) множество расчетных счетов (более 10);

? движение денежных средств по расчетным счетам носит транзитный характер;

? расчетные счета открыты в банках, отличных от места регистрации организации;

? установлено обналичивание денежных средств;

? не устранены расхождения предыдущих периодов;

? руководитель (учредитель) не является резидентом РФ и др.

Но все эти причины по НК РФ не приводят к признанию отчета несданным.

Как происходит аннулирование отчетности.

Действия после аннулирования декларации.

Пошаговые действия после обнуления деклараций по НДС или прибыли:

Только в том случае, если ФНС применила критерии, которые не входят в перечень из ст. 80 НК РФ или налогоплательщик не соответствует этим критериям, отчетность восстановят.

В противном случае восстановить пятидневный срок и подать новый отчет без нарушений уже не получится.

Санкции за несвоевременно сданный отчет.

Обратите внимание! Новый отчет является первоначальным, а не уточненным. Это следует учесть при его заполнении.

Что такое уточнённая декларация?

Если вы уже предоставили декларацию 3-НДФЛ, а потом обнаружили в ней ошибку или решили заявить право на вычет, то исправить уже поданную декларацию нельзя. Для этого необходимо подготовить уточняющую декларацию, которая заменит первичную.

За один календарный год должна быть представлена одна декларация 3-НДФЛ, где следует отразить все причины её представления. Об этом читайте в статье «Сколько деклараций нужно представить?».

Представить декларацию 3-НДФЛ в инспекцию можно онлайн, через личный кабинет налогоплательщика, а также на бумажном носителе лично, по почте с описью вложения или через представителя, но в этом случае он должен иметь нотариально заверенную доверенность.

С момента принятия декларации инспекцией начинается камеральная проверка, которая длится в течение трёх месяцев. Подробнее о проверке вы можете узнать из статьи «Как проходит камеральная проверка». После того, как декларация представлена в налоговую инспекцию, её нельзя отредактировать или исправить, даже если она предоставлена через личный кабинет налогоплательщика.

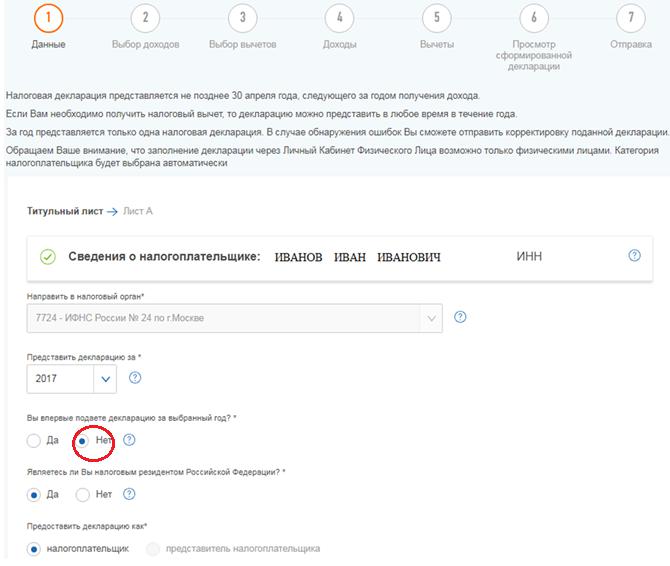

Если вы впоследствии обнаружили ошибки в декларации 3-НДФЛ, выявили неточности или хотите дополнить её новыми вычетами или доходами, то это можно сделать, только предоставив уточнённую декларацию за тот же календарный год. Если вы её подаёте через личный кабинет, то в первой вкладке «Данные» на вопрос «Вы впервые подаёте декларацию за выбранный год?», следует ответить «Нет» и проставить номер корректировки. Если эта ваша первая корректирующая декларация, то следует проставить 1, если вторая — 2 и т.д.

Если в 2018 году вы обнаружили неточность в 3-НДФЛ за 2017 год, то уточнённую декларацию необходимо представлять по той форме, которая действовала в 2017 году.

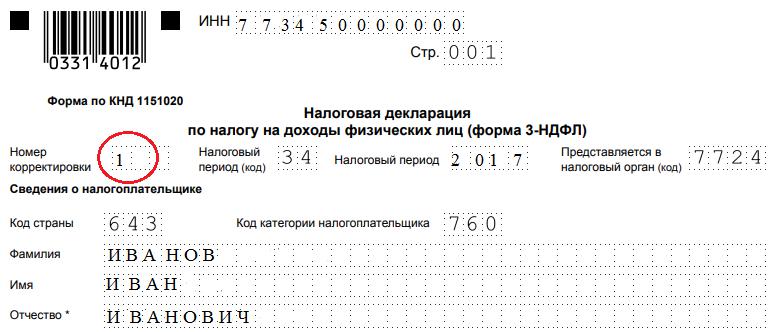

Если вы представляете декларацию на бумажном носителе, то номер корректировки необходимо проставить на титульном листе.

Утонённая декларация полностью заменит первичную, поэтому в уточнённую следует перенести все правильные сведения из первичной и внести в неё те корректировки, которые необходимы — исправить ошибку, заявить право на налоговый вычет, отчитаться о дополнительном доходе и т.д.

Например, Иванов И.И. в первичной декларации за 2018 год заявил право на вычет на взносы на ИИС, а после её представления выяснил, что внёс устаревшие паспортные данные, а также забыл заявить вычет на лечение. Он подаст уточнённую декларацию за 2018 год, где проставит номер корректировки «1», перенесёт правильные данные из первичной 3-НДФЛ (в том числе по вычету на ИИС), исправит паспортные данные и внесёт дополнительно сведения по вычету на лечение.

Если есть необходимость, к уточнённой декларации вы можете приложить комплект подтверждающих документов, например, если вы заявили дополнительный налоговый вычет. Если документы уже были представлены вместе с первичной декларацией, то повторно вы не обязаны их представлять.

Следует учитывать, что в случае представления уточнённой декларации, проверка первичной 3-НДФЛ прекращается, и начинается новая на основании представленной декларации, по которой сроки исчисляются заново.

абз. 3 п. 2 ст. 88 НК РФ

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Особенности уточненной налоговой декларации 3-НДФЛ

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.