что значит обратиться к эмитенту карты

Банк-эмитент карты: определение понятия, функции и обязанности

Финансовая грамотность требует от современного человека понимания различных терминов и процессов, связанных с получением и использованием банковских карт.

Важно знать, кто несет ответственность за проведение расчетов, конвертацию, безопасность и сохранность средств на счетах.

Решение большинства вопросов входит в зону ответственности эмитента, выпустившего карточку для клиента. Рассмотрим детально, кто является банком-эмитентом, какие функции и обязанности на него возлагаются.

Банк-эмитент – что это значит?

Банки-эмитенты – это учреждения, которые проводят выпуск в обращение денежных средств (монет и банкнот), ценных бумаг.

При этом право на эмиссию денег принадлежит Центральному Банку РФ, ценные бумаги – акции, облигации, могут выпускать центральные и коммерческие банковские компании.

Также банки-эмитенты инициируют выпуск платежных пластиковых карт и документов строгой отчетности, используемых для расчетно-платежных операций – чеков, векселей.

Эти виды ценных бумаг выпускают государственные, коммерческие или же национальные финансовые институты. Аккредитив относят к этой же категории – банк-эмитент по поручению клиента проводит расчеты либо передает эту функцию третьей стороне.

Важно: Банк-эмитент, независимо от сферы деятельности и организационно-правовой формы, выступает не только инициатором выпуска. Он берет на себя обязательства, связанные с активом или платежным средством.

Рассмотрим основные понятия на примерах:

Что такое эмитент банковской карты

Держатель при этом является исключительно пользователем, пластик – собственность эмитента. Например, эмитент карты Сбербанка – Сбербанк, он же владеет пластиком и имеет право изъять ее либо приостановить обслуживание.

Конвертация через эмитента карты означает, что при валютном расчете перевод денежных единиц из одной валюты в другую проводит банковское учреждение, выпустившее пластик.

Расчетный счет банка эмитента

Это номер счета финансового учреждения, производившего выпуск (эмиссию). Предмет эмиссии значения не имеет, это может быть чек, карточка, облигация.

Если эмитент не является банком, речь идет о банковских реквизитах компании-эмитента. Например, расчетный счет коммерческой организации, выпустившей облигации.

Функции банка-эмитента

В широком смысле функции банка-эмитента зависят от предмета выпуска. Рассмотрим их на примере учреждения, выпускающего пластиковые карточки:

Изготовление и выдача

Банк принимает заказ на эмиссию, наносит на эмбоссированный пластик фамилию и имя владельца. При этом он должен принадлежать определенной платежной системе, соответствовать установленным международным и национальным требованиям.

Таким образом, заказав карточку, пользователь может быть уверен, что сможет произвести оплату как в своей стране, так и за границей.

Подтверждение персональной информации

Авторизация – позволяет идентифицировать пользователя и списывать/зачислять денежные средства на правильные счета.

Осуществление расчетных операций

Банк-эмитент обрабатывает все транзакции, обеспечивает доступ к деньгам, хранящимся на счете. А также позволяет проводить ряд операций самостоятельно, например, через онлайн-банкинг.

Так, держатель пластика может оплачивать товары и услуги, совершать денежные переводы между своими счетами или на реквизиты третьих лиц.

Предоставление информации о движении и средств

В любой момент пользователь может узнать баланс счета (дебетовый или кредитный), получить выписку о расходах и поступлениях денег на карточку.

А также банк обязан информировать клиентов о наличие и сумме задолженности, предоставлять графики выплат, когда речь идет о кредитных карточках или овердрафте.

Обеспечение финансовой безопасности и обмен данными

Средства на карточных счетах защищены многоуровневыми системами – введение одноразовых кодов, использование кодовых слов и лимитов, оповещение об операциях по СМС, отслеживание характера операций.

Обмен данными между разными финансовыми компаниями. Данная функция дает возможность пользоваться банкоматами сторонних банков для получения наличных или информации о состоянии счета.

Отказ банка-эмитента в проведении операции или предоставлении каких-либо услуг, как правило, следствие непогашенной задолженности или блокировки.

Банк-эмитент ценных бумаг выполняет несколько другие функции:

Операции, за которые отвечает эмитент

Функции банка-эмитента определяют ряд операций, за которые он несет прямую ответственность:

При этом банк-эмитент должен учитывать установленные внутренним регламентом или держателем лимиты на различные операции.

Также банковское учреждение осуществляет блокировку, то есть накладывает запрет на проведение любых операций по счету.

Причиной этого может стать распоряжение пользователя, например, при утрате пластика или компрометации персональных данных.

По собственной инициативе эмитент блокирует картсчет при подозрении в мошенничестве или краже, переводе крупных сумм без определенного основания.

Банк-эквайер и банк-эмитент: отличия

Банк-эквайер оказывает эквайринговые услуги – прием к оплате пластиковых карточек, выдача наличных, предоставляет данные о состоянии счета.

Простыми словами, банк-эквайер – это владелец терминала оплаты, установленного в торгово-сервисных сетях, или банкомата.

В том числе эквайером называют банковские компании, которые проводят прием платежей в режиме онлайн, например, в интернет-магазинах.

В функции эквайера входит:

Одно финансовое учреждение может быть одновременно и банком-эквайером и банком-эмитентом. Например, когда владелец карты Сбербанка пользуется банкоматом Сбербанка.

В том случае, когда техническое устройство принадлежит Альфа-Банку, он же выступает эквайером, а банк-эмитент – Сбербанк.

Кто выпускает подарочные карты

Несмотря на общие функции, подарочные карточки не являются банковскими. Данный тип платежного инструмента представляет собой авансовый платеж, который клиент имеет право израсходовать позже, в установленный промежуток времени.

Маркетинговые соглашения между эмитентами подарочных карт позволяют разным компаниям принимать одни и те же карточки или организовать выпуск универсальных. Последние могут быть использованы для оплаты товаров и услуг в любой компании, ставшей участником договора о выпуске.

Таким образом, есть единое понимание, что такое эмитент банковской карты: он является ее собственником и обязан обеспечивать безопасность использования и постоянную работоспособность. За исключением механических повреждений, все неполадки с картой решаются эмитентом без взимания платы.

Банк-эмитент – это финучреждение, инициирующее выпуск ценных бумаг или платежных средств. Он же оказывает обслуживание и несет обязательства, которые определяются типом предмета эмиссии.

Если не удается добавить карты в приложение Wallet для Apple Pay

В этой статье описывается процедура добавления карт в приложение Wallet для использования в Apple Pay.

Убедитесь, что можно добавить карту

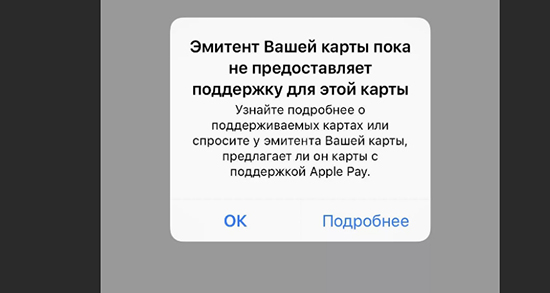

Если карту для использования в Apple Pay не удается добавить в приложение Wallet, проверьте Apple Pay на странице «Состояние системы». Если имеется проблема, попробуйте добавить карту еще раз после устранения проблемы.

Если проблем нет, выполните следующие действия, чтобы убедиться, что карты можно добавить в приложение Wallet.

Платежи Apple Pay недоступны для детей младше 13 лет. Возраст зависит от страны или региона. Выполнять операции по отправке и получению денежных средств с помощью Apple Pay или получить карту Apple Cash могут только лица старше 18 лет, проживающие на территории США. Данные услуги предоставляются банком Green Dot, членом ФКСД (Федеральной корпорации страхования депозитов). Узнайте больше о том, как отправлять и получать денежные средства.

Попробуйте добавить карту

После каждого действия проверяйте возможность добавить свою карту в приложение Wallet.

Если все равно не удается добавить карту, обратитесь за помощью в банк или к эмитенту карты.

Чтобы добавить карту в Wallet, может потребоваться загрузить приложение от банка или эмитента карты. На территории континентального Китая может потребоваться создать или обновить 6-значный пароль.

Добавление карты в приложение Wallet вручную

Если вы находитесь в Гонконге

Чтобы добавить китайскую дебетовую карту UnionPay, выпущенную банком HSBC или Hang Seng Bank, введите полный семнадцати- или девятнадцатизначный номер на лицевой стороне карты. Этот номер включает шесть неэмбоссированных цифр, десять или двенадцать эмбоссированных цифр и одну эмбоссированную цифру меньшего размера.

Если кнопка (+) отсутствует в приложении Wallet

На iPhone или iPad

На Apple Watch

На MacBook Pro с датчиком Touch ID

* Невозможно добавить карту Apple Cash на компьютере Mac.

Если нужна помощь с добавлением Apple Card на устройство

Дополнительная информация

Информация о продуктах, произведенных не компанией Apple, или о независимых веб-сайтах, неподконтрольных и не тестируемых компанией Apple, не носит рекомендательного или одобрительного характера. Компания Apple не несет никакой ответственности за выбор, функциональность и использование веб-сайтов или продукции сторонних производителей. Компания Apple также не несет ответственности за точность или достоверность данных, размещенных на веб-сайтах сторонних производителей. Обратитесь к поставщику за дополнительной информацией.

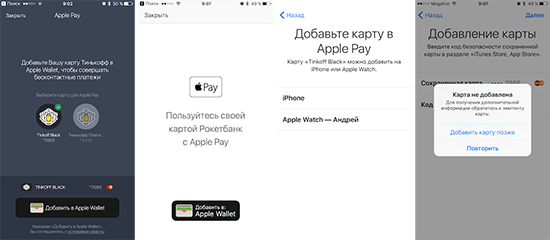

Сбой подключения карты Apple Pay, обратитесь к эмитенту карты

Для привязки карточки в Эппл Пей достаточно выполнить несколько простых шагов. Но бывает и такое, что в результате этих действий на экране всплывает надпись: сбой добавления карты Apple Pay, обратитесь к эмитенту карты. Причин этому может быть несколько. Разберемся с каждой по отдельности.

Почему при добавлении карты появляется ошибка

Нельзя ответить однозначно, почему не добавляется карта в Apple Pay. Проблема может быть как в самом телефоне, так и в самой банковской карте. Основные причины неполадок с платежным сервисом:

Важно! Apple Pay работает на iPhone 6 и более новых моделях, включая iPhone SE.

Есть и другие причины сбоев с AP, но эти – основные.

Способы решения

Есть несколько способов устранения неполадок при добавлении карты в платежный сервис. Выполняйте все инструкции поочередно.

Проверка Айфона

Если не добавляется карта в Apple Pay, многие сайты рекомендуют проверить, поддерживает ли устройство платежный сервис. В этом шаге нет смысла, т.к. если на главном экране телефона есть иконка AP, значит смартфон автоматически его поддерживает.

В реальности же необходимо проверить не модель смартфона, а версию ОС. Если она не является актуальной, и в настройках появились новые версии, то выполните обновление и перезапустите телефон.

Важно! Если вы пытались привязать карту к Apple Watch, но произошла ошибка, необходимо убедиться, что часы синхронизированы со смартфоном. Если синхронизация отключена, добавить карточку не удастся.

Если на экране снова высвечивается сбой подтверждения, проверьте:

Если вышеперечисленные условия не соблюдены, привязать карту к платежному сервису не получится.

Проверка карточки

Если после проверки телефона неполадки с привязкой пластикового продукта не исчезли, то возможно, что карта не соответствует требованиям Apple Pay. Для привязки к AP банковская карточка должна соответствовать 3 условиям:

Сейчас у Apple много партнеров в лице российских банков и банковских организаций из стран СНГ. Однако не все карточки, выпущенные партнерами Apple Pay, поддерживаются сервисом. Такое возможно даже с карточками, имеющими платежные системы VISA или MC.

Каждый банк сам определяет, какие карточки будут поддерживать привязку к AP. И если все условия соблюдены, но произошла ошибка добавления карты, обратитесь к банку, выпустившему пластиковый продукт.

Важно! Вся необходимая информация может быть доступна и на официальном сайте банковской организации.

Сбой подключения к серверу

Чтобы оплатить покупку в магазине через iPhone, не нужно подключаться к сети. Однако при настройке электронного кошелька доступ к интернету нужен обязательно. Если во время привязки произошел сбой, выполните следующие действия:

Внимание! В редких случаях бывает и такое, что сервера Apple перегружаются, либо на них выполняются технические работы. Единственное решение – ждать, пока компания устранит проблему (срок ожидания зачастую не превышает сутки.

Прочие ошибки при настройке

Помимо вышеперечисленных ошибок, возможны и прочие неполадки при настройке Эппл Пей. Большинство банковских организаций при добавлении карты в AP запрашивают подтверждение операции по СМС. На указанный номер телефона отправляется уведомление с одноразовым кодом. Если на устройстве не активированы СМС-оповещения по платежным операциям, то сервис не сможет отправить комбинацию для подтверждения привязки карты. Подключите услугу СМС-информирования и повторите попытку добавить карточку.

Если услуга активирована, но карту все равно не удается добавить, убедитесь, что на счете достаточно денег. Для привязки на балансе должно быть не менее 1 рубля для успешной привязки.

Если при добавлении дисконтной или скидочной карты на экране появляется надпись «код не относится ни к одной карте», значит производитель пластика не предусмотрел возможность привязки карточки к Apple Pay. А чтобы быть знать заранее, можно ли добавить карту в электронный кошелек, уточните этот вопрос у продавца на кассе.

Совет! Если в Apple Pay всплывает окно о том, что адрес доставки неверный, то перейдите в настройки телефона и измените указанные данные.

Проблемы с НФС-антенной

НФС-антенна отвечает за передачу сигнала при совершении оплаты. И если она повреждена, выполнить платеж не удастся. Чтобы проверить ее состояние, необходимо снять заднюю крышку Айфона.

Важно! Приступать к разборке телефона не рекомендуется, если не уверены, что сможете аккуратно провести эту процедуру.

Когда снимите крышку, оцените состояние антенны. Если на ней скопилась пыль или грязь, то очистите телефон. Если же деталь имеет механические повреждения (это могло произойти в результате случайного падения или попадания в воду), отнесите смартфон на ремонт, т.к. здесь поможет замена чипа. Цена новой детали составляет 500 рублей.

Внешние факторы

Сейчас выпускают чехлы с металлическими вставками, которые препятствуют передаче сигнала во время совершения операции. В итоге терминал просто не видит гаджет и не позволяет произвести оплату. Поэтому рекомендуем снять чехол и повторить попытку.

Неполадки могут быть связаны и с терминалом. К примеру, в результате отсутствия связи с банком для обмена платежными данными или поломка оборудования. В этом случае рекомендуется проверить в другом магазине, работает ли сервис.

Что делать, когда ничего не поменяет

Если вы выполнили перечисленные в статье советы, но добавить карту в платежный сервис не удается, необходимо сообщить о неполадках в службу поддержки компании. Сделать это можно, позвонив по номеру 8-800-333-51-73 (для РФ).

Перед совершением звонка найдите серийный номер смартфона, т.к. оператор может его запросить в ходе разговора. Связаться со службой поддержки можно и на официальном сайте Apple. Это удобно тем, что появляется возможность отправить сотруднику компании скриншоты при неудачной привязке карты.

Заключение

Обычно неполадки с Apple Pay решаются уже сразу после настройки доступа к сети или проверки баланса банковской карты. Если не удалось решить проблему, и НФС-антенна не повреждена, напишите в службу поддержки. Если чип сломан, наладить работу AP удастся только после замены этой детали.

Эмитент банковских карт Сбербанка: что это такое, какие функции выполняет

Кредитные карточки становятся популярнее реальных денег. Ими обладает более 85% населения. Так гласит статистика. Очень удобно быстро и просто получить займ от банка, чтобы исполнить свою мечту, или совершить крупную покупку. Получить кредитку можно в любом отделении Сбербанка. Некоторые клиенты уверены в том, что они безраздельно владеют пластиковой карточкой, но это не совсем так. Фактически обладателем пластика является эмитент банка Сбербанк.

Его можно назвать эмиссионным банком. Клиенты часто задаются вопросом, что такое эмитент? А это банковское учреждение, которое занимается выпуском и обслуживанием банковских карт. Держатель банковской карточки, который её оформил и успешно пользуется – это, собственно, клиент Сбербанка.

Деятельность банка

У банка есть ряд функций, которые он должен выполнять:

Оплата по карте

Когда клиент готов что-то купить в торговой точке, то его действия должен подтвердить эмиссионный банк. Для этого кассир может попросить оставить свою подпись на чеке, или же показать документ, чтобы подтвердить личность. Продавец сверяет роспись, сделанную человеком с той, которая на платёжной карточке.

В отдельных случаях пластик исполняет роль аккредитива. То есть, фактически, клиент доверяет перевести деньги со своего счёта на другой. Это происходит после того, как совершена сделка или оказана услуга. Деньги зачисляются на счёт юридического лица.

Важно. При покупке в интернете, торговая организация не может удостовериться в личности человека. Поэтому покупатель должен ответить на ряд вопросов, после которых сделка будет заключена.

Чтобы провести платёж для интернет-магазина, потребуются данные пластиковой карточки. Это CVC2 код, который находится на обороте и официальный адрес эмиссионного банка. Адрес также прописывается в договоре по обслуживанию карточки.

Непредвиденные ситуации с пластиковой картой

Покупая в зарубежных интернет-магазинах, клиент банка может столкнуться с такой ситуацией, что карту отклоняют, и деньги не списывают. Система предлагает в таком случае обратиться к банку, который выпустил карту.

Основания для отказа этого могут быть самые разные:

Сбербанк может изъять карту клиента, если поступает такой запрос от системы. Например, если карта не продлена, или подозревается в проведении мошеннических операций. Отдав карту банкомату, клиент может её больше не увидеть. Придётся переоформлять пластик. Денежный счёт в этот период остаётся без изменений. После получения новой карточки, доступ к счёту восстановится.

Важно. Оформление можно провести в любом отделении Сбербанка.

Полезные советы

Сбербанк выпускает целый ряд пластиковых карт, каждая из которых используется для определённых целей. Задача клиента выбрать лучшую.

Что такое банк-эмитент пластиковой карты

Прежде чем разбираться в вопросе, что такое банк-эмитент, вспомним, что такое эмиссия. Этот термин пришел в европейские языки из латыни (emissio) и переводится как выпуск, изготовление. В статье рассмотрим что такое эмитент и какие он операции проводит, как происходит эмиссия банковских продуктов.

Банк-эмитент – что это такое в широком смысле

Банк-эмитент, эмиссионный банк – это финансово-кредитное учреждение, выпускающее ценные бумаги, документы, денежные эквиваленты (монеты, ассигнации), пластиковые карты.

Продукты эмиссии делятся на 3 категории:

| Категории | Что входит | Кто может стать эмитентом |

| Денежная | Монеты, казначейские билеты (бумажные деньги) | Главный государственный банк страны. В России – ЦБ РФ |

| Ценные бумаги | Облигации, акции, чеки и другие документы, подтверждающие имущественные права | Коммерческие, частные банки, получившие лицензию Центробанка. |

| Пластиковые карты | Дебетовые, кредитные, предоплаченные |

Главным эмиссионным регулятором в России является Центробанк. Каждый вновь создаваемый эмитент банк обязан получить лицензию Центробанка, ведущего единый реестр эмитентов. Исключение из реестра запрещает финансовому учреждению продолжать эмиссионную деятельность.

Что такое банк-эмитент банковской карты

Банк, организация, компания, выпускающая пластиковые карты, называется ее эмитентом.

Эмитент карты является ее владельцем. Он несет за нее ответственность до конца срока ее использования. Эмитент гарантирует исполнение финансовых обязательств, возложенных на пластик. Получатель является ее держателем, но не владельцем.

Расчетный счет банка эмитента

У каждого финансово-кредитного учреждения имеется номер расчетного счета. Он служит платежным адресом в финансовом пространстве. Расчетный счет является неотъемлемой частью банковских реквизитов. Его указывают при переводе денег данному банку. Когда эмитент отправляет средства, он указывает расчетный счет получателя.

Банк-эмитент указывает платежный адрес на документах, которые выпустил. Если эмитентом является коммерческая организация, то указывают банковский расчетный счет данной компании.

Функции, возложенные на банк-эмитент

Эмиссия возлагает на эмитента определенные функции.

Изготовление и выдача

При выпуске банковской карты выполняется ее ламинирование и эмбоссирование (от английского embossing, – чеканить). Специальным аппаратом на пластике выдавливается персонифицированная информация о карте и ее владельце:

Логотип и название банка включены в общий дизайн карты.

Банковские карты бывают именными и неименными. Именными выпускают дебетовые и кредитные. Если они выпускаются неименными, без указания на лицевой стороне фамилии и имени пользователя, они привязываются к банковскому счету, который открывается на имя клиента банка.

Каждая карта имеет персональный 16-тизначный номер, в котором зашифрованы:

Клиент открывает в банке дебетовый либо кредитный счет, заказывает карту. Неименные имеются в наличии, их выдают сразу. Именные выпускаются персонально для каждого клиента. Срок изготовления варьируется от двух-трех дней до 2 недель.

Подтверждение персональной информации

Эмитированная карта дает право на авторизацию для доступа к персональному банковскому счету, закрепленному за ней. Пополняя пластик, или снимая с него деньги, пользователь пользуется счетом.

Обязанность и роль эмитента заключается в контроле над тем, чтобы пользователь получил доступ именно к своему счету, и никто другой им не смог воспользоваться. Для доступа к денежным средствам применяется пин-код. Если клиент использует интернет-банкинг, то логин и пароль к личному кабинету.

Осуществление расчетных операций

Эмитент обязан обрабатывать все транзакции. Эмиссионный банк следит за тем, чтобы платежи проводились и обрабатывались в пределах той суммы, которая хранится на банковском счете. Если пользователь запросит больше, то своевременно сделать недоступным осуществление трансакций. Используя пластик, клиент банка может:

Предоставление информации о движении средств

Эмитент пластиковой карты, выданной пользователю, обязан предоставлять ему информацию о транзакциях, проведенных по ней. Для получения выписки пользователь может обратиться в отделение. Дополнительно выписка формируется в личном кабинете и в банковском терминале.

Если речь идет о кредитке, то по ней эмитент обязан предоставлять клиенту график выплат, информацию о наличии задолженности.

Обеспечение финансовой безопасности и обмен данными

Эмитент обеспечивает безопасность проведения транзакций, отвечает за сохранность денег на счетах. Счета защищаются от взломов и хакерских атак многоуровневыми системами защиты. Ввод паролей и пин-кодов – это часть сложной структуры, обеспечивающей безопасность.

Обмен данными между банками позволяет клиентам пользоваться банкоматами, принадлежащими другим банкам, выполнять платежи через POS-терминалы стороннего банка, снимать деньги с банкоматов за границей.

Операции, за которые отвечает эмитент

Функция эмитента заключается в организации и выполнении следующих финансовых операций:

Банк устанавливает определенные лимиты на снятие средств или переводы и обязан контролировать их соблюдение.

Права и обязанности сторон

Пользователь, заказывая дебетовую или иную банковскую карту, вступает с банком в финансово-расчетные отношения, которые прописываются в договоре. Договором предусматриваются права и обязанности банка и его клиента по отношению друг к другу, призванные получить одной стороной максимальную прибыль, а другой –комфортное облуживание.

Права и обязанности банка по отношению к клиенту опираются на российское федеральное законодательство. Банки не вправе создавать для себя дополнительные права и льготы, не прописанные в законодательных нормативных актах.

Права и обязанности эмитента

Эмитент пластика, как его владелец, имеет следующие права:

Обязанности эмиссионного банка:

Как узнать эмитента

Каждый эмитент обязан разрабатывать дизайн пластика таким образом, чтобы на нем было четко видно название банка и логотип.

Принадлежность платежного инструмента к банку-эмитенту зашифрована в первых 6 цифрах номера. Точнее, первые две цифры – это принадлежность пластика к платежной системе, а последующие 4 указывают на банк. Эти 6 цифр называются BIN-номер, что расшифровывается как Банковский идентификационный номер, или Bank Identification Number.

В интернете работают сервисы, позволяющие по этим 6 цифрам получить следующую информацию о карте:

Отличия банка-эквайера и эмитента

Банк, устанавливающий терминалы и банкоматы, и обеспечивающий их работу, называется эквайером. Он, является посредником между пользователем карты и эмитентом. За оказание посреднической услуги эквайер взимает небольшую комиссию.

Эмиссионный банк выполняет функции эквайера для своих и для сторонних клиентов.

Предположим, что в торговом центре платежные устройства и POS-терминалы установлены Сбербанком. Если услугами этих устройств воспользуется держатель карты Сбербанка, то для него он становится эмитентом, выпустившим данную карту, и эквайером. Таким образом, один банк выполняет функции эквайера и эмитента одновременно.

Если в магазине установлены платежные устройства, например, Альфа-банка, а карта у покупателя Сбербанка, тогда Сбербанк для него остается эмитентом, а Альфа-банк выступает в роли эквайера.

Банк эквайер выполняет следующие задачи:

Эквайер обязан устанавливать платежные устройства, контролировать их техническое состояние, работоспособность, и обучать персонал пользоваться ими.

Как совершается транзакция

Рассмотрим, что происходит с момента, когда пользователь вставляет карточку в картридер POS-терминала или банкомата.

Что значит транзакция запрещена для банковской карты (возможные проблемы)

Иногда возникают ситуации, когда операция отклонена банком, выпустившим карту. Это происходит редко, тем не менее, чтобы избежать проблем на кассе, о них следует знать:

Первые две причины пользователь может избежать, если будет внимательным к пин-кодам, дате выпуска и наличии средств.

Банком эмитентом отклонена сама карта

Платеж отменен может быть по нескольким причинам.

Повреждены элементы карты

Платежные устройства отклоняют транзакции, если повреждены электронные компоненты на платежном инструменте, и информация с них не считывается. За повреждение пластика, размагничивание и механические повреждения электронного микрочипа ответственность несет держатель. Досрочный выпуск выполняется за его счет.

Чтобы банковские карты не выходили из строя раньше времени, необходимо хранить их в кошельках или в визитницах отдельно от металлических монет.

Карта заблокирована

Карта отклоняется банком-эмитентом, если она по какой-либо причине заблокирована. Например, кредитка автоматически блокируется, когда пользователь неправильно вводит пин-код. В этом случае необходимо обратиться в банк, чтобы ее разблокировали.

Эмитент карты заблокирует ее, если пользователь снимает деньги в банкомате, который был заподозрен в утечке информации, или иных подозрительных манипуляциях. Подобные блокировки выполняются для обеспечения безопасности счета.

Закончился срок действия

Банкомат пишет, что транзакция запрещена, если закончился срок действия. Счет сохраняется нетронутым, но держатель карты не сможет им воспользоваться, пока не поменяет пластик.

Некоторые банки позволяют проводить транзакции на карточном счете без карты через личный кабинет интернет банкинга или снимать наличные в кассе банковского офиса.

Отклонена только транзакция

Если терминал сообщает, что транзакция отклонена банком эмитентом, необходимо сначала самостоятельно разобраться в причинах. Их немного.

Недостаточно средств на балансе

Запись об отклоненном платеже появляется, если на балансе счета не достаточно средств. В случае с кредиткой – денег может быть достаточно, но закончился лимит на снятие. Наличие средств можно проверить в мобильном приложении или в личном кабинете интернет-банка.

Не соответствует операции

Транзакция не разрешена банком, если карта не соответствует операции. Простой пример, когда пользователь пытается запросить в банкомате доллары рублевым пластиком. Или наоборот, картой, выпущенной в Америке, снять рубли. Существуют мультивалютные карты, выполняющие конвертацию внутри счета. Банк берет за конвертацию комиссию. С моновалютными такие операции не проходят.

Безопасность

Если пользователь пытается потратить денег больше, чем обычно, эмитент может заблокировать транзакцию из соображений безопасности. Необходимо позвонить в колл-центр банка, чтобы ее разблокировали.

Технические сбои

Если платежное устройство пишет, что эмитент недоступен, значит возник технический сбой, препятствующий процессинговому центру связаться с эмитентом. Технические сбои у эквайера приводят к тому, что для терминала транзакция запрещена.

Случается, что банкомат поглощает карту. Попытайтесь вернуть ее кнопкой «Отмена». Нажмите на нее и подержите несколько секунд. В большинстве случаев банкомат возвращает пластик. Если этого не произошло, позвоните в банк, которому принадлежит банкомат. Он пришлет сотрудника для решения проблемы. Дождитесь его на месте. Если банк отказывается решать проблему, необходимо заблокировать карту, позвонив в банк, или через мобильное приложение и заказать новый пластик.

Что делать, если операция отклонена

Покупатель должен удостовериться, что карта не заблокирована, не лимитирована и на счету достаточно денег для проведения транзакции. Дополнительно держатель связывается с банком, чтобы выяснить причины отказа.

Если с картой все в порядке, но платеж отклонен, магазин связывается с эквайером, обслуживающим данное оборудование. Он сообщает о его неисправности. Эквайер должен проверить работоспособность системы.