что значит оставлять проценты на вкладе

Как начисляются проценты по вкладам

Вклад — специальный депозитный счет, на котором граждане и предприниматели хранят собственные средства и получают за это проценты. Банк устанавливает определенную ставку, которая и обеспечивает доходность. Чем выше значение процента, тем больше прибыли.

Если рассматривать, как начисляются проценты по вкладам, то тут ничего сложного нет. Каждый день, пока действует договор, вкладчик получает прибыль. Другой вопрос — как выплачиваются эти проценты, и как получить максимальный доход. Об этом — на Бробанк.ру.

О процентах по вкладу

То, какая ставка назначена по вашей программе, отражается в договоре, который заключался с банком в момент открытия депозитного счета. Если рассматривать, как начисляются проценты на вклад, то они действуют каждый день, пока актуален договор.

А выплата дохода проводится с различной периодичностью. У каждого банка и у каждой программы в этом плане все индивидуально. Возможна выплата:

Каждый день деньги работают и приносят прибыль. Открывая банковский вклад, человек защищает свои деньги от обесценивания и надежно их хранит. Депозиты однозначно лучше, чем домашнее размещение денег под подушкой.

Особо высоким доход от вклада назвать нельзя, прибыль лишь немного перекрывает инфляцию. Но все же, это один из самых надежных инструментов инвестирования.

Как открыть самый выгодный вклад

Любой потенциальный вкладчик желает заключить предельно выгодный договор, чтобы получить больше доходности. Здесь многое зависит от того, какую программу выбирает клиент:

Чем больше опций предполагает вклад, тем меньше он приносит доходности. Эта тенденция работает во всех российских банках.

Второй момент — сам банк, который вы выбираете для размещения средств. Многие люди уже традиционно, словно по инерции, несут свои деньги в Сбербанк. Но именно этот банк предлагает самую низкую доходность по рынку. При этом другие банки ничем не хуже и предлагают гораздо более выгодные условия размещения средств.

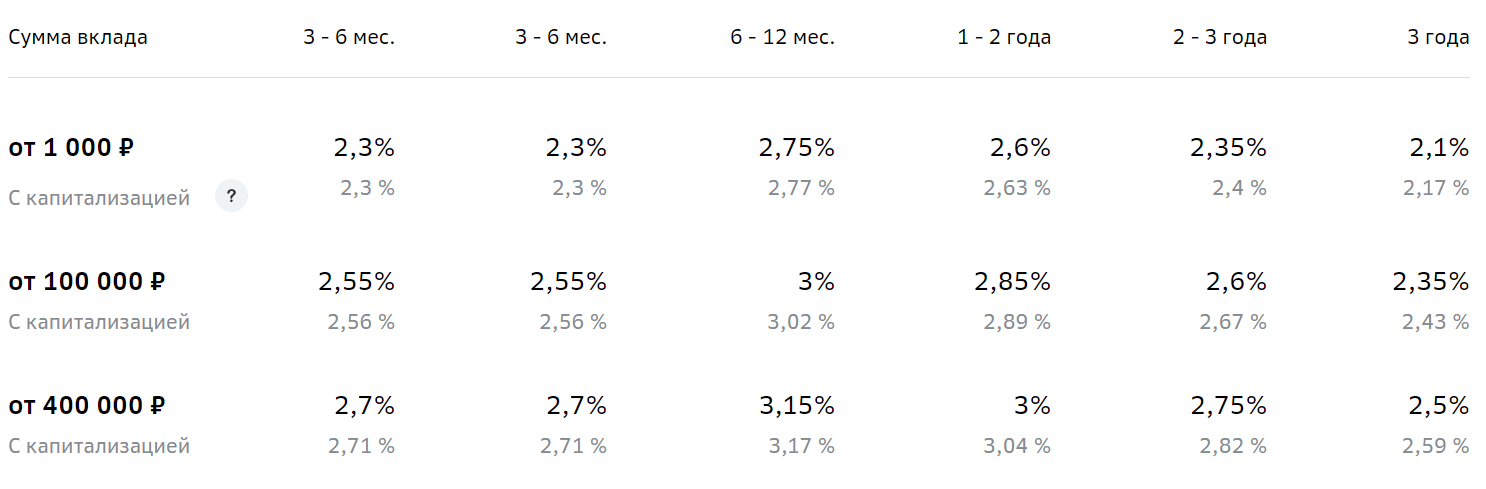

Ставка также часто зависит от срока размещения средств. Многие банки устанавливают сетку процентов, где точный размер доходности зависит от суммы и срока заключения договора. Вот пример сетки ставок по программе Сбербанка Пополняй:

Проценты по вкладам в банках РФ

Для анализа проведем сравнение ставок по вкладом разных банков РФ. За пример возьмем самый востребованный вклад — с возможностью пополнения. Пусть наш потенциальный вкладчик желает разместить средства на 1 год, сумма — 300 000 рублей. Вот что предлагают финансовые компании:

Как видно, разброс процентной ставки есть, причем довольно серьезный. И Сбербанк в этом рейтинге является однозначным аутсайдером. А вот Совкомбанк и Восточный Банк предлагают довольно привлекательные условия.

Многие выбирают Сбербанк и другие крупные банки из-за высокого доверия к ним. Это надежные организации, с которыми точно ничего не случится. Но и другие банки из ТОПа по РФ ничем не хуже. Кроме того, даже если что-то случится, и компания прекратит деятельность, вкладчик вернет свои деньги по программе страхования вкладов.

Все российские банки принимают участие в системе страхования вкладов, которую регулирует АСВ. Депозитные счета при открытии подвергаются автоматическому страхованию за счет банка. При наступлении страхового случае АСВ возмещает банковским клиентам потери на сумму до 1,4 млн. рублей. Если потери выше, они взыскиваются через суд. Так что, рисков нет, не обязательно нести свои деньги именно в Сбербанк, опираясь на его надежность.

О процентах по вкладам с пополнением

Схема начисления процентов по депозитам без расходных и приходных операций банальна. Положил человек 100 000 на счет под 4% годовых, получил за год 4000 прибыли, сумма выросла до 104 000. Если вклад действовал полгода, соответственно, прибыль составила 2000.

Если выплата процентов ведется ежемесячно на карту клиента, то можно высчитать месячный процент и опираться на него. Например, вы разместили в банке 500 000 под 3,6% годовых. То есть в месяц на эту сумму банк будет начислять 0,3%, доход — 1500 каждый месяц, он будет переводиться клиенту.

Другой вопрос — если это продукт с пополнением. Вкладчик может каждый месяц менять сумму на вкладе. Соответственно, каждый период процентами будет облагаться большая сумма, доходность будет увеличиваться.

Тут возможны два варианта:

Точную схему начисления процентов для вкладов с пополнением уточняйте в банке. Единого регламента нет, каждая компания действует на свое усмотрение.

Если это программа с капитализацией

Многие вкладчики выбирают программу размещения средств с капитализацией. Это значит, что выплачиваемые регулярно банком проценты не выдаются клиенту, а суммируются с суммой вклада.

Например, на счету лежало 500 000 под 3,6% годовых, проценты начислялись ежемесячно. Эти 1500 по итогу отправились на счет, размещаемая сумма выросла до 501 500. В следующем периоде 3,6% годовых будут начислены уже на нее, проценты составят 1504,5, они снова прибавятся к основной сумме, она составит 503 004,5. И так далее.

Программы с капитализацией приносят больше прибыли, но часто банки уменьшают ставки, если клиент решает воспользоваться этой опцией.

Если вы хотите проводить капитализацию процентов, тогда лучше выбирать более частую периодичность начисления процентов — ежемесячно или ежеквартально. В иных случаях реальная доходность будет несколько меньше.

Если закрыть вклад досрочно

Некоторые вкладчики по личным причинам принимают решение досрочно изъять деньги со вклада. Например, договор был заключен на 2 года, а через год принято решение забрать деньги.

В этом случае банки убирают проценты, так как условия договора не выполнены. Вклад по выгодной программе превращается во вклад до востребования со ставкой 0,1%. Некоторые банки предлагают льготные условия расторжения договора с сохранением половины или ⅔ ставки, но такие предложения встречаются редко.

Если проценты выплачивались периодически клиенту на руки, тогда при выдаче денег при досрочном расторжении делается перерасчет. Эти выплаченные суммы будут вычтены, клиент получит на руки меньше.

Что такое капитализация?

Банковский вклад заставляет ваши сбережения работать. Открыв его, вы можете не только сохранить средства, но и преумножаете их благодаря начисляемым процентам. И если доход по депозитам – понятие простое, то о возможности увеличивать его без прямого пополнения знает не каждый. Об этом мы и расскажем далее.

Капитализация процентов на счете по вкладу – это причисление дохода по депозиту к его «телу», то есть его основной сумме. Она увеличивает размер капитала вкладчика, но и повышает его «отдачу» – ведь чем больше изначальная сумма, тем больше выплачивает банк.

Проще всего этот термин объяснить на примере. Условный клиент вложил 300 тыс. рублей, за которые каждый год он может получить 10% годовых от имеющейся суммы. То есть, при ежегодном прибавлении процентов на уже открытый депозит будут перечислены 30 тыс. рублей – те самые 10% от основной суммы. Если вложение было сделано на два года, то в следующем году его владелец заработает еще 33 тыс. рублей.

Обычный вклад позволяет получить доход в конце каждого периода на другой используемый клиентом счет. То есть, доход поступит, например, на вашу карту, а «тело» депозита останется тем же. Им можно пользоваться по своему усмотрению: доложить к имеющимся сбережениям или открыть новый вклад.

Как часто можно проводить капитализацию? Это полностью зависит от договора, который вы заключаете с банком. Прибавление может совершаться ежегодно, но наиболее часто деньги начисляются ежемесячно и ежеквартально. На законодательном уровне не закреплены ограничения на периодичность увеличения капитала, а форму договора и порядок отношений между банком и вкладчиком полностью регламентируется ГК РФ. Начисление процентов на депозит может происходить и раз в полгода – если сам банк предлагает эту опцию.

Как рассчитывается начисление процентов?

Несмотря на распространенное мнение, формула для расчета капитализации не такая сложная. Вы можете воспользоваться ей для того, чтобы понять, сколько заработаете в том или ином банке.

Формула выглядит как: T = S * (1+N/100), где:

Воспользуемся предыдущим примером и рассчитаем прибыль с 300 тыс. рублей со ставкой в 12% годовых. Сначала посчитаем часть в скобках: 1+12/100 = 1,12. Это число необходимо возвести в степень, которая равна периодичности прибавления заработанных процентов. Если зачисление заработанного на ваш вклад происходит раз в полгода (целое число 1), то степень будет равна 0,5. Получаем число 1,058.

Далее нужно 300 000 умножить на полученное 1,058 – получится 317 400. Таким образом, через полгода на вашем счете после начисления дохода появится 17 400 рублей.

Рассчитать доходность можно и без формул – с помощью онлайн-калькуляторов. На Выберу.ру вы найдете сервис для расчета доходности в карточке каждого предложения банка по депозитам. Кроме того, на нашем портале доступен калькулятор вкладов, в котором вы можете ввести предпочтительные параметры. Система автоматически рассчитает вашу прибыль и подберет подходящие программы от банков вашего региона.

Капитализация процентов и вклада – в чем отличия?

Банки предлагают программы как с капитализацией процентов, так и самого вклада. И часто клиенты организаций не совсем понимают разницу между этими понятиями.

Так, капитализация процентов на счете – это прибавление дохода за определенный срок к уже имеющимся средствам в конце каждого периода. То есть, если прибавление – раз в месяц, то доход будет добавляться к основной сумме каждый месяц.

Капитализация вклада подразумевает, что проценты будут начислены в конце срока действия договора. Если вы открыли депозит на 3 года, то все заработанные средства будут начислены на него в конце этого срока, перед его закрытием. Возможен вариант, когда они сразу выплачиваются клиенту. Это выгодно, если вы собираетесь пролонгировать договор – тогда на депозите будут числиться уже и ваши собственные средства, и выплаченные банком.

Как выбрать выгодный вклад?

Хотите вложить свои сбережения максимально выгодно и заработать на них? Обращайте внимание не только на стандартные условия размещения средств – к ним относится процентная ставка, минимальная сумма, его срок и т. д. Учитывайте и параметры капитализации.

Прежде всего помните – очень редкие организации предлагают ежедневное или еженедельное начисление процентов. Чаще всего прибыль на ваш счет будет приходить ежемесячно и ежеквартально. Чем больше срок между пополнением, тем меньше будет прибыль.

Банки с неохотой продляют договоры с капитализацией, что может стать большим минусом для тех, кто инвестирует деньги с долгосрочной перспективой. Для кредитных организаций это невыгодно, поэтому часто вкладчики получают отказ – и это условие обязательно прописывается в договоре.

Еще один важный параметр – это возможность пополнения и частичного снятия. Для долгосрочных депозитов (от 1 года) стоит предусмотреть свободное обналичиваение (или перевод) средств и их восполнение без расторжения или перезаключения договора. Это поможет вам сохранить доход, а в некоторых случаях и преумножить сбережения, докладывая некоторую сумму, например, каждый месяц – после каждой зарплаты.

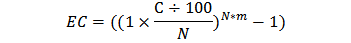

Ну и самое главное – эффективная ставка. Она рассчитывается с учетом капитализации, поэтому ее размер превышает ставку, прописанную в договоре. Часто ее используют для сравнения предложений нескольких банков. Рассчитать эффективную ставку тоже можно самостоятельно. Для этого воспользуйтесь формулой:

С этой формулой вы сможете сравнить вклады в нескольких банках и выбрать подходящую именно вам программу.

Преимущества и недостатки

Вклад с капитализацией выглядит крайне выгодным предложением, однако и у него найдутся свои минусы. Так, программа без периодического начисления процентов позволяет получать прибыль в краткосрочной перспективе – средства, начисляемые в конце каждого месяца, будут поступать на ваш депозит, а не на личный счет. Но в долгосрочной перспективе вы получите гораздо больший доход. Кроме того, предложения с капитализацией обычно ограничены в плане снятия средств. Так, вы не сможете досрочно расторгнуть договор в одностороннем порядке или частично снять деньги.

Плюсы, впрочем, перевешивают:

Предложения российских банков

Сбербанк – один из самых востребованных банков среди вкладчиков. Капитализация процентов на счете по вкладу предусмотрена для всех депозитов физлиц. Так, программа «Пополняй» на срок от 3 месяцев до 3 лет на сумму от 1000 рублей позволяет получать прибыль в размере до 2,9% (при открытии онлайн) ежемесячно. Ее главный плюс – возможность пополнения. Из этого вытекает и повышение доходности: как только сумма на вашем депозите достигает определенного порога, повышается и ставка. Кроме того, банк предусматривает специальные условия для пенсионеров и различные социальные программы.

Еще один популярный российский банк – ВТБ, предлагает вложить средства под ставку до 6,25%. Депозит с ежемесячной капитализацией приносит максимум выгоды, однако возможности клиента ограничены – его нельзя пополнить или частично обналичить. А ставка для вкладов с возможностью распоряжаться средствами в течение срока действия договора значительно ниже – до 5,5%.

Всеми описанными программами от обоих банков можно воспользоваться в том числе и без капитализации.

Ставки часто меняются, поэтому вероятно, что в других банках депозиты с периодическим начислением дохода окажутся выгоднее. На Выберу.ру собраны все предложения российских банков по вкладам. Разобраться в них помогут онлайн-калькулятор и разнообразные фильтры. Просто подберите желаемые параметры, и на странице появятся предложения, подходящие под ваши требования.

Что такое капитализация вклада в банке

С началом коронавирусного кризиса многие столкнулись со снижением доходности накоплений. Инфляция безжалостно съедает сбережения в банках. Капитализация процентов на счете – верный способ повысить прибыльность вклада и обогнать обесценивание рубля.

Что такое капитализация

Сложный процент – гениальное изобретение банкиров совместно с математиками. Это именно тот случай, когда количество переходит в качество, а арифметическая прогрессия превращается в геометрическую. Как модно сейчас говорить, происходит экспоненциальный рост капитала.

Секрет баснословных состояний западных финансовых кланов в том, что 200-300 лет назад их прародители раньше других осознали силу сложного процента и начали извлекать пользу. Сегодня он доступен каждому в виде капитализации процента на счете или банковском вкладе.

Механизм работы сложного процента прост для понимания. В качестве примера рассмотрим депозит с ежемесячной капитализацией процентов, как наиболее распространенный среди вкладчиков.

Если объяснять просто, то суть в следующем: каждый месяц банк прибавляет начисленные проценты к депозиту. Таким образом размер тела вклада, то есть расчетной базы, увеличивается.

Через месяц банк начисляет процент уже на бо́льшую сумму, то есть добавляет «процент на процент». Чем чаще происходят начисления, тем быстрее подрастет ваш капитал к окончанию срока вклада.

Представим молодую семью – Романа и Марину. Они строят серьезные планы на жизнь. Часть денег, подаренных на свадьбе, они решают отложить и создать капитал с прицелом на будущее своего ребенка. На текущий момент у них есть 500 тысяч рублей. Семья задается вопросом: насколько можно увеличить эту сумму за двадцать лет, просто открыв вклад в банке?

Роман и Марина посвятили целый вечер тому, чтобы изучить предложения разных кредитных организаций. Пришли к тому, что самым выгодным и безопасным способом увеличить капитал без дополнительных вложений будет вклад с капитализацией процентов.

Однако подобных предложений в интернете множество. Молодоженам нужно определиться, какие условия наиболее полно удовлетворяют их желания.

Виды капитализации

При выборе банковского вклада с капитализацией нужно ориентироваться на два показателя: периодичность начисления процентов и процентную ставку.

Вы можете встретить следующие варианты периодичности выплат:

| Тип вклада | Описание |

| Разовый | Проценты будут начислены единожды перед закрытием вклада. Это не стоит считать капитализацией в том смысле, в каком она рассматривается в статье. Однако вы сможете получить сложный процент в случае пролонгации (продления) вклада. |

| Ежедневный | Проценты начисляются каждый день, а депозит растет в геометрической прогрессии. Ставка по такому вкладу всегда минимальная. |

| Ежемесячный | Самый распространенный вариант. Депозит растет каждый месяц. |

| Ежеквартальный | Выплаты происходят раз в три месяца. Соответственно, срок вклада должен быть кратным этой цифре. |

| Полугодовой | Увеличивает депозит дважды в год. В случае расторжения договора до окончания полугодия процент будет потерян. |

| Ежегодный | Используют только для долгосрочных накоплений. Но процентная ставка, как правило, самая привлекательная. |

Процентная ставка по вкладу с капитализацией процентов, которая прописана в договоре, не покажет вам полную картину роста средств на счете. Намного лучше ее отражает эффективная ставка.

Специалисты рассчитывают ее с учетом капитализации. При сравнении предложений различных банков ориентируйтесь именно на этот показатель, как на наиболее объективный.

При выборе банковского продукта обязательно уточните, можно ли пополнять депозит или досрочно снимать часть средств. Это удобно, но, как правило, эффективная процентная ставка по таким вкладам бывает ниже.

Другой важный аспект, к которому стоит присмотреться, – условия пролонгации договора. Продлить срок действия депозита вы можете лично, посетив офис банка. При этом специалист отдела вкладов предложит вам оформить новый договор.

В противном случае может сработать автоматическая пролонгация. Если в договоре не будут жестко закреплены условия автоматического продления, то впоследствии вы можете быть неприятно удивлены. К примеру, менее выгодной для вас процентной ставкой.

Иногда клиенты соглашаются на предложение специалиста зачислять средства не на депозит, а на банковскую карту. Но капитализация процентов в этом случае не произойдет, а значит, нет никаких отличий от обычного банковского вклада.

Многие кредитные организации стимулируют клиентов дополнительными приятными бонусами. Например, Совкомбанк предлагает вкладчикам увеличенную доходность по депозиту при наличии у них карты рассрочки Халва.

Роман и Марина, просчитав все варианты, поняли, что выгоднее всего им оформить вклад с ежегодной капитализацией процентов без возможности досрочного вывода денег со счета.

Формула расчета капитализации процентов

Рассчитать выгоду, которую даст капитализация процентов по депозиту, вы можете с помощью специального калькулятора вкладов. На сайте практически любого банка вы найдете эту полезную опцию.

Если вы по какой-то причине не доверяете расчетам на сайте, с помощью формулы, указанной ниже, вы легко рассчитаете потенциальную выгоду.

Вооружитесь инженерным калькулятором, у которого есть функция возведения в любую степень, карандашом и листом бумаги. В крайнем случае можно использовать и обычный калькулятор.

D – размер депозита,

n – процентная ставка банка,

T – срок вклада (в годах),

S – итоговый размер накоплений.

Для возведения в степень воспользуйтесь в инженерном калькуляторе функцией (x y ). Если вы пользуетесь обычным калькулятором, вам нужно перемножить сумму в скобках (1+n/100) на саму себя (Т-1) раз.

Эта формула удобна для вычисления долгосрочных вкладов с ежегодной капитализацией процентов. Если вы имеете дело с любой другой программой, формула немного усложнится:

L = 365, при ежедневной капитализации,

L = 12, при ежемесячной капитализации,

L = 4, при ежеквартальной капитализации,

L = 2, при полугодовой капитализации.

T – срок вклада соответственно в днях, месяцах, кварталах и полугодиях.

Роман и Марина воспользовались формулой и вычислили:

В результате Роман и Марина получили:

S = 500 000 * (1 + 6,6 / 100 / 1) 20 = 1 795 205 рублей

Таким образом, за двадцать лет пассивный доход увеличит капитал более чем в 3,5 раза.

Преимущества и недостатки

Как и любой финансовый инструмент, депозит с капитализацией процентов имеет свои плюсы и минусы.

К преимуществам таких вкладов относят:

Всегда нужно учитывать, что сложный процент значительно повышает капитализацию. Однако банки в погоне за прибылью стараются ограничить этот эффект. Чаще всего они снижают процентную ставку по такому вкладу. Но мы помним, что важнее будет не значение, указанное в договоре, а эффективная процентная ставка.

Депозит с капитализацией процентов идеально подходит для долгосрочного накопления.

Из последнего плюса вытекает и серьезный недостаток – вкладчик не может расторгнуть договор в одностороннем порядке, не потеряв при этом накопленные средства. Прежде чем нести деньги в банк, следует тщательно рассчитать свой бюджет.

Если в течение срока вклада вас могут поджидать непредвиденные траты, а свободные средства ограничены, то лучше сделать выбор в пользу другого банковского продукта.

Среди банковских предложений можно найти и такие вклады с капитализацией процентов, при которых клиент может досрочно воспользоваться частью средств на счете. Однако процентная ставка в этом случае будет еще ниже, и, при детальном рассмотрении, такой продукт может оказаться даже менее выгодным, чем классический вклад.

Повышенная доходность депозитов со сложным процентом вынуждает некоторые недобросовестные кредитные организации «подкидывать» своим клиентам подводные камни» в договорах. В связи с чем ухудшаются условия вклада после автоматической пролонгации.

Капитализация процентов на счете по вкладу

Капитализация может касаться не только процентов, но и самого вклада. Многие не понимают, в чем разница между этими двумя подходами. Но она существенна.

При капитализации процентов на счете они периодически прибавляются к телу депозита в зависимости от выбранной программы. Так, при ежемесячном тарифе баланс счета будет увеличиваться каждый месяц.

Это как раз тот случай, когда при досрочном расторжении договора вкладчик получает не только тело депозита, но и часть начислений.

Если мы говорим о капитализации вклада, то прибавленные проценты пополнят счет лишь в конце срока договора. Представьте, что вы открыли такой вклад на пять лет. Только к концу этого срока положенные вам проценты будут начислены на счет. Такие условия, как правило, предполагают повышенную процентную ставку.

Согласно российскому законодательству Государственная система страхования банковских вкладов гарантирует возврат 100% накоплений в пределах 1 млн 400 тысяч рублей. Если депозит был в иностранной валюте, то сумма выплаты будет рассчитана по курсу ЦБ на день наступления страхового случая.

Капитализация процентов по вкладу – безопасный способ не только сберечь накопления, но и обогнать инфляцию.