что значит перекрытие в трейдинге

Усиленное перекрытие

Ну что, мы продолжаем разбирать курс Price Action 34. Сегодня поговорим непосредственно об усиленных перекрытиях, которые вы вероятно часто встречали на графике, но не совсем понимали, что вам необходимо с ними делать и как торговать. Хоть и в целом, вы могли бы перепутать этот паттерн с одним из тех, которые вы уже встречали на страницах блога ForexLis. Начинаем!

Давайте начнём с самого простого и постараемся разобраться с тем, как он выглядит. Вот например, вы когда-нибудь встречали на графике нечто подобное:

Да я уверен, что встречали. Это как раз и является тем самым усиленным перекрытием, о котором у нас пойдёт речь. Дело в том, что это действительно невероятно сильный паттерн, который может разворачивать тренды, та как он сочетает в себе огромное количество важных для этого критериев. Если вы его увидели на графике, то вам стоит незамедлительно вооружиться ордерами на вход в позицию, так как настало время зарабатывать деньги.

Но в целом, всё не так уж и просто, изначально нам стоит разобраться с тем, что мы должны действительно увидеть на графике прежде чем откроем заветную сделку. Итак, сейчас буду немного занудствовать.

Критерии усиленного перекрытия

А теперь, по каждому пункту пройдёмся отдельно.

Паттерн должен быть с гэпом. И это не просто условие, а крайне важное условие, иначе эта свеча ничем не будет отличаться от уже известных вам по блогу Доминирующей свечи или Outside-Bar’a. Итак, как же он выглядит графически.

Как вы можете заметить, бар открывается с Гэпом и перекрывает цену открытия предыдущего бара, а сам разрыв важен нам для того, чтобы мы могли понять то, что быки были чрезвычайно сильны, раз уж у нас образовался такой разрыв, но почему-то они не смогли продолжить своё движение. Но истинная причина для нас откроется тогда, когда мы увидим, что цена перекрыла цену открытия предыдущего бара, сразу произойдёт эффект «А-А-А, понятн-О-О-О», ведь получится, что быки не были слабы, а просто медведи были невероятно сильны, и покупатели просто не смогли им противостоять. Потому, цене и пришлось снижаться. Кстати, из этого у нас может получиться формула логического трейдинга:

Получилась вполне себе неплохая формула. При этом, на последних этапах вы можете заметить, что у нас есть потенциал на образование паттерна CPR, о котором у нас уже шла речь на страницах блога.

Кстати, предупреждая потенциальные вопросы, хочу отметить, что гэп может быть как вверх, так и вниз, особой роли это не играет, только толкование паттерна уже будет строиться таким образом:

Цена открылась гэпом во внутрь бара, а соответственно это говорит нам о силе медведей, после этого, продавцы подтверждают свои намерения снижать рынок тем, что смогли закрыться ниже цены открытия предыдущего бара.

Как видите, абсолютно ничего сложного. Вот вам неплохой пример.

Должно быть перекрытие цены открытия

Из предыдущей части поста вы, я надеюсь, поняли причину этого критерия. В целом, нам это необходимо лишь для того, чтобы мы могли подтвердить силу быков или медведей, ведь это категорически важно, чтобы мы торговали непосредственно в сторону преобладающих сил. Но в данной части этой статьи, я хотел бы отметить, что этот критерий можно усилить тем, что мы будем дожидаться не только перекрытия цены открытия предыдущего бара, но и максимального или минимального шипа.

Бывает, но встречается крайне редко, поэтому такой тип торговли подойдёт непосредственно крайне консервативным трейдерам, у которых есть миллион на счету, и они не пытаются делать по 100% ежемесячно. Кстати, такие примеры искать особо долго не надо, можно посмотреть на скрин выше, там действительно есть перекрытие минимального шипа. Ну и теперь перейдём к основному критерию.

Торгуем только против тренда

Это исключительно важно, это разворотный паттерн, не пытайтесь торговать им по тренду, а то его образование на продолжение движения может стать как раз его окончанием. Не буду пока углубляться в причины этого, разберём всё в Price Action 34 немного позже. А пока, старайтесь придерживаться этого критерия, это настолько важно, что вы можете…

Вот настолько это важно!

Ну а теперь, смотрим видео, там вы узнаете о способах входа по этому паттерну и установке уровней Stop-Loss.

Market Review

Для максимизации прибыли в торговле на финансовых рынках трейдеру необходимо умение выделять области трендового движения и зоны консолидации, точки разворота и сигналы продолжения тенденции. Действенную помощь в этом оказывает умение анализировать ценовые графики – находить характерные бары и формации, верно их интерпретировать. К числу таких моделей относится разрыв на график цены – гэп.

Гэп характерен для биржевых финансовых инструментов (например, акций или пар с российской валютой), торговля по которым ведется с перерывом между сессиями. Здесь ситуации с разрывом цен выражены ярче, а последующее развитие – более прогнозируем. Проявляются подобные формации и на внебиржевых рынках с непрерывным потоком котировок, например, на Forex или в торговле криптовалютами.

В практике технического анализа различают несколько видов разрывов. Для опытного трейдера некоторые гэпы служат мощными сигналами для входа в рынок. В то же время, ошибка в оценке ситуации с разрывом цен приводит к неверному определению момента и направления для открытия позиции, становится источником убытков. Задача однозначно оценить образовавшуюся формацию, применить к ней соответствующие правила и алгоритмы открытия позиций представляет сложность для рыночных игроков, не имеющих серьезных опыта и аналитической подготовки.

Что это такое?

Гэп (англ. gap – разрыв, брешь, промежуток) в финансовом трейдинге понимают как разрыв в ценах закрытия предыдущего ценового бара (периода, сессии) и открытия последующего. Гэп на графике цены отражается только при свечном или баровом представлении выглядит как пустое пространство между линиями, соответствующими закрытию и открытию соседних свечей (баров).

Образование модели на ценовых графиках обусловлено несколькими причинами – сильными движениями, изменением котировок при закрытых рынках и др.

Вне зависимости от природы явления для гэпов рассматриваются некоторые общие признаки и правила, например, заполнение.

Заполнение

Заполнением называют движение цены в образовавшемся интервале с последующим закрытием выше цены Close бара, после которого образовался ценовой разрыв.

Некоторые аналитики и авторы литературы по техническому анализу, например, Джек Швагер в книге «Технический анализ. Полный курс» (Jack D. Schwager «Technical Analysis»), предлагают более строгую трактовку. В соответствии с ней характерной ценой считают не закрытие, а открытие торгового периода (сессии). В таком варианте заполнение рассматривается как сильный сигнал на вход в позицию против движения, приведшего к появлению модели на графике.

Анализ ценовых графиков подтверждает правило – заполнение гэпа происходит всегда. Обоснование явления – стремление цены вернуться к равновесному состоянию.

Некоторые практикующие трейдеры предлагают строить на нем стратегию торговли, основу которой составляет вход в рынок против направления гэпа с первой целью на уровне образования «окна». Однако вероятность получения прибыли при использовании такого алгоритма торговли не может считаться высокой. Причина тому неопределенность момента заполнения. Время после появления разрыва до возврата цены к начальным уровням заполнения может составлять от 1 до сотен баров (в зависимости от силы движения и вида модели), а просадки (особенно на волатильных рынках) – сотни пунктов.

Специалисты по техническому анализу (Джек Швагер, Эрик Нейман, Александр Элдер и др.) выделяют 4 вида gap:

На практике характер каждого из видов разрывов предполагает индивидуальный подход к использованию моделей в торговых стратегиях.

Анализ: профессиональные трейдеры и начинающие

Все источники, посвященные техническому анализу ценовых графиков, говорят о том, что гэп относится к сильным сигналам. Но при использовании его для входа в рынок необходим скрупулезный анализ текущей ситуации.

Использование разрывов профессиональными игроками рынка и новичками разительно отличается. Обусловлено это разницей в подходе к торговле в целом:

Вывод достаточно прост – торговать ценовой разрыв без точного понимания ситуации и подтверждения прогнозов другими инструментами анализа недопустимо.

Стратегия торговли

Стратегия торговли с использованием ценовых разрывов может быть достаточно прибыльной. Условия для этого – точная интерпретация сигналов, дополнение анализа другими инструментами.

Для трейдинга следует выбирать:

Выбор дилингового центра на эффективность стратегий практически не влияет (за исключение задержек поставки тиков в терминал и исполнения приказов при их отдаче в реальном времени).

Реальный пример стратегии – торговля на рынке Forex на gap в понедельник. Для нее используют:

Вероятность получения прибыли в азиатскую сессию составляет чуть больше 60%, если позиция держится и после открытия европейской – 65-75%. Особое внимание следует уделить анализу значимых уровней и силы тенденции.

Причины возникновения

Появление гэпов вызвано резким изменением цены в 2 соседних момента времени. Сделки на биржах или внебиржевом рынке происходят в режиме реального времени, а поставки котировок осуществляются дискретно (тиками). Соответственно, возникают ситуации, когда на промежуток между приходом предыдущего и следующего тиков цена актива изменяется значительно. В результате, при формировании новой свечи цена открытия смещается относительно цены закрытия предыдущей.

Среди реальных причин для образования моделей выделяют:

Ситуация возможна на любом рынке, в том числе Форекс (хотя считается, что внебиржевой характер практически полностью исключает появление ценовых разрывов).

Примером может стать поведение пары EURUSD 22.03.2019 г.

Наглядно проявляется ситуация на валютном рынке в период выходных. Торговые площадки закрыты, но банки и крупные компании совершают сделки покупки/продажи валюты, которые отразятся в котировках при начале следующего торгового дня.

Почему ГЭПы стремятся к закрытию

Ценовые разрывы на всех финансовых рынках закрываются всегда, разница состоит только во времени заполнения (для некоторых активов на это потребуются месяцы и годы).

Механизм достаточно прост – цена стремиться к состоянию равновесия. Если говорить о ситуации в трейдинге – после значительного изменения котировок велика вероятность срабатывания limit ордеров, ручное закрытие позиций трейдерами с целью фиксации прибыли или вход в рынок против движения в надежде на разворот.

В результате в большинстве случаев после gap наблюдается движение в противоположную сторону, которое часто заканчивается заполнением в ближайшие торговые периоды.

Вместе с тем, если сила образовавшегося или развивающегося тренда велика, тенденция сохраняется, а заполнение происходит значительно позже.

Торговля на гэпах

В работе по торговой системе, использующей гэпы, следует выделить несколько основных этапов:

В обязательном порядке при расчете объема позиций и уровней фиксации убытков используются правила манименеджмента.

Правила торговли

Трейдерам, использующим торговлю на ценовых разрывах, следует придерживаться нескольких общих положений и рекомендаций:

Таким образом, торговля на гэпах – достаточно сложная стратегия, использование которой рекомендовано опытным трейдерам. Рыночному игроку необходимо определить вид разрыва и его место в текущей рыночной обстановке (является он сигналом продолжения тренда или разворота). Успех во многом зависит от правильного выбора финансовых инструментов, психологической подготовки, использования строгих правил торговой системы.

ГЭП в трейдинге

Что такое ГЭП

Начнем с того, что же такое, этот ГЭП. ГЭП – это разрыв графика цены между закрытием одного и открытием следующего бара (свечи). Также сразу же хочу обратить ваше внимание, что лучше всего находить ГЭПы именно на графике с использованием японский свечей, линейный график вам вовсе их не покажет. Вот так все довольно просто на первый взгляд.

Почему появляется

Но почему же все таки происходит этот разрыв графика? Тут все также довольно просто. Разрыв графика происходит по нескольким причинам:

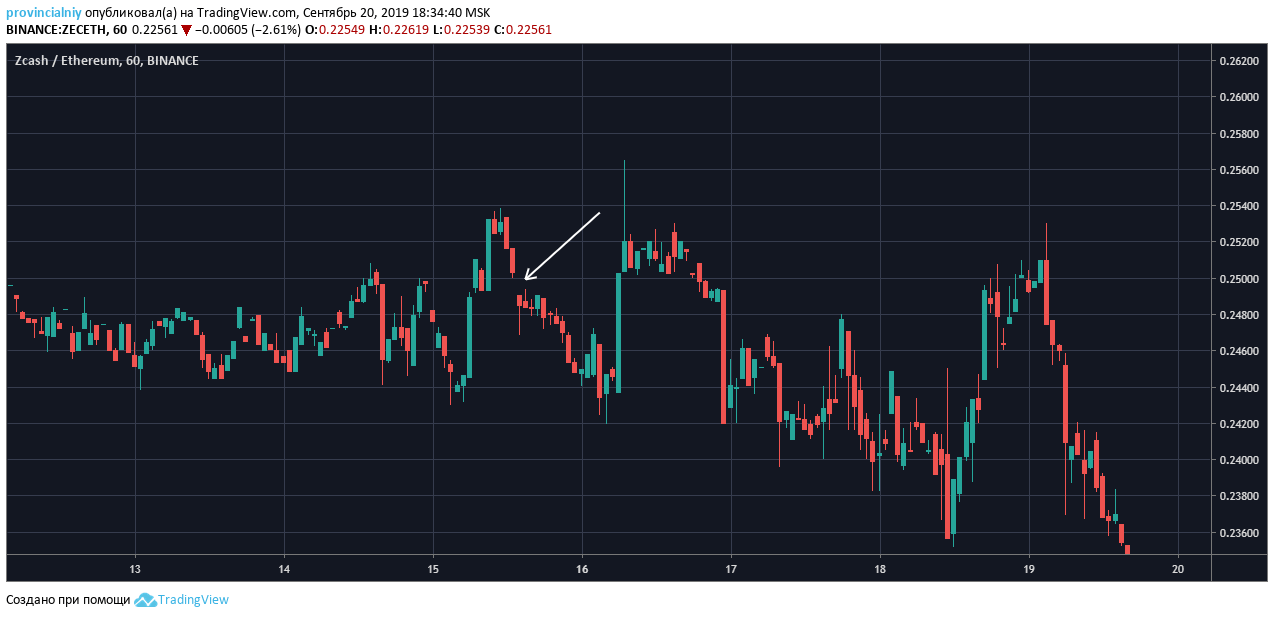

На данном рисунке как раз изображен вариант номер 2. Слева вы видите биржу Binance, которая работает 24/7, а справа биржа CME, которая работает по 5-ти дневному режиму.

Виды ГЭПов

Теперь, когда мы разобрались с тем, что такое ГЭП, узнали почему он появляется, давайте разберемся с тем, какие виды ГЭПов бывают.

На самом деле ГЭПы бывает всего 2-х видов:

Сейчас объясню почему именно так.

Данный ГЭП является медвежьим, так как для его перекрытия нам необходимо пойти вниз.

А этот ГЭП является бычьим, так как для его перекрытия нам необходимо пойти вверх.

Общеизвестные факты

Общеизвестными фактами является несколько интересных вещей:

Таким образом, даже имея 97% вероятность того, что ГЭП закроется, не стоит пренебрегать рисками и бежать заходить в сделку на полный депозит. Все следует делать с осторожностью и дополнительным анализом.

Метод торговли

Методов торговли также существует несколько.

1. Войти в сделку на перекрытие ГЭПа сразу же после его формирования

Как вы поняли из выше сказанного, первый вариант открытия сделки является наиболее рискованным. Да, раньше многие так и торговали, даже я так торговал и были хорошие результаты, но с последствием времени, когда об этом инструменте начали узнавать массы, он перестал хорошо работать. Поэтому я рекомендую торговать по варианту 1 только без кредитного плеча и на свободные деньги, а также следует быть готовым к усреднению позиции. Далее я приведу 2 примера. В одном из них метод номер 1 был бы очень верным, во тором – не очень.

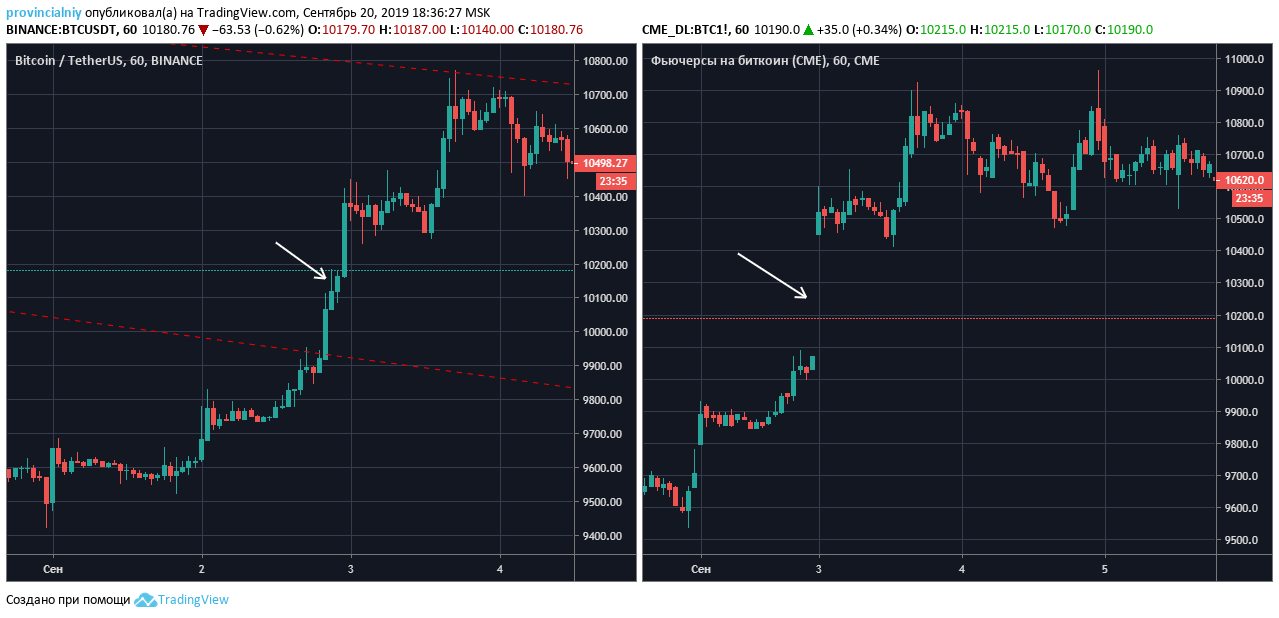

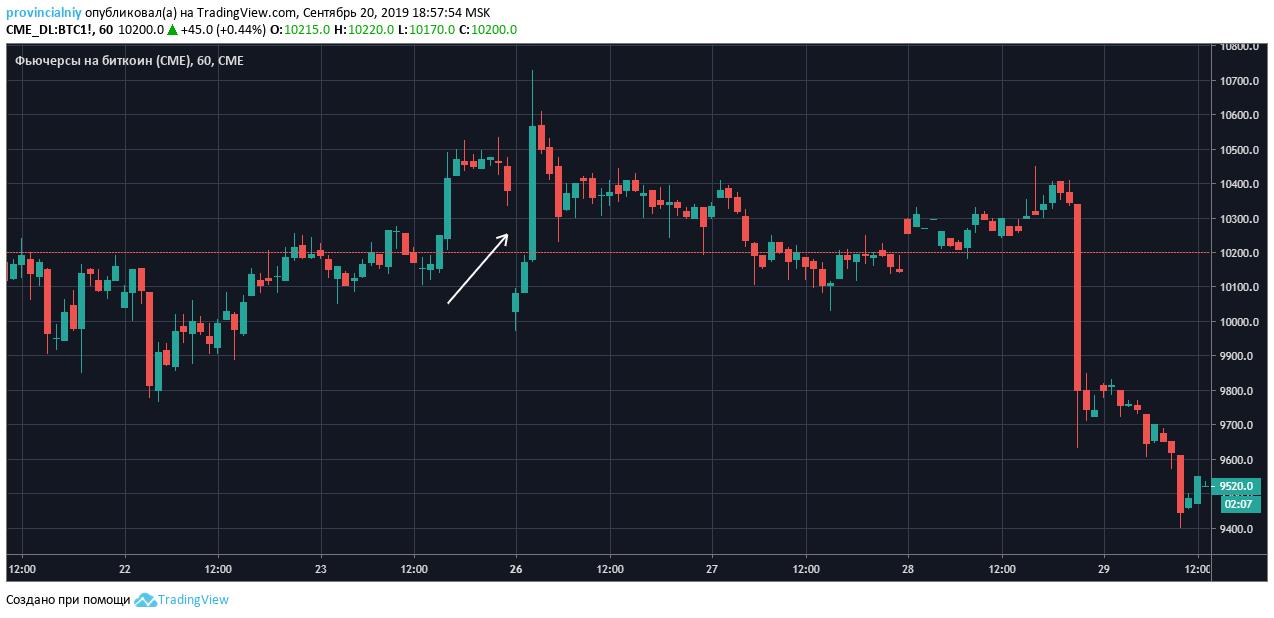

Это хороший пример входа в сделку сразу же после формирования ГЭПа, здесь действительно нельзя было медлить.

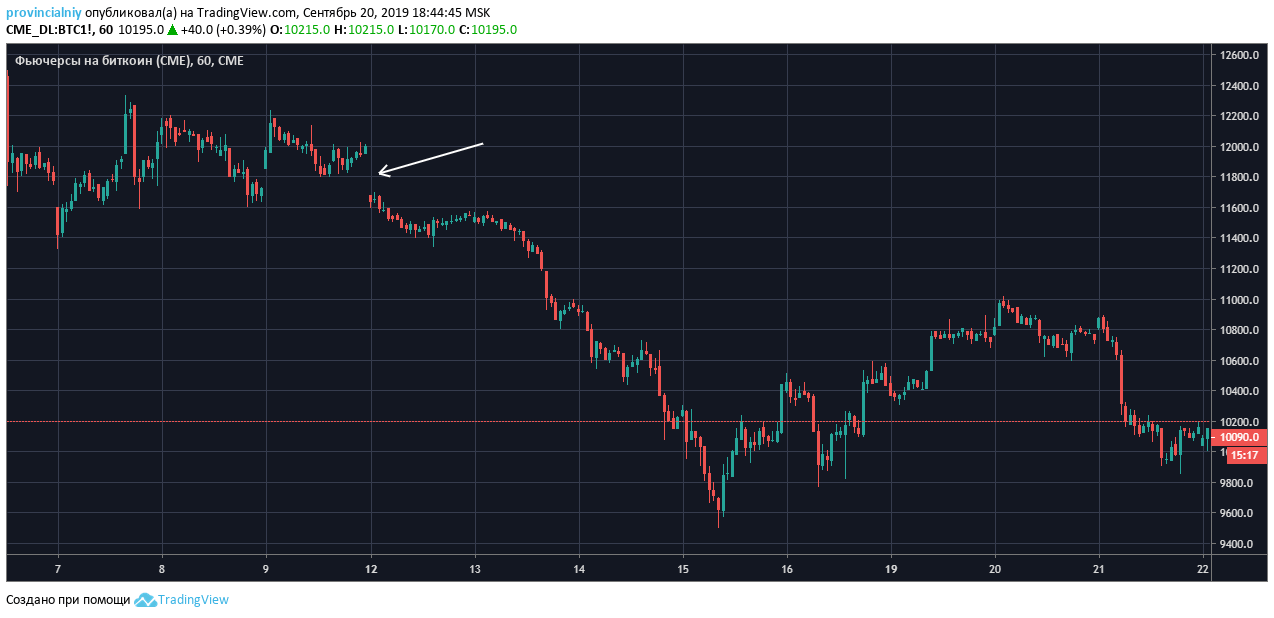

Но есть и обратная сторона медали. Вот плохой пример торговли по данному принципу. Да, ГЭП в итоге был полностью перекрыт, но вы представляете, что было бы с вашим депозитам если бы вы держали позицию с кредитным плечом? Вот и я представляю, на криптовалютной биржи вы бы 100% получили ликвидацию вашей позиции и полное разорение кошелька.

2. Провести анализ и найти ближайшие значимы цели для цены актива и только оттуда входить в сделку с целью на перекрытие ГЭПа

Тут все немного сложнее для новичков, но довольно просто для уже опытных трейдеров. Суть заключается в том, что мы не входим в сделку сразу же после формирования ГЭПа, а сначала пытаемся узнать причины его возникновения, общий тренд и ближайшие зоны поддержки и сопротивления. Давайте схематично, более подробно разберем, о чем это я.

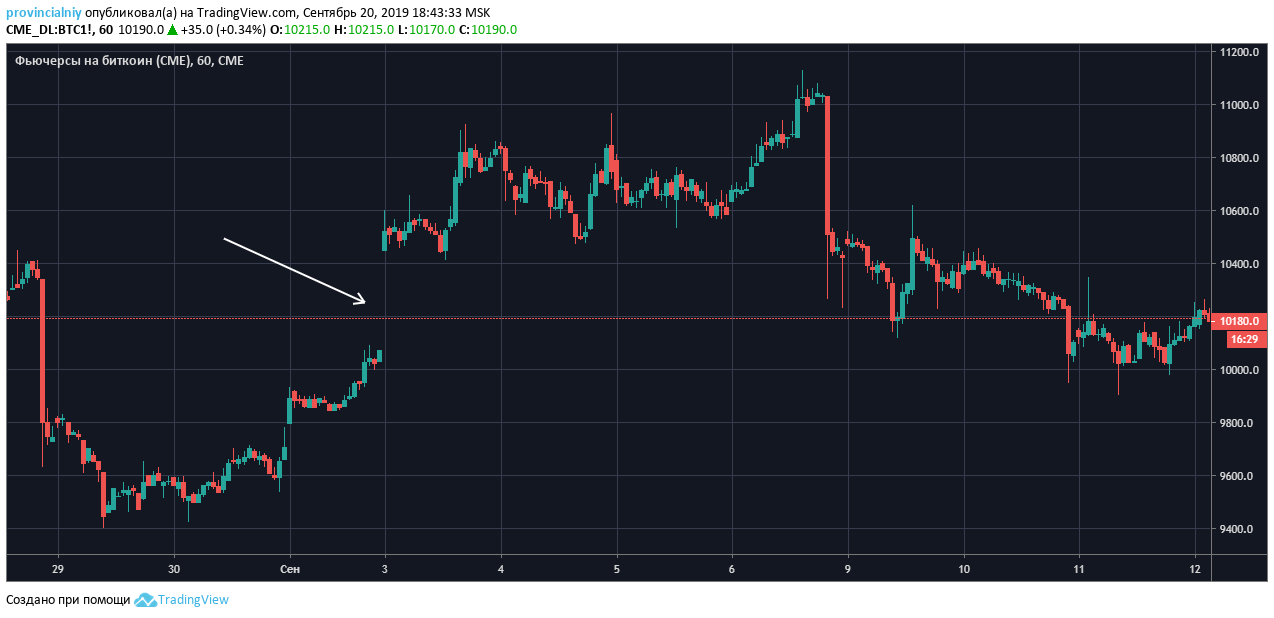

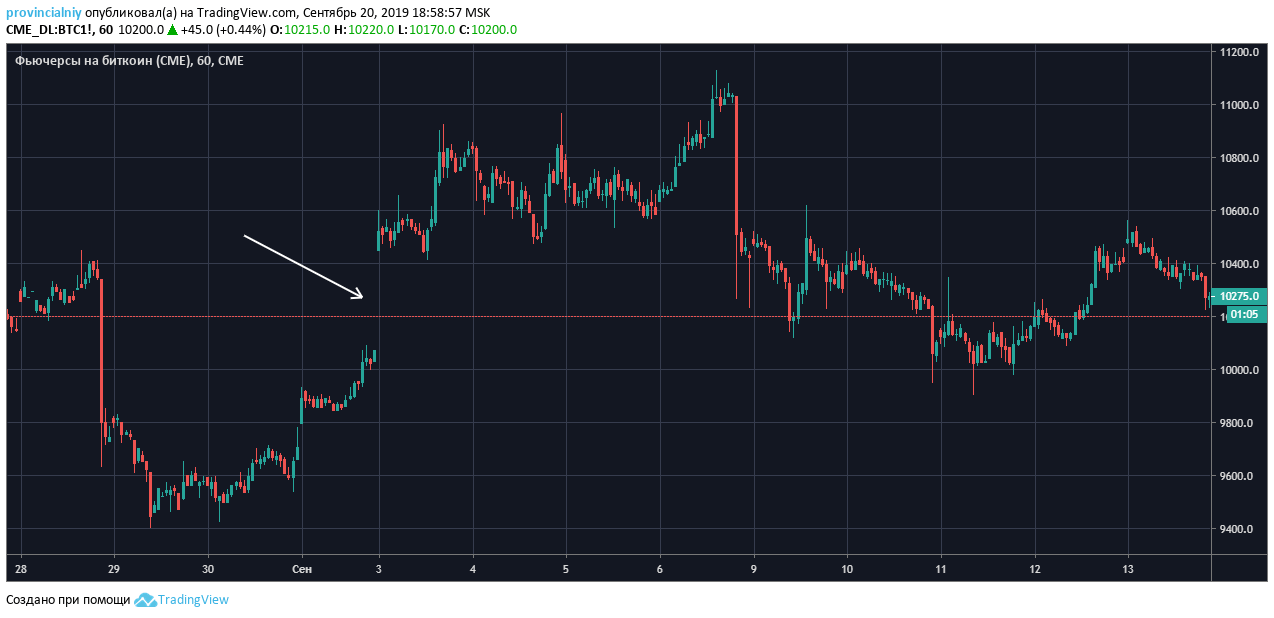

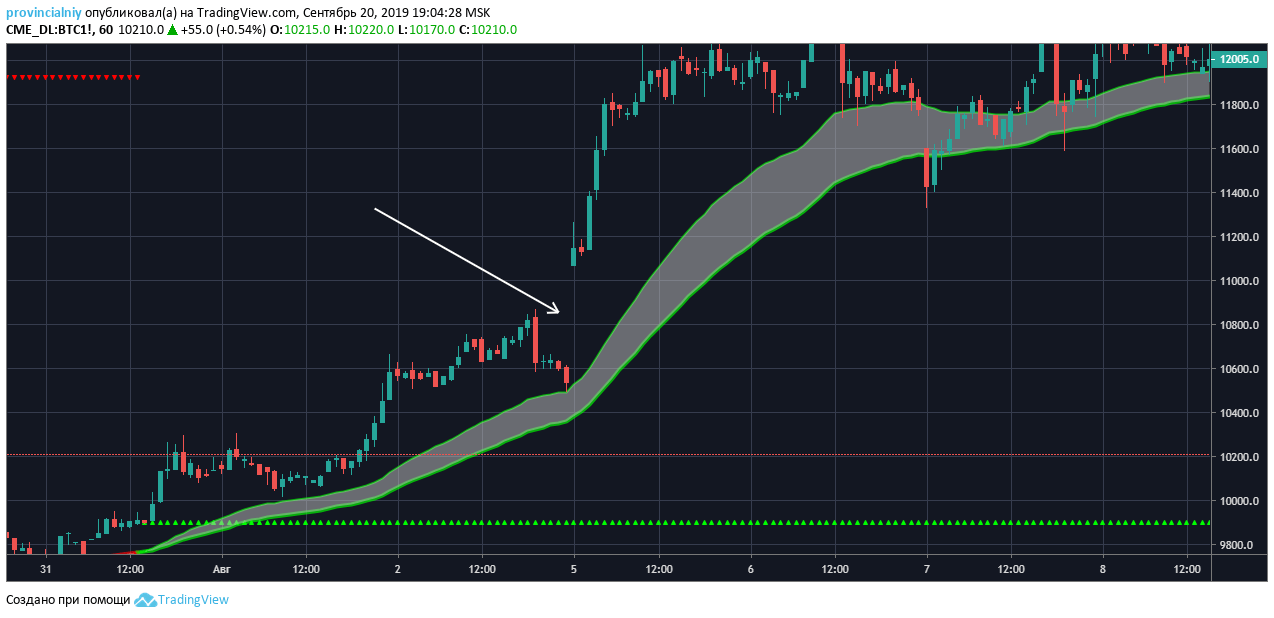

Например, давайте рассмотрим данный торговый случай. Первое, на что мы обращаем внимание, это на причину возникновения ГЭПа. Тут все просто: были выходные, рынок не стоял, данная биржа не работала, поэтому образовался ГЭП. Далее, на что мы обращаем внимание, какой это ГЭП. Данный ГЭП является медвежьим, а по индикаторам и в целом движению цены на более крупных ТФ, мы явно видим что у нас на рынке присутствует сильный бычий тренд, в связи с чем явных признаков входить в сделку на понижение прямо сейчас нет, высок шанс поймать стоп-лосс. Поэтому мы делаем вывод, что мы пока будет держаться в стороне.

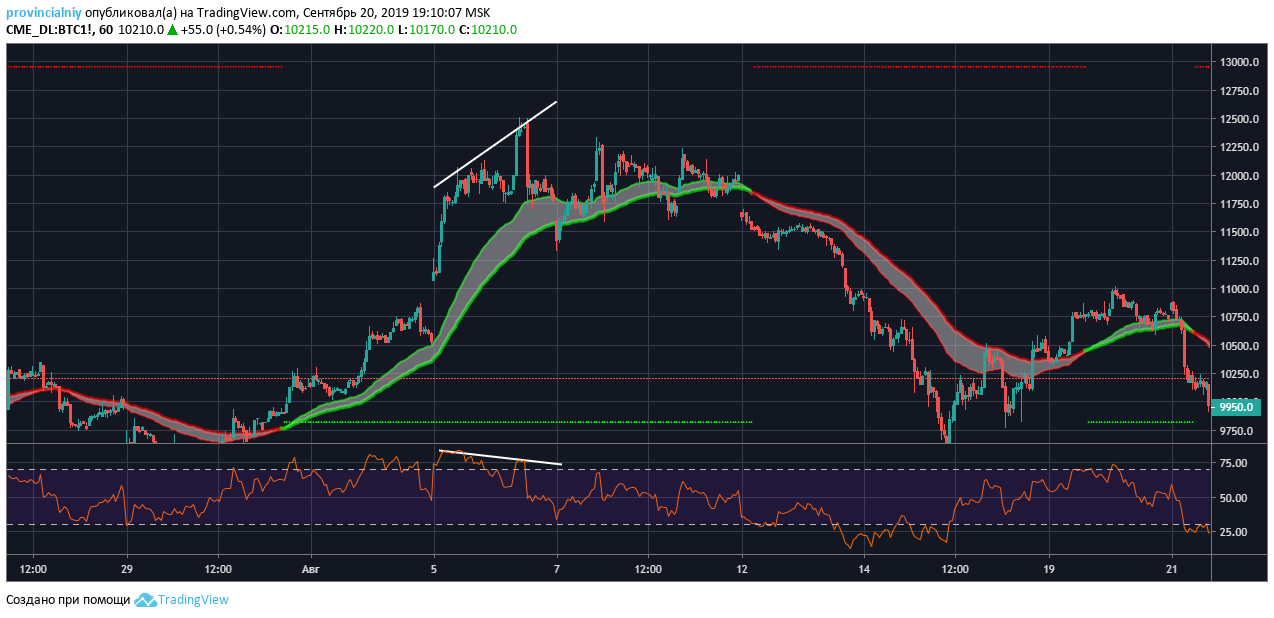

Далее мы продолжаем следить за графиком и ждем каких-то слабостей рынка. Наиболее распространенным поведением в данной ситуации будет является дивергенция, что мы и видим.

И теперь, в такой ситуации мы очень хорошо можем предположить снижение. Во-первых, у нас есть не перекрытый ГЭП снизу, во-вторых у нас образовалась дивергенция на снижение. Мы входим в сделку на понижение в момент формации дивергенции и выставляем тейк-профит на перекрытие ГЭПа, то есть на его нижней грани.

Такой метод торговли является наиболее эффективным и менее рискованным.

3 Использовать ГЭП просто как точку фиксации прибыли

Данный торговый метод является дополнением к уже имеющимся стратегиям. Метод является очень простым: увидели ГЭП, отметили данный участок на графике, появился вход в сделку в сторону перекрытия ГЭПа, вошли и выставили тейк профит на закрытие ГЭПа. Вариант очень похож на номер 2, за исключением того, что он подразумевает наличие уже готовой торговой стратегии, в варианте номер 2 в ней нет необходимости. К данному торговому варианту к сожалению не смогу приложить картинку.

Заключение

Хотелось бы напомнить об отказе в торговле с кредитным плечом во время формирования ГЭПов – это очень опасно! Также следует запомнить, что не все ГЭПы перекрываются сразу же, порой им нужно длительное время.

У меня у самого был положительный опыт торговли по ГЭПам, но также был и негативный:

Не повторяйте моих ошибок, не будьте слишком самоуверенны и все поддавайте сомнению!

На этом у меня все, всем удачи и успешных торгов! До скорых встреч!

Управление позицией в трейдинге

Приветствую, дорогие читатели.

Продолжаем тему управления капиталом в трейдинге.

В прошлой статье мы рассмотрели психологические моменты в трейдинге и как правильное управление капиталом помогает нам быть в «форме». Сегодня поговорим о конкретных способах математической защиты наших депозитов. Эти способы были придуманы более ста лет назад и описаны в книге Эдвина Лефевра «Воспоминания биржевого спекулянта». По сути это пирамидинг в различных проявлениях. Из современных известных трейдеров – пирамидинг активно продвигает Резвяков. Но на то мы и трейдеры – чтобы все перепроверять!

Для начала расскажу вкратце для тех кто «не в теме» — что такое пирамидинг.

Суть пирамидинга – усиливать сильное. Т.е. мы зашли в позицию, например, в лонг, и попали в тренд. Цена пошла вверх. И тут у нас два варианта наших возможных действий:

Пример:

Депозит = 100 000р.

Инструмент = фьючерс на сбербанк.

Гарантийное обеспечение = 4524р. (для ровного счёта и запаса округлим до 5000р.)

Стоп лосс в пунктах по нашей стратегии = 100 пп.

Стоимость одного пункта = 1 рубль.

Риск на одну сделку 0,5% от депозита = 500р.

Максимально возможное кол-во лотов = 100000/5000 = 20 лот

Рассчитаем лот: 500р./100пп = 5 лот.

Т.е. вход в позицию мы осуществляем 5-ю лотами.

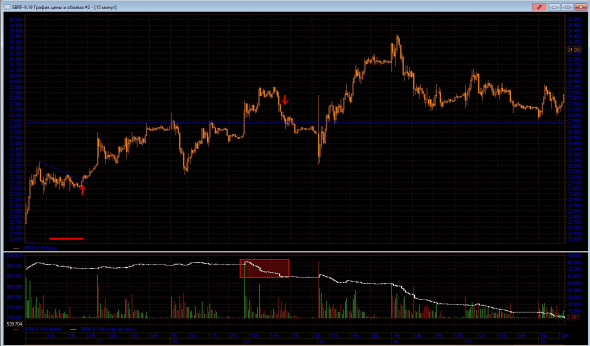

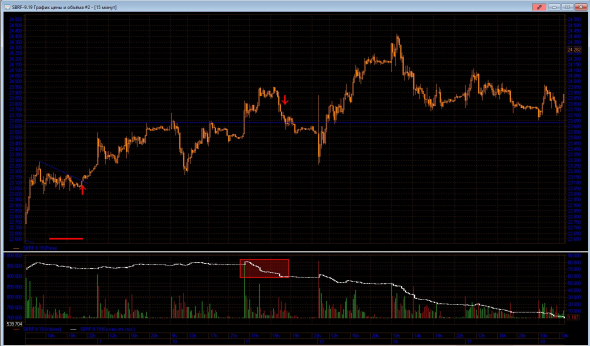

Посмотрим, как это выглядит на графике. График специально не подбирал – чтобы получилось, как в реальной торговле:

У нас была достаточно долгая консолидация – в течении нескольких дней. В начале июня происходит резкий прорыв вверх с плавным откатом к зоне ретеста уровня 22150. На этом ретесте мы входим в лонг 5-ю лотами со стопом в 100пп. Т.е. все по стратегии – риск не более 500р. на сделку.

Нам повезло и рынок пошёл в нашу сторону. 5 июня сформировалась хорошая консолидация. Можно было увеличить нашу позицию на пробое, но он случился на открытии рынка утром 6 июня. В гэп мы бы вряд ли зашли по хорошим ценам. Поэтому этот вход мы игнорировали. Далее рынок продолжил рост и нарисовал еще одну консолидацию. На её пробое мы добавляем еще 5 лотов в нашу позицию по цене 23150р.

Средняя цена входа у нас получается (23150*5 – 22150*5)/10 = 22650р.

Стоп лосс 500р/10лот = 50пп

Что мы получили? Лотов в позиции у нас уже в два раза больше. Потенциальный риск у нас тот же самый = 500р. или 0,5% от депозита. За счет того, что цена прошла достаточно далеко – мы получили хорошую фору.

Смотрим что будет дальше.

Рынок проходит еще некоторое количество пунктов вверх и наступает разгрузка открытого интереса (выделено красным фоном на графике). Отсюда делаем предположение, что тренд закончился и пора выходить из позиции. Жаль, что не удалось нарастить позицию до полного ГО. Но рынок есть рынок – берём что даёт. Посчитаем прибыль:

Средняя цена входа у нас = 22650.

Цена выхода 23650р

Прибыль составила (23650 – 22650)*10 = 10000р. Или 10% от депозита.

Соотношение риск/прибыль 1 к 20! Более чем круто!

Да, вы можете возразить – а что если изначально зайти 10 лотами? То доход при таком раскладе мог быть

(23650 – 22150)*10 = 15000р. или 15% от депозита! Могли конечно. Но суть пирамидинга в очень низком первоначальном риске и далее наращиваем позицию. В нашем примере мы нарастили всего один раз. А в идеале мы стремимся нарастить до полного ГО. Т.е. вход и 3 раза пирамидим.

Давайте посчитаем такой идеальный вариант, когда мы поймали хороший тренд при тех же условиях:

Инструмент = фьючерс на сбербанк.

Гарантийное обеспечение = 4524р. (для ровного счёта и запаса возьмём 5000р.)

Стоп лосс в пунктах по нашей стратегии = 100 пп.

Стоимость одного пункта = 1 рубль.

Риск на одну сделку 0,5% от депозита = 500р.

Максимально возможное кол-во лотов = 100000/5000 = 20 лот

Рассчитаем лот: 500р./100пп = 5 лот.

1-й вход по цене 22150 на 5 лотов, стоп-лосс 500р. (100пп) по цене 22050. ГО = 5*5000 = 25000р.

2-й вход по цене 22650 еще на 5 лотов. ГО = 10*5000 = 50000р.

средняя цена = (22150*5 + 22650*5)/10 = 22400

стоп-лосс = 500р/10лот = 50 пп по цене 22400-50 = 22350

добавились мы по цене 22650 – значит текущий стоп у нас будет находится в 22650 – 22350 = 300пп

что значительно больше первоначального стоп-лосса в 100пп. А значит наша позиция в безопасности от «торгового шума»

3-й вход по цене 23150 еще на 5 лотов. ГО = 15*5000 = 75000р.

средняя цена = (22400*10 + 23150*5)/15 = 22650

стоп-лосс = 500р/15лот = 33 пп по цене 22650-33 = 22617

добавились мы по цене 23150 – значит текущий стоп у нас будет находится в 23150 – 22617 = 533пп

4-й вход по цене 23650 еще на 5 лотов. ГО = 20*5000 = 100000р. 100% от депозита!

средняя цена = (22650*15 + 23650*5)/20 = 22900

стоп-лосс = 500р/20лот = 25 пп по цене 22900-20 = 22880 Вообще уже со второго добавления можно было перенести в безубыток и вообще не иметь рисков в этой сделке.

добавились мы по цене 23650 – значит текущий стоп у нас будет находится в 23650 – 22880 = 770пп

Закроем позицию еще через 300пп по цене 23950.

Итого (23950 – 22900)*20 = 21000р. Или 21% от депозита. Первоначальный риск 0,5%. Соотношение Прибыль/Риск = 21/0,5 = 42.

И риск у нас по сути есть только при ПЕРВОМ ВХОДЕ. При последующих добавлениях нет смысла ставить стоп-лосс с убытком, т.к. у нас запас до него более чем троекратный. Можно держать его в безубытке или маленьком плюсе. Таким образом мы можем ПРОБОВАТЬ Входить хоть 40 раз. На 41-й мы заберем все движение и будем в прибыли!

Что даёт нам пирамидинг вместе с ловлей трендов? Очень низкий процент риска – всего 0,5% от депозита (или еще меньше) Высокое соотношение риск/прибыль.

Мы можем 15….20…30…40… раз зайти не правильно, поймать стоп и один раз зайти правильно и всё равно заработать!

В данном примере мы пирамидились один раз. По нашей стратегии, гарантийного обеспечения хватило бы на три дополнительных входа. Т.е. прибыль может быть потенциально гораздо выше! И это при том же риске в 0,5%! Значит соотношение риск/прибыль в 1/20 далеко не предел! Рынок — это хаос!

Куда он пойдёт — предсказать невозможно! Даже в нашем примере, после закрытия позиции с прибылью – рынок пошёл еще выше:

Но мы не можем предсказывать, поэтому вышли по достаточным для нас обьективным причинам – снижение открытого интереса. Мы осуществляем входы в позицию лишь по статистическим формациям. Из обьективного только количество открытого интереса. Если он растёт – значит будет движение. Т.к. в позиции входят и быки, и медведи. А дальше кто то перевесит и у оппонентов сорвет стопы — вот вам и движение.

Для этой системы управления позицией был написан робот «Martin», основанный на пробое уровня.

Он может работать как в автоматическом режиме по алгоритму пробой уровней, так и в ручном, когда решение о входе в сделку принимает трейдер. Главная особенность данного робота – возможность пирамидинга с заданным риском в процентах от депозита.