что значит понизить ключевую ставку в банке

Почему банки снижают ставки

Читательница Ирина В. спрашивает:

Время от времени открываю и закрываю депозиты в Модуле. В какой-то момент стала замечать, что ставки периодически меняются. Еще у меня счет в Сбере, там тоже ставки прыгают. Сейчас вот снизились. Зачем банки это делают?

Процент по вкладам зависит от ключевой ставки

Чтобы банк мог выдавать кредиты, начислять проценты по вкладам и на остаток по счету, он должен где-то взять на это деньги. Есть два пути:

В обоих случаях за пользование деньгами нужно платить. Если банк берет деньги со вклада, чтобы выдать этими деньгами кредит, он платит процент на вклад. Если берет деньги у Центробанка — возвращает этот долг с процентом.

Процент, под который Центробанк дает деньги в долг банкам, — это ключевая ставка. В июне 2020 года эта ставка — 4,5%, а в июле стала — 4,25%.

Вот как работает схема: банк взял деньги у Центробанка под 4,25% → выдал их в виде кредитов под 14,5% → заработал 10,25%. Дальше этот заработок банк распределяет на выдачу новых кредитов, аренду офисов, зарплаты сотрудникам, налоги.

Так же банк поступает и с деньгами со вкладов — зарабатывает на них, а часть прибыли отдает людям в виде процентов.

Банки с высокими ставками могут разориться

Ключевая ставка время от времени меняется, например в феврале ее установили на уровне 6%, а в июле ставка опустилась до 4,25%.

Центробанк не сам придумывает ключевую ставку, а анализирует состояние экономики — например, она связана с инфляцией: чем ниже ключевая ставка, тем меньше процентов банки дают на вклады и меньше просят за кредиты, но тем больше инфляция.

Если банк не будет подстраиваться под ставку Центробанка, он разорится:

Центробанк ставку снизил, а банк Емеля — нет. Теперь банк должен людям, к примеру, 7%, а Центробанку — 4,25%. Банку это невыгодно: он отдаст людям больше, чем заработает.

Банку нужно, чтобы ставки по вкладам были ниже, чем ключевая ставка — тогда заработают и люди, и банк. К тому же, если ставка по вкладам в банке слишком высокая, то банк платит повышенные взносы на страхование вкладов.

Конечно, на первый взгляд кажется, что чем выше ставки по вкладам, тем выгоднее. А на деле оказывается, что, если банк обещает слишком высокие ставки, скорее всего, ему нельзя доверять.

Процент по вкладам и надежность

Если банк надежный, соблюдает закон и соответствует всем нормативам, Центробанк без проблем дает ему деньги. Банки с плохой кредитной историей деньги вряд ли их получат, поэтому им нужны деньги вкладчиков. Чтобы больше людей приносили свои деньги, такие банки предлагают хорошие процентные ставки — выше, чем у всех остальных.

Иногда банки могут предлагать повышенные ставки, когда запускают рекламную акцию, или чтобы не потерять клиентов — как это происходит сейчас из-за пандемии коронавируса. Но это действует в течение ограниченного периода — например, когда предлагают открыть вклад к 9 мая.

Во всех остальных случаях к высоким ставкам нужно отнестись с осторожностью.

Ориентироваться можно на базовый уровень доходности — среднюю максимальную ставку по вкладам крупнейших банков. Базовый уровень доходности считает Центробанк каждый месяц, за три дня до его начала, и показывает на сайте:

Если банк предлагает ставку заметно выше базового уровня доходности и ключевой, и это не акция, а постоянное предложение, вклад может быть рискованным.

В Модульбанке можно открыть депозит со ставкой от 2% до 3,5% годовых. Такая ставка немного ниже ключевой, это значит, что банк не работает в убыток.

Ставки по кредитам тоже снижают

Банки снижают ставки не только по вкладам, депозитам и накопительным счетам, но и по кредитам.

Мы уже выяснили, что банки сами должны Центробанку, поэтому зашивают свою переплату в процентную ставку по кредиту. Вот схема: меньше ключевая ставка → меньше банки платят Центробанку → меньше нужно зашивать в ставку по кредиту.

К тому же Центробанк считает среднюю полную стоимость потребительских кредитов, этих цифр и придерживаются банки.

QR Pay бесплатно в Модульбанке

Комиссия 0% до конца года, зачисление на счет за 15 секунд

Политика смягчения. Почему ЦБ снизил ключевую ставку

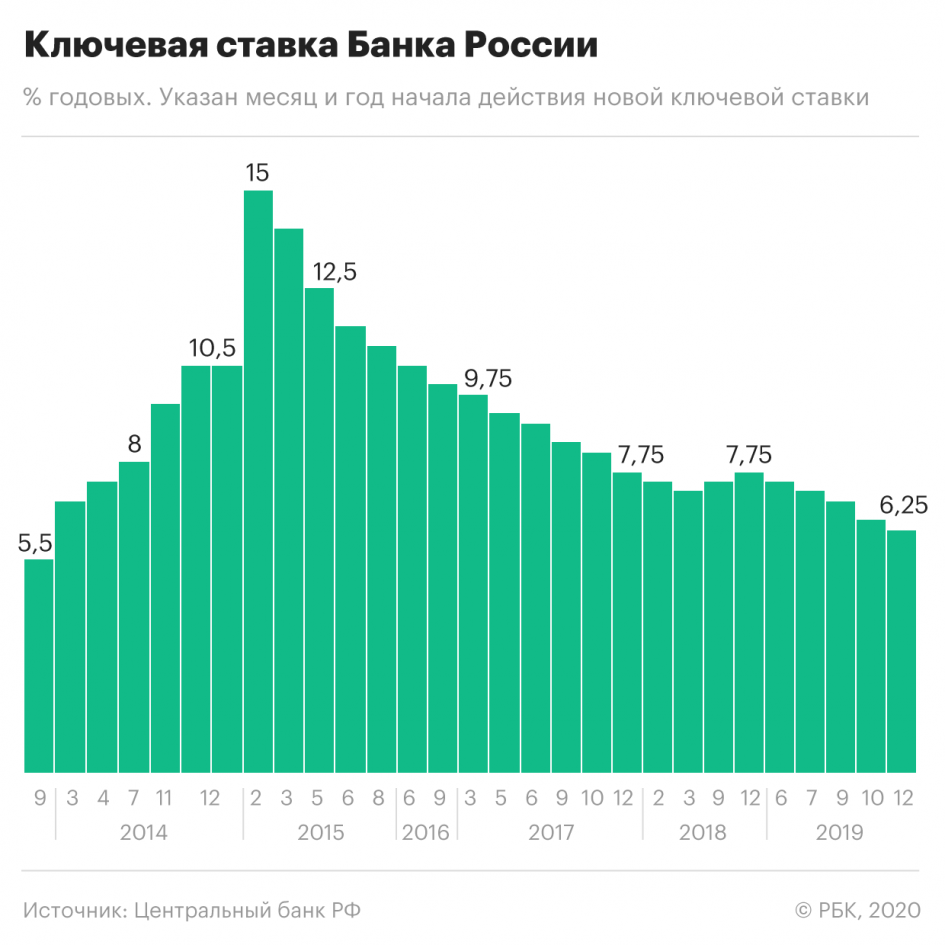

Совет директоров Центробанка России принял решение о снижении ключевой процентной ставки с 7,75% до 7,50% годовых. Об этом регулятор объявил в пресс-релизе.

Снижение процентной ставки было ожидаемым для инвесторов событием, о возможном смягчении политики ЦБ во втором или третьем квартале 2019 года говорила Эльвира Набиуллина. Глава Центробанка объясняла это тем, что факторы, негативно влияющие на динамику инфляции, себя исчерпали.

В сообщении ЦБ отмечается, что банк понизил прогноз по инфляции в 2019 году с 4,7–5,2 до 4,2–4,7%. В дальнейшем, по прогнозу Банка России, годовая инфляция будет находиться вблизи 4%. При этом рост экономики в первом полугодии 2019 года складывается ниже ожиданий Банка России, сказано в пресс-релизе.

Ключевая процентная ставка — это минимальный уровень процентной ставки, под который ЦБ выдает кредиты коммерческим кредитным организациям.

Почему ставку снизили

Большинство мировых центральных банков развернуло курс монетарной политики в сторону смягчения, пытаясь удержать собственные экономики от резкого замедления из-за торговых войн США и Китая, отмечают эксперты компании FxPro. Российская экономика также испытывает трудности с ростом, и в этих условиях у Центробанка есть необходимость и возможность смягчения политики.

В компании «Велес Капитал» отметили следующие факторы, которые привели к снижению:

Эксперты Промсвязьбанка обратили внимание, что по опыту прошлых заседаний ЦБ решение о ключевой ставке имеет ограниченное влияние на курсы. Поэтому существенных изменений на валютном рынке в результате снижения ставки не ожидается.

В 2019 году Центробанк проведет еще четыре заседания по денежно-кредитной политике: 26 июля, 6 сентября, 25 октября и 13 декабря. На одном из них может быть принято решение о дополнительном снижении ставки, сказано в сообщении ЦБ.

На уровне 7,75% ставка держалась с декабря 2018 года. До этого она была повышена с 7,50% годовых.

Что будет с кредитами и вкладами после повышения ключевой ставки ЦБ

Совет директоров Банка России неожиданно поднял ключевую ставку на 75 базисных пунктов — до 7,5%. Никто не ожидал такого решения от ЦБ. Эксперты, опрошенные Refinitiv, предполагали, что ставку поднимут на 25 или 50 пунктов.

«Текущее повышение — самое неожиданное для всех участников рынка, поскольку после предыдущего пересмотра ключевой ставки казалось, что период повышения на этом закончится», — сказал «РБК Инвестиции » Андрей Спиваков, управляющий директор по кредитным розничным продуктам Райффайзенбанка.

В Банке России объяснили свое решение тем, что инфляция оказалась выше ожиданий, и по итогам года она может составить 7,4-7,9%. Таким образом ЦБ хочет снизить инфляцию. По данным Росстата, уже к середине сентября она достигла 7,78%. Регулятор не исключает, что в дальнейшем продолжит повышать ставку. Следующее заседание пройдет 17 декабря.

Как ставка ЦБ влияет на кредиты и вклады?

Ключевая ставка — это минимальный процент, под который Банк России выдает кредиты коммерческим банкам. Обычно, когда ставка падает, то постепенно снижается и размер процентов по кредитам в коммерческих банках, но также меньше становятся проценты по депозитам. Когда она повышается, то происходит обратная ситуация, так как выдавать займы под меньший процент невыгодно и даже убыточно для кредитных организаций. Чтобы банк получил прибыль, его ставки по кредитам должны быть выше ставки ЦБ.

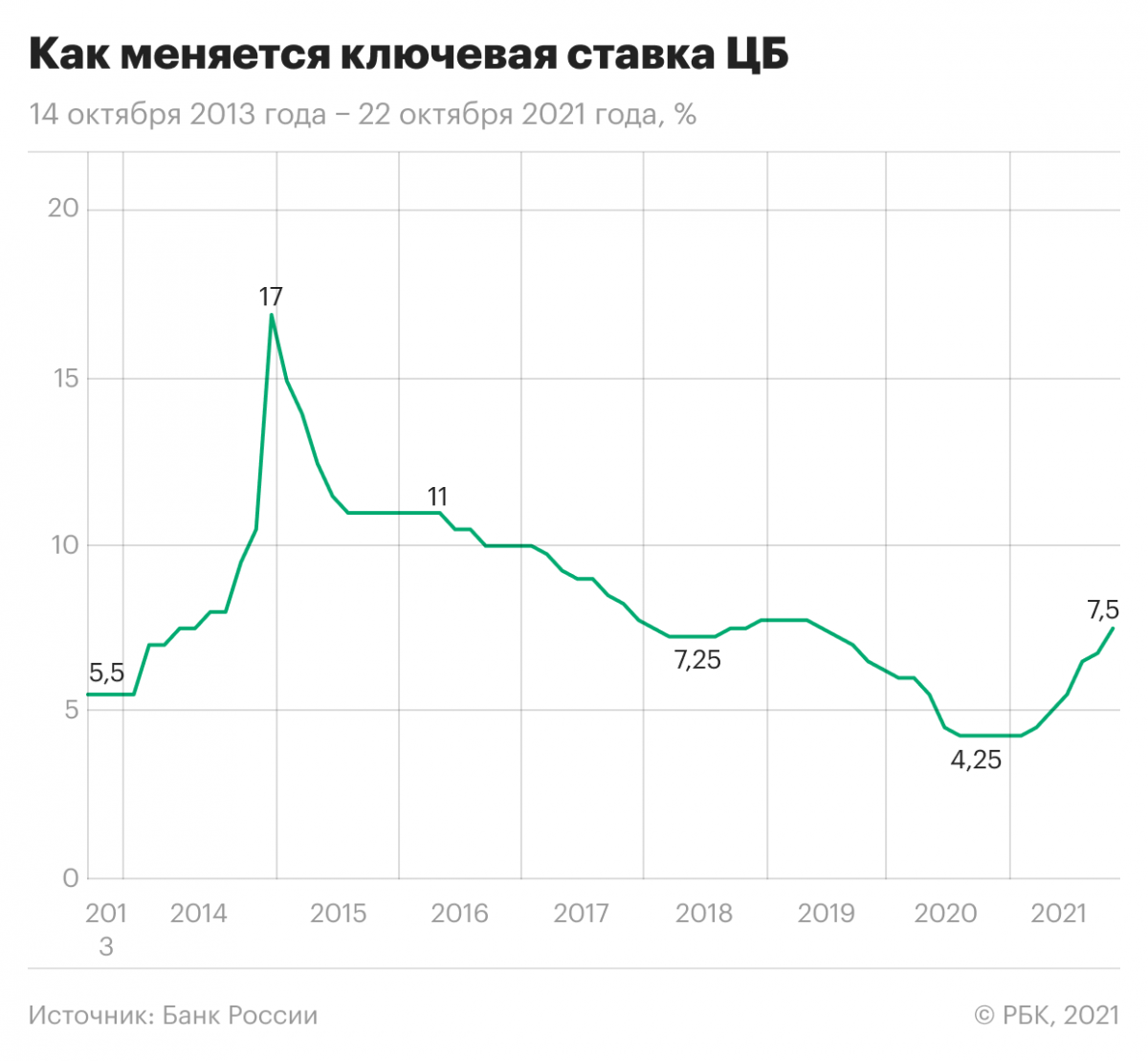

В 2020 году Банк России снижал ключевую ставку, и она достигла исторического минимума в 4,25%. Однако в этом году регулятор перешел к ужесточению денежно-кредитной политики — с марта ставка выросла на 325 базисных пунктов.

В России с марта по август средневзвешенная ставка по кредитам в рублях колебалась от 10,1% до 10,79% — это ставка по займам на срок более года. По данным ЦБ, самыми высокими они были в июле и августе — 10,75% и 10,79% соответственно. В июле регулятор повысил ключевую ставку на 100 базисных пунктов до 6,5% годовых. Это стало самым резким повышением с декабря 2014 года, когда Банк России повысил ставку с 10,5% до 17% из-за девальвационных и инфляционных рисков.

«Продолжается увеличение кредитных и депозитных ставок вслед за повышением ключевой ставки в марте — сентябре», — отметил ЦБ. По данным регулятора, максимальная процентная ставка по рублевым вкладам десяти крупнейших банков с конца марта выросла на 1,96 процентных пункта — с 4,57% до 6,53%.

Что еще влияет на ставки по кредитам?

Инфляция также влияет на проценты по кредитам. В сентябре глава ЦБ Эльвира Набиуллина говорила, что в истории много примеров, когда долгое сохранение мягкой денежно-кредитной политики и запаздывание с выходом из антикризисных мер приводило к большому росту инфляции.

«И неважно, держит ли центральный банк мягкую ставку, — если инфляция высокая, ставки по кредитам растут. Все это происходило ровно потому, что ставка ЦБ была неоправданно низкой, избыточно стимулирующей», — отмечала она.

В пресс-службе банка «Открытие» отметили, что помимо ставок на проценты по кредитам также влияют ситуация на рынке и уровень риска по конкретному клиентскому сегменту.

Повышение ключевой ставки слабо скажется на процентах по кредитам, считает Максим Петроневич, старший экономист аналитического управления «Открытие Research». По его словам, динамику ставок по наименее рискованным категориям кредитов и для самых надежных заемщиков будут определять ставки облигаций федерального займа (ОФЗ). Текущий уровень трехлетней доходности ОФЗ — 7,5-7,6%.

Банки не будут спешить с повышением процентов по займам

В пресс-службе банка «Открытие» отметили, что в политике по ставкам ориентируются на макроэкономические показатели и конкурентную среду. В кредитной организации будут следить за рынком и действовать в соответствии с ситуацией. Так же поступят и в банке «Уралсиб».

В пресс-службе ВТБ сообщили, что тоже будут следить за дальнейшими изменениями и постараются обеспечить наиболее приемлемые условия кредитования. «Мы понимаем, что спрос на розничные кредиты вырастет в преддверии «высокого сезона» ноября-декабря. Надеемся, что в следующем году общая ситуация стабилизируется, и у регулятора не будет необходимости столь резко ужесточать кредитно-денежную политику», — говорится в ответе пресс-службы.

Аналогичной стратегии придерживаются в Райффайзенбанке и Промсвязьбанке. «ПСБ в ближайшее время не планирует корректировать ставки по кредитам физлицам и бизнесу. Мы будем отслеживать ситуацию на рынке и при необходимости скорректируем условия», — рассказали в пресс-службе.

В ПСБ отметили, что по уже полученным кредитам условия, в том числе ставка, не меняются. В банке «Уралсиб» тоже сообщили, что по оформленным договорам, как правило, ставки остаются неизменными.

Что будет с процентами по вкладам?

Максим Петроневич полагает, что рост ключевой ставки не приведет к росту ставок по депозитам, как и в случае с кредитами. «Их размер в настоящий момент в большей степени определяется ставкой ОФЗ, а текущий уровень трехлетней доходности ОФЗ предполагает наличие потенциала для дополнительного роста ставок на 10-20 базисных пунктов по сравнению с текущим уровнем максимальной депозитной ставки — 6,44%», — сказал он.

Начальник управления «Сбережения» ВТБ Максим Степочкин считает иначе. По его мнению, решение увеличить размер ключевой ставки приведет к новому раунду повышения ставок на рынке классических сбережений. «Мы ожидаем пропорционального роста средневзвешенных ставок как по вкладам, так и по накопительным счетам», — говорит он.

В пресс-службе ПСБ рассказали, что планируют повышать ставки по депозитам. В частности, из-за рыночной ситуации и начала «высокого сезона» на рынке вкладов. В Райффайзенбанке, Совкомбанке и ряде других организаций также планируют повышать проценты по вкладам — примерно на 0,2-1 процентный пункт.

«Рост ставок по вкладам и накопительным счетам создаст дополнительное давление на рынок инвестиций физлиц. Однако, по нашим ожиданиям, этот рынок вырастет за год почти на 30%, что существенно превысит рост портфеля классических сбережений», — полагает Степочкин.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

ЦБ понизил ставку до рекордных 4,25%. Что это значит для инвестора

Совет директоров Банка России на заседании 24 июля понизил ключевую ставку на 0,25% — до исторического минимума 4,25% годовых. Смягчения денежно-кредитной политики ожидало абсолютное большинство опрошенных Reuters экспертов — 27 из 29 респондентов.

В сообщении ЦБ подчеркивается, что восстановление мировой и российской экономики будет постепенным, хотя смягчение ограничительных мер способствует оживлению экономической активности. Поэтому сохраняется риск, что в 2021 году инфляция будет ниже целевого уровня в 4%.

К концу июля инфляция в России составила 3,3%. Банк России прогнозирует, что в текущем году инфляция не выйдет из диапазона 3,7–4,2% (ранее 3,8–4,8%), а в 2021 году потребительские цены вырастут на 3,5–4%.

Июльское заседание — последнее перед августовскими каникулами. Следующее решение по ключевой ставке Банк России будет принимать лишь 18 сентября.

Почему 0,25%, а не 0,5%

На пресс-конференции по итогам заседания глава Центробанка Эльвира Набиуллина заявила, что регулятор видит пространство для дальнейшего смягчения денежно-кредитной политики, однако шаг изменения ставки вряд ли будет больше.

В ЦБ считают, что сейчас экономике требуется тонкая настройка имеющихся параметров, а для этого подходит стандартный шаг в 0,25%. Более резкие изменения необходимы лишь в чрезвычайных обстоятельствах.

«Мы полагали, что ЦБ будет выбирать между снижением ставки на 0,25% и на 0,5%. Похоже, что аргументы в пользу первого варианта победили», — пишет главный экономист ING по России и СНГ Дмитрий Долгин. По его мнению, среди причин возвращения к стандартному шагу могут быть:

Из-за неопределенности в июне-июле затормозилось восстановление рубля и рынка облигаций. Инвесторы продавали российский долг, опасаясь новых санкций со стороны США.

К чему ведет понижение ставки

Население продолжит уходить из депозитов на фондовый рынок. «Для тех, кто откладывает свободные средства на банковские депозиты, понижение ставки — негативный момент, — говорит ведущий аналитик «Альфа-Форекса» Спартак Соболев. — Они понимают, что находиться в депозитах уже не так интересно, так как инфляция съедает их накопления. Проценты по вкладам опустились с 8% до 4–5%, так что они уже ничего не зарабатывают».

В результате население будет искать альтернативу на фондовом рынке. Деньги будут уходить с депозитов на брокерские счета. Приток средств на фондовые рынки всегда сопровождается ростом котировок.

Выиграют инвесторы на российском рынке. «Для крупных инвесторов решение понизить ставку в принципе было ожидаемым, коммуникация прозрачной. Это само по себе хорошо, так как снижает вероятность рыночных рисков», — рассказала «РБК Инвестициям» экономист «Ренессанс Капитала» по России и СНГ Софья Донец.

По ее мнению, у регулятора остается пространство для последующего снижения еще на 0,25%.

«Когда остается потенциал для снижения ставки, это обычно хорошо для инвесторов в рублевые активы, потому что дает возможность войти и потом выиграть на переоценке при снижении ставки», — подвела итог эксперт.

Рублю помогут продажи валюты Банком России. По мнению старшего экономиста аналитического управления банка «Открытие» Максима Петроневича, поддержку рублю окажут операции ЦБ по продаже и покупке валюты.

Аналитик группы компаний «Финам» Сергей Дроздов уверен, что на данном этапе более сильного ослабления российской валюты ждать не стоит. В среднесрочной перспективе курс рубля останется в диапазоне ₽70,5–72,3 по отношению к доллару.

Кредиты станут дешевле, что поможет экономике. «В то же время коммерческие банки рано или поздно будут понижать стоимость кредитов. И у населения появится возможность брать более дешевые займы или рефинансировать уже имеющиеся. Это поможет оживить экономику и положительно отразится на потреблении», — рассказал Соболев.

Банк России ожидает, что в 2020 году кредитование в России вырастет на 6–9%, причем в сегменте потребительских кредитов рост составит 4–5%.

Снижение ставки также позитивно для развития бизнеса. К тому же ЦБ понизил не только ключевую ставку, но и ставку по льготным инструментам для малого и среднего бизнеса, обращает внимание экономист «Ренессанс Капитала» по России и СНГ Софья Донец.

«Снижение ставки для заемщиков — очевидный выигрыш в обслуживании кредитов, и для бизнеса это тоже важно. Соответственно, это понятная попытка поддержать экономическую активность, которая остается низкой», — отметила Донец.

В ЦБ прогнозируют, что в текущем году ВВП России снизится на 4,5–5,5%. Набиуллина оценила сроки возврата экономики к докризисному уровню в 1,5 года.

Начальник отдела анализа банков и денежного рынка инвестиционной компании «Велес Капитал» Юрий Кравченко полагает, что на следующем заседании регулятор возьмет паузу в смягчении денежно-кредитной политики. По словам Кравченко, на это указывают риторика ЦБ, некоторое улучшение экономических прогнозов и возвращение к минимальному шагу снижения ключевой ставки.

Аналитик «Фридом Финанса» Валерий Емельянов уверен, что целесообразность дальнейшего снижения ставки сохраняется. В то же время он указывает на целый ряд факторов в пользу роста инфляции:

По мнению Софьи Донец, цикл понижения ставки закончится на уровне 4%. Но это все равно будет зависеть от эпидемиологической обстановки. Она привела пример Казахстана, где введение повторного карантина привело к внеплановому снижению ставки на 0,5%.

«Ставка может опуститься ниже 4%, если мы увидим повторное введение карантинных мер, — считает она. — Мы не закладываем их в наш базовый сценарий, тем не менее этого нельзя исключать».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее

Как частному инвестору реагировать на изменение процентной ставки ЦБ

Базовая процентная ставка — что это такое?

Базовая (или ключевая) процентная ставка — это минимальный процент, под который Банк России (он же Центробанк, или ЦБ) выдает кредиты коммерческим банкам. Получив кредит у ЦБ, коммерческие банки дают кредиты компаниям и обычным потребителям уже под собственный процент, который чуть выше процента ЦБ.

Зачем ЦБ меняет ставку?

Ключевая ставка — это один из инструментов, который позволяет Центробанку контролировать курс рубля и влиять на экономику в стране.

Низкая ставка означает, что деньги стоят дешево. В результате компании и население активнее берут кредиты, бизнес, а с ним и экономика, развиваются. Негативным эффектом такой политики может стать рост инфляции — деньги стоят дешево, поэтому их становится много. В этой ситуации ЦБ повышает процентную ставку. Покупательная способность населения и темпы развития экономики проседают, но зато инфляция оказывается под контролем.

При низкой ставке растет привлекательность спекулирования, поэтому банки активно скупают иностранную валюту. Это приводит к снижению курса рубля, которого на рынке становится много. В ответ ЦБ тоже может повысить ставку. Тогда торговля валютой становится менее выгодной, спекулянты выкупают рубли с рынка и курс стабилизируется.

Какая связь между ставкой и фондовым рынком?

На стоимость акций ключевая ставка тоже влияет, и может даже существенно. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше. Это тоже подстегивает спрос и помогает котировкам расти. Изменение процентной ставки не влияет на бумаги отдельной компании, но оказывает влияние на рынок акций в целом.

Что будет на ближайшем заседании ЦБ?

Опрошенные РБК Quote аналитики прогнозируют, что на ближайшем заседании Центробанк с большой долей вероятности откажется от снижения процентной ставки и оставит ее в силе — на уровне 6,25% годовых.

Связано это в первую очередь со вспышкой коронавируса, полагает эксперт долгового рынка «Иволга Капитала» Илья Григорьев: «Если до проявления ситуации снижение ставки было под вопросом из-за нестабильности на сырьевых рынках и продолжавшихся эффектов предыдущих снижений ставок, то сейчас давление на монетарную ситуацию происходит еще сильнее. ЦБ, вероятнее всего, пока возьмет паузу для оценки эффектов происходящего на мировых рынках до апреля».

С этим согласен руководитель отдела аналитических исследований Высшей школы управления финансами Михаил Коган. По его словам, если ЦБ все же снизит ставку, это станет потрясением для рубля.

«И большинство опрошенных аналитиков, и диспозиция на денежном рынке предполагают отсутствие изменений, — пояснил Коган. — Банк России на текущий момент не обладает всей полнотой информации о том, как будет развиваться эпидемия нового коронавируса, насколько сократится потребление энергоносителей и как долго будет продолжаться бегство от риска на мировых финансовых рынках, против которого сохранение высокой с учетом инфляции ключевой ставки может служить компенсаторным механизмом».

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.