что значит расчет по сделке

Только для начинающих! Как происходят сделки на Московской бирже и режим Т+2.

Сделки на Московской бирже по купле-продаже акций и других инструментов происходят через брокера у которого открывается брокерский счет при помощи специальных программ для трейдинга, именуемых торговыми платформами. В дальнейшем мы будем детально рассматривать две наиболее известные торговые платформы — Quik и Transaq.

Для того чтобы купить акцию по определенной цене, необходимо чтобы кто-то был готов продать вам данную акцию по этой цене. Только при наличии этого условия, происходит реальное исполнение сделки.

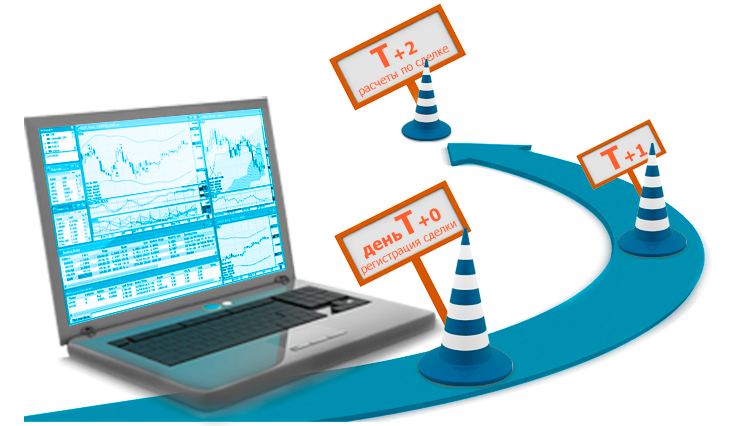

В настоящее время на МосБирже действует режим Т+2. Давайте разберемся, что это значит.

При работе в режиме Т+2, в случае допустим покупки любой акции, вы получаете на нее права только на второй день после совершения сделки.

Суть Т+2 в том, что полный расчет по сделке надо произвести лишь на 2-ой день с момента ее заключения. Режим Т+2 позволяет пользоваться внутри дня плечом. Особенностью режима торгов Т+2 является то, что проверка достаточности средств для расчетов по маржинальным позициям (кредитным позициям) происходит не в день их открытия (день Т0), а в следующий день (день Т+1), а непосредственные расчеты, соответственно в день Т+2. Для инвесторов и трейдеров, работающих с плечом, это означает, что первый день удержания маржинальной позиции будет для них бесплатным.

Следующая особенность связана с выводом денежных средств со счета.

Свободные (не задействованные) денежные средства, со счета можно вывести в день Т0. А вот денежные средства, от продажи ценных бумаг будут поставлены на счет инвестора только спустя 2 дня после продажи, и только тогда станут доступны для вывода со счета.

Режим торгов Т+2 касается и закрытия реестра акционеров для получения дивидендов, так называемая «дивидендная отсечка». Фактическая дата покупки акций для того, чтобы попасть в реестр по дивидендам смещается на 2 дня назад.

Таким образом, режим Т+2 не страшен сам по себе, а дает возможность использования бесплатного плеча во внутридневной торговле и даже при переносе позиции на следующий торговый день. Внимание стоит обратить лишь на даты закрытия реестров акционеров для получения дивидендов и при выводе денежных средств с брокерского счета.

Что такое режим торгов и расчёт по сделкам T0, T+1 и T+2 на бирже

Пояснения для начинающих инвесторов

Многие начинающие инвесторы сталкиваются с непонятными значениями режима торгов. Те, кто привык торговать через мобильные приложения брокера могут и не увидеть этих параметров. А вот при торговле через QUIK или другие терминалы наверняка замечали. Также при формировании брокерского отчета есть «незавершенные сделки». Что всё это значит?

Ниже я прикладываю скриншот из своего кабинета OLB. Как мы видим есть по каждому дню доступный лимит денежных средств. В данном примере он одинаков, но бывает и разный.

Какие инструменты торгуются в T0

На Московской бирже только по корпоративных облигациям и валюте TOD расчеты день в день. Это значит, что если вам сегодня нужно купить валюту на бирже через брокера и вывести её, то контракт нужно выбрать TODAY. У всех брокеров есть этот контракт. Просто зачастую «по умолчанию» стоит валюта TOM.

Корпоративные облигации лишены тех проблем, о которых пойдет речь ниже. По корпоратам практически невозможно не попасть в дату фиксации списков на получение купонов. У некоторых брокеров в приложении все выглядит так, как будто именно в Т0 проходят расчеты. Но это не так. Также комиссия у большинства брокеров списывается в дату расчета по биржевой сделке.

Путаница возникает именно тогда, когда инвестор не получает купоны или дивиденды. Обычно из-за незнания особенностей режимов трейдеры совершают ошибки. Также при списании комиссии могут возникнуть вопросы. Например, вы увидели на своем брокерском счету меньше денег, чем было в понедельник вечером. Возникает вопрос к брокеру, куда он списал ваши деньги. Оказывается была удержана брокерская комиссия, которая списалась во вторник, хотя вы в понедельник не совершали сделок. Ответ заключается в совершенной сделке с акциями в пятницу. Ведь расчеты только через Т+2 во вторник произошли. И перед открытием рынка было списание.

Список инструментов с расчётами в T+1

В режиме Т+1 торгуются валютные пары на Московской бирже на Валютном рынке. Только те, у которых стоит пометка TOM или Tomorrow. То есть получается, сегодня в Т0 вы купили доллары, фактически они вам только завтра на счет поставится и только после этого их можно выводить с брокерского счета. Точно также, если продали баксы сегодня, то рубли с них будут на следующей день на вашем счету. А если вы сегодня продали и сегодня же вывели деньги, то включается режим маржинального кредитования у брокера.

Расчеты Т+1 на бирже также по ОФЗ проходят. Схема та же: в понедельник купили облигации федерального займа, собственником вы станете только со вторника. Поэтому, если хотите получить купон, нужно заранее покупать бумаги. Не в дату фиксации списка, а именно заранее.

Акции торгуются с расчетами Т+2

На Московской бирже и Санкт-Петербургской бирже при торговле акциями используется режим Т+2. Мосбиржа перешла на расчет Т+2 еще в 2013 году. Самая распространенная ошибка начинающих инвесторов — покупка перед дивидендами. Из-за того, что расчеты проходят на второй рабочий день нужно покупать ценные бумаги заранее, чтобы попасть в реестр.

Например, дивидендная отсечка в среду. Акции нужно купить в понедельник (за два дня), чтобы вы попали в «отсечку» и смогли получить дивиденды. Даже, если вы купили во вторник (за один день раньше), то дивиденды вы уже не получите, так как расчеты по сделке будут только в четверг. Это стоит учитывать. Для примера: сделка по покупке акций была в четверг, акции фактически появятся у вас только во вторник. Конечно, за эти дни их никто не «уведет», но в реестре НРД и депозитария собственником вы будете только со вторника.

Кстати за день Т-1 до даты отсечки уже можно шортить акцию без санкций. Поэтому уже за 1 день до отсечки котировки на открытии рынка идут гепом вниз. А если вы на момент дивидендной отсечки зашортите акцию, то брокер удержит с вас размер дивиденда и перечислит тому, кто был в длинной позиции по этой бумаге.

Остальные режимы торгов на бирже Т+X

В режиме Т+X совершатся сделки на внебиржевых торгах. Это связано с тем, что сделки на внебиржевом рынке проходят путем «переговоров». То есть нужно определенное время, чтобы найти контрагента по сделке. Всё это проходит в ручном режиме через трейдеров. Поэтому время расчётов по таким сделкам не нормированное. Иногда это бывает Т+3, иногда Т+4 и дольше.

Профессиональные инвесторы больше знакомы с особенностями внебиржевых торгов, чем новички. Также покупатели структурных продуктов и облигационных нот зачастую сталкиваются с внебиржевыми расчетами. У некоторых брокеров все взаиморасчеты совершаются с единого счета. А у других требуется обеспечить денежные средства на отдельной площадке валютных облигаций.

Еще внебиржу называют OTC рынком, на котором совершаются OTC сделки между контрагентами. Максимальный срок расчетов на моей практике был Т+14. На Срочном рынке подобных особенностей нет. При покупке фьючерса на нефть или газ на ФОРТСе расчеты проходят день в день. Единственное, если сделки совершаются на вечерней сессии после 19:00, то сделка считается фактически заключенной в режиме Т+1.

Журнал Домклик

Недвижимость

Сервис безопасных расчетов: что это и для кого

Сервис безопасных расчетов ДомКлик — это удобный дистанционный способ расчетов за недвижимость между покупателем и продавцом. Он гарантирует сохранность денег и позволяет рассчитаться за недвижимость без дополнительных визитов в офис банка.

Для чего нужен сервис

Продавцу важно получить деньги, а покупателю — стать владельцем недвижимости, за которую он заплатил. Сервис безопасных расчетов гарантирует соблюдение условий договора для каждой стороны. Теперь участникам сделки не надо будет беспокоиться о сохранности денег.

Как работает сервис

Почему это удобно покупателю

✅ Не нужно беспокоиться о сохранности денег и безопасности передачи их продавцу

✅ Не нужно снимать наличные в кассе, пересчитывать и вносить в банковскую ячейку

✅ Все документы оформляются один раз в офисе банка, дальше всё происходит онлайн, а участники сделки получают уведомления

✅ Если сделка по каким-либо причинам не состоится, деньги вернутся на счет покупателя в полном объеме

Почему это удобно продавцу

✅ Продавцу не нужно приезжать за деньгами в банк, не нужно пересчитывать, достаточно на сделке сообщить реквизиты счета для перевода средств

✅ После подтверждения регистрации сделки в Росреестре деньги автоматически будут зачислены на счет продавца не позднее следующего рабочего дня

✅ Если счет продавца открыт в СберБанке, никаких дополнительных комиссий ни при перечислении, ни при снятии денег со счета не взимается

✅ Покупатель не сможет забрать деньги со счета без согласия продавца

Сколько ждать перевода денег

В среднем, с момента оформления услуги и до получения денег продавцом проходит 7 дней. Этот срок напрямую зависит от срока регистрации сделки в Росреестре.

С момента подтверждения регистрации от Росреестра, как правило, деньги поступают на счет продавца в течение одного рабочего дня.

Например: мы получили от Росреестра информацию о том, что сделка зарегистрирована в понедельник в 19 часов. Мы отправим деньги на следующий рабочий день — то есть во вторник.

После того, как мы отправили деньги, срок их получения зависит от банка, в котором открыт счет продавца. Деньги придут быстрее, если счет продавца открыт в СберБанке — обычно в этом случае они приходят через 2-3 часа.

Иногда по техническим причинам подтверждение от Росреестра приходит не сразу после регистрации, в таком случае срок ожидания денег может быть увеличен, но, как правило, не превышает 3 дней.

Как узнать, что деньги отправлены и зачислены

Участники сделки получают на электронную почту платежные поручения, подтверждающие перевод средств.

Как подключить безопасные расчеты к вашей сделке

Если вы покупаете недвижимость в ипотеку, сообщите менеджеру о желании использовать сервис. Он подготовит необходимые документы и оформит услугу на сделке за 15 минут.

Если вы риелтор, создайте новую сделку в личном кабинете ДомКлик и выберите безопасные расчеты из списка перед записью.

Если у вас сделка без ипотеки, для успешного и правомерного проведения сделки закажите экспертное сопровождение под ключ — безопасные расчеты не предоставляются отдельно.

Сколько стоит сервис безопасных расчетов

Цена услуги — 3 400 рублей.

Какие документы нужны для оформления

Для каких сделок подходит

Для сделок купли-продажи с ипотекой или без ипотеки:

✅ Квартир в новостройках

✅ Квартир, комнат и долей на вторичном рынке

✅ Земельного участка

✅ Дома с земельным участком на вторичном рынке

✅ Машино-мест, кладовых помещений и коммерческой недвижимости — только для сделок без ипотеки на первичном рынке

✅ Участники сделки — совершеннолетние граждане РФ

✅ Продавец — физическое или юридическое лицо

✅ Сервис может использоваться только в прямых сделках, в альтернативных сделках использовать его нельзя

✅ Не более двух получателей денежных средств в договоре на оказание услуги

Как сделать регистрацию еще проще

В этом случае вам достаточно будет прийти в банк только один раз — на сделку, а дальше обо всем мы позаботимся сами: отправим документы на регистрацию в Росреестр в электронном виде, а после регистрации зачислим деньги на счет продавца и пришлем полный комплект документов на электронную почту.

Кроме того, клиенты СберБанка могут получить скидку на ставку 0,3% по ипотечному кредиту при использовании сервиса электронной регистрации.

В мировой практике биржевой торговли есть несколько режимов расчетов по сделкам. Некоторые из них применяются для торговли акциями, другие предназначены для облигаций, третьи – для валютных инструментов. Подробнее в нашей статье.

Какими могут быть режимы торгов?

Торги на бирже могут проходить в разных режимах, в зависимости от целей их участников и определенного инструмента.

T+N

Справка: Если сделки происходят в режиме T+0, то расчеты и переход права собственности на активы происходят сразу после заключения сделки.

На практике давно применяются режимы торговли на бирже T+1 и T+2, которые предполагают отсрочку осуществления расчетов и перевода активов на одни или двое суток.

Главное достоинство такого режима торгов для трейдера состоит в том, что он получает возможность осуществлять сделки с отсроченными платежами, не замораживать при этом собственный торговый капитал и получить возможность применить его для других договоров.

Кроме этого, при ведении торгов в этом режиме трейдеру не нужно иметь на счете много денег, чтобы рассчитаться с контрагентом, а хватит суммы для покрытия гарантии биржи, которая меньше в несколько раз. Обеспечение блокируется на счете при совершении сделки. А если до осуществления расчетов у трейдера не будет необходимой суммы, то обеспечение будет списано в пользу контрагента.

РЕПО

Используя РЕПО, трейдеры могут увеличить сумму инвестирования. К примеру, они покупают акции на бирже и сразу продают их брокеру по РЕПО, а полученные деньги опять инвестируют в активы, которые через некоторое время продают на бирже. Дальше на полученную прибыль завершают РЕПО, выкупив при этом акции у брокера. Если за время РЕПО стоимость акций станет выше, то можно будет неплохо заработать.

На бирже есть отдельный режим торговли РЕПО, причем в нескольких вариантах, в зависимости от контрагента. Они интересны в основном крупным инвесторам. Начинающим инвесторам имеет смысл получить предварительную консультацию у своего брокера, чтобы узнать все тонкости работы в этом режиме.

Режим Д

В режиме Д торгуют дефолтные облигации, т. е. те, эмитент которых не исполнил своих обязательств по выплате купонных доходов.

Режим торгов на Московской бирже

Т+2 считается главным на Московской бирже. Он был введен для удобства осуществления технических и юридических сделок, которые связаны с переходом прав на бумаги.

Также на бирже есть торги TOM и TOD, означающие день, когда осуществляются расчеты по сделке. Они применяются при торговле валютой.

Кроме этого, на бирже есть LTV. При нем расчеты по сделкам осуществляются не раньше, чем на второй календарный день, и не позже 366-го календарного дня со дня выполнения обязательств по сделкам с инструментом TOM, заключенным в те же сутки.

Режим торгов на Санкт-Петербургской бирже

Торговля на Санкт-Петербургской бирже проходит в режиме Т+2. Это значит, что при покупке акций вы получите их через два рабочих дня.

Перед тем как приобрести ценные бумаги, инвестору стоит узнать, в каком именно режиме происходят торги. Особенно это важно, если рассчитываете на получение дивидендов или процентов по купону, а выплаты должны состояться в самое ближайшее время. Если переход права собственно состоится только через два дня, то можно просто не успеть их получить.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

4 риска потерять деньги при заключении сделки с недвижимостью

Передача денег — самый главный этап покупки недвижимости. И самый ответственный, поскольку речь идет о крупных денежных суммах. Сегодня мало кто приходит на сделку с чемоданом наличных и просто передает их под расписку. Есть другие, гораздо менее рискованные способы, но и их нельзя назвать на 100% безопасными.

Рассказываем об основных способах взаиморасчетов между продавцом и покупателем, уязвимых местах и о том, на что нужно обратить внимание.

Аккредитив — это, по сути, безналичная форма расчета покупателя с продавцом. Покупатель открывает специальный банковский счет, вносит туда необходимую для покупки квартиры сумму, после регистрации сделки продавец предъявляет банку договор купли-продажи с печатью регистрационной палаты, затем деньги с аккредитива переводятся на его счет.

Каковы риски

Это самый безопасный вид передачи денег, заверяют эксперты рынка недвижимости. Банк выступает в некоторой степени гарантом правильных взаиморасчетов по сделке.

«Во-первых, можно не использовать наличные и, следовательно, легче избежать связанных с ними рисков — краж, фальшивых купюр и т. п., — поясняет управляющий партнер компании «Метриум» Мария Литинецкая. — Во-вторых, поступление денег на аккредитив, их полную сумму и подлинность удостоверяет банк, а не физическое лицо. В-третьих, при оформлении аккредитивного договора защищена вся сумма, тогда как количество наличных в ячейке никому не известно».

В то же время безналичные расчеты на вторичном рынке жилья не распространены, отмечают эксперты: многие люди вообще не знают, что это такое, и боятся прибегать к такому способу передачи или получения денег. Они зачастую скептически относятся к банковской системе, ведь банки по-прежнему «лопаются», и даже лидеры отрасли подвергаются санации. Поэтому, как отметил брокер агентства недвижимости Century 21 Panorama Realty Константин Ламин, в настоящее время сделки с использованием аккредитива в основном проводятся в крупных банках с государственным участием (Сбербанк, ВТБ).

«При банкротстве финансовой организации люди теряют средства, лежащие на счету в этом банке, а вот содержимое банковских ячеек принадлежит их арендаторам, — добавил директор департамента вторичного рынка компании «Инком-Недвижимость» Михаил Куликов. — К тому же многие клиенты хранят свои накопления в валюте, и они не собираются использовать безналичный расчет, так как опасаются, что колебания валютных курсов могут привести к изменению стоимости недвижимости».

Чаще всего (в 90% случаев) на вторичном рынке Москвы при сделках купли-продажи квартир используют банковские ячейки. Передача денег происходит следующим образом. Стороны заключают договор купли-продажи, после этого покупатель закладывает деньги в банковскую ячейку. Как только право собственности зарегистрировано, продавец берет экземпляр договора, едет в банк, открывает ячейку и забирает деньги. Стоимость аренды банковской ячейки составляет порядка 4–5 тыс. руб. в месяц, которые оплачивает покупатель.

«Договор аренды ячейки может быть и двух-, и трехсторонним, соответственно, в договоре участвуют банк и покупатель или банк, покупатель и продавец, — рассказала управляющий партнер компании «Миэль-Сеть офисов недвижимости» Татьяна Саксонцева. — В договоре аренды ячейки прописываются условия, при которых может быть открыта ячейка и кто может ее открыть. Чаще всего ячейка арендуется на один-два месяца. В этот срок договор купли-продажи недвижимости проходит процедуру государственной регистрации».

Каковы риски

При проведении таких расчетов банк не контролирует закладываемую в ячейку сумму, не проверяет, какие там купюры и сколько их. Существует дополнительная услуга по описи вложения в банковскую ячейку, она платная и ее оказывают не все банки.

«Теоретически здесь возможны мошеннические действия при передаче средств: подмена пакета с деньгами, закладка фальшивых купюр, — пояснил Константин Ламин. — Даже не исключен сговор с сотрудником банка, когда мошенники незаконным путем получают доступ к ячейке. За последние несколько лет подобные случаи были в Москве и Санкт-Петербурге. Поэтому во избежание подобных неприятностей следует выбирать надежные банки, зарекомендовавшие себя, и обязательно заказывать там услугу по проверке подлинности денежных знаков перед их закладкой в ячейку».

Стоимость такой услуги составляет от 0,1% от объема проверяемой суммы. Кроме того, есть компании, предлагающие в аренду счетные машины с возможностью проверки купюры на подлинность. Цена услуги — от 6 тыс. руб. за два часа.

«При сумме сделки более 10 млн руб. уже есть смысл взять в аренду счетную машину, а не пользоваться услугами банка», — советует Мария Литинецкая.

Это еще одна из форм безналичных расчетов, где, в отличие от аккредитива, счетом, с которого происходит перечисление денежных средств по сделке, является специальный счет нотариуса, открытый в банке.

Этот вид расчетов не распространен, он применяется в основном в сделках, требующих обязательного нотариального удостоверения. Для сделок, совершаемых в простой письменной форме, этот способ передачи денег влечет за собой немалые расходы — около 0,5% от суммы сделки.

Каковы риски

Здесь есть два важных момента: доверие к нотариусу, проводящему сделку, а также надежность банка, где у этого нотариуса открыт счет.

«По законодательству, счета нотариусов не входят в конкурсную массу при банкротстве банка. Тем не менее перспектива затягивания процедуры возврата денежных средств со счета нотариуса при банкротстве банка вполне реальна», — считает Константин Ламин.

Передача денег из рук в руки

Это самый старый, простой и при этом самый небезопасный способ передачи крупной суммы денег. В этом случае по договоренности сторон наличные передаются продавцу сразу после подписания договора купли-продажи или после оформления всех документов. На заре рынка недвижимости именно таким образом осуществлялось большинство взаиморасчетов между продавцами и покупателями. Сейчас сделки, в которых деньги передаются из рук в руки, крайне редки. Но все-таки изредка это происходит.

Каковы риски

Рисков, напоминает Михаил Куликов, очень много. Продавцы (особенно если они сильно нервничают во время расчетов) могут банально недоглядеть за покупателями, неправильно подсчитать деньги и получить в результате меньшую сумму. Еще один случай, когда они могут пострадать из-за своей невнимательности, — получение «куклы», то есть сумки с деньгами, где сверху лежат настоящие купюры, а под ними — нарезанная бумага. Наконец, есть риск того, что после передачи денег продавца ограбят. Это может случиться и с покупателем, приехавшим на сделку с большой суммой наличных. Поэтому такой способ передачи денег эксперты настоятельно советуют не использовать совсем.