что значит размыта доля акций

Что такое капитализация и размытие доли

Прекрасно помню, как, когда я только пришел в Луксиму и вообще индустрию стартапов, я старался как можно больше впитывать разных статей, профильных изданий, чтобы быстро «догнать тему». Говорят, что для того, чтобы стать экспертом в любой нише, нужно 5 лет и 500 книг по теме — так что я еще в самом-самом начале пути ))

Тем не менее, я некоторое время не знал, к своему стыду, что, например, понимается под капитализацией проекта и размытием доли. Теперь сам попробую в двух словах, без сложных схем, не по-научному объяснить, чтобы оставить это другим таким же начинающим, как я.

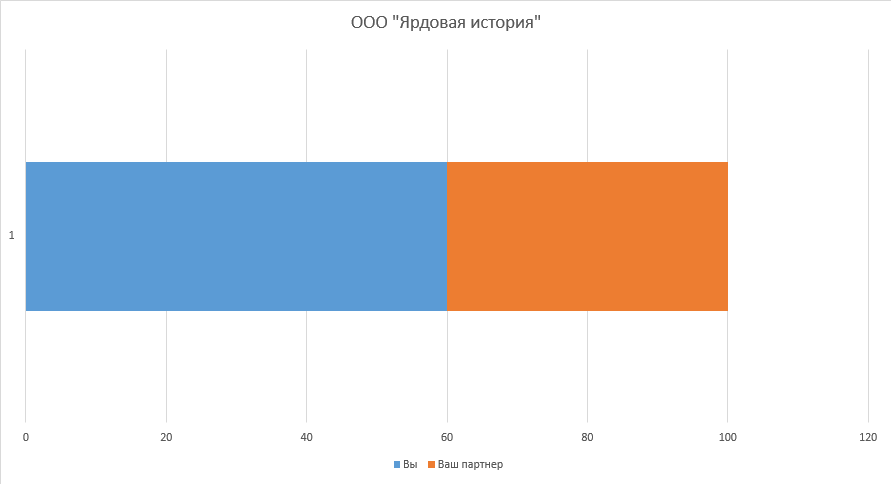

Итак, допустим, вы с партнером создали проект. За вами, при этом, числится 60%, а за партнером 40% компании.

Доли в компании на старте

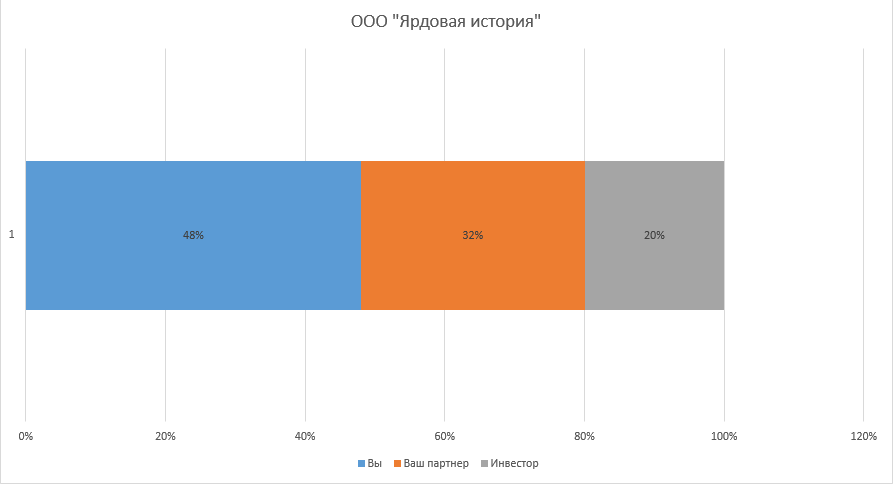

Доли после посевного раунда

Мы видим, что ваши 60% и 40% вашего партнера уменьшились каждая на 20% и они стали равны соответственно 48% и 32%.

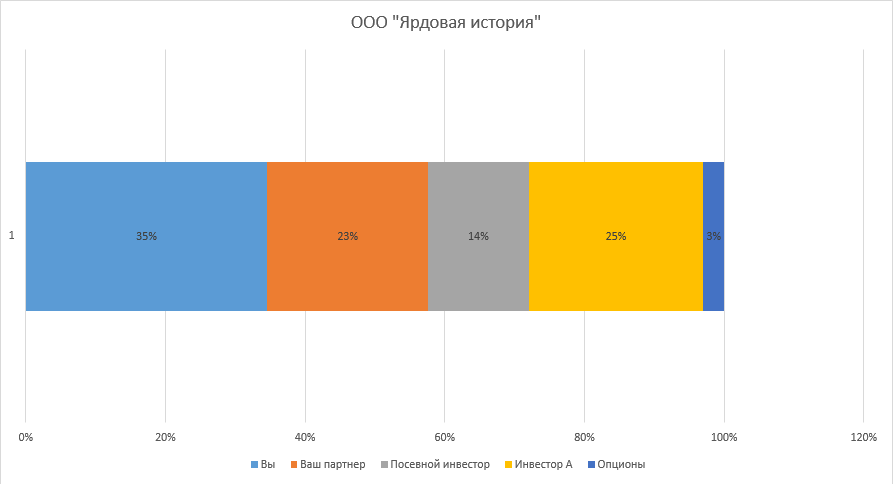

Размытие долей после раунда А

Так может продолжаться до бесконечности (или до «экзита» — продажи вами своих акций). Каждый раз при продаже новой доли все остальные будут пропорционально уменьшаться или, как принято говорить, «размываться».

Вот так, ничего сложного =)

Если вы здесь впервые

Меня зовут Кирилл, мне 31 год. За почти 10 лет в сфере создания цифровых продуктов я успел поработать в Сбербанке, Альфа-Банке и МТС, провалить пару собственных стартапов и сделать небольшой экзит из еще одного, а также поучаствовать в выводе на рынок РФ абсолютно новой категории услуг — автомобилей по подписке. Днем я — корпорат и руковожу цифровыми каналами в банке, а в остальное время езжу на мотоцикле, играю в сквош и футбол, катаюсь на сноуборде и вейксерфе, читаю книги. В этом блоге пишу на разные темы. Чуть подробнее на главной.

Как работает дополнительная эмиссия акций и обратный выкуп?

Есть вопрос, который давно не дает мне покоя. Уже много написано про рынки акций, облигаций и т. д., но я никак не могу разобраться с допэмиссией акций и обратным выкупом акций компанией.

Ну и напоследок про обратный выкуп — байбэк. Компания же просто выкупает с рынка свободно обращающиеся акции, тем самым увеличивая свою долю, но акций остается столько же. Почему тогда говорят, что акций становится меньше, а доли частных инвесторов увеличиваются?

Никита, при дополнительной эмиссии акций доля каждого акционера в компании действительно уменьшается, а при обратном выкупе может вырасти. Вообще, темы допэмиссии и байбэка очень интересны и заслуживают отдельной большой статьи. Сегодня расскажу о самом важном.

Дополнительная эмиссия акций

Начнем с причин, по которым компания может выпускать дополнительные акции. Как правило, это связано с желанием компании получить новые и бесплатные деньги. Бесплатные потому, что их не нужно никому возвращать и платить проценты за пользование, как это было бы с кредитом или облигациями.

Компания может принимать многие решения, не спрашивая акционеров, в том числе размыть долю акций. Но компания действует не так, как ей захочется, а как прописано в ее уставе и согласно закону.

Если компания захочет разместить дополнительные обыкновенные акции — более 25% от ранее размещенных обыкновенных акций, — потребуется решение общего собрания акционеров. Для этого необходимо согласие хотя бы трех четвертей акционеров — владельцев голосующих акций, участвующих в общем собрании.

В вашем примере компания выпускает еще 100 акций, или 100% от ранее размещенного количества. Вы, как акционер, будете участвовать в голосовании по данному вопросу. Даже если вы будете против, решение все равно может быть принято большинством в три четверти голосов акционеров.

Однако ситуация, когда компания размещает дополнительно 100% акций, — редкость. Намного чаще дополнительная эмиссия происходит с долей акций менее 25%. В этом случае собирать общее собрание акционеров уже не требуется. Такое решение может принять совет директоров без вашего ведома и участия.

После выпуска новых акций доля инвесторов в компании уменьшится и на каждую акцию будет приходиться меньше прибыли и дивидендов. Цена акций при этом почти наверняка снизится, чтобы капитализация компании осталась на прежнем уровне.

Как у акционера, у вас есть преимущественное право на покупку новых акций пропорционально вашей текущей доле.

Обратный выкуп акций

Обратный выкуп акций (байбэк) — операция, обратная дополнительной эмиссии. Эффект от нее тоже обратный — позитивный.

Байбэк происходит, когда у компании достаточно свободных денег и их вложение в собственные акции — это привлекательная инвестиция. Для обратного выкупа требуется решение общего собрания акционеров, совета директоров или наблюдательного совета.

Если компания приобрела собственные акции, она не получает по ним право голоса. Эти акции не учитываются при подсчете голосов, по ним не начисляются дивиденды. Компания должна реализовать эти акции — продать, обменять или распределить — не позднее года с даты приобретения. Если она этого не сделает, общее собрание акционеров должно принять решение об уменьшении уставного капитала. Тогда акции будут погашены. Если компания изначально приобретает акции с целью погашения, они должны быть погашены сразу.

Если компания погасит акции, их станет меньше и увеличится доля каждого акционера в компании. Если же компания вернет акции обратно в рынок, например отдаст сотрудникам в виде бонусов или обменяет на какие-то активы, число акций и доля акционера не изменятся.

Сама компания не имеет и не может иметь доли. Доли могут быть только у акционеров компании, в том числе ее учредителей и руководителей. Когда акционерное общество покупает собственные акции, его доля не увеличивается. Такие акции, так называемые казначейские, могут только храниться на балансе, пока не будут погашены или возвращены в рынок.

Кратко

Чтобы привлечь дополнительные бесплатные деньги, компания может выпустить дополнительные акции. В таком случае число акций в обращении увеличится, а доля каждого инвестора в компании уменьшится.

Компания может выкупить свои акции у акционеров. Выкупленные акции не дают права голоса или дивидендов: они просто хранятся на балансе компании либо погашаются при покупке. Если компания погасит акции, акций станет меньше и доля инвесторов компании увеличится. Если компания не реализует акции в течение года, она должна будет их погасить.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Как-то слишком лаконично.

Когда компания проводит доп. эмиссию, это не происходит с целью «просто проесть эти деньги» за наш счет (за счет снижения цен наших акций). Как-правило, у компании есть цель по расширению, по новым продуктам или крупным проектам (насколько я помню, это даже указывается в проспекте эмиссии).

Если компания научилась делать бизнес с доходностью, например, 10%, подразумевается, что деньгами доп. эмиссии она также вложится в прибыльный проект с доходностью не ниже 10%, а значит акционеры доп. эмиссии будут претендовать на будущую долю этого нового проекта, а не делить со старыми акционерами их единственный пирог (стоимость компании сейчас). Поэтому с точки зрения теории в доп. эмиссиях нет особых причин для досады.

Защита от размывания акций

Защита от размывания представляется условием, схожим с оговоркой. Конвертируемые привилегированные акции, как было отмечено ранее, вполне естественно привели к соображению, что коэффициент конвертации должен быть фиксированным.

Многие конвертируемые привилегированные акции содержат защиту от размывания, которая автоматически снижает цену конвертации, если компания продает акции по цене ниже, чем заплатил действующий инвестор.

Защита от размывания не ограничивается структурами с конвертируемыми привилегированными акциями.

Даже при структуре со 100% обыкновенных акций в соглашении о покупке может быть указано, что компания должна выпустить дополнительные акции для инвестора, если компания продает обыкновенные акции по цене ниже, чем та, по которой их купил инвестор.

Выпуск дополнительных обыкновенных акций имеет такой же эффект, что и изменение цены, по которой конвертируемые привилегированные акции конвертируются в обыкновенные.

Основанием для включения таких положений служит предположение, что компания будет продавать акции по более низкой цене («понижательный раунд») из-за неблагоприятной динамики. Если у акций есть автоматическая корректировка, инвестор с меньшей долей вероятности будет возражать против разводняющего финансирования, которое поможет компании привлечь капитал, когда он ей больше всего нужен (если компания показывает плохие результаты) или когда ситуация на рынках прямых инвестиций складывается неблагоприятно.

У инвестора, осуществляющего прямое инвестирование, такой возможности нет, он должен сохранить за собой акции до наступления события ликвидности. Защита от размывания служит подушкой безопасности и поэтому стимулирует инвесторов к принятию таких рисков.

Часто защита от размывания вступает в силу, только если инвестор, который имеет на нее право, участвует в новом понижательном раунде. Это позволяет избежать «участия зайцем», которое может случиться, когда у компании, испытывающей затруднения в привлечении финансирования, есть много инвесторов, но только несколько решают участвовать в новом этапе.

Если защита от размывания предусматривает условие, согласно которому выиграют даже те инвесторы, которые не принимают участия в финансировании, те инвесторы, которые участвуют в понижательном раунде, получают защиту от размывания, а те, кто не участвует, не получают права на эту корректировку цены. Это считается стимулом для всех инвесторов участвовать в трудных финансированиях, когда они происходят.

Таблица начального капитала

для сделки между Сэмом и Максом.

Рейдерский захват в бизнесе: как не попасть в ловушку

Управляющий партнер PLATON

Мало кто знает, насколько страшен рейдерский захват, что это такое и как выглядит на практике. В своей статье на Rusbase Станислав Зиновьев, управляющий партнер PLATON, рассказывает, как могут поступать нечистые на руки партнеры и инвесторы с малым и средним бизнесом и почему с 1 января 2016 года с этим явлением стало проще бороться.

В статье я не буду рассказывать о громких рейдерских захватах, таких как СНТ Речник или рынок Озерки, о которых вы наверняка слышали по ТВ. Я сосредоточусь на партнерах, инвесторах и долях в бизнесе. Сразу оговорюсь, что описываемые ниже примеры – ни в коем случае не руководство к действию по захвату доли партнера/инвестора или наоборот. Каждый рассматриваемый пример подразумевает то или иное злоупотреблением правом, которое потянет на статью Уголовного кодекса – ну или как минимум на череду судебных разбирательств.

В статье мы разберем некоторые часто встречающиеся ситуации по «захвату» доли на примере ООО как самой распространенной организационно-правовой формы для малого и среднего бизнеса.

Как правило, открывая компанию и воплощая ту или иную свою идею, мы действуем не одни. В большинстве случаев у нас есть партнер, иногда и не один, с которыми планируется плодотворная работа. Мы бежим регистрировать ООО с пропорциональным участием согласно инвестициям в бизнес (как правило, 50/50 или 60/40), при этом один из участников зачастую является генеральным директором, либо ваш партнер/инвестор ставит вам условие, что директором будет человек с его стороны. Этот пример схемы владения описывает большую часть российского малого бизнеса на старте, но именно в этой простой схеме и скрывается опасность.

Спустя какое-то время после открытия ООО происходит следующее. Ваш партнер/инвестор – в лице второго участника ООО – решает, что он справится с ведением и развитием бизнеса без вашего участия, т.к. вы не компетентны, не приносите должной прибыли, и т.п. Причин и примеров можно найти достаточное количество, и решение о вашем исключении из общества, о чем вы даже не подразумеваете, зачастую уже принято заочно.

Перейдем непосредственно к примерам.

Наиболее популярные способы исключения участника из бизнеса:

Рассмотрим эти пункты подробнее.

До 1 января 2016 года была достаточно распространена схема, когда в ООО с двумя участниками у одного из них, который также является генеральным директором, возникает необходимость быстро и незаметно исключить второго участника. Порядок выхода из состава участников до сегодняшнего дня был достаточно прост: писалось заявление в простой письменной форме на имя генерального директора от имени участника о выходе из ООО и… со дня получения такого заявления доля переходит к Обществу автоматически (!). Изменения в ЕГРЮЛ, где вы еще какое-то время будете висеть как формальный участник, вносились на основании заявления в налоговую службу за подписью генерального директора. После 5 дней, отводимых на регистрацию налоговым органом, доля переходила Обществу – или сразу распределялась между оставшимися участниками на основании соответствующего решения, если таковое было приложено. Плюсы такой схемы для недобросовестного гендиректора были очевидны: процедура проходила быстро, не было необходимости оформлять большое количество документов со стороны выходящего участника. К тому же, в случае написания заявления за вас – вы об этом даже не узнаете, а если и узнаете, то будете долго доказывать в суде, что подпись не ваша и никаких заявлений вы не писали.

С 1 января внесены изменения в закон об ООО, где сказано, что простая письменная форма заменяется на нотариальную, применяемую для удостоверения сделок. Что означает следующее: сначала нотариус должен выяснить дееспособность граждан и правоспособность организации. Кроме того, нотариус, удостоверяя сделку, обязан разъяснить сторонам смысл и значение проекта сделки (в данном случае – последствий подачи заявления), проверить, соответствует ли содержание заявления уставу общества, не противоречит ли требованиям закона, не нарушаются ли права третьих лиц.

В теории, а, вероятно, и на практике, это существенно усложнит процесс захвата доли без вашего ведома, т.к. потребуется физическое присутствие заявителя. Если, конечно, у вас не свой, «карманный» нотариус.

Рассмотрим ситуацию, когда можно размыть долю путем увеличения уставного капитала за счет внесения дополнительного вклада.

Довольно часто, когда мы открываем бизнес и договариваемся «на берегу» с партнером или инвестором, возможна ситуация, в которой инвестор/партнер берет долю в Обществе под залог своих инвестиций – при этом он не является участником Общества.

На практике инвестор или партнер легко может распрощаться с заложенной долей. Это происходит при неграмотном составлении договора залога, в котором не оговариваются условия о том, что залогодатель в результате увеличения УК обязан предоставить в залог доли, полученные им в результате увеличения уставного капитала Общества в установленном объеме ( т.е. доведения размера залога до первоначального процента доли в уставе Общества), Конечно, доля в залоге у вас останется. Но при предполагаемом залоге доли в условные 5000 рублей и с условными 50% после увеличения УК ваша доля превратится в куда меньший процент. Зачастую, полагаясь только на хорошие партнерские взаимоотношения и не заключая детально прописанных договоров залога, вы можете и не узнать о произошедшем увеличении УК.

Если рассматривать стандартную ситуацию, когда инвестор или партнер владеет долей и она не обременена залогом, желаемую долю в обществе также довольно просто размыть без ведома участника. Чтобы принять решение об увеличении уставного капитала в Обществе, достаточно иметь 2/3 голосов, а дату собрания, на котором будет приниматься решение, всегда можно поставить такую, что второй участник на собрание не успеет явиться. При этом о сроке в 2 месяца, которые предоставлены Законом об ООО на внесение дополнительного вклада, мало кто вспомнит. Разумеется, тут имеет место злоупотреблением правом, но такие ситуации – не редкость.

Возможно, читателю без юридического образования не совсем понятно, как это выглядит на практике. Поэтому объясню на конкретном примере.

Вася – 2/3 голосов в Обществе.

Петя – 1/3 голосов в Обществе.

Общее собрание принимает решение об увеличении уставного капитала за счет дополнительных вкладов.

Голосуем: 2/3 голосов «за» у Васи.

В течение 2 месяцев Петя не вносит доп. вклад. Вася вносит N рублей. Утверждают итоги. Увеличивают УК. Доля Пети уменьшается. Вася на коне.

Что меняется с 1 января 2016 года? Требования к оформлению решения общего собрания участников об увеличении уставного капитала и составу участников, присутствовавших при принятии указанного решения, ужесточены – и все в обязательном порядке должно быть подтверждено путем нотариального удостоверения.

То есть, если в повестке дня общего собрания участников есть вопрос об увеличении уставного капитала компании, нельзя выбрать альтернативный нотариальному способ подтверждения факта принятия решения (например, предусмотреть уставом Общества удостоверение с подписью всех участников либо единогласное решение общего собрания участников).

Нововведение пока не затрагивает порядка принятия решений единолично – единственным участником общества – и направлено на предотвращение одной из схем рейдерских захватов успешных предприятий и мошеннических действий, которые используются для незаконного завладения ООО.

Но что на практике? К сожалению, с большой вероятностью при заверении протокола у нотариуса подделать или предоставить сведения о том, что другой участник был уведомлен и просто не пришел на собрание, не составит особого труда. Поэтому риск размытия доли при использовании описанной схемы захвата остается высоким.

Потерять долю в Обществе также достаточно легко, если ее просто вовремя не оплатить. Ранее установленный срок об оплате доли, составлявший 1 год с момента учреждения общества, сейчас сокращен до 4 месяцев. Доля или часть доли переходит к обществу с даты истечения срока оплаты доли в уставном капитале общества – то есть в день, следующий за днем истечения установленного срока.

Таким образом, в случае, когда у вас в Обществе было только 2 участника и полномочия генерального директора были за вами, вы легко принимаете решение о переходе доли Обществу ввиду ее неоплаты и о последующей ее продаже (это можно отметить сразу в одном решении).

Важно не забывать, что доля, перешедшая к ООО, – не голосующая, поэтому все решения принимает оставшийся участник. Следовательно, ни о каком уведомлении второго участника (не оплатившего в срок долю) о планируемом собрании и принятии решения речи не идет – это необязательно.

Важно: неполная/частичная оплата участником ООО доли в уставном капитале ООО не является основанием для исключения такого участника из Общества (в порядке, установленном статьей 10 Закона об ООО), поскольку в этом случае, в качестве специального последствия бездействия участника, законом предусмотрен переход неоплаченной части доли к Обществу (пункт 3 статьи 16 Закона).

Не забывайте, что доля, которая перешла к Обществу, может быть только продана – поскольку, в противном случае, доля так и не будет оплачена, что противоречит нормам ГК РФ и Закона об ООО. Договор купли-продажи будет заключен от имени Общества за подписью генерального директора и старого/нового участника.

После всех формальностей идем по стандартной схеме – предоставляем в налоговый орган решение участника о переходе доли Обществу ввиду ее неоплаты, прибавляем сюда договор купли-продажи доли на себя или заинтересованное лицо, а также заявление установленной формы (Р14001). Все, через 5 дней налоговая внесет изменения, где второго участника вы больше не увидите.

Что поменялось в 2016 году в этом плане? К сожалению, или к счастью, – ничего. В случае просрочки срока оплаты доли/ее части вы все так же можете ее лишиться, не узнав об этом. Более того, в части удостоверения сделки при отчуждении доли, принадлежащей Обществу, нотариус не требуется – это прямое исключение, которое в 2016 году не претерпело особого изменения (см. п. 11 ст. 21 Закона об ООО).

Подводя итог, можно с уверенностью сказать, что потерять, отнять вашу или долю инвестора/партнера с 1 января 2016 года станет немного сложнее, но все так же реально. Не теряйте бдительности, внимательно составляйте документы, не экономьте на корпоративных юристах – и ваш бизнес будет в целости и сохранности.

Все, что вы хотели знать про размытие доли в стартапе

Что такое размытие доли в стартапе и как с этим бороться? Спрашивали — отвечаем.

На эту тему есть хорошая статья на TechCrunch Марка Састера (Mark Suster), дважды предпринимателя, а теперь венчурного инвестора и автора популярного блога о стартапах.

При этом инвесторы потребуют от него наличие опционного пула для сотрудников. Размер пула может составлять от 10 до 20 %, и обычно он выдаётся за счёт основателей и существующих, а не новых инвесторов. То есть ваша доля и доля ваших бизнес-ангелов дополнительно размоется на 10—20 %.

При этом новые инвесторы увеличивают опционный пул для сотрудников (естественно, за счёт вас и прежних инвесторов), чтобы вы могли продолжать нанимать на работу лучших из лучших.

Не забываем про пул для сотрудников.

Что же в итоге стало с долями?

Доля основателей размылась до 25 % (со 100 %), ангелов — до 6 % (с 20 %), венчурных инвесторов раундов А и В — до 12 и 18 % соответственно (с 25 %):

И это при хорошем раскладе.

А что если ангелы возьмут 30 % вместо 20 %, а венчурные инвесторы в каждом раунде — 40 % вместо 25 %?

Выводы:

Многие стартапы не знают, на каком этапе получения инвестиций стоит привлекать юристов и нужно ли делать это вообще. Советуем задуматься об этом всерьёз начиная с раунда А.

Дело в том, что бизнес-ангелы могут дать вам посевные инвестиции и в российское ООО, с которым всё более или менее понятно. А вот для привлечения венчурных инвестиций понадобятся совсем другие инструменты, которых в российском праве пока ещё нет или они не развиты. Именно поэтому венчурные инвесторы предпочитают заключать сделки по иностранному праву, чаще всего по английскому. Для этого контроль над компанией придётся передать иностранному холдингу, который, как правило, находится в одной из стран ЕС. Если к этому времени вы не сможете самостоятельно разобраться во всех тонкостях, то лучше обратиться к специалисту.

И ещё один универсальный совет: пообщайтесь со стартапами, которые уже привлекли инвестиции от этого ангела или фонда. Вряд ли они смогут раскрыть вам условия сделки, но наверняка подскажут, на что обратить внимание.