что значит счет не привязанный к карте

Сбер разделил карту и карточный счет. Сделать перевод теперь можно напрямую со счета – даже если карта заблокирована

Крупнейший российский банк объявил о двух нововведениях, которые должны сделать помочь клиентам в непростых ситуациях.

Любая банковская карта выпускается как платежный инструмент, привязанный к карточному счету. Как правило, этот счет открывается автоматически, если клиент хочет открыть карту в банке. Однако у большинства банков статус карточного счета не позволяет пользоваться им отдельно – и если с картой что-то произойдет, клиент теряет доступ к своим деньгам.

В Сбербанке решили эту проблему. Как сообщает пресс-служба банка, было решено сделать счет карты платежным – это даст возможность ему быть независимым от карты, что должно дать клиентам больше гибкости в управлении своими деньгами.

Так, раньше счет фактически был частью карты и зависел от ее статуса, но теперь Сбербанк решил их разделить. Работать это будет так:

Правда, все это будет происходить не очень быстро – платежные счета Сбербанк будет открывать только к новым картам, ранее выданные карты будут обслуживаться без изменений. К тому же все это будет доступно во всех регионах не сразу, а в течение полутора месяцев.

Тем не менее, это очень интересная возможность – Сбербанк перевыпускает карты достаточно долго (если это не моментальная карта), и все это время клиент лишен доступа к своим деньгам. После разделения карт и счетов он сможет пользоваться деньгами на счету отдельно – например, перевести их временно на карту другого банка.

Также в пресс-службе банка объявили о еще одной новации – в приложении «Сбербанк Онлайн» появилась функция запроса денег у других клиентов банка. При желании клиент сможет запросить нужную сумму у другого клиента в разделе «Диалоги». Это, как считает Сбербанк, позволит избежать неловкости при просьбе одолжить денег лично или в переписке. Такая функция существовала и раньше, но сейчас она стала удобнее.

Зачем нужны неименные банковские карты и какие у них особенности?

Получая такую карточку, некоторые люди задумываются: а чем она отличается от более распространенных карт с выгравированным именем? И есть ли там анонимность и какие-либо ограничения?

Главная причина выпуска неименных карт

Главная причина, почему банки выпускают такие карты — возможность выдать ее клиенту сразу, без ожидания изготовления. Это сокращает путь продукта к клиенту.

В случае с именной картой ее надо сначала заказать — удаленно или в некоторых банках даже лично в офисе. Потом нужно дождаться смс и прийти забрать «пластик» в отделении.

Неименные же карточки лежат стопочкой в банке.

По мере появления желающих оформить продукт ее просто регистрируют на конкретного человека. То есть мгновенная выдача удобна не только банку, но и человеку, который хочет получить карточку сразу, а не ждать.

Особенности неименных карт

Эти карты вовсе не анонимны. Вы точно так же по паспорту оформляете их в банке, то есть банк знает, кто владеет «пластиком».

У некоторых банков неименная карта является как бы «младшим» продуктом в линейке. Там меньше лимит на снятие денег и на баланс на счете, могут быть еще какие-то ограничения. В таких случаях банки, как правило, предлагают при желании сначала получить неименную карту, а потом заменить ее на именную.

Тогда мы получаем плюс моментальности — можно забрать сразу карточку. Но экономия времени нивелируется, ведь потом придется идти в офис за именной заменой.

Еще часто по неименным картам нельзя снимать деньги в кассе, только в банкомате. Но в кассах, мне кажется, и так мало кто получает нал.

Платить в интернете на большинстве сайтов неименными картами можно.

В таких случаях в графе для имени владельца можно указать как слова «MR CARDHOLDER» или имя и фамилию, например, EKATERINA BELKINA. У меня платежи проходили и так, и так.

Подозреваю, что если сайт принимает оплату с неименных карт, писать там можно что угодно.

А какие карты анонимны?

Анонимные карточки бывают — это предоплаченные карты. В основном их продает в нашей стране банк «Русский стандарт».

Можно приобрести карту с какой-то суммой на балансе и оплачивать с нее покупки, как с обычной банковской карты. Только снимать с нее деньги и переводить куда-то нельзя.

Такие карты можно оформить без паспорта и купить кому-то в подарок, чтобы человек потом потратил деньги там, где ему хочется.

ВНИМАНИЕ!

Завтра на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повысьте свою ценность как специалиста в глазах директора. Смотреть полную программу

Как узнать лицевой счет, привязанный к банковской карте

Вы здесь

В способах получения денег на сайтах микрофинансовых организаций часто можно встретить графу «перечисление на банковскую карту или привязанный к ней счет». И когда заемщика просят указать 20-тизначный код, он путается. Важно понимать, что номер карты и лицевой счет (ЛС) — это не одно и то же.

Для осуществления большинства операций по банковской карте ЛС не требуется, именно поэтому многие владельцы даже не задумываются о его существовании. Но когда перечисление средств привычным методом невозможно, приходится тратить время на поиск заветного номера. В этой статье мы кратко разберем, из чего состоит лицевой счет и как его можно узнать.

Из чего состоит лицевой счет

Номер счета карты (он же расчётный, лицевой или текущий счёт) включает в себя 20 цифр, которые разбиты на несколько групп. Представим его в схематичном виде.

XXX YY ZZZ Q RRRR SSSSSSS

5 символов: X и Y — это балансовый номер Банка России (первого и второго порядка). Он указывает назначение ЛС и крайне важен для составления внутренних бухгалтерских документов финансового учреждения.

1 Q — единственная цифра, которая представляет собой ключ или контрольный код, рассчитываемый банком для каждого счета индивидуально по заранее заданному алгоритму. Он создан для того, чтобы в автоматическом режиме исключать неверные операции при ошибочном введении данных или попытке применить номер в другом банке.

4 R — служат для обозначения подразделения (филиала, дополнительного офиса), в котором обслуживается карточка. Если существует только 1 отделение, то код будет состоять из нулей.

7 S — порядковый номер, определяемый конкретной банковской организацией для каждого клиента.

Где искать свой номер лицевого счета

Мы рассмотрим сразу несколько способов узнать свой банковский счет. Это можно сделать как с помощью современных средств передачи информации, так и методом «по старинке», обратившись в банк.

1. Банковские документы

При заключении договора обслуживания клиенту выдается конверт с сопроводительной информацией, где можно самостоятельно найти заветную комбинацию цифр. Данный способ самый простой, но не всегда нужные бумаги могут оказаться под рукой. Кто-то вообще после многих лет использования карточки или после переездов забывает, куда положил эти документы.

2. Личный кабинет в системе интернет-банкинга

Почти все современные финансовые организации стремятся обзавестись подобной услугой. Нужно будет авторизоваться на сайте, зайти в раздел «Карты», выбрать подходящий продукт (если их несколько) и изучить вкладку «Информация по карте». В разных банках названия пунктов могут отличаться.

3. Горячая линия банка

Телефон можно найти в Интернете или узнать в справочной. Для Сбербанка — 900 (с сотового) и 8 (800) 555-55-50. Вас попросят назвать ФИО, 16 цифр с карточки и привязанный к ней номер мобильного. В некоторых случаях оператор может поинтересоваться и другими данными. Очень важно обращаться за помощью только по официальному телефону компании, чтобы не попасть в руки мошенников.

4. Офис банка-эмитента

На что указывает номер банковской карты

Еще несколько слов хотелось бы сказать о номере карты, который штампуется на ее лицевой стороне. Когда выходит срок действия пластика, то ЛС остается неизменным, а вот цифры на новой карточке могут измениться. Что же они значат?

Индивидуальный номер может о многом рассказать. Разберем значение самого распространенного 16-тизначного номера.

ABBB BBCC CCCC CCCD

1 A — это принадлежность к определенной системе платежей, указание на оператора, который обслуживает операции по карте. 2 — Мир, 3 — American Express, 4 — Visa, 5 — MasterCard (также 51, 52, 53, 54 и 55), 6 — Maestro.

5 B — номер банковской организации, которая предоставила клиенту карту.

A и B вместе составляют так называемый БИН банка. По этой комбинации банкомат или терминал могут отличить свой продукт и разрешить проведение транзакции по запросу.

9 C — непосредственно номер карты держателя, вычисляемый по специальным правилам. Совпадение этих цифр у разных клиентов невозможно. В нем может быть заложена информация о типе карты (дебетовая, кредитовая), ее валюте, регионе выпуска и другие данные. Первые 2 цифры указывают на программу банковской организации, в рамках которой был выпущен пластиковый продукт.

1 D — проверочный код, рассчитываемый по алгоритму «Луна» из предыдущих цифр (разработан в 1954 году Гансом Питером Луном). Контрольное число предназначено для выявления ошибок при вводе.

Представленная система нумерации разрабатывалась во времена возникновения первых компаний, которые обслуживали переводы по международным стандартам. С тех пор были выпущены тысячи карт, каждая из которых имеет неповторимый идентификационный номер.

Что такое карточный счет в банке

Карточный счет в банке — это счет, привязанный к карте. То есть сначала клиенту открывают стандартный счет, а после привязывают к нему карту. Платежное средство становится удобным инструментом доступа к счету, клиент может круглосуточно выполнять любые приходные и расходные операции.

Специалист Бробанк.ру подробно изучил вопрос, что такое карточный счет, как он заводится и привязывается к банковской карте. Какие операции можно проводить со счетом с помощью карты, важные моменты и особенности.

О карточном счете

Например, у вас открыт в банке какой-либо счет. Вы можете получать на него пособие, пенсию, зарплату. Чтобы клиенту было более удобно пользоваться реквизитами, банк предлагает выпустить к ним пластиковую карту. Вы соглашаетесь и получаете карту, к которой будет привязан все тот же счет, только теперь он называется карточным.

То есть по факту это обычный клиентский счет, просто он привязан к банковской карте. Пополнил кто-то ваши реквизиты — можете тут же использовать карту для обналичивания. Пополнили карту, значит, пополнен и карточный счет.

Какие операции можно выполнять с карточным счетом:

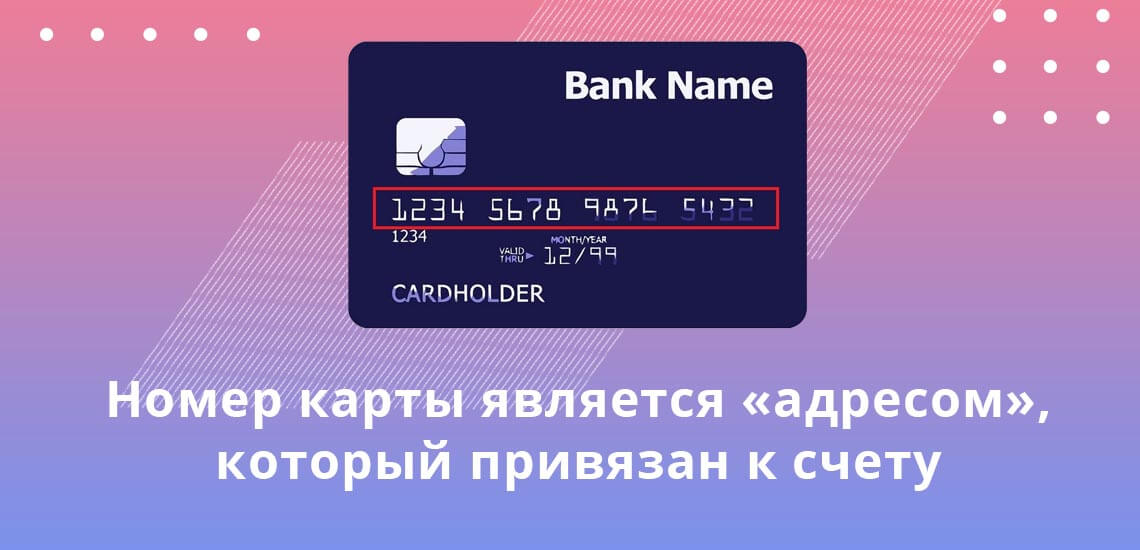

Номер карты

Номер карты и карточный счет — это два совершенно разных понятия. На самой карте отображается номер из 16 цифр, это уникальный номер пластика, который и привязан к карточному счету.

Вы можете передать кому-то этот номер, чтобы вам сделали перечисление. Это гораздо удобнее, чем использовать для этого банковский счет. На номера карт зачисления проводятся моментально, тогда как при указании расчетного счета перевод выполняется в течение 3 дней.

Номер карты уникальный, в нем зашифрована индивидуальная информация:

То есть фактически это адрес, на который можно сделать перевод. Это же номер — ключ к карточному счету. То есть все операции, проводимые по номеру, автоматически отражаются и на привязанном счете. Все операции завязаны именно на него.

Все операции все равно проходят через счет

Номер карты — инструмент быстрого доступа к карточному счету клиента. При совершении любой расходной операции деньги списываются именно с него. И если оплата визуально для клиента проводится моментально, то по факту все выглядит совершенно иначе.

Например, вы оплатили в магазине покупку, и тут же получили сообщение от системы СМС-банкинга о том, что с вашей карты, то есть с карточного счета, списана эта сумма. Но в реальности деньги пока никуда не ушли, они просто заблокированы. Переводы между счетами не делают быстро, банкам нужно согласовать операцию.

Если вы загляните в онлайн-банк, то увидите, что все платежные операции, совершенные картой в последние 2-3 дня, находятся в подвешенном состоянии. После согласования всех действий и проверок они будут выполнены окончательно.

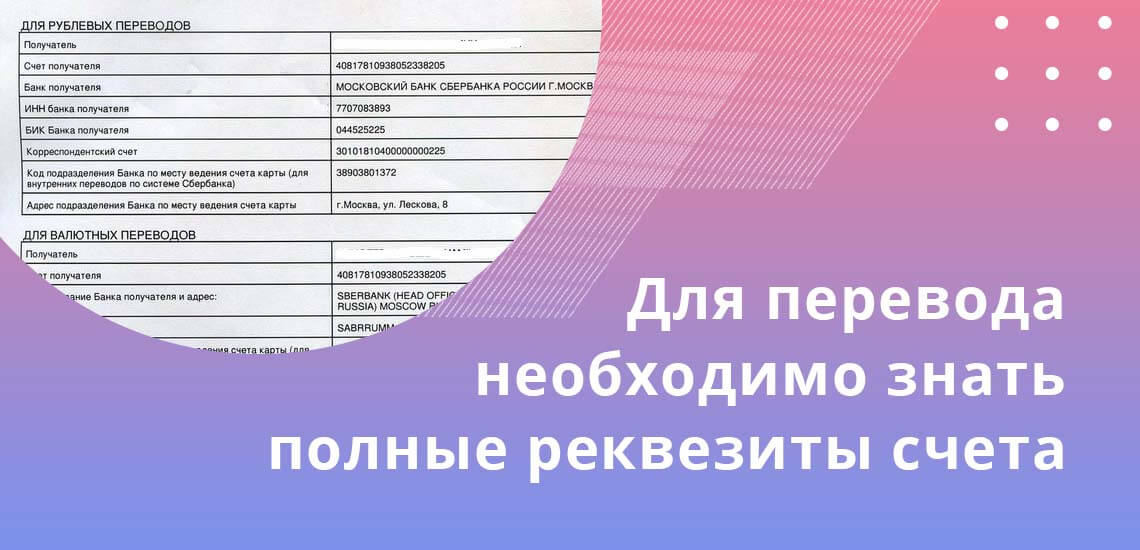

Где найти карточный счет

Чаще всего для выполнения операций граждане используют либо саму карту, либо ее номер. Например, можно передать кому-то номер пластика, и тот человек выполнит вам перевод. Но в некоторых ситуациях нужен именно банковский счет. Он может требоваться при работе с юридическими лицами. Например, если вам нужно указать реквизиты для страховой компании, для Пенсионного Фонда и пр. В этом случае номер пластика не подойдет.

Для этого вам нужен не только сам карточный счет, а полные реквизиты этого банковского счета, чтобы вторая сторона смогла сделать вам перевод. Номер счета — это ваш личный номер в конкретной организации, но нужно еще знать, что это за организация, ее реквизиты.

Как получить информацию:

Если перевод вам делают по реквизитам карточного счета, он стандартно выполняется 2-3 рабочих дня. После вы получите деньги соответственно на свою карту.

Где найти номер карты

Он нанесен на самом платежном средстве, поэтому запрашивать его в банке не нужно. Если вы пожелаете выполнить онлайн-операцию перевода на другую карту через специальный сервис или оплатить покупку в интернете, реквизиты карточного счета будут не нужны, система попросит указать следующие данные:

После введения реквизитов на телефон, привязанный к карте, поступит сообщение с кодом безопасности. Его нужно ввести, чтобы подтвердить платеж. Деньги тут же списываются, но фактически будут просто заблокированы и уйдут с карточного счета через 2-3 дня.

Виды карточных счетов

Так что, карточный счёт в банке — это непосредственный номер клиентского счета, к которому привязано платежное средство.

Карты бывают нескольких видов, поэтому и реквизиты к ним привязываются разные:

Обратите внимание, что если срок действия карты истекает, это не означает, что после этого автоматически будет закрыт карточный счет. Все обязательства гражданина перед банком сохраняются до тех пор, пока он не закроет счет. А карта — это просто пластик, к которому привязаны реквизиты.

Что такое банковский счет и какова его связь с банковской картой?

Банковский счет — это индивидуальный счет клиента кредитной организации, открываемый для совершения безналичных операций, а также для хранения денежных средств. При этом физические и юридические лица пользуются данной услугой по разным правилам.

Юридические лица и индивидуальные предприниматели открывают счета в банках для законного ведения бизнеса и предпринимательской деятельности. Такие счета называются расчетными, и к физическим лицам они не имеют никакого отношения.

Что такое банковский счет для физического лица?

Физические лица могут открывать в банках счета, не предназначенные для ведения предпринимательской деятельности. В подавляющем большинстве случаев речь идет о карточном счете, либо о счете вклада.

Оформляя банковскую карту (кредитную или дебетовую), клиент обзаводится и собственным банковским счетом. Его не следует путать с номером карты, так как это совершенно разные реквизиты. Карточный счет, в отличие от номера карты, не указывается на физическом носителе. Его можно посмотреть через интернет-банк в реквизитах карты — он состоит из 20 цифр.

Юридические лица, вступая в правоотношения с физическими лицами, просят предъявить банковский счет для перечисления вознаграждения за ту или иную услугу. В этих целях можно использовать карточный счет — после завершения операции денежные средства поступают на баланс банковской карты.

Помимо этого, в виде банковского счета можно использовать счет действующего вклада. Так называемые сберегательные счета, которые открываются под 0,1% годовых, используются не для накопления денежных средств, а для совершения операций без открытия банковской карты. Если клиенту необходимо открыть счет в банке, но без оформления карты, наиболее подходящий вариант — вклад без ограничений по пополнению и снятию. В некоторых банках такие вклады получили наименование «до востребования».

Страхование банковских счетов

Деньги, размещенные на счете вклада, являются застрахованными по умолчанию. Страховая сумма составляет 1,4 млн рублей, и для пользования услугой клиентам не нужно заключать дополнительные соглашения с кредитными организациями.

Данное правило распространяется и на собственные денежные средства физического лица, размещенные на карточных и сберегательных счетах. При наступлении страхового случая возмещение рассчитывается исходя из всех счетов в совокупности, открытых на имя клиента в банке.

Что касается юридических лиц и ИП, то: деньги индивидуальных предпринимателей, размещенные на расчетных банковских счетах, подпадают под систему страхования вкладов — соответствующие поправки в законодательство вступили в силу в начале 2014 года.

Денежные средства юридических лиц, размещенные на расчетных банковских счетах, подпадают под систему страхования вкладов в том случае, если компания или организация фигурируют в реестре малого и среднего предпринимательства. Поправки в законодательство вступили в силу 1 января 2019 года.