что значит сплит в акциях

Сплиты и байбеки. Что это такое. Как на этом зарабатывают инвесторы?

Здравствуйте, вы находитесь на канале посвященный инвестициям и приумножению личных сбережений.

Поговорим сегодня о байбеках и спитах в акциях об этой теме очень мало видео и информации в интернете. Поэтому советую подписаться на канал чтобы не пропускать новые видео.

Бай-бэк (в переводе с английского будет — обратный выкуп) — или же проще говоря — компания выкупает собственные акции с рынка, тем самым увеличивая вашу долю собственности у компании.

— В большинстве случаев выкуп акций компанией считается показателем избытка наличных средств у компании, однако нередко является вынужденной мерой, направленной против падения рыночной стоимости компании. В результате этой операции увеличивается чистая прибыль на акцию или мультиплипликатор EPS, увеличение этого показателя влечет за собой рост доверия к фирме среди инвесторов и позитивно сказывается на курсовых показателях. Обратный выкуп акций позволяет избежать размытия капитала предприятия вследствие эмиссии новых ценных бумаг.

теперь давайте расскажу для чего же всё-таки компании выкупают собственные акции?

Теперь давайте рассмотрим что же такое сплит

Сплит это Дробление акций (на английском будет Stock split) — или более подробнее это увеличение числа находящихся в обращении акций за счёт пропорционального дробления каждой первоначальной акции. При проведении этой процедуры эмиссии новых акций не происходит.

Целью дробления акций обычно является сделать более доступными слишком подорожавшие акции, чтобы в торговле могло принимать большее количество участников.

Что происходит при этом с дивидендами, если у компании они предусмотрены. Они также делиться на то количество которое предусмотрено сплитом.

рассмотрим Пример. Если у компании было в обращении условно 1 млн акций и дробление проводится в отношении два-к-одному, то после сплита будет 2 млн акций, каждая из которых будет иметь цену в 2 раза ниже первоначальной. Каждый владелец прежних 100 акций будет теперь обладать 200 новых акций. Номинальная стоимость акций при этом пропорционально (в 2 раза) уменьшается. То есть фактически вы будете иметь акций на ту же сумму которая и была перед этим.

При этом, если компания платила дивиденды 1 доллар на акцию, то после сплита на одну акцию компания будет выплачивать половину доллара. При этом сумма ваших дивидендов останется неизменной.

Рыночная капитализация компании и процентные доли акционеров в компании остаются при этом неизменными. Вследствие роста числа сделок увеличивается ликвидность акций компании.

А теперь давайте рассмотрим с точки зрения инвестора, что будет с акциями компании которая проводит сплит акций и байбек.

Если рассмотреть с этой точки зрения, то процесс обретает совсем иной смысл.

Приведу пример. Если вы владели 100 акциями на первом этапе, то ваша доля составляла 1% акционерного капитала. За счет обратного выкупа до 2500 акций ваша доля увеличилась до 4%. Затем произошел сплит и вместо ваших 100 акций вы получили уже 400 — доля по-прежнему 4%, хотя общее количество акций в обращении снова 10 000 штук.

Если процесс повторится, то ваша доля в акционерном капитале снова увеличится.

Вот в чем суть байбеков и сплитов для инвестора: она УВЕЛИЧИВАЕТ долю в бизнесе компании!

Плюс не стоит забывать о том, что несмотря на сплиты и байбеки, обычно растет общий уровень капитализации компании — ее рыночная стоимость в целом. А значит, растет благосостояние инвестора, который удерживает эти бумаги.

Кстати, это еще одна наглядная демонстрация того, почему важно держать бумаги в долгосрок, чтобы реально зарабатывать на работе бизнеса и рыночных механизмах.

Пользователь запретил комментарии к топику.

Что такое сплит (дробление) акций: объяснение простым языком + разбор реальных примеров

Приветствую уважаемых читателей!

Сегодня я коснусь очень интересной темы – сплит акций. Начну с базовых моментов: что представляет этот процесс, для чего применяется, какие позитивные моменты привносит.

Покажу реальные примеры этой процедуры на российском и зарубежном рынках. Познакомлю читателей с понятием обратного сплита или консолидации. Покажу, как находить интересные истории из этой области.

А бонусом дам некоторые ориентиры по конкретным возможностям заработка на нашем рынке с использованием сплита.

Что такое сплит акций

Сплит акций (от англ. Stock split) – это увеличение числа бумаг в обращении при неизменном уставном капитале. Иначе сплит называют дроблением: одна бумага высокой стоимости превращается в несколько инструментов с пропорционально меньшей ценой. Права на собственность и число голосов разделяются пропорционально коэффициенту сплита.

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Зачем проводят Stock split

Основная задача дробления акций – повышение ликвидности за счет привлечения большего числа розничных инвесторов. Не каждый индивидуальный участник рынка добавит в портфель инструмент, который стоит намного дороже средних цен по рынку, так как это может создать дисбаланс в пропорциях между его активами. Далее этот процесс приобретает эффект снежного кома.

В каких случаях обычно предпринимается сплит акций

Сплит происходит обычно в двух случаях:

Преимущества и недостатки

Плюс сплита – повышение ликвидности и прилив новых инвестиций в акции компании. Однако это требуется не всегда. Например, Berkshire Hathaway, Inc. Уоррена Баффета не приемлет разделение бумаг, и их акции котируются по цене более 310 тыс. долларов за штуку.

Основатели фирмы не хотят привлекать к торгам небольших спекулянтов и придерживаются идеи закрытого клуба настоящих акционеров – инвесторов. Т.е. повышенный уровень волатильности в этом случае становится недостатком.

Отображение сплита на графиках

Логично было бы предположить, что после сплита акция должна упасть, а на графике будет виден большой гэп. Но это не так. На самом деле при сплите на графиках начинает отображаться адаптированная стоимость прошлых периодов котирования интрумента. Т.е. визуально бумага не падает, а все ее прошлые котировки дисконтируются в соответствии с коэффициентом сплита.

Обратный сплит

Акция не дробится, а, наоборот, укрупняется. Количество бумаг в обращении становится меньше, а их цена возрастает. Такой ход применяют, если ценная бумага очень дешевая, и у компании из-за этого возникают определенные проблемы. Некоторые биржи имеют минимальные пороги стоимости котируемых инструментов.

Например, биржа NASDAQ устанавливает минимум для цены акций в один доллар. Если стоимость одной акции эмитента становится ниже порогового значения, по регламенту он должен применить консолидацию.

Обратный сплит вызывает некоторые сложности. Если инвестор владел 3 акциями и компания решила консолидировать бумаги в коэффициенте 10:1, то его количества инструментов не хватит на одну новую акцию. Поэтому с 2002 года применяется понятие дробных лотов. Они дают те же возможности пропорционально части от целой бумаги.

Процедура дробления акций

Если говорить о местном законодательстве и российском рынке, то процедура включает несколько стадий:

Результаты и последствия сплита акций

Само по себе дробление либо консолидация мало что меняет, ведь капитализация компании не меняется. Пропорционально изменяется количество ЦБ и их номинальная стоимость. Это как разделить 1 тысячную купюру на 10 банкнот по 100 рублей. Главное – понимать, что при обычном сплите ликвидность возрастает, а при обратном уменьшается. И в этом кроются возможности дополнительного дохода для инвестора.

Влияние на их цену

Если говорить о конкретных моментах реакции котировок на объявление сплита, то сначала в бумагах эмитента происходит сильный импульс, после чего они могут продолжать рост еще в течение нескольких дней. Далее они переходят в боковой или вяло растущий коридор, а уже перед самим процессом разделения снова начинается сильное ралли. После дробления акции часто продолжают свой рост. При обратном сплите наблюдаются те же закономерности, но в сторону понижения рыночной стоимости бумаг эмитента.

Так случается в большинстве случаев, однако это не биржевая аксиома, и конкретный инструмент может повести себя иначе.

Влияние на доходность инвестиций

С этой точки зрения никаких изменений не происходит. Дивидендная доходность инструментов остается на том же уровне.

Как использовать кандидатов на сплит

Инвесторам стоит ориентироваться на те бумаги, где ожидается дробление в течение ближайшего полугодия. Можно выбирать акции, которые имеют высокую стоимость и продолжают расти в цене: есть вероятность, что фирма задумается о разделении бумаг. Посмотреть список уже обозначившихся кандидатов на сплит можно на специализированных сайтах, таких как investing.com.

После того как инвестор закончил с формированием списка компаний, готовых к дроблению или консолидации акций, стоит разобраться с их фундаментальными характеристиками. И только после тщательной оценки приступать к формированию позиций в бумагах организаций.

Примеры сплита

Приведу пару примеров из российской и зарубежной практики.

Стоимость обыкновенных бумаг Сбербанка в 2007 году была в районе 100 тыс. рублей. После чего менеджмент решил, что такая цена мешает притоку ликвидности, и предложил провести сплит акций в пропорциях 1:1000 для обычки и 1:20 для префов.

Примером из недавнего прошлого послужит корпорация Apple, которая совершила сплит в 2014 году. Использовался коэффициент 1:7, цена акций снизилась с 650 до 92 долларов США.

Заключение

Подводя итог, поделюсь мыслями по актуальным идеям на российском рынке. Стоимость одной акции Транснефти сейчас находится на уровне 160 тыс. руб. В компании мельком уже заявляли о том, что хотят провести дробление. Процесс может быть запущен в ближайшее время, и тогда акции Транснефти станут настоящей голубой фишкой, а инвесторы оценят это по достоинству. Поэтому, если кому-то интересны выгоды подобных действий эмитентов, обязательно отслеживайте такие новости, но при этом не забывайте проводить аналитическую работу.

Надеюсь, было интересно, а главное, полезно. Обязательно подписывайтесь на статьи и делитесь ими в соцсетях.

Что такое сплит акций и с чем его едят

На рынке США торгуется более 4 тыс. компаний из всевозможных отраслей и секторов. Покупая акции корпорации, инвестор, по сути, становится владельцем малой части бизнеса организации, на справедливую стоимость которой непосредственно влияет ее операционная деятельность, а как следствие, финансовые результаты.

Однако рынок зачастую нерационален, и инвесторы без должного понимания нефинансовых событий (события, не влияющие на стоимость акций или финансовые результаты холдинга) закладывают ожидания в будущую динамику ценных бумаг.

Одним из таких нефинансовых явлений выступает дробление капитала публичной компании или сплит. В связи с этим, мы решили разобраться, что такое сплит, как ведут себя акции компании во время сплита, и что делать с ценными бумагами.

В статье мы рассмотрим:

Сплит акций — нефинансовый зверь

Сплит акций и обратный сплит — это важные корпоративные нефинансовые события для компании, в рамках которых существующее количество выпущенных акций делится (в случае сплита) или консолидируется (в случае обратного сплита) в определенных пропорциях без влияния на финансовые результаты компании.

Зачем это компаниям?

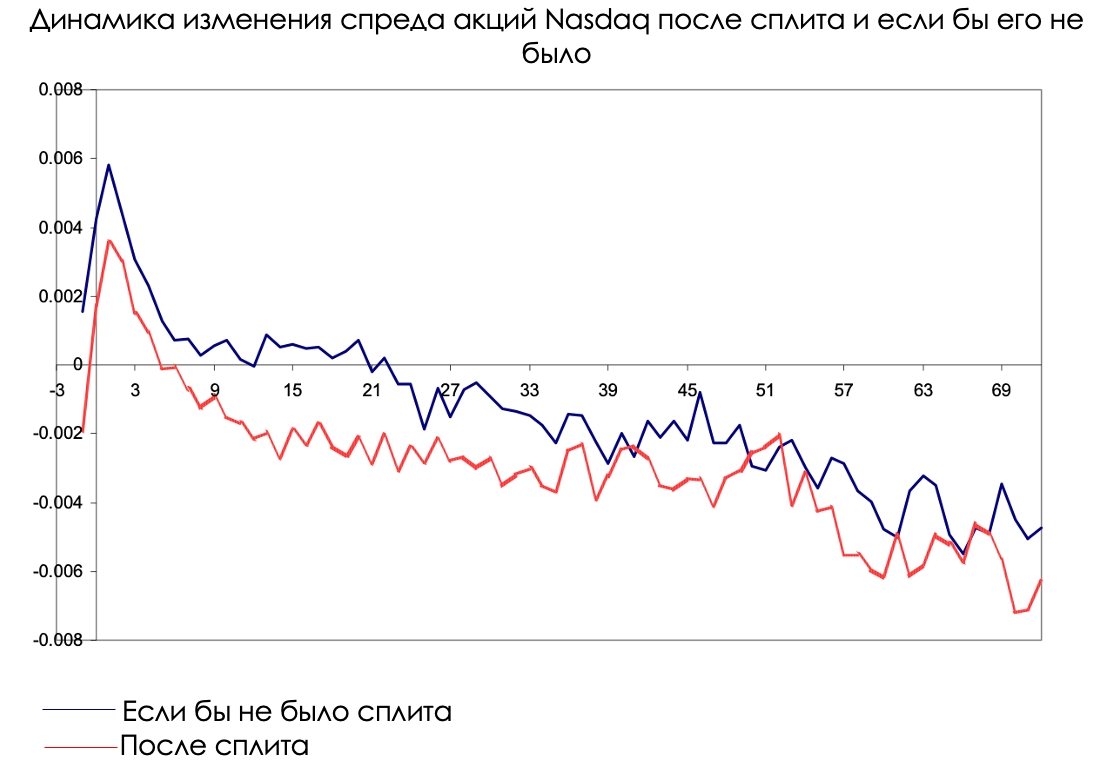

Основная причина сплита — это повышение собственной ликвидности на фондовом рынке. После сплита компания расширяет диапазон розничных инвесторов, для которых акция становится более «доступной». Например, Крейг Холден (2006 г.) в своей статье показал, что в долгосрочном периоде спрэд между покупкой и продажей акций из индекса NASDAQ после сплита значительно снизился.

Однако за ростом ликвидности непременно следует и увеличение волатильности, так как в игру вступает психологический фактор. Розничные инвесторы начинают скупать акции без понимания, что на финансовые результаты бизнеса рассматриваемое событие не повлияло.

Акции компании показывают сильную динамику до сплита, затем происходит консолидация

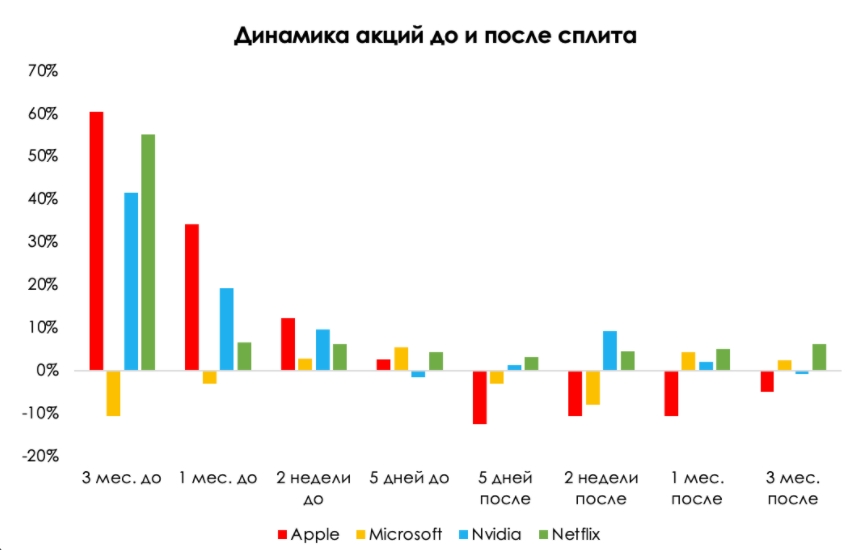

Для анализа реакции движения котировок во время сплита мы рассмотрели наиболее популярные компании, торгующиеся на фондовом рынке США:

За свою торговую историю совет директоров этих компаний принимал решение о дроблении количества акций не менее трех раз (исключение — Tesla (NASDAQ: TSLA ): только один раз). В связи с тем, что периоды объявления сплита не соответствуют друг другу, было принято решение проследить динамику ценных бумаг на 8 временных диапазонах в зависимости от последней даты дробления бумаг.

Акции компаний в абсолютном большинстве показывают сильную положительную динамику до официальной даты сплита, однако затем динамика переходит в консолидацию, которая длится минимум 3 месяца. В первую очередь это связано с тем, что крупные институциональные инвесторы начинают фиксировать прибыль по позиции путем продажи уже «доступной» ценной бумаги розничному инвестору. Сильно выбиваются из общей картины акции Apple. Довольно внушительный рост ценных бумаг до даты сплита был обусловлен аномальным 2020 годом ввиду высокого уровня «дешевой» ликвидности на рынке и веры инвесторов в непрекращающийся рост.

Что делать с ценными бумагами?

В наиболее нейтральном положении находятся инвесторы, осуществляющие торговую деятельность напрямую через американские фондовые площадки. Это связано с тем, что в день торговли «новыми» ценными бумагами брокер просто зачисляет недостающий объем на лицевой счет без приостановки торгов и принудительного закрытия коротких позиций.

Однако в российских условиях необходимо быть максимально осторожным. Для инвесторов с открытой длинной позицией принципиально ничего не изменится, а брокер сам установит дату зачисления дивидендов в виде ценных бумаг. Однако инвесторам в короткой позиции стоит ожидать принудительного закрытия шортов, как это было с акциями Tesla и Apple в августе 2020 года. Иными словами, чем ближе отсечка сплита, тем опасней держать открытый шорт. Более того, провайдер останавливает торговлю акциями эмитентов в объявленный день.

Процедура обратного сплита или консолидации акций — также редкий гость, но очень важный. Зачастую при объявлении коэффициента консолидации инвесторы имеют на лицевом счете дробное новое значение ценных бумаг. В таком случае необходимо внимательно следить за разъяснением процедуры консолидации не только со стороны компании, но и брокера. Это связано с тем, что дробное количество акций с высокой долей вероятности округлится в меньшую сторону, а остаток зачислится в виде денежных средств.

Вывод

Сплит — это важное корпоративное нефинансовое событие для компании, не имеющее влияние на финансовые результаты холдинга. Розничному инвестору стоит понимать, что покупка более «доступных» и одновременно «дорогих» акций (по стоимостным мультипликаторам) несет в себе высокие риски потери капитала. Более того, российскому инвестору не стоит забывать, что короткие позиции с высокой долей вероятности могут быть закрыты брокером. Это несет в себе дополнительный риск потери капитала.

Мы ожидаем, что после сплита акции NVIDIA, скорее всего, уйдут в боковик, и событие сплита уже отыграно. Также акция ушла выше своей фундаментальной цены. В свою очередь, для тех, кто шортит ценную бумагу на российском рынке, сплит — негативное событие, так как с высокой долей вероятности короткие позиции могут быть закрыты принудительно брокером.

Статья написана в соавторстве с аналитиком Андреем Кураповым

Что такое сплит акций и как на нем заработать

Что такое сплит акций

Для чего нужен сплит

Каждая развивающаяся компания заинтересована в притоке дополнительных средств, а это напрямую зависит от привлечения большого количества инвесторов. Но не всякий трейдер или даже инвестиционный фонд могут позволить себе покупку пусть и перспективных, но очень дорогих по стоимости акций растущей компании. Поэтому такая компания делит возросшую цену своих акций на определенный коэффициент. В результате число бумаг увеличивается, а их пропорционально сократившаяся стоимость становится более привлекательной для розничного клиента.

Когда проводят сплит

Необходимость сплита финансовых инструментов возникает, как правило, на двух этапах развития предприятия:

Справка

IPO (Initial Public Offerings) означает первую публичную продажу акций акционерного общества неограниченному кругу лиц. Продажа акций может осуществляться как за счет размещения дополнительного выпуска акций по открытой подписки, так и в результате публичной продажи акций существующего выпуска.

Как выглядит процедура дробления

Дробление (сплит) акций, в соответствии с российским законодательством и правилами рынка, происходит в следующем порядке:

Результаты сплита

Считается, что сплит не оказывает влияния на экономическую деятельность предприятия, так как его капитализация остается неизменной. Эта процедура в чем-то схожа с деноминацией, которую хорошо помнят бывшие граждане СССР. Появлялись новые деноминированные денежные знаки с большим или меньшим количеством нулей, но ими можно было оплатить то же самое количество товаров или услуг. Так и в случае сплита количество ценных бумаг увеличивается на какой-то определенный коэффициент, однако при этом в такой же пропорции снижается и их стоимость.

Последствия сплита для акционеров

Для держателя акций компании-эмитента, предпринявшей stock split, всегда найдутся два положительных психологических момента:

Внимание! Некоторые корпорации специально удерживают высокую цену на финансовые инструменты, чтобы подчеркнуть закрытость своего предприятия для спекулянтов низкого уровня, даже неся при этом некоторые убытки.

Влияние сплита на цену акций

После публичного заявления о планирующемся сплите цена акций может меняться, но для постоянных держателей ценных бумаг это не имеет существенного значения. При проведении сплита акций компания несет обязательные затраты, которые и компенсируются послесплитовым повышением стоимости ценных бумаг для новых инвесторов.

Влияние на доходность инвестиций

В результате проведения сплита акций инвестированная сумма останется неизменной. Количество финансовых инструментов увеличится, а их стоимость соответствующим образом уменьшится.

Справка. Под доходностью инвестиций подразумевается процентное увеличение или уменьшение инвестированной суммы за какой-либо временной промежуток.

Примеры сплита

За примерами вынужденного сплита из-за увеличения стоимости ценных бумаг далеко ходить не надо. В 2020 году сплит провели две крупнейшие и известнейшие компании – Apple Inc. и Tesla.

У Tesla это был первый сплит, пропорцию была выбрана в соотношении 5:1 (напомним, что акции компании выросли с начала 2020 года примерно на 295 %).

Как узнать о сплите

Любая компания, решившая раздробить акции, размещает эту новость на своем сайте. Инвестор, имеющий ценные бумаги данного эмитента, должен быть проинформирован уведомлением от брокера, с которым он сотрудничает, по телефону или интернету. Но для активных трейдеров данные о stock split проще всего получить на специальных сайтах по раскрытию информации.

Как заработать на сплите

Нужно сразу отметить, что специальной стратегии в торговле сплитовыми акциями не существует, так как цена финансовых инструментов сильно отличается как у различных компаний, так и на разных этапах сплита.Поэтому трейдеры покупают ценные бумаги на следующих стадиях stock split:

Но для успешной торговли каждый инвестор перед тем, как выбрать компанию, намеревающуюся провести дробление акций, серьезно изучает экономическую деятельность данного эмитента.

Что такое обратный сплит

Мало того, что эта процедура требует дополнительных средств, она еще и подрывает доверие инвесторов. В результате консолидация акций, повышающая стоимость, может смениться падением спроса на финансовые инструменты и их дальнейшим обесцениванием.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Где узнать о предстоящем сплите акций?

Спросили, где можно узнать о предстоящем сплите акций. Прежде чем я отвечу на данный вопрос, напомню, что такое сплит и каким он бывает. Сплит акций (от англ. Split) – это изменение числа обращающихся на рынке акций за счет дробления или объединения их первоначального количества. Сплит может прямым и обратным.

Прямой сплит (Forward Split) увеличивает число акций с учетом коэффициента дробления. Целью проведения прямого сплита обычно является стремление компании сделать акции доступнее для большего числа участников рынка за счет снижения цены и, как следствие, повысить ликвидность.

Что происходит после сплита акций?

После проведения сплита для владельца акций формально ничего не меняется, он будет иметь позицию на ту же стоимость, просто число бумаг на счете будет больше или меньше. Рыночная капитализация компании также не изменится. Давайте теперь разберем на примере то, как может выглядеть информация о сплитах на финансовых сайтах, ссылки на которые дам ниже.

На скриншоте также видны даты объявления сплита, если они были известны (ANNOUNCED), и даты, когда акции начинают торговаться по ценам после сплита (EX-DATE).