что значит страховка с франшизой авто

«В доле» со страховщиком: плюсы и минусы автокаско с франшизой

1 Время прочтения: 4 минуты

В последнее время все б ольшую популярность набирают продукты автокаско с франшизой. В первую очередь за счет существенного удешевления полиса. Более того, следуя за спросом, страховые компании стали выходить с подобными продуктами и в сегмент каршеринга.

При автокаско водитель избавлен от необходимости заниматься поиском автосервиса и ремонтом автомобиля, который попал в ДТП, или копить деньги на новый в случае его угона или уничтожения. При этом подобные продукты становятся доступнее для клиентов. Так, по данным Банка России, по итогам II квартала 2019 года средняя страховая премия в этом сегменте снизилась для автовладельцев на 5,4% по сравнению с аналогичным периодом прошлого года, составив 26 тыс. рублей. Для сравнения: еще три года назад средняя страховая премия в этом сегменте была в 1,5 раза выше.

В первую очередь подобное удешевление объясняется более широким распространением автокаско с франшизой. Приобретая подобный полис, водитель как бы становится партнером страховой компании, беря на себя часть затрат на ремонт автомобиля при наступлении страхового случая. Как правило, речь идет о мелком ремонте: замена оптики, незначительное восстановление лакокрасочного покрытия, стекол и так далее. В результате такого разделения рисков стоимость полиса ощутимо снижается.

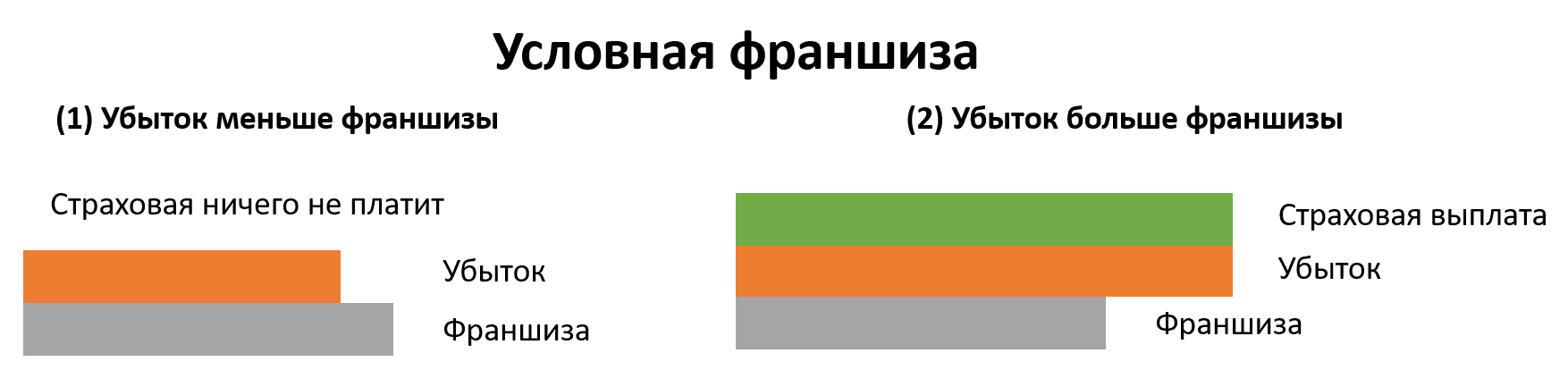

Каско с франшизой бывает двух видов: условная, невычитаемая франшиза и вычитаемая, то есть безусловная. Например, условная франшиза установлена в размере 20 тыс. рублей. Это означает, что водитель обязуется сделать ремонт из собственных средств, если размер ущерба окажется меньше этой суммы. В случае если сумма убытка составит, скажем, 50 тыс. рублей, страховая компания берет ремонт на себя в полном объеме. Данный вариант почти идеален для водителя, но редко предлагается отечественными компаниями.

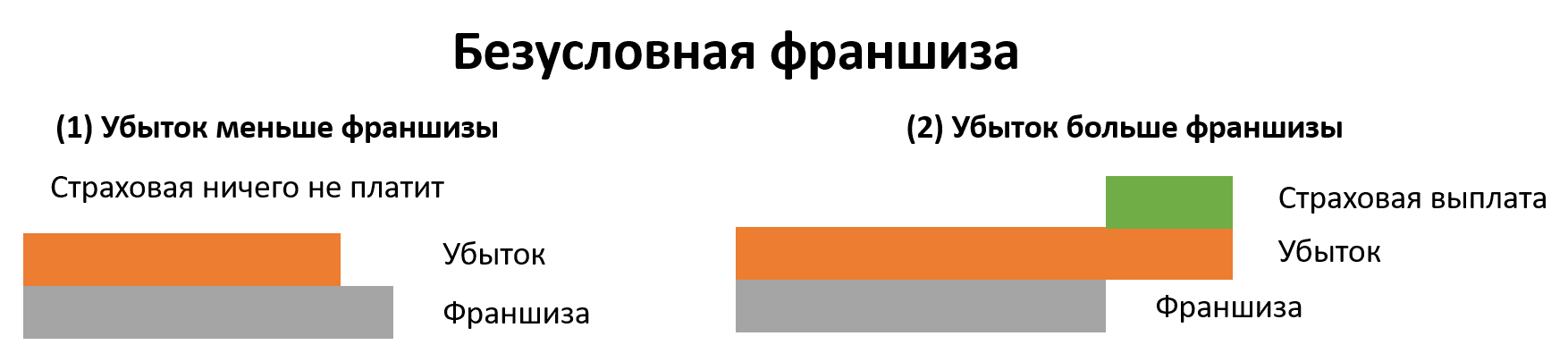

Более популярен в России вариант страхования с вычитаемой, то есть безусловной франшизой. Как понятно из названия, она будет вычтена из суммы возмещения при каждом страховом случае. Это позволяет серьезно сэкономить на стоимости полиса, но получить достаточное возмещение при серьезных неприятностях.

Еще одной разновидностью подобных продуктов является так называемая динамическая франшиза: когда первый страховой случай возмещается полностью, а каждый последующий — за вычетом франшизы, которая может увеличиваться при каждом новом обращении.

Мы уже упомянули про мелкий ремонт, и неслучайно, поскольку в этом заключается главное преимущество франшизы. В случае с классическим автокаско водитель вынужден обращаться в страховую компанию по поводу самого незначительного повреждения. При наступлении ДТП автовладелец должен предоставлять в страховую компанию справку из ГИБДД либо документ из полиции о противоправных действиях третьего лица. Вызов сотрудника ГИБДД, осмотр, заполнение документов и в итоге масса потерянного времени. Однако, заключив договор с франшизой, страхователь фактически берет расходы на устранение мелких убытков на себя — в пределах тех самых условных 20 тыс. рублей.

Приобретая страховой полис с франшизой, нужно понимать, что у вас «под рукой» всегда должна быть определенная сумма денег для самостоятельного мелкого ремонта. Большинство покупателей франшизы — это водители, у которых есть скидка за безаварийность, а также автолюбители с большим стажем, уверенные в своем водительском мастерстве. Такой категории клиентов франшиза поможет существенно сэкономить на автокаско.

Соответственно, не подойдет франшиза тем, кто чувствует себя на дороге неуверенно или сел за руль относительно недавно. Для этой категории водителей намного безопаснее будет приобрести полный полис автокаско, сколько бы он ни стоил, но зато быть уверенным в полной страховой защите. Со временем — по мере накопления водительского опыта — можно будет вновь поинтересоваться возможностями, которые дает франшиза.

Причем в последнее время одним из направлений распространения в России франшизы в страховании стали каршеринговые услуги. У каждого провайдера собственный подход к определению размера франшизы и стоимости полиса автокаско. Например, для «Яндекс.Драйва» франшиза составляет 30 тыс. рублей. Если машина получила меньше повреждений, то клиент заплатит меньше. Другой подход использует каршеринг YouDrive. Опцию автокаско водитель может подключить в приложении непосредственно перед поездкой. При этом стоимость аренды авто увеличивается на 1 рубль для одних марок и на 2 рубля — для других, и случае наступления ДТП водитель выплачивает фиксированную сумму — 15 тыс. рублей, остальные расходы берет на себя страховая компания. В приложении каршеринга BelkaCar при первом старте есть опция «Расширенное каско», позволяющее полностью забыть о франшизе. С этой опцией сумма аренды незначительно возрастает, однако в случае ДТП ответственность водителя не превысит 15 тыс. рублей. Уже появляются и специальные продукты для этого сегмента — например, возможность отмены франшизы при использовании каршеринга для тех, кто приобрел полис автокаско.

Спрос рождает предложение, и сегодня на рынке можно встретить великое множество страховых продуктов, связанных с франшизой. Различают безусловную и условную франшизы, временную (поминутную, как в случае с каршерингом), динамическую и другие. В каких-то договорах франшиза начинает работать со второго страхового случая, в каких-то покрывает только крупные страховые случаи — например, угон или уничтожение автомобиля и так далее. Преимущество франшизы: помимо удешевления полиса автокаско, водитель стремится к безаварийному вождению, соблюдению правил ПДД и повышению культуры вождения.

Мнение автора может не совпадать с мнением редакции

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t

Экономим на страховке с помощью франшизы

Что такое франшиза?

Потребители чаще всего не знают, что такое франшиза, думая, что это просто скидка. Конечно, применение франшизы позволяет снизить стоимость полиса, прилично сэкономить на страховке. Но важно понимать, что полис с франшизой предполагает снижение цены взамен того, что при возникновении страхового случая, часть убытка не будет возмещена. Таким образом, франшиза в страховании – это часть страхового возмещения, которую клиент оплачивает самостоятельно.

Можно взять в качестве примера сегмент автострахования и говорить о применении франшизы в каско. Если обычно вы ездите аккуратно и рассчитываете, что страховой полис может и не пригодиться, то франшиза вполне ваш вариант. Вы заплатите за страховку небольшую сумму. В то же время, если страховой случай все-таки произойдет, вы можете быть уверены в том, что страховка, пусть и за вычетом франшизы, покроет ущерб.

Предлагая клиентам полисы с франшизой, страховщики, в свою очередь, привлекают значительно больше клиентов, чем если бы такой возможности снизить стоимость страхового полиса не было.

Виды франшиз

Франшизы разделяют на несколько видов. Бывают условная франшиза, безусловная и динамическая. Остановимся на каждой из них подробнее.

Условная франшиза. Страховщик указывает в договоре определённую величину франшизы. Например, вы получили ущерб, возмещение по которому составило бы 1 тысячу рублей. При этом размер установленной франшизы выше. В таком случае вы не получите возмещение ущерба. Однако, если ущерб превысил сумму франшизы, то страховая компания покроет его целиком.

Безусловная франшиза. Такая франшиза не выплачивается клиенту и действует на протяжении всего срока договора страхования. Например, в страховой компании «Согласие» франшиза по каждому страховому случаю позволяет экономить на стоимости каско до 40%. Франшиза не применяется в случае, если в ДТП водитель застрахованного авто невиновен, а виновное лицо установлено. Также франшиза не действует при повреждении стекол, рассеивателей фар / фонарей в случае их ремонта на СТОА вместо замены.

Динамическая франшиза. Это вид безусловной франшизы, которая применяется не с первого страхового события, а только со второго или третьего. С каждым новым убытком размер динамической франшизы может увеличиваться. Например, вы выбрали динамическую франшизу, заключив договор каско в страховой компании «Согласие». При заявлении первого события франшиза составит 0% от страховой суммы, второго события – 15 тысяч рублей.

В каких видах страхования встречается франшиза

Полисы с франшизой наиболее популярны в автостраховании, но существуют и во многих других видах страхования. Например, в страховании путешественников. В этом случае вам придется самостоятельно оплатить часть расходов при обращении за медицинской помощью в поездке.

Используется франшиза и в страховании имущества (квартир и домов), но не так часто. Все дело в том, что франшиза при страховании квартир и домов не влияет на стоимость полиса так существенно как в автостраховании.

Плюсы и минусы страховки с франшизой

Преимущества для страхователей

Главное преимущество полиса с франшизой для страхователя – снижение стоимости страховки. Кроме того, для таких полисов сроки оформления сокращенные, документов, которые необходимо предоставить для страховой, как правило, меньше. Это логично: страховая компания по упрощенной системе оформляет страховые полисы, которые накладывают на нее меньше ответственности.

Сокращение сроков оформления и количества документов. Так как страховая компания по полису с франшизой меньше рискует своими финансами, то и оформлять такой полис проще. Часто на это требуется меньше документов, а проверка идёт быстрее.

Преимущества для страховой компании

При страховом случае компания платит меньшую сумму, чем по договору без франшизы, а иногда не платит вовсе.

Недостатки для страхователя

Возмещение при страховом случае меньше, чем по страховке без франшизы. Иногда оно отсутствует полностью.

Недостатки для страховой компании

Страховка с франшизой стоит дешевле, страховая компания получает меньше денег. Это главный минус.

Вывод

Решить для себя нужно ли вам заключать договор страхования с франшизой можно, если думать не о моментальной выгоде. Оцените, насколько высоки ваши риски в страховой период. Наконец, обращайтесь только к проверенным страховщикам. Исчерпывающую информацию вы можете получить у страховых консультантов компаний. Опытный менеджер поможет вам принять окончательное решение о том, какой полис выбрать – с франшизой или без нее. Сайт компании должен содержать подробную информацию о том, как действует полис с франшизой. На сайтах страховщиков полис купить удобно и быстро – вы можете сделать это онлайн, не выходя из дома.

Каско франшиза

Неоплачиваемая часть убытков. Франшиза существенно снижает итоговую стоимость полиса каско, так как часть расходов по ремонту ТС берет на себя клиент

Что такое франшиза в страховании КАСКО

Франшиза в страховании КАСКО — это особый вид страхования, где при наступлении страхового случая клиент берет на себя часть расходов на возмещение ущерба автомобиля. Cтраховая компания не всегда и полностью возмещает вам урон, как в стандартном страховании КАСКО, а лишь частично. Взамен стоимость полиса КАСКО с франшизой существенно уменьшается.

Чем больше сумма франшизы, установленная вами, тем больше скидка на приобретаемый полис КАСКО. Размер франшизы по КАСКО может устанавливаться в виде конкретной суммы или в виде процента от стоимости автомобиля. Также франшиза может составлять определенный процент от убытка.

Скидка на полис может сильно варьироваться в зависимости от конкретных страховых компаний и вида франшизы КАСКО, но обычно превышает сумму франшизы, в среднем, до 2 раз.

КАСКО с франшизой — преимущества и недостатки

Для автовладельцев КАСКО с франшизой может нести в себе как ряд преимуществ, так и возможные риски.

Плюсы франшизы в страховании простыми словами

Франшиза в полисе КАСКО приводит к тому, что водитель реже обращается в страховые компании по мелким страховым случаям. Этот выгодно для водителей, ведь процесс страховой выплаты и тем более ремонта автомобиля на СТО страховщика иногда бывает весьма долгим. В этом случае можно остаться на некоторое время без автомобиля из-за обычной царапины бампера. Страхование КАСКО с франшизой предусматривает, что такой мелкий ущерб вы оплачиваете сами, а значит, избегаете неудобства, которые возникают при обращении в страховую компанию.

Франшиза значительно снижает стоимость полиса КАСКО. При аккуратном безаварийном вождении вы можете сэкономить определенную сумму денег, по сравнению со стандартным КАСКО. Кроме того, страховые компании обычно предлагают целую систему скидок безубыточным водителям, поэтому с каждым годом цена полиса КАСКО с франшизой может сокращаться.

С помощью франшизы в КАСКО по риску ущерб можно значительно снизить стоимость полного КАСКО, который включает в себя также риски от угона и полного уничтожения автомобиля. Не все страховые компании предоставляют услуги по страхованию только от угона и полного уничтожения, а львиную долю в стоимости полного полиса КАСКО занимает именно риск от ущерба. Поэтому, взяв большую франшизу на ущерб, вы можете, как приятный бонус, застраховать себя и от угона и от полного уничтожения.

Минусы полиса страхования КАСКО с франшизой

Страхование КАСКО с франшизой несет в себе для водителей и определенные риски. Так, если страховой случай произойдет не один раз, а более двух, то о финансовой выгоде франшизы говорить трудно. Весьма вероятно, что экономия при приобретении стандартного полиса КАСКО была бы значительно больше в таком случае.

Возврат франшизы по КАСКО

После оплаты суммы франшизы и завершения ремонтных работ забрать у страховой компании по КАСКО весь комплект документов, который был предоставлен после ДТП.

Франшиза в автостраховании: выгодно или есть подвох?

При оформлении полиса КАСКО в страховых компаниях автовладельцу иногда предлагают сэкономить и рассмотреть вариант страховки с франшизой. Многих это ставит в тупик. Как? Страховщики идут на уменьшение своей прибыли? Наверное, в чем-то подвох. Считали и разбирались вместе с экспертами.

Франшиза на подъеме

Франшиза — часть страховой суммы, которую автовладелец оплачивает при возможном ущербе за свой счет. Размер франшизы определяется при заключении договора со страховой компанией. Схема работает так: если убыток ниже размера франшизы, ремонт оплачивает автовладелец из личных средств. Если убыток выше, оставшуюся часть компенсирует страховщик.

Франшиза в автостраховании была законодательно определена 21 января 2014 года — при вступлении в силу поправок в ФЗ № 4015–1 «Об организации страхового дела в Российской Федерации». Хотя этот финансовый инструмент появился в стране давно.

Как разъясняет Александр Михайлов, старший вице-президент автофинансовой компании «Европлан»: «Франшиза появилась на рынке больше десяти лет назад, но широкое распространение получила в последние три года. Трудно было объяснить и продавцам, и клиентам выгоды страхования с франшизой, наладить взаимодействие со СТОА при урегулировании франшизных убытков. Но когда люди „распробовали“, популярность франшизы стала расти очень быстро».

Рост интереса к экономному КАСКО произошел в то время, когда Россию «накрыл» очередной финансовый кризис, и стоимость страховых полисов, увеличилась.

«Из-за падения курса рубля выросла стоимость запчастей, а вслед за этим и тарифы на страхование. Только с начала 2015 года полисы КАСКО подорожали, в среднем, на 10%-30%, в зависимости от марки и модели автомобиля, превратившись для многих в непозволительную роскошь. Как результат — продажи полисов рухнули более чем на 30%», — рассказывает начальник управления андеррайтинга автострахования АО «СОГАЗ» Юрий Стрекалов

Экономический кризис, «ударивший» по доходам, заставил автовладельцев пересмотреть отношение к КАСКО. Одни решили, на свой страх и риск, ограничиться полисами ОСАГО, другие же заинтересовались новым предложение страховых компаний. Изменили взгляд на страхование автомобилей и банки, предоставляющие автокредиты. По мнению Юрия Стрекалова «ранее они редко соглашались на страхование с франшизой. Ведь если автовладелец не сможет покрыть за свой счет даже небольшой ущерб автомобилю, это отразится на рыночной стоимости предмета залога». Ситуация изменилась, и «банки, потерявшие заметную часть прибыли от продаж полисов, тоже стали лояльнее относится к продуктам с франшизой».

Еще об одной причине, по которой страховые компании активно предлагают клиентам заключение договора КАСКО с франшизой, говорит Илья Григорьев, руководитель управления андеррайтинга компании «АльфаСтрахование»: «Макроэкономическая ситуация изменила поведение людей. В условиях неопределенности они стремятся обновить автомобили за счет страховых компаний. В результате этого увеличилась частота заявлений о повреждениях».

Эксперимент: КАСКО с франшизой и без

Чтобы проверить выгоду франшизы, мы решили «застраховать» гипотетический подержанный седан, и позвонили в пару страховых компаний: «Ингосстрах» и «INTOUCH». Попросили сделать предварительный расчет стоимости полиса КАСКО — с франшизой и без нее. Результат: в компании «Ингосстрах» полная страховка стоит почти 49 тыс. руб. в первом случае и почти 37 тыс. руб. — во втором. Сумма франшины — 10 тыс. руб., оплачивать ее необходимо второго страхового случая. Первый раз компания починит повреждения на автомобиле полностью за свой счет.

В «INTOUCH» клиенту предлагается выбрать порог, выше которого компания оплачивает авторемонт за счет своих средств: 10, 20, 30 и 50 тыс. руб. Действует франшиза с первого обращения по страховому случаю. Стоимость полиса КАСКО в нашем случае составила: с франшизой- 25 тыс. руб., без нее — 48 тыс. руб.

Сэкономить на аккуратных

Выгода для клиента, на первый взгляд, налицо. Ведь разница в стоимости полиса, в разных страховых компаниях в нашем случае составила 12 и 13 тыс. руб. В чем же выгода для страховых?

Илья Афанасьев, управляющий партнер, юрист компании «Антистраховщик» уверен, что «самая главная причина, по которой страхователям предлагают франшизу, — снижение риска обращений к страховщику с малозначительными убытками, такими, как повреждения стекол, мелкие царапины на бамперах и потертости на кузовных элементах».

И это так: ведь владельцы полиса КАСКО (без франшизы) несколько раз в год могли обращаться в страховую компанию, чтобы, к примеру, покрасить бампер, на котором были потертости. А вот с более дешевым полисом КАСКО (с франшизой), автовладелец подумает-подумает и решит, что можно ездить и с поцарапанным бампером. Ведь стоимость его ремонта, скорее всего, ниже обозначенной в договоре суммы франшины. Отсюда вывод: страховая компания несет меньшие убытки на восстановление автомобиля своего клиента. А он, в свою очередь, старается ездить аккуратнее.

Кому выгодна франшиза

Оформлять полис КАСКО по сниженной стоимости, благодаря франшизе, выгодно опытным и аккуратным водителям, которые демонстрируют безаварийную езду. Александр Михайлов считает, что это решение подходит и «владельцам не новых машин, готовым, в случае чего, починить ее не у официального дилера. То есть людям, заявляющим, в среднем, менее одного страхового случая».

Кому невыгодна франшиза

Их много: неопытные водители, так называемые «подснежники» — те, кто садятся за руль исключительно в бесснежное время года, лихачи. Есть и еще одна категория автомобилистов, которым не стоит соглашаться на франшизу при автостраховании. Об этом говорит Александр Цыганов, заведующий кафедрой «Страховое дело» Финансового университета при Правительстве РФ, доктор экономических наук, профессор: «Есть интересный пример со страховой статистикой, которую проанализировали в отношении водителей-молодых мам. Оказалось, что для этих категорий водителей существенно растет убыточность из-за незначительных аварий, связанных с обращением внимания на ребенка, сидящего на заднем сидении, и отвлечением от дорожной ситуации».

Какую франшизу выбрать

Кроме безусловной франшизы существуют и другие виды: условная, франшиза со второго случая, льготная и временная.

Условная франшиза не «прижилась» среди российских автостраховщиков.

Разъясняет Александр Михайлов: «Условная франшиза в автостраховании — утопия. Рассмотрим жизненную ситуацию: у клиента автомобиль с условной франшизой 15 тыс. руб., т. е. при наступлении страхового случая с убытком меньше 15 тыс. платит клиент, если больше — страховая компания, причем всю сумму. Например, клиент поцарапал бампер, покраска которого стоит 10 тыс. руб. Каковы его действия? Идеально честный клиент сам оплатит ремонт. Неблагонадежный клиент, скорее всего, намеренно добавит немного повреждений (например, дополнительно задев забор), чтобы бампер пришлось менять полностью. Для мошенника это прямая экономия 10 тыс. руб., для страховой компании — убыток примерно на 50 тыс. руб. Если же в любом случае вычитать 15 тыс. руб. из каждого страхового случая при безусловной франшизе, такого соблазна у клиента не возникнет».

Франшиза со второго случая, она и предлагалась нам во время звонка в компанию «Ингосстрах», предполагает, что ущерб при первом страховом случае полностью возмещает страховщик, а франшиза начинает действовать со второго случая и далее.

Льготная франшиза в автостраховании устанавливается только в том случае, если автовладелец является виновником ДТП. Если авария произошла по вине другого водителя, страховая компания полностью возмещает ему ущерб.

Временная франшиза основана на том, что страховая компания возмещает ущерб только в определенное время — к примеру, в будни. Если страховой случай произошел в выходной день, клиент самостоятельно оплачивает ремонт автомобиля.

На деле страховые компании в основном предлагают безусловную франшизу, иногда продавая франшизу со второго случая.

Илья Афанасьев объясняет это так: «Безусловная франшиза гораздо выгоднее страховщику, чем клиенту. Прикрываются страховщики тем, что франшиза дает страхователю скидку при покупке полиса».

Будет ли расти франшиза

Минувший год наглядно показал, как на фоне нестабильной экономической ситуации быстро подскочила стоимость страхования автомобиля. И тут же автовладельцам стали предлагать «спасительный круг» — франшизу, как способ удешевления полиса КАСКО. Так ли будет всегда? Или ее стоимость тоже вырастет? Это разъясняет Александр Цыганов: «Франшиза обычно формируется в процентах от стоимости полиса. И если цена на него будет расти, будет расти и франшиза — это в абсолютных цифрах. Если франшиза условно привязывается к стоимости ремонта, как цена покраски 1-2-3 простых деталей, то ее размер объективно будет расти с ней».

Воспользоваться франшизой при автостраховании или нет — вопрос непростой. Разумеется, основным фактором при принятии положительного решения будет стоимость полиса КАСКО. Но если она окажется подходящей, не спешите сразу страховать машину — почитайте отзывы о страховой компании. А вдруг она просто продает полисы и вовсе не горит желанием возмещать вам ущерб? И чтобы добиться возмещения, придется не раз спорить и отстаивать свои права. И, конечно же, честно признайтесь себе, насколько вы аккуратный водитель. Есть ли доступ к управлению у членов семьи? Будут ли они внимательны за рулем? Если положительных ответов больше, чем отрицательных, тогда с франшизой вы сможете сэкономить на полисе КАСКО. Безаварийной вам езды/

Франшиза в страховании

Какие существуют виды франшизы в страховании?

Франшиза в страховании бывает условной и безусловной.

Условная льгота предусматривает страховую невыплату, если убыток по случаю не выходит за рамки установленной франшизы. И наоборот: если выплата превышает франшизу, то сумма убытка подлежит полному возмещению.

Вариант 1. Страховой случай произошел на сумму 900 руб. Страховщик не несет никаких выплат, так как сумма убытка меньше франшизы.

Вариант 2. Убыток по случаю составил 9000 руб. Страховая компания выплачивает его в полном объеме, так как убыток больше франшизы.

Вариант 1. Убыток по случаю составил 800 руб. Страховщик не несет выплат, так как убыток меньше оговоренной франшизы.

Размер страховой суммы в зависимости от вида франшизы, заключенной на сумму 1000 руб. на примере можно показать и в таблице

(30% от суммы убытка)

Плюсы франшизы в страховании

Франшиза в договоре страхования бывает нескольких видов:

Страховая франшиза привносит дополнительные условия в соглашение, которые помогут ему стать более привлекательным клиенту и страховой компании. Если вы разберетесь в ее расчете, то сможете сделать страховые выплаты наиболее выгодными для себя, снизив сумму затрат по выплате страховки.