что значит текущий баланс в кредитной истории

Как читать кредитную историю

Одним из ключевых факторов при оценке надежности клиента часто становится его кредитная история. Что она собой представляет, как формируется и где хранится, подробно расписано в ФЗ «О кредитных историях» № 218, который был принят еще в 2004 году, но регулярно менялся и совершенствовался. Сегодня больше 90% потенциальных клиентов банка уже имеют кредитную историю.

Кредитная история: коротко о главном

Когда вы приходите в банк за кредитом, вместе с заявкой на ссуду вы даете письменное согласие на передачу ваших данных в бюро кредитных историй. Именно с этого момента формируется ваша кредитная история. Банк передает в БКИ информацию о вашей заявке, об открытом кредите, о просрочках и сроках, о том, как и когда был закрыт кредит. Все это заносится в ваше личное «кредитное досье», и надежно хранится в базе данных.

Как правило, кредитный отчет (так называется документ, который выдает БКИ с данными о вашей кредитной истории) запрашивают банки, для принятия решения по кредиту. Зачем же нужен кредитный отчет самому заемщику? Причин, чтобы получить КИ «для себя», много:

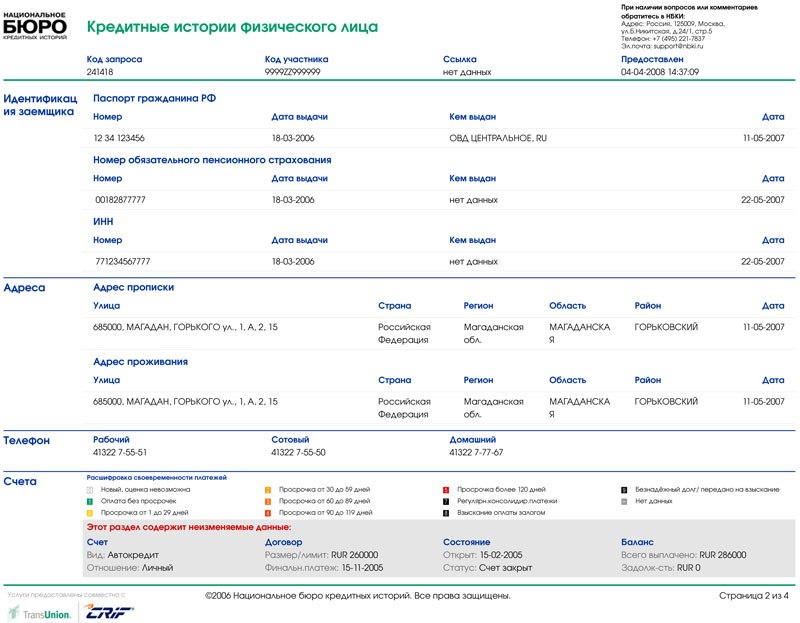

Для того, чтобы разобраться с кредитной историей, желательно иметь на руках этот документ, и анализировать его поэтапно. Если у вас есть такая возможность, сделайте это прямо сейчас. Как узнать кредитную историю за деньги, быстро и просто, смотрите в нашей статье. Если же у вас нет сейчас своей КИ, попробуем проанализировать кредитную историю на примере отчета из НБКИ.

Полностью этот отчет занимает около 29 страниц; скачать его можно здесь. Другие популярные бюро кредитных историй («Эквифакс» и «Объединенное кредитное бюро») предлагают более сжатые отчеты, на 1-3 страницах.

Анализ кредитного отчета: первая, титульная часть

Итак, вы открыли свой кредитный отчет (или образец). Он состоит из трех основных частей:

Начнем с первой, титульной части. В ней содержатся личные данные клиента, его ФИО, паспортные данные, гражданство, пол, адреса и телефоны, идентификационный номер и т.д. Почему важно обращать внимание на эту часть кредитного отчета? Именно в нем чаще всего допускаются ошибки, которые могут быть критичными для заемщика. Рекомендуем очень внимательно просмотреть данные, и если они не совпадают, подать запрос в БКИ, чтобы изменить их. Как исправить кредитную историю, читайте здесь.

Но, кроме персональных данных, в титульной части есть еще графа под названием «Сводки». Рассмотрим ее внимательнее. Здесь указаны такие параметры:

В разделе «Сводка» указывается общее количество запросов, которые подавались на данный кредитный отчет, а также разбивка по периодам: за месяц, за квартал, за полгода и т.д. Почему это важно? Изучая кредитный отчет, сотрудник банка обязательно обратит внимание на количество запросов за последнее время. Если их много, это значит, что вы пытались оформить кредиты в разных банках, и вашу кредитную историю запрашивали в эти учреждения. Это может быть дополнительным фактором риска для банка, и вам откажут в ссуде. Подавая заявку на новый кредит, убедитесь, что за последние 2-3 месяца запросов на вашу КИ было не больше трех или четырех. Есть такие примеры кредитных историй, в которых нет никакой информации по кредитам – их человек не оформлял вообще. Но есть данные о запросах, которых 10-15 за последний месяц. Такая кредитная история уже не считается ни пустой, ни позитивной, ведь вопросы к клиенту банк уже имеет (зачем ему подавать заявки на кредиты в столько финансовых организаций стразу?).

Два последних раздела в титульной части – это ваши данные: паспортные данные, ИНН, телефоны и адреса и т.д. Проверьте правильность их так же внимательно, как и другие.

Анализ кредитного отчета: основная часть

В данном разделе представлена подробная информация о ваших кредитных договорах, и рассмотрены все аспекты каждого из них. Основные графы этой части кредитного отчета, и как их оценивать правильно:

Последняя часть кредитного отчета: запросы

В этой части кредитного отчета есть информация обо всех, кто подавал запрос в БКИ на получение кредитной истории. Это может быть или банк, или юридическое лицо с согласия заемщика, или сам заемщик. Она доступна только пользователю кредитной истории, то есть другие банки не увидят ее. Но общие данные о запросах есть в титульной части КИ, на основании чего и делают выводы.

Ведущий специалист отдела кредитования населения

Что такое кредитная история?

Кредитная история (КИ) – досье заемщика, в котором отражены его взаимоотношения с банками и МФО с первого кредита или займа. В КИ есть информация о том, где человек брал кредит, его сумму, срок, был ли поручителем или созаемщиком, допускал ли просрочки.

Где хранится кредитная история

Кредитные истории россиян хранятся в БКИ – бюро кредитных историй. Сейчас в России их восемь. Крупнейшие – ОКБ, НБКИ, «Эквифакс». Кредитная история может быть во всех сразу или только в нескольких. Банки сами определяют, в какое БКИ будут передавать/получать информацию о потенциальном заемщике. Все данные объединены в Центральном каталоге кредитных историй (ЦККИ) – именно отсюда нужно начинать поиски того бюро, в котором (или которых) хранится КИ.

Кредитная история формируется «финансовым поведением» заёмщика, а данные в БКИ передают банки, микрофинансовые организации или кредитные потребительские кооперативы. Если клиент обращался 1–2 раза за кредитом в один и тот же банк, скорее всего, его КИ будет только в одном бюро – том, с которым этот банк сотрудничает. Если же человек активно пользуется займами, обращается за кредитом в разные банки, не исключено, что история будет в нескольких БКИ.

Вопросы:

Как выглядит

Каждое бюро кредитных историй по-своему формирует КИ – единого образца не существует. В обязательном порядке в ней будут данные клиента, сведения о существующих на момент обращения и взятых ранее кредитах, кредитный рейтинг (скоринговый балл), если в конкретном бюро его рассчитывают, решения суда о банкротстве или взыскании денежных средств. А еще – общее количество поданных на кредиты заявок, ответы кредиторов (заявка одобрена или в кредите отказано), количество и длительность просрочек.

Основные разделы КИ:

Некоторые БКИ, например, «Эквифакс», используют цветовые маркировки. Длительность просрочки обозначают разными цветами или разными оттенками одного цвета.

Вопросы:

Что считать хорошей кредитной историей, а что – плохой

Основные признаки хорошей КИ:

Плохой кредитной историей банки считают ту, в которой есть просрочки, особенно длительные, сроком более 30 дней, большое количество отказов по заявкам, данные о задолженности по алиментам, услугам ЖКХ и другим обязательствам.

Вопросы:

Зачем кредитная история банкам и физическим лицам

Кредитная история интересна не только банку или МФО. Её иногда проверяют страховые компании и работодатели, чтобы оценить благонадежность человека. Запрашивать КИ можно только с согласия её субъекта.

Кредитор, проверяя КИ, может определить:

Для страховщика КИ – своеобразная гарантия того, что клиент не окажется безответственным человеком или мошенником. Например, если в кредитной истории отражено наличие нескольких непогашенных кредитов, были просрочки, то финансовое состояние плохое. Это не значит, что в страховке откажут, но стоимость её могут повысить. С хорошей КИ, напротив, могут предложить лучшие условия. Работодатель проверяет благонадежность будущего сотрудника – его ответственность и дисциплинированность.

Любой желающий не может посмотреть вашу кредитную историю – это личная информация, разглашение которой регулируется законом о защите персональных данных. Чтобы банк или другой кредитор запросил её, клиент должен подписать согласие.

Вопросы:

На что может влиять кредитная история

В основном качество кредитной истории становится актуальным для человека, когда он получает отказ от кредитора. Испорченная КИ может привести не только к отказу, но и к следующим проблемам:

При устройстве на новое место работы КИ тоже может сыграть с человеком злую шутку. Работодатель вряд ли напрямую скажет, что его не устроила КИ, но если в ней видны просрочки и в целом недобросовестное погашение долгов, он может отказать в хорошей должности или предложить худшие условия работы.

Вопросы:

Как можно получить кредитную историю бесплатно

Отправить запрос бесплатно можно 2 раза в год:

Если вы исчерпали лимит бесплатного получения кредитной истории или она нужна максимально быстро, можно заплатить посреднику. В тех же БКИ, где первые два отчёта будут бесплатны, все последующие выдаются платно. За деньги помогают и банки, например, пользователи «Сбербанк-онлайн» заплатят более 500 руб. за один запрос.

Вопросы:

Как улучшить плохую кредитную историю

Если в кредитную историю закралась ошибка, её можно исправить:

Если КИ в разных бюро, для исправления ошибки нужно обратиться в каждое из них.

Если в кредитной истории ошибки нет, а «испортилась» она из-за наличия просрочек, можно попробовать «перекрыть» эти сведения (чаще всего данные в отчёте располагаются снизу вверх: первые кредиты внизу, а последние – вверху списка):

Не забывайте, что в истории могут отразиться и другие долги, например, за услуги ЖКХ или алименты. Поэтому для её улучшения нужно разобраться со всеми обязательствами. Данные хранятся до 10 лет после последнего внесения информации – если за это время вы не берете кредитов/займов, КИ аннулируется.

Узнаем, как читать кредитную историю

Одним из ключевых факторов при оценке надежности клиента часто становится его кредитная история. Что она собой представляет, как формируется и где хранится, подробно расписано в ФЗ «О кредитных историях» № 218, который был принят еще в 2004 году, но регулярно менялся и совершенствовался.

Сегодня больше 90% потенциальных клиентов банка уже имеют кредитную историю.

Как читать кредитную историю

Кредитная история: коротко о главном

Когда вы приходите в банк за кредитом, вместе с заявкой на ссуду вы даете письменное согласие на передачу ваших данных в бюро кредитных историй. Именно с этого момента формируется ваша кредитная история.

Банк передает в БКИ информацию о вашей заявке, об открытом кредите, о просрочках и сроках, о том, как и когда был закрыт кредит. Все это заносится в ваше личное «кредитное досье», и надежно хранится в базе данных.

Сейчас в нашей стране работает около тридцати БКИ, и ваша кредитная история может быть в любом из них. Чтобы узнать, где именно хранятся данные, нужно подавать запрос в ЦККИ (центральный каталог кредитных историй).

Вы получите справку, в которой будут указаны те бюро кредитных историй, в которых есть ваши данные. Процесс получения КИ достаточно сложный, на первый взгляд. Но, на самом деле, все просто — как узнать кредитную историю бесплатно, читайте в нашей статье.

Как правило, кредитный отчет (так называется документ, который выдает БКИ с данными о вашей кредитной истории) запрашивают банки, для принятия решения по кредиту. Зачем же нужен кредитный отчет самому заемщику? Причин, чтобы получить КИ «для себя», много:

Для того, чтобы разобраться с кредитной историей, желательно иметь на руках этот документ, и анализировать его поэтапно. Если у вас есть такая возможность, сделайте это прямо сейчас.

Как узнать кредитную историю за деньги, быстро и просто, смотрите в нашей статье. Если же у вас нет сейчас своей КИ, попробуем проанализировать кредитную историю на примере отчета из НБКИ.

Полностью этот отчет занимает около 29 страниц; скачать его можно здесь. Другие популярные бюро кредитных историй («Эквифакс» и «Объединенное кредитное бюро») предлагают более сжатые отчеты, на 1-3 страницах.

Анализ кредитного отчета: первая, титульная часть

Итак, вы открыли свой кредитный отчет (или образец). Он состоит из трех основных частей:

Начнем с первой, титульной части. В ней содержатся личные данные клиента, его ФИО, паспортные данные, гражданство, пол, адреса и телефоны, идентификационный номер и т.д.

Почему важно обращать внимание на эту часть кредитного отчета? Именно в нем чаще всего допускаются ошибки, которые могут быть критичными для заемщика. Рекомендуем очень внимательно просмотреть данные, и если они не совпадают, подать запрос в БКИ, чтобы изменить их.

Но, кроме персональных данных, в титульной части есть еще графа под названием «Сводки». Рассмотрим ее внимательнее. Здесь указаны такие параметры:

В разделе «Сводка» указывается общее количество запросов, которые подавались на данный кредитный отчет, а также разбивка по периодам: за месяц, за квартал, за полгода и т.д. Почему это важно? Изучая кредитный отчет, сотрудник банка обязательно обратит внимание на количество запросов за последнее время.

Если их много, это значит, что вы пытались оформить кредиты в разных банках, и вашу кредитную историю запрашивали в эти учреждения. Это может быть дополнительным фактором риска для банка, и вам откажут в ссуде. Подавая заявку на новый кредит, убедитесь, что за последние 2-3 месяца запросов на вашу КИ было не больше трех или четырех.

Есть такие примеры кредитных историй, в которых нет никакой информации по кредитам – их человек не оформлял вообще. Но есть данные о запросах, которых 10-15 за последний месяц.

Такая кредитная история уже не считается ни пустой, ни позитивной, ведь вопросы к клиенту банк уже имеет (зачем ему подавать заявки на кредиты в столько финансовых организаций стразу?).

Два последних раздела в титульной части – это ваши данные: паспортные данные, ИНН, телефоны и адреса и т.д. Проверьте правильность их так же внимательно, как и другие.

Анализ кредитного отчета: основная часть

В данном разделе представлена подробная информация о ваших кредитных договорах, и рассмотрены все аспекты каждого из них. Основные графы этой части кредитного отчета, и как их оценивать правильно:

Последняя часть кредитного отчета: запросы

В этой части кредитного отчета есть информация обо всех, кто подавал запрос в БКИ на получение кредитной истории. Это может быть или банк, или юридическое лицо с согласия заемщика, или сам заемщик.

Она доступна только пользователю кредитной истории, то есть другие банки не увидят ее. Но общие данные о запросах есть в титульной части КИ, на основании чего и делают выводы.

Как читать кредитную историю?

Периодическая проверка кредитной истории (КИ) один или 2 раза в год для любого финансового грамотного заёмщика становится обычным делом – что-то вроде проверки баланса.

КИ предоставляется в виде кредитного отчета, в котором информация представлена в удобной для понимания и анализа форме, и знакомство с десятком страниц этого документа может вызвать лёгкую прострацию.

При первом взгляде на эти «пестрые» страницы наступает временное замешательство, а все эти циферки и буковки кажутся чем-то из области кибернетики. Но все не так ужасно, как может показаться вначале. Немного времени и желания, и вы будете «щелкать отчёты как орешки».

А чтобы не искать информацию в различных источниках, мы собрали её в этой статье, приправив небольшими теоретическими изысканиями (выдержками из закона и пр.). Итак, как читать кредитную историю, и как это делать правильно, читайте в нашем обзоре.

Зачем заемщику проверять кредитную историю?

Обычно кредитная история запрашивается, когда уже случилась неприятная ситуация. К примеру, человек, который всегда своевременно выполнял обязательства перед банками, подаёт заявление на кредит, и вдруг сталкивается с отказом, причём сразу в нескольких финансовых организациях. Причина – плохая кредитная история.

Понятно, что делать – анализировать и оспаривать свою КИ, если в ней были выявлены недостоверные данные. Подобные процедуры предусмотрены федеральным законом №218-ФЗ от 30.12.2004 «О кредитных историях», который определяет право каждого заёмщика подать в бюро кредитных историй (БКИ) соответствующее заявление на оспаривание, и в течение 30 дней сомнительные данные в КИ должны быть исправлены (аннулированы). В ином случае заявителю должен быть предоставлен мотивированный отказ.

Такая неприятность может случиться с каждым заёмщиком, ведь в банках тоже люди работают, а значит и ошибки при передаче данных в БКИ не исключены.

Напоминаем, что БКИ – это частные компании, которые собирают и хранят КИ субъектов кредитных историй, то есть заёмщиков (физических и юридических лиц). А чтобы бесплатно узнать, в каком БКИ находится ваша история, вам следует обратиться в ЦККИ (центральный каталог КИ) – подразделение Центрального банка РФ.

И что самое важное, раз в год каждому человеку вышеназванный закон даёт право один раз в год бесплатно и любое количество раз за плату без указания причин получить кредитный отчет из КАЖДОГО БКИ, в котором хранится ваша кредитная история.

Такой возможностью надо пользоваться хотя бы в целях профилактики и выявления возможных проблем.

Вот лишь некоторые проблемы ухудшения КИ: технические ошибки со стороны банков и БКИ; мошеннические действия третьих лиц; технические сбои при оплате кредитов в терминалах; несвоевременная передача данных из источников формирования КИ (кредитных учреждений и др.).

В общем, запрашивать кредитный отчет нужно как минимум один раз в год. Причем это обязательно надо делать при планировании крупных кредитных сделок, к коим можно отнести автокредиты и любые программы жилищного кредитования.

Суммы и сроки там большие, потому потенциальных заемщиков проверяют максимально тщательно, и даже мелкую «шалость» банк им может и не простить, если она должным образом не исправлена.

Как читать кредитную историю правильно?

Основная часть содержит подробные сведения по текущим и закрытым обязательствам (основные параметры кредитов: сумма, срок, факт и степень просроченной задолженности и её величина, и т.д.) и ряд дополнительных сведений о субъектах.

Информационная часть расскажет об оформленных заявлениях заёмщика на кредит, о факте одобрения или отказе от кредита, его дате начала и окончания, о наличии серьёзных просрочек (отсутствие двух подряд платежей в течение 120 дней) а также о заключенных договорах поручительства.

Дополнительная часть даёт подробную информацию об источниках формирования КИ и о её пользователях. Все части одновременно доступны только субъекту КИ – заёмщику. Основные же пользователи КИ (то есть банки, МФО и т.д.) могут довольствоваться титульной, основной и информационной.

Кредитные организации для целей выдачи кредита могут получить доступ к информационной части КИ без согласия заявителя, но для получения более информативной основной части, согласие заявителя потребуется в обязательном порядке.

В настоящее время в РФ действуют порядка 30 БКИ. Наиболее крупные и известные из них: Эквифакс, НБКИ (Национальное бюро кредитных историй) и ОКБ (Объединённое кредитное бюро).

Оформление отчётов в каждом из этих бюро отличается, но содержание одно и то же – по сути, там представлена в удобной для восприятия форме информация из различных частей КИ. Мы расскажем как читать кредитную историю на примере отчета из БКИ Эквифакс. Кроме этого, вы сможете ознакомиться с примерами отчетов из каждого перечисленного бюро.

Как правильно читать кредитный отчет

Кредитный отчет представляет собой кредитную биографию человека, в нем содержится информация о том, как заемщик обслуживал свои обязательства перед банками, МФО и другими кредитными компаниями.

ЗАЧЕМ НУЖНО ПРОВЕРЯТЬ СВОЮ КРЕДИТНУЮ ИСТОРИЮ

Многие обыватели полагают, что кредитная история – это информация, которая нужна только кредиторам. Однако это не так. Все заемщики должны хотя бы раз в полгода изучать свой кредитный отчет, чтобы, во-первых, понимать, рассчитывать ли при необходимости на кредит/заем или нет; во-вторых, выявить вовремя кредиты/займы, оформленные мошенниками.

Любой человек может 2 раза в год получить свой кредитный отчет совершенно БЕСПЛАТНО.

КАК И ГДЕ ПОЛУЧИТЬ СВОЙ КРЕДИТНЫЙ ОТЧЕТ

Ознакомиться со своей кредитной историей и узнать свой персональный кредитный рейтинг (ПКР) можно в бюро кредитных историй. Всего их, по данным реестра Центробанка, 11 (полный список бюро кредитных историй приведен на сайте Банка России).

Заказать кредитный отчет можно непосредственно в офисах БКИ или у их партнеров, по почте, а можно онлайн прямо на сайте бюро.

ЧТО СОДЕРЖИТ И КАК ВЫГЛЯДИТ КРЕДИТНЫЙ ОТЧЕТ

Чтобы посмотреть, какая информация содержится в кредитных отчетах и отличаются ли они в разных бюро, мы решили заказать кредитные истории реальных людей в трех крупных БКИ – Эквифакс, НБКИ и ОКБ.

Первый отчет – кредитная история хорошего заемщика, который имеет богатую кредитную историю: 2 ипотеки в Сбербанке (одна погашенная, вторая непогашенная), 2 автокредита (полностью погашенные, один в Сбербанке, второй в Фольксваген банке, обслуживание которого осуществлялось через Русфинанс банк), 4 потребительских кредита (в том числе 1 POS-кредит в Русфинанс банке и 3 в Сбербанке). По всем кредитам ежемесячные платежи вносились вовремя, были только технические просрочки (не более 2 дней).

Второй отчет – кредитная история кредитофоба, который принципиально не оформляет ни кредиты, ни займы.

Третий отчет – кредитная история злостного должника, который оформил 5 кредитов в нескольких банках (человек не пожелал раскрывать информацию о них) и, не рассчитав свои силы, ушел в глубокую просрочку более 30 дней. В итоге он попал в долговую яму, из которой выбирался около 7 лет.

В конце статьи мы приведем персональные кредитные рейтинги каждого пользователя и оценим шансы получить кредит или заем. В каждом БКИ кредитные отчеты выглядят по-разному. В отчетах Эквифакса и НБКИ информация представлена в табличной форме. Отчет ОКБ напоминает реферат, однако информация воспринимается в таком виде лучше.

Вся информация, представленная в отчетах, условно разбивается на 4 части. Однако необязательно, что каждое БКИ представляет данные именно в такой последовательности.

1 часть. Титульная часть отчета, в ней отражаются персональные данные субъекта кредитной истории, в том числе Ф.И.О., паспортные данные, адрес прописки и фактического проживания и др. Также может быть представлена информация о недееспособности (при наличии).

Если какие-то данные менялись (например, менялась фамилия, адрес прописки, паспортные данные), это тоже отражается в титульной части.

В отчете НБКИ Титульная часть, помимо персональных данных, содержит сводку, в которой представлена сводная информация по счетам, запросам, банкротству и т. п., то есть обобщенные сведения по всему отчету.

В отчете ОКБ в Титульной части представлены Ф.И.О., паспортные данные пользователя, дата рождения, а также сводная информация по остальным частям отчета. В этом разделе указано, сколько действующих кредитов, объем обязательств и размер просроченной задолженности. Крупным шрифтом указан персональный кредитный рейтинг.

2 часть. Основная часть кредитного отчета содержит информацию об обязательствах пользователя кредитной истории. Это самый важный раздел, его нужно изучать очень внимательно, чтобы понять, есть ли кредиты/займы, которые вы не оформляли.

По первому пользователю отчет Эквифакса не содержит никакой информации в основной части (ее попросту нет), как будто у него нет кредитной истории. Это связано с тем, что данное бюро кредитных историй не работает со Сбербанком и Русфинанс банком, поэтому они (эти кредитные организации) не направляют информацию о заемщике в это БКИ.

В отчете первого пользователя из НБКИ содержится информация о POS-кредите в Русфинанс банке и об автокредите в Фольксваген банке. Отчет ОКБ содержит всю информацию о всех кредитах первого пользователя. Информацию о платежной дисциплине ОКБ представляет в табличном виде.

Три отчета из разных БКИ должника содержали полную информацию о его кредитах. В отчетах кредитофоба, естественно, данных о кредитах не было. Обращаем внимание, если в этом разделе были обнаружены кредиты, которые вы не оформляли, необходимо срочно обратиться к кредитору (банк или МФО), а также в правоохранительные органы.

3 часть. Дополнительная (закрытая) часть кредитной истории. В этом разделе указывается информация о пользователях кредитной истории, то есть о тех организациях, которые просматривали эту КИ. Также указаны данные в отношении приобретателя права требования, если происходила уступка права требования.

Первым пользователем, помимо банков, интересовалась страховая компания.

В Эквифаксе подчеркнули, что доступ к кредитной истории субъекта, помимо него самого, имеет очень узкий круг лиц. Во-первых, это финансовые организации, в которые обращался человек и которым предоставил такое право в письменном виде.

Кроме кредиторов и страховых компаний, такое согласие могут получать потенциальные или действующие работодатели (юрлица) с целью проверки благонадежности кандидата или сотрудника при наличии соответствующего разрешения от потребителя.

Читать кредитную историю без ведома ее владельца имеют право финансовые управляющие, приставы ФССП, судебные и следственные органы.

4 часть. Информационная часть кредитной истории. Здесь представлена информация о заявках на кредит/заем и решение по ним. Так, например, первый пользователь направлял в Сбербанк 5 заявок, 4 из которых были одобрены.

Помимо кредитного отчета, важно постоянно мониторить свой ПКР (персональный кредитный рейтинг). Узнать ПКР также можно на сайте БКИ.