где не требуется пин код

Способ снятия денежных средств с банковской карты, без подтверждения по смс

Мы привыкли думать, что средства на пластиковой карточке надежно защищены от похищений – при любой совершаемой операции на телефон владельца должно прийти СМС. Однако существует несколько способов того, как снять деньги с карты без подтверждения СМС.

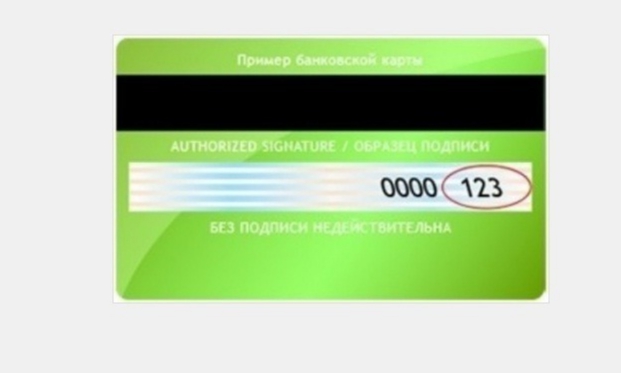

Но при расчетах за услуги или товары в интернете перед покупателем открывается окно, где необходимо указать не только номер карты и срок ее действия, но и код CVV2 – трехзначное число, предназначенное для проверки подлинности пластика. И ПИН-код, и код CVV2 относятся к строго секретной информации, потому что именно эти данные могут позволить мошенникам снять деньги с карты без смс-подтверждения.

В большинстве же случаев от нас требуют ввести определенный код – набор чисел, которые приходят нам на мобильный телефон в виде сообщения. За это отвечает подключенная услуга мобильного банка. Мобильный банк привязывается к номеру телефона владельца карты.

Как отключить услугу смс-подтверждения

Если владелец карты не желает, чтобы ему на телефон приходили сообщения с кодом для каждой операции, он может отключить эту услугу самостоятельно. Для этого нужно обратиться к специалистам того банковского отделения, в котором была выдана карточка. Владельцу придется заполнить соответствующее заявление, и услуга будет аннулирована в течение нескольких дней.

Также можно отключить услугу мобильного банка без обращения в финансовое учреждение. Следует лишь позвонить в службу поддержки и объяснить оператору свою проблему. Но звонок должен осуществляться лишь с того номера, на который приходят СМС с кодом. У пользователя карты будут запрашиваться определенные сведения, после чего будет дана инструкция действий по отключению услуги.

Однако, несмотря на некоторые неудобства с ожиданием СМС и вводом чисел из сообщения, данный способ подтверждения какой-либо расчетной операции имеет очевидные преимущества. И главное из них – это безопасность ваших денежных средств. Если кто-то заполучил вашу банковскую карточку и пытается обналичить ее содержимое, вы непременно об этом узнаете. Поэтому отключать мобильный банк лучше не стоит.

Как мошенники снимают деньги с пластиковых карт без СМС

Снять с чужой пластиковой карты денежные средства сегодня могут:

Как обезопасить себя от кражи денег с пластиковой карты

Первый и главный способ надежной сохранности собственных средств – это пристально следить за наличием своей карты. Помните, что снять деньги через любой банкомат возможно только владея ПИН-кодом этой карточки. Поэтому никогда не указывайте этот пароль на обратной стороне пластика и не храните его в кошельке – ведь он может быть украден вместе с карточкой.

Лучше всего хранить конверт с ПИН-кодом дома, в укромном месте. Или записать в ежедневник, который также будет храниться в вашем доме. Если же карточка была утеряна или забыта, сразу же обращайтесь в техническую поддержку банка – звоните и сообщайте о случившемся с просьбой немедленно заблокировать карту. В этом случае снять с нее деньги ни у кого не получится.

С приходом бесконтактных терминалов степень защищенности пользователей пластиком значительно возрастает. Но подобные технические новинки установлены далеко не везде, поэтому полной гарантии безопасности у владельцев карт нет. Помочь разыскать мошенников может лишь подключенный мобильный банк, так как при любой операции на ваш телефон обязательно придет соответствующее уведомление. И здесь необходимо, не мешкая, обращаться в банк и правоохранительные органы.

Даже в случае, когда с карточки была оплачена какая-либо услуга самим владельцем, приложение позволяет убедиться, что деньги отправлены верно. В случае же ошибки именно оно поможет отменить операцию и вернуть уплаченную сумму. С реквизитами платежа следует обратиться в финансовое учреждение, обслуживающее данный картсчет, и написать соответствующее заявление.

Поэтому не спешите отказываться от услуги мобильного банка – обезопасьте себя от кражи денежных средств всеми возможными способами.

Когда запрашивается PIN-код при оплате?

Заметил, что люди часто рассуждают о причинах не запроса PIN-кода, либо наоборот удивляются, почему вдруг он потребовался. Пытаясь объяснить, в каких ситуациях необходим PIN-код, я запутался и решил собрать данные и написать статью.

Теория

Сначала разберемся с картами

Не чипованые магнитные карты встречаются редко, но все же до сих пор используются. Ответственность за утерянные средства нес банк, но появился стандарт EMV (международный стандарт для операций по банковским картам с чипом), который позволил банкам перенести ответственность за утерянные средства на торгующие организации, не поддерживающие EMV, иначе на держателя карты (если он не сможет доказать что ни имеет никакого отношения к операции). Оборудование, не поддерживающее EMV, оставлено, в связи с тем, что покупка оборудования, поддерживающего новый стандарт является не выгодной для организаций. Выходит, если в магазине старое оборудование, смогут обслуживать с любой картой, но если у клиента чипованая поддерживающая стандарт EMV карта, ответственность несет магазин, если магазин против — ему придется покупать новое оборудование.

В итоге получаем два типа карт: поддерживающие EMV и не поддерживающие. Есть и другие платежные карты, но они используются банками локально и нас не интересуют.

Далее разберемся c PIN-кодом

Запрашивать PIN-код или подпись терминал будет ссылаясь на CVM-лист чип-карты и опираясь на свой режим. Сколько людей — столько и мнений, кто-то за подпись, кто-то против. На деле у всех банков по разному. Одни банки забивают в карту приоритет на подпись, другие на PIN-код, а третьи позволяют перенастроить карту через банкомат по желанию клиента.

Теперь о торговом оборудовании

Я не нашел конкретной информации, как настраивают терминалы в магазинах, но понял, что они тоже содержат определенные настройки, которые, например, позволяют требовать подпись вместо PIN-кода, даже если у карты стоит приоритет PIN-кода, но только если сумма не превышает определенного лимита. Такой режим необходим в магазинах, где в очереди много клиентов при небольших суммах. Этот режим, если я не ошибаюсь называется Offline, переносит ответственность на магазин, даже если используется оборудование EMV.

Результат

Исходя из выше написанного я составил таблицу, чтобы вычислить, в каком случае будет запрашиваться PIN-код:

Зеленым отмечены самые безопасные операции, красным — самые опасные. В столбце ответственные (за утерянные средства) в некоторых ячейках указал две/три стороны, думаю, кто именно, зависит от конкретного тарифного плана. (поправьте меня, если я не прав). Синим отмечены безопасные операции, при условии, что не была прочитана магнитная лента.

Безопасность

Скомпрометировать данные можно у любой карты, если прочитана магнитная лента и введен PIN-код. У скомпрометированной карты злоумышленник сможет совершить покупки только в торговых точках с оборудованием, не поддерживающем EMV. Карту, поддерживающую EMV, нельзя будет использовать в банкоматах (в ленте есть запись, что карта имеет чип). А по карте без EMV злоумышленник кроме покупок сможет совершать операции и в банкомате, например, снять деньги.

Обратите внимание на такую, достаточно распространенную, ситуацию: оператор проводит магнитную ленту, «тормозит», замечая, что у карты есть чип (либо «сильно тормозит», увидев сообщение на дисплее о чипе), затем вставляет карту как положено и просит ввести PIN-код. В этом случае вы тоже скомпрометируете данные своей карты, ведь, возможно, оператор сделал это нарочно.

В любом случае, мы всегда можем отказаться вводить PIN-код, чтобы не скомпрометировать его. Для этого после запроса PIN-кода необходимо нажать на терминале красную клавишу, после чего кассир увидет на экране «Клиент отказался вводить PIN-код» и у него будет выбор принять подпись (нажать «продолжить») вместо PIN-кода или отказать в операции (нажать «отмена»). Не знаю, как вы, но лично я не знал об этой функции и думал, что красная кнопка для полной отмены операции. Конечно, оператор может возмущаться, но на это есть простой ответ «Не помню PIN-код» или «Не знаю его» (есть кредитные карты, к которым не выдают конверт с PIN-кодом).

Надеюсь, эта информация была для вас полезной.

Нет времени объяснять, блокируй карту! Четыре способа снять ваши деньги без подтверждения по СМС

Треть россиян в возрасте до 25 лет постоянно пользуются бесконтактными платежами, а 2% граждан страны вообще отказались от наличных, свидетельствуют данные «Левада-центра». Картой удобно расплачиваться в продуктовых и в транспорте, ее можно привязать к медиасервисам и такси, запланировать платежи по коммуналке. Но есть и оборотная сторона медали. О ней 66.RU рассказал Артем Трофимов, специалист по безопасности карт в банке для предпринимателей «Точка».

Как могут украсть деньги?

В банковской сфере есть понятие «скомпрометированная карта». Это карта, полный номер которой, код CVV2 или CVC2 и другие данные стали общедоступны или попали в руки мошенников. Этих данных может быть достаточно, чтобы банк предоставил доступ к вашим деньгам. Узнать о том, что карта скомпрометирована, практически невозможно, пока ею не воспользовались без вашего ведома.

Как это может произойти? Если мошенник знает номер карты и CVV2 или CVC2, он способен совершать операции в интернет-сервисах, которые не поддерживают или намеренно не используют технологию 3D-Secure. Проще говоря, не отправляют вам одноразовый пароль, чтобы подтвердить, что покупку оплачивает именно владелец карты, а не кто-то другой.

Проверять ли личность покупателя с помощью 3D-Secure или нет, решает онлайн-продавец, а не банк, выпустивший карту. Некоторые компании осознанно проводят часть операций без этой технологии, чтобы упростить покупки для клиентов.

Интернет-магазин AliExpress сознательно отказался от 3D-Secure. Первые несколько операций там будут подтверждаться одноразовым кодом. Когда в магазине убедятся, что учетная запись не мошенническая, вам позволят совершать сделки без 3D-Secure, чтобы покупатель не делал лишних движений и не передумал после того, как ему придет СМС с паролем для подтверждения операции. Таким образом, в AliExpress самостоятельно решают, когда использовать 3D-Secure, а когда нет.

AliExpress — лишь пример того, как можно оплачивать покупки без 3D-Secure, а не место, где реально воруют. Через него практически не крадут деньги.

Агрегаторы Uber и «Яндекс.Такси» тоже не используют 3D-Secure. Мы в «Точке» не видим всплеска мошенничества в Uber, по-моему, это разовые случаи в других банках. Схема, с помощью которой мошенники выводят деньги через сервис, может быть такой. Воры привязывают украденные реквизиты — номер карты и код к ней — к профилю пассажира. Затем создают виртуальный профиль таксиста и «оплачивают» его услуги украденной картой, то есть имитируют поездки, а потом получают возмещение реальными деньгами.

Мошенники крадут деньги у клиентов банков через Uber. Под угрозой счета даже тех, кто не пользуется такси

Примеры с «Хабр»:

Мошенники хотят получить деньги с карты, а не расплачиваться за услуги с помощью украденных данных. Тем более, Booking.com и Airbnb потребуют для такой оплаты документ, удостоверяющий личность. Поэтому найти того, кто жил за чужой счет, не составит труда.

Как защитить данные?

Бережно относиться к реквизитам карт и стараться не компрометировать их. Во-первых, пользуйтесь бесконтактной оплатой через Apple Pay, Google Pay, Samsung Pay и другие сервисы. Они меняют реквизиты пластиковой карты на виртуальные — токен. Токены помогают уберечь реквизиты от третьих лиц. Даже если информацию токена узнают, она будет бесполезна, потому что в каждой транзакции используются зашифрованные динамические данные. Не за горами использование таких же токенов и при оплатах в интернете по технологии EMV® Secure Remote Commerce.

Если вы подозреваете, что карта скомпрометирована, сразу блокируйте ее с помощью звонка или письма в банк. После этого никто не сможет потратить деньги со счета, даже зная пин-код, CVV2 и другие данные.

Что делать, если деньги украли?

Срочно сообщите об этом банку. Тогда вы с большой вероятностью сможете опротестовать мошеннические операции, особенно когда 3D-Secure не использовался. Это плюс карт по сравнению с наличными, которые воры вам вряд ли вернут.

Даже если оспорить покупку или перевод не выйдет, есть возможность заморозить ваши деньги на счетах мошенников, чтобы впоследствии вернуть их по требованию правоохранителей.

Редакция 66.RU благодарит банк для предпринимателей «Точка» за помощь в подготовке материала.

Снятие наличных и оплата картой без пин-кода – памятка владельцу

Пин-код – 4-х значный код, являющийся основной защитой для съема денег и оплаты с карты. Но что делать владельцу на случай временной потери памяти? Можно ли в наше время обналичить карту и реальна ли оплата картой без пин-кода? Об этом мы и поговорим сегодня в экспертном обзоре.

Первые действия

Итак, первые шаги позади и проблема обнаружена – деньги на карточке есть, а кода для их снятия нет. Дальнейшие стратегии будут строиться от целей использования пин-кода – для снятия наличных или же оплаты с карты. Обе потребности будут изрядно закрыты в этом обзоре, поэтому просто порекомендую своему читателю дочитать его до конца. Если же останутся какие-то вопросы – прошу активно их задавать в комментариях, лично имеется огромный опыт обнала больших сумм во многих банках нашей страны, а также знакомы многие лазейки. Бывали случаи, когда пин-код забывался, но работать нужно было уже сегодня.

P.S. Т.к материал может быть полезен не только честным забывчивым людям, за мелкими деталями прошу обращаться уже лично в комментарии – поможем чем сможем.

Поход в банк

При проблеме потери пин-кода в любом случае рекомендуется посетить отделение вашего банка. Операции по снятию в банке проходят через кассу, где с вас снова потребуют ввести пин-код, что снова приводит к проблеме как снять деньги. При наличии в этом же банке еще одной карты есть вариант перевести деньги со счета старой карточки на новой.

В противном случае позднее стоит задуматься о перевыпуске своей кредитки – информация о пин-коде нигде не хранится в открытом виде, и никто не сможет вам его подсказать, поэтому проблему решает только перевыпуск. Взламывать тоже ничего не получится. Перевыпуск занимает примерно 2 недели, но зато по истечении этого периода вы получаете на руки новую карточку с уже известным вам пин-кодом.

Онлайн-банкинг и мобильный банк

Если вариант с перевыпуском вас не устраивает – решением всех проблем в наше время является интернет. Первым шагом попробуйте воспользоваться онлайн-банкингом своего банка – в 99% случаев там будет возможность перевода денег на другую карту. Переводим деньги на карту, например, друга, и снимаем их с уже известным пин-кодом. Считаем проблему решенной.

Такое же возможно сделать при подключенном мобильном банке – здесь еще проще, т.к. все операции выполняются при помощи СМС, и заходить в интернет уже не нужно.

Для примера, в Сбербанке для перевода достаточно отправить СМС на номер 900 с текстом ПЕРЕВОД номеркартыслитно суммацифрой. Пример готовой команды: «ПЕРЕВОД 1234567890123456 10000».

Метод подходит при наличии мобильного номера, но, надеемся, у настоящего владельца карты хотя бы он будет под рукой, иначе появляется большой шанс мошенничества.

Переводы с карту на карту

Мы уже писали о многих сервисах, которые позволяет переводить через интернет деньги с карту на карту. Для перевода здесь достаточно стандартных платежных данных: номер, срок действия, CVV защитный код на оборотной стороне карточки и подтверждение 3D Secure операции (в России, как правило, СМС пароль). Вводите эти данные на официальных сервисах и получаете быстрый перевод денег на другую кредитку. А там уже спокойно снимаете деньги.

Денежные переводы

При отсутствии второй карты можно обратить внимание в сторону систем денежных переводов, которых в последнее время расплодилось очень даже много. Вот только некоторые из них:

Для начала нужно найти ближайшее к себе отделение одной из этих или других систем переводов. Далее алгоритм примерно одинаковый:

Довольно простой и быстрый способ обналичивать карты в крупных городах.

Электронные платежные системы

Для тех же, кто по какой-то причине успел потерять еще и мобильный номер, рекомендуем обратить внимание на электронные платежные системы вроде PayPal. Всех тайн раскрывать не будем, но система вполне позволяет работать, зная только номер карты, дату истечения и CVV код. Кто ищет, тот всегда найдет. За пределами России данная схема может потерять свою актуальность, но в силу отставания развития банковской системы, повсеместно это произойдет не скоро.

Оплата с карты

Чтобы сделать оплату с карты без пин-кода нужно заморочиться чуть меньше. Многие магазины и рестораны поддерживают прием оплаты без ввода пин-кода – для проверки достаточно дать карточку на оплату, а в случае чего спокойно съехать на проблему со своей памятью.

Если же нужно произвести оплату в интернет-магазине (а некоторые оффлайн магазины позволяют проводить подобные платежи на своем сайте прямо у себя в заведении), то снова же для успешного совершения транзакции необходимы номер карты, срок истечения, CVV код (не всегда), СМС-пароль (не всегда). Если же для онлайн-оплаты использовать посредником PayPal, то можно обойти и СМС-пароль. В общем как взломать все эти премудрости особо знать и не нужно, все лежит на поверхности.

Здесь мы рассмотрели лишь белые методы оплаты и снятия наличных. О том, как работают мошенники, мы растолкуем в одном из следующих обзоров. Легенды про взломанный пинкод по большей части не более чем легенды. Владельцам же на заметку – всегда помните ваш пин-код, а главное, никому и никогда не светите лишний раз картой. Деньги любят тишину. Снимать деньги может каждый, а вот грамотно распоряжаться ими… Удачного всем дня! Оставайтесь с нами.

Деньги с карты без СМС: как самому снять, а мошенникам не дать

Мобильный телефон держателя банковской карты — орудие защиты собственных и кредитных средств на его счетах от преступных посягательств. Сведения, как вывести деньги с карты без СМС-подтверждений, необходимы для предотвращения их кражи.

В каких случаях требуется вывод денег без СМС

Желание снять денежные средства с пластиковой карточки без подтверждения операции кодом из SMS возникает в двух ключевых ситуациях:

В первой ситуации лучшее, что можно сделать — немедленно позвонить в банк, эмитировавший карту, на горячую линию, номер которой нанесен на пластик.

Дело в том, что карточка, выпущенная банком — неважно, кредитная или расчетная, — является его собственностью. Она принадлежит банку, а не человеку, чье имя указано на лицевой стороне, котрый является держателем карточного бланка.

Желание снять со своей платежной карточки свои деньги, не подтверждая транзакцию одноразовым SMS-кодом, возникает в случаях:

Если банк рядом.

При посещении офиса банка-эмитента есть возможность:

Обратите внимание: наличие отделения банка, в которое можно съездить для решения проблем с доступностью средств и безопасностью карты, не гарантирует сохранность денег клиента. Например, известны случаи списания денег с карты Сбербанка без подтверждения по новому телефону держателя, когда банк не поменял данные своевременно, а злоумышленники получили доступ к старому телефону и реквизитам карточки.

Если банк далеко.

В случае утери мобильного телефона, привязанного к карточке, и невозможности лично обратиться в отделение следует срочно направить в банк просьбу заблокировать карту другим способом, выбрав доступный из трех вариантов:

В каждом варианте для идентификации личности держателя карты нужно назвать:

Как правило, банки принимают по электронной почте заявки на перевыпуск карты, но за новым пластиком всё равно необходимо ехать в ближайшее отделение — только некоторые эмитенты присылают новую карточку «Почтой России» либо доставляют курьером как «Тинькофф Банк».

При проблемах с обслуживанием пластика в банкоматах и терминалах страны пребывания держателям карт класса Gold и выше обычно доступна услуга экстренной выдачи наличных.

Как отключить СМС-подтверждение

Если клиенту банка надоели SMS-уведомления о каждой операции по карте, их вместе с СМС-подтверждением транзакций можно отключить. Для этого нужно либо позвонить в колл-центр эмитента с номера сотового, привязанного к карте, либо прийти в отделение с паспортом.

Вместе с SMS-подтверждением операций будет отключена возможность делать покупки, платежи и переводы онлайн. Избавляться от этой услуги следует только в том случае, если карта действительно нужна только для оффлайн-покупок и снятия наличных.

Обратите внимание: при онлайн-транзакциях средства, как правило, не списываются с картсчета сразу, а временно замораживаются. Так что если вовремя забить тревогу, банк может отменить операцию и оставить деньги клиента в целости и сохранности.

Как дистанционно воруют деньги с карт

Злоумышленники изобретают и используют довольно разнообразные способы снять деньги с карты без пин-кода и СМС-подтверждения либо с перехватом пароля (PIN или SMS):

Получение средств с карты без ввода пин-кода

Пин-код предоставляется держателю карточки только при ее выпуске и при последующих перевыпусках. Шифр печатается на листе, который помещается в специальный запечатанный конверт.

Эмитенты рекомендуют сразу после прочтения и запоминания кода уничтожить этот документ. В целях обеспечения безопасности карты и конверты с пин-кодами даже в банке хранятся по отдельности. И ни один банковский служащий не имеет доступа к базе данных этих паролей. Держателям карт не стоит писать шифр на карточных бланках.

Допускается 3 попытки перебора пин-кода. Если восстановление шифра не удалось, карта заблокируется на 24 часа или навсегда. Возможно, по звонку в колл-центр удастся снять блокировку. Но тогда нужно сообщить паспортные данные и секретное слово. Для изменения пин-кода в банкомате придется сначала указать данные текущего, забытого, шифра. В личном кабинете интернет-банкинга большинства банков такая услуга не доступна.

В таких случаях возможно 2 варианта, но оба предполагают посещение банковского офиса с паспортом, где просят закрыть счет и выдать все деньги или перевыпустить бланк.

Последнее требует времени (до 2-4 недель) и, возможно, дополнительных расходов, поскольку чаще всего внеплановый выпуск платный. Цена услуги зависит от политики эмитента и класса карты.

Еще один способ получения денег с карты без ввода пин-кода – это воспользоваться интернет-банкингом и перевести средства на счет, с которого есть возможность снять деньги. Это могут быть сберегательный счет или иная карта.

Перевод средств и дистанционная оплата с карты без СМС

Максимально возможный уровень защиты банковских счетов обеспечивается технологией 3-D Secure. Платежные системы MasterCard, VISA и МИР пользуются соответственно системами MasterCard SecureCode, Verified by VISA и MirAccept.

В 2019 г. презентована новая версия протокола. Предполагается, что с ее внедрением большинство платежных операций и не нужно будет подтверждать СМС-кодами: программное обеспечение в процессе оплаты станет автоматически оценивать степень рискованности той или иной операции, то есть система на основе анализа данных о клиенте, имеющихся у банка-эмитента, будет определять вероятность того, что счетом пользуется законный владелец.

Сейчас многие, но не все, интернет-магазины поддерживают 3-D Secure. Например, Алиэкспресс пользуется собственной системой защиты сделок. Если на сайтах интернет-продавцов нет на данном ресурсе пройдет без СМС-подтверждения. Тогда вся ответственность возлагается или на банк, выпустивший карту, или на покупателя.

Не требуется подтверждение SMS-кодом расчетов, осуществляемых через PayPal. Данная платежная система все риски по безопасности сделки возлагает на продавцов.

Альтернативные способы использования средств на карте без СМС-подтверждений

За сутки система безопасности пропустит не более 3 таких операций. Сделки на суммы свыше 1 000 рублей, даже при использовании указанных технологий, нужно подтверждать пин-кодом.

Также можно выполнить перевод средств с банковской карты на другой счет, доступ к которому менее проблематичен. Иногда такие транзакции удается выполнить без СМС-паролей, например, если:

Как обезопасить свои деньги на банковской карте

Чтобы предотвратить хищение средств с банковской карты, соблюдайте несложные рекомендации: