какие есть стратегии на фондовом рынке

Финансовые рынки с Артемом Яськив

Авторский блог Артём Яськив (smart4trader) об инвестициях, трейдинге, спекуляциях на финансовых рынках. Обучающие материалы для финансовой грамотности. Консультации по торговле на бирже по авторскому методу. Обучение трейдингу по авторскому методу.

Поиск по этому блогу

26 стратегий на фондовом рынке, которые лучше, чем BUY & HOLD

2. Эффект дня недели

Эффект дня недели также известен как эффект понедельника или эффект выходных и он описывает тенденцию к ухудшению показателей акций в понедельник, чем в другие дни недели, особенно в пятницу. Эта аномалия была описана в нескольких академических исследованиях и проанализирована на разных международных рынках, но это одна из тех аномалий, которую трудно рационализировать.Одно из возможных объяснений состоит в том, что инвесторы становятся более оптимистичными с приближением выходных и более пессимистичными по понедельникам. Однако это также может быть случай HARKing (выдвижение гипотез после того, как результаты известны), чего следует избегать. Некоторые ученые (такие как Лаконишок ) связывают эффект выходных с аномалией эффекта начала месяца. Другие предполагают, что на выходных появится больше плохих новостей и все больше компаний сообщат об отрицательной прибыли после закрытия торгов в пятницу. Возможно, другое объяснение заключается в том, что все больше продавцов на короткие позиции закрывают свои позиции по пятницам и восстанавливают их по понедельникам, чтобы избежать любого риска роста в выходные, когда рынки закрыты. Однако, поскольку я расскажу больше об этом ближе к концу этого поста, есть также некоторые (например, Салливан ), которые предполагают, что аномалия не является значительной и вероятно является результатом интеллектуального анализа данных.

На следующем графике школы бизнеса Стерна вы можете увидеть, как понедельник обеспечил чистую отрицательную доходность акций в период с 1927 по 2001 год:

При формировании торговых стратегий / портфелей вы должны знать теорию о том, что акции имеют тенденцию падать в понедельник по сравнению с другими днями недели. Вы можете использовать эту информацию, чтобы отфильтровать сделки и разработать торговые правила на основе этих дней недели.

3. Эффект поворота месяца

Вы можете купить фьючерсы на фондовые индексы или корзины акций в конце торгов перед выходным на рынке. Затем вы можете выйти при закрытии торгов на следующий полный день торгов, чтобы зафиксировать прибыль от праздничного эффекта.

5. Эффект времени суток

Обзор: 8 стратегий поведения при падениях на фондовом рынке

Портал Investopedia опубликовал обзор основных стратегий, которые инвесторы могут использовать на падающем рынке. Мы подготовили выжимку основных мыслей этого материала.

Периоды падений часто называют «медвежьим рынком» в противовес «бычьему», когда происходит рост. Часто медвежьим рынком называют периоды, когда цены активов снижаются минимум на 20% относительно недавних пиковых значений.

Понятно, что большинство инвесторов хотело бы избегать таки периодов, но поскольку они все равно случаются, им пришлось выработать определенные стратегии поведения. Ниже мы разберем восемь из них.

День, который сегодня кажется худшим в истории рынка, завтра окажется просто незначительным кратковременным отклонением.

На американском фондовом рынке часто используется стратегия Dollar Cost Averaging (усреднение долларовой стоимости). Она подразумевает регулярную покупку активов определенного типа (акции определенной компании/сектора и т.п.) на фиксированную сумму денег вне зависимости от текущего тренда цен на эти активы. Просто при высокой цене активов можно будет купить меньше, а при низкой – больше.

За этой стратегией стоит понимание того, что медвежий рынок – это временное явление, которе характеризует завершение бизнес-цикла. Для долгосрочных инвесторов это значит, что покупка акций вне зависимости от цены в конечном итоге приведет к ситуации, когда инвестор будет приобретать их в период падения по низкой цене. На длительной дистанции это позволит усреднить покупки, сделанные по высокой цене, и по факту «в среднем» входная цена активов будет более выгодной.

Еще одно известное выражение – во время медвежьего рынка лучше притвориться мертвым. То есть сделать то же самое, что бы вы сделали при встрече с реальным медведем в лесу. Попытка атаковать медведя – это очень опасно. При этом если сохранять спокойствие, не делать резких движений, можно спасти себя от незавидной участи.

В финансах «притвориться мертвым» значит перенаправить значительную часть портфеля на низорисковые инструменты, вроде депозитарных расписок, облигаций федерального займа (особенно надежны такие инвестиции с помощью счета ИИС).

Если инвестпортфель распределен между акциями, облигациями, валютой и альтернативными активами, то это снижает риски. При этом конкретная «нарезка» сегментов в таком портфеле зависит от множества факторов, включая толерантность к риску, временной горизонт планирования, финансовые цели и т.п. Ситуация каждого инвестора уникальна, но отказ от хранения всех яиц в одной корзине точно помогает пережить медвежий рынок.

Инвестиции – серьезное дело, но еще важнее сохранять финансовую стабильность. С этой точки зрения использование денег, которые предназначены для не-инвестиционных целей – вроде выплаты ипотеки или покупки еды – для операций на бирже – это неразумно. Базовое правило инвестора гласит, что вкладываться нужно только в те активы, которые можно себе позволить потерять. Медвежий рынок и даже локальные коррекции могут оказаться губительными, если этому правилу не следовать.

Медвежий рынок всегда дает возможности. Вся суть лишь в том, чтобы знать, что искать. Знаменитые инвесторы вроде Уоррена Баффета всегда рассматривают периоды падений как возможность найти недооцененные в текущий момент акции, купить их и дождаться роста после начала восходящего тренда.

Когда все вокруг падает, цены на акции сильных компаний тоже снижаются, а в будущем купить их по такой цене уже может быть и не получится. Рынок «наказывает» даже хорошие компании тогда, когда они этого не заслуживают. Этим можно воспользоваться.

Защитные или нецикличные акции – это такие ценные бумаги, которые в среднем в плохие времена показывают лучшие результаты, чем другие активы. Такие акции, например, позволяют получать дивиденды, меньше падают в цене, потому что выпустившие их компании работают в отраслях, которые востребованы всегда. Продавцы товаров повседневного спроса – хороший пример, потому что людям надо есть, мыться и убираться дома в любое время.

Существуют способы заработать даже на дешевеющих активах. Один из них – так называемые короткие продажи. В этом случае трейдер берет акции взаймы у брокера, продает их, потом дожидается снижения цены и «откупает обратно», возвращает акции, а себе оставляет разницу в цене сделок.

Использование коротких продаж – рискованный шаг, который может привести к серьезным убыткам, если события на рынке будут развиваться не по намеченному плану.

Еще один способ заработка на падениях рынка – пут-опционы, которые гарантируют возможность продать акции в будущем, если цена вдруг пойдет не в ту сторону.

ETF – другой вариант заработать на медвежьем рынке. Такие индексные фонды часто растут в цене в моменты, когда основные биржевые индексы падают. Это один из самых безопасных и простых способов действий по сравнению с короткими продажами или покупкой опционов.

Даже на падающем рынке есть возможности не только минимизировать потери, но даже заработать.

Одни инвесторы могут использовать защитные стратегии, надеясь на большую прибыль в будущем.

Другие наоборот берут на себя значительные риски прямо сейчас и занимают атакующую позицию, используя инструменты вроде коротких продаж.

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital

Торговые стратегии для фондовой биржи — обзор простых

В этой статье различные техники и методы выполнения сделок. Рассмотрим базовые 5 стратегий, которые являются прибыльными. Главное, чтобы инвестор пользовался ими грамотно.

Введение в торговые стратегии

Существует сотни различных стратегий. Все они работают с разной эффективностью для каждого финансового актива. Это связано со спецификами каждого инструмента. Например, курсы валют редко подвержены длительному тренду. Чаще всего они колеблятся в зажатом диапазоне.

Глобально можно выделить следующие подходы к торговле на бирже:

Активным стратегии можно поделить на два вида:

При этом важно ещё и время использования стратегии. Например, в периоды трендовых движений лучше всего использовать трендовые варианты, чем контртрендовые. Но заранее определить будет ли сейчас тренд невозможно.

Трейдеров можно поделить на два лагеря:

Рассмотренные стратегии в этой статье будут одинаково работать как для быков, так и медведей.

Ниже описанные рабочие классические торговые стратегии, их подходы не являются какими-то секретными знаниями. Однако не каждому дано успешно торговать на фондовой бирже, поэтому очень важно ещё развивать психологическую составляющую, соизмерять риски, которые каждый готов взять на себя. Немало важным моментом ещё является опыт, который можно приобрести только в процессе трейдинга.

Стратегия №1. На основе скользящих средних

Скользящие средние отображают среднее значение цены за предыдущий период, который выберет трейдер. Выделяют два основных типа линии:

Лучше пользоваться экспоненциальным видом, поскольку они лучше учитывают недавние данные, а значит имеют больше актуальности.

Разница между SMA и EMA можно отследить на следующим графике:

Какую информацию могут дать скользящие средние инвестору:

Самым классичесским вариантом использования является пересечение скользящих средних.

Когда быстрая скользящая пересекает снизу вверх медленную, то это сигнал на покупку. Аналогично с продажей: когда быстрая пересекает медленную сверху вниз. Вот как это выглядит на примерах

Но есть ещё один вариант использования скользящих. Вход в позицию после того, как 200 дневная EMA начала закругляться на верх. При этом хорошим дополнением к сигналу является увеличение объёма торгов. Часто это является одной из самых лучших точек входа. Поэтому такую позицию можно удерживать ещё несколько лет, а может даже и оставить навсегда.

Существуют ещё два более редких типа скользящих средних: линейно-взвешенная LWMA (Linear Weighted Moving Average) и сглаженная SMMA (Smoothed Moving Average). Это специфические варианты. Возможно, они хорошо могут дополнить некоторые торговых стратегий.

Стратегия №2. Дивергенция и конвергенция индикаторов

Дивергенция и конвергенция — это ситуация на рынке, когда цена обновила новый экстремум, а индикатор нет. Точные определения звучат так:

Иногда бывают тройные и даже четверные локальные экстремумы.

Торговая стратегия подразумевает открытие позиции против тренда. Поэтому иногда будут не самые удачные моменты для входа, поэтому стоит использовать защитные ордера стоп-лосс.

Какие индикаторы могут подойти для работы по торговой стратегии дивергенций и конвергенций:

Редко, но иногда используют ещё индикаторы объема (Volume), Stochastic или CCI.

Дивергенции и конвергенции является одним из самых точных сигналов, которые могут помочь трейдерам и инвесторам совершить успешную сделку по очень хорошим ценам.

Пример дивергенция и конвергенция на практике. График котировок Сбербанка:

Этот класс стратегии на основе дивергенций любит Александр Эдлер. Автор книги «Как играть и выигрывать на бирже». Он интересно и доступно преподнес материал. Советую начинающем прочитать книгу или хотя бы посмотреть его выступления в youtube (они бесплатны).

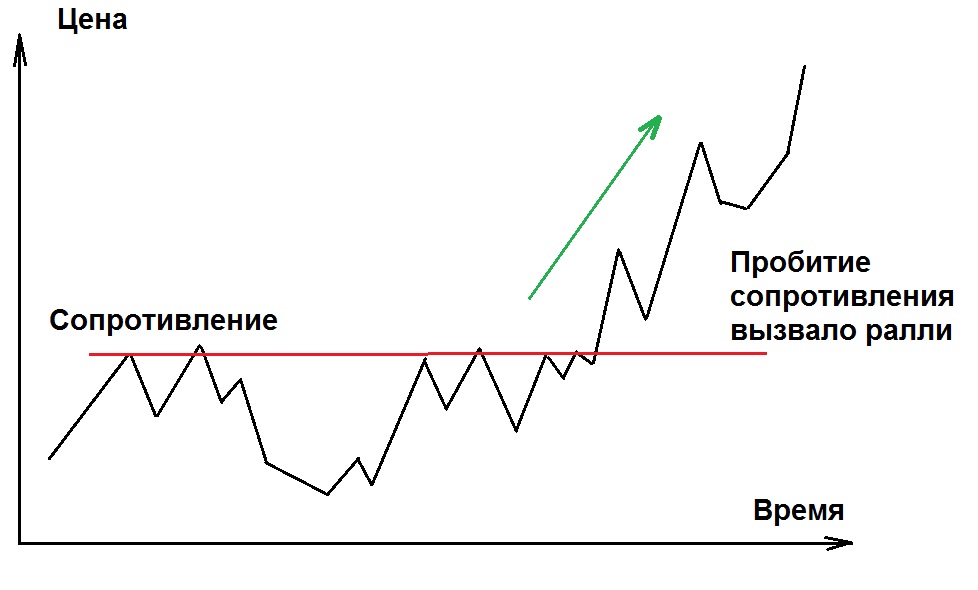

Стратегия №3. Пробой уровней поддержки и сопротивления

Стратегии пробой уровней поддержки и сопротивления по факту можно назвать одной из самых эффективных. Одним из её важных плюсов является быстрота получения результата.

Как правило, биржевые котировки после преодоления уровня быстро начинают либо продолжат тенденцию, либо откатываются назад тем самым теряя свою силу.

На всех рынках есть ценовые диапазоны, где цена часто разворачивается или находится длительное время во флэте (проторговке). При пробитии уровня чаще всего происходит мощный импульс по направлению движения. Обычно его мощь основана на тех, кто заходит в сделку по тренду и тех, кто закрывает свои позиции по стоп-лоссам.

После пробоя биржевые котировки зачастую проходят путь в 5-10% буквально за пару дней, а может быть даже и в течении одного дня. Бывают и значительно более сильные пробития. Всё зависит от того, как долго был флэт и насколько важен уровень цены.

Вот как это выглядит в реальных торгах:

Стратегия №4. Свечные модели и паттерны

На финансовых рынках регулярно происходят схожие модели роста и падения. Поэтому трейдеры придумали часто встречающие паттерны, которые сигнализируют о смене тенденции.

Как показывает практика, паттерны работают очень даже неплохо. Их можно совмещать с ранее рассмотренными стратегиями, тем самым увеличивая шансы на успешный вход.

Чем выше таймфрейм, тем надёжнее сигнал.

Подробно рассматривать каждую свечную модель в этой статье мы не будем. Описание всех существующих паттернов можно найти в статье:

Рассмотрим несколько примеров.

Помимо паттернов есть ещё графические фигуры. Но такие стратегии подразумевают более глубокий технический анализ, которые освоили опытных трейдеров. Подробнее можно прочитать в статье:

Стратегия №5. Выкуп просадок или покупка по тренду

Если мы говорим про фондовый рынок, а точнее про акции, то они склонны к росту на большом промежутке времени. Можно пользоваться этим фактом в своей торговой стратегии. Мы просто будем выкупать все просадки.

Что значит выкупать просадки? Как только рынок упал на 5-10%, то можно совершать вход в сделку. Точнее, сказать: добирать свою позицию. Конечно, рынок может упасть и больше. Например, в истории уже были случае падения фондового рынка на 30-70% в периоды финансовых и экономических кризисов. Никто не знает когда это случится.

Также можно просто открыть дневной график, нанести 200 дневную EMA и покупать когда рынок касается этой линии или уходит под неё.

Говоря «рынок», мы имеем в виду значение фондового индекса.

Фондовый индекс отражает совокупную динамику рынка акций. Можно назвать его бенчмарком.

Если покупать отдельные акции на просадках, то инвестор берёт риски, поскольку возможно падение связано с проблемами в бизнесе. Поэтому стоит изучать динамику фондового индекса, чтобы принимать решения где покупать.

На скриншоте ниже показаны выкупу просадок при нахождении цены ниже 200 EMA и в зоне перепроданности по RSI:

Как купить фондовый индекс? Для этого есть хороший вариант в виде ETF фондов. На индекс московской бирже можно покупать следующее фонды (указана комиссия):

Подробнее про ETF можно прочитать в статьях:

ТОП-7 рабочих торговых стратегий на фондовом рынке

Здравствуйте, уважаемые читатели!

45 лет назад трейдер и инвестор Ричард Деннис заключил пари с другом Вильямом Экхардом. Можно ли обучить прибыльно торговать на фондовой бирже обычного человека с улицы, если следовать определенным правилам?

Эксперимент продлился 5 лет. За это время ученики Денниса превратили 23 миллиона доллара в 175. Это была легендарная стратегия черепах, показывающая насколько важен выбранный четкий свод правил в биржевой торговле. Поэтому в статье рассмотрим торговые стратегии на фондовом рынке.

Важность торговой стратегии

Выбранная стратегия вложения средств определяет риски, которые инвестор готов взять на себя, и временной горизонт инвестирования.

Если расчет на вложения крупных сумм с целью сохранения капитала и осторожного увеличения в пределах немногим больше, чем банковский депозит, — прямая дорога в стратегии долгосрочных инвестиций на фондовом рынке.

Что отличает спекулянта от инвестора

Под спекуляциями понимается торговля с многократной покупкой и продажей активов с удержанием позиции от нескольких секунд до нескольких недель — попытка заработать на колебаниях цены на коротких промежутках времени. Торговые спекуляции возможны как на росте стоимости (длинная позиция, long), так и на падении (короткая позиция, short).

Инвестор покупает актив на фондовом рынке с целью получения прибыли от роста и получения дивидендов.

Сроки инвестиционных стратегий — от года до десятков лет.

Классификация спекулянтов

Классификация инвесторов

Предупреждение о Forex и бинарных опционах

Бинарные опционы — это пари на движение стоимости. В названии зашит алгоритм — все или ничего, выигрыш или полный проигрыш денег, которые вы поставили. БО в условиях российского рынка — это не стратегия, а рулетка, не имеющая никакого отношения к фондовому рынку. «Питательная среда» для торгового мошенничества. В ряде стран они запрещены, в других находятся под контролем регулирующих органов.

Форекс — международный межбанковский рынок обмена валюты. Дыры в законодательстве нашей страны позволяют существовать компаниям, спекулирующим на этой теме.

Виды торговых стратегий

Ниже рассмотрим некоторые виды торговых стратегий на фондовом рынке.

Asset Allocation

Стратегия инвестиций с различными классами инструментов. Нет единой торговой схемы, жестко оговаривающей, — этого 5%, того 7,5% и ни граммом больше. Формирование инвестиционного портфеля в этой стратегии похоже на подход художника — много зависит от вдохновения и поставленных целей.

Главное — диверсификация рисков. Идеальная ситуация — когда активы портфеля не коррелируют между собой, корреляция отрицательная. При этом движение одного не тянет автоматически цену другого. Но в реальности это невозможно: корреляцию учитывают, по возможности сводят к минимуму.

Нет строгого списка активов для формирования портфеля на фондовом рынке. Это:

Список можно расширять до бесконечности. Подход к формированию портфеля гибкий. Общий момент торговой стратегии — распределение рисков и ожидаемой доходности.

Дивидендная стратегия

Основана на выплате дивидендов компаниями. Нас интересуют те, кто платят дивиденды регулярно. Размер и сроки выплат определяют акционеры. Это происходит раз в год, реже — полгода или три месяца.

Технология получения дивидендов:

Таблица дивидендных выплат за 2017 год в нефтегазовой и банковской сферах. Компании торгуются на ММВБ.

Средний размер — от 1 до 9%.

Обычная практика дивидендных акций на рынке — перед отсечкой рост стоимости, после нее — падение. Если вы покупали перед самой отсечкой на росте, затем продали — размер дивидендов может не покрыть эти прыжки. Это всегда дополнительный риск на фондовом рынке.

Как выбирать бумаги c лучшими дивидендами

Эмитенты обязаны выкладывать информацию о «существенных фактах». Сюда попадают решения совета директоров.

За 55 дней до собрания, на котором определяется дата отсечки, решают о выплате или отсутствии дивидендов, предварительных размерах. Это дает время для анализа и покупки заранее. Кроме этого, от собрания по решению даты до самой отсечки проходит две-три недели. Это дополнительный срок для раздумываний — стоит ли участвовать в дивидендной гонке фондового рынка.

Стоимостная стратегия

Стратегия, построенная на недооцененных активах рынка. Горизонт торгового инвестирования — год и более. Критерии оценки ниже рынка инвестор определяет сам — исходя из опыта, инсайда или фундаментальных показателей. Последний торговый подход основан на коэффициентах фундаментального анализа.

Стратегия роста

Основана на предположении роста стоимости ценных бумаг на фондовом рынке. Отправной точкой для принятия решения могут быть:

Решение о покупке может быть принято при фундаментальных коэффициентах, показывающих переоценку торговых активов на рынке.

Трейдинг

На графике показан теоретический вариант входов и закрытия с переворотом, часовые свечи.

Что такое инвестиционная стратегия

И как с ее помощью составить свой прибыльный портфель

Всегда сложно начать что-то новое, особенно если в результате можно потерять деньги, поэтому инвестировать без стратегии и цели может быть неэффективно.

В этой статье расскажу, что такое инвестиционная стратегия и как она поможет увеличить инвестиционный доход. Эта статья информационная, и больше подойдет для начинающих инвесторов. В ней не будет профессиональных инвестиционных стратегий или советов, какие именно ценные бумаги следует покупать.

Что такое инвестиционная стратегия

Инвестиционная стратегия — это план покупки и продажи ценных бумаг в зависимости от целей, времени и личных особенностей инвестора. Часто без стратегии инвестиции превращаются в азартные игры или слепое копирование, а инвесторы переживают огромный стресс при просадках портфеля.

Еще в 1986 году Гарри Бринсон с коллегами опубликовал исследование Determination of portfolio performance о результатах инвестирования американских пенсионных фондов. Их интересовало, почему одни фонды зарабатывают больше, чем другие, и от чего зависит доходность их инвестиций. Оказалось, что на прибыльность портфеля американских пенсионных фондов более всего влияет всего один фактор, хотя исследователи предполагали другое:

В соответствии с этой точкой зрения инвестиционная стратегия превращается в пошаговый план глобального распределения активов. В идеале все шаги нужно записать, чтобы можно было время от времени сверять курс.

Инвестиции — это несложно

Постановка цели. На этом этапе придется ответить на сложные вопросы: зачем вообще инвестировать, на какой срок и какие риски допустимы. Этот этап может занять много времени, потому что придется планировать расходы на несколько лет вперед и пытаться просчитать потенциальную доходность инвестиций. У каждого инвестора будут свои планы — покупка жилья, обеспеченная пенсия, образование детей. Соответственно и время для каждого инвестора будет отличаться.

Формирование портфеля. На этом этапе инвестор решает, в какие активы и когда он вложит деньги, чтобы обеспечить нужную доходность с учетом инфляции. Доходность должна быть реальная и достижимая, кроме этого, риск не должен заставлять инвестора нервничать и терять аппетит. Также здесь можно задуматься о доверительном управлении ценными бумагами или о том, как часто надо ребалансировать портфель.

Инвестиционная стратегия не дает гарантий результата. В любой стратегии бывают убытки. Но если прибыль больше убытков, инвестор может спать спокойно.

Какие бывают инвестиционные стратегии

Инвестиционные стили зависят от характера и особенностей человека и меняются с возрастом. У молодых инвесторов есть запас времени на восстановление потерянного капитала, поэтому они могут вкладывать в более рискованные активы. Пожилые инвесторы больше нацелены на сохранение капитала и стабильный доход, потому что у них меньше возможности рисковать.

В интернете можно встретить разные инвестиционные стратегии. Я объединила и собрала вместе разные источники. Какие-то стратегии могут показаться спорными, а первые три — это классика, и их часто называют пиар-терминами.

Инвестирование в рост курсовой стоимости. Чаще всего инвесторы выбирают акции по высоким темпам роста прибыли или продаж, но ориентироваться только на этот показатель неправильно, потому что высокие темпы роста очень нестабильны. Компания может быть интересна, если растет быстрее, чем отрасль в целом, но в то же время темпы ее роста не бешеные. Как правило, акции компаний малой капитализации растут быстрее, чем акции компании высокой капитализации.

В определенные моменты бывают целые отрасли роста — например, производители вакцин или развлекательного ПО в период коронавируса. Аналитики часто предлагают перечни перспективных отраслей — в зависимости от того, кто станет президентом или от экологической озабоченности людей.

Чтобы узнать средние значения финансовых коэффициентов, я просмотрела отрасли и сектора. Я выбрала сектор Constructions, потому что в этом году отрасль чувствует себя лучше, чем рынок в целом.

После того как я нашла средние значения, можно создавать скринер. Выбираю нужные поля — сектор и мультипликаторы P/S, P/E и рост EPS.

10,23 — это выше, чем прогнозный рост по отрасли. А показатели P/E

В выборку попало 5 компаний. «Закс» каждой из этих компаний присваивает рейтинг от 1 до 5. Чем ниже рейтинг, тем больше потенциал роста. В бесплатной версии фильтровать по рейтингу невозможно, но его можно увидеть, если навести курсор на тикер компании.

Инвестирование в недооцененные компании, или стоимостное инвестирование. В этой стратегии инвесторы пытаются выбрать недооцененные рынком акции на основе фундаментального анализа, финансовых коэффициентов, балансового отчета и других показателей. Основная мысль, что акции стоят дешевле активов, которые есть у фирмы. Самые известные инвесторы в стоимость — Бенджамин Грэм и Уоррен Баффет.

Эта стратегия может быть сложной для начинающих инвесторов, потому что надо разбираться в финансовых и бухгалтерских данных. Кроме того, компании могут быть недооценены по разным причинам — например, потому что публикуют отчетность ниже ожиданий или потому что у них нет огромных темпов роста, или потому что эта отрасль на данный момент неинтересна. Чаще всего недооцененные компании интересуют инвесторов, которые готовы ждать, пока цена вырастет.

Для того чтобы найти недооцененные американские компании, их коэффициенты можно, например, сравнивать с индексом S&P 500 или с отраслью. Зададим в скринере значения мультипликаторов P/S, P/B, P/E и Debt/Equity меньше, чем в среднем по индексу — в выборку попадет 73 компании. Конечно, для ручного перебора это достаточно много, поэтому можно добавить дополнительные фильтры — например, отрасль.

Инвестирование в стабильный доход — это дивидендные акции или облигации. Раньше такой инвестиционный стиль был популярен, но сейчас интерес уменьшился, потому что технологические компании не платят дивиденды.

Одна из самых известных дивидендных стратегий для выбора американских акций называется Dogs of the Dow. По стратегии инвестор каждый год выбирает из индекса Доу — Джонса 10 акций с наибольшей дивидендной доходностью. Портфель надо ребалансировать каждый год. У этой стратегии есть даже свой официальный сайт.

Портфель Dogs of the Dow на январь 2019 года

| Тикер | Название | Дивидендная доходность |

|---|---|---|

| IBM | International Business Machine | 5,5% |

| XOM | Exxon Mobil Corporation | 4,8% |

| VZ | Verizon Communications | 4,3% |

| CVX | Chevron Corporation | 4,1% |

| PFE | Pfizer | 3,3% |

| KO | Coca-Cola Company | 3,3% |

| JPM | JP Morgan Chase & Co. | 3,3% |

| PG | Procter & Gamble Company | 3,1% |

| CSCO | Cisco Systems | 3,0% |

| MRK | Merck & Co. | 2,9% |

Эту стратегию можно применить и к российскому рынку акций, но надо помнить, что российские мажоритарии могут менять размер дивидендных выплат из-за каких-то личных причин. Поэтому для российского рынка в дополнение к дивидендам можно учитывать еще рост прибыли выше средних значений.

Если прибыль растет быстрее, чем по отрасли или чем по рынку в целом, компания сможет выплачивать дивиденды без ущерба для развития. Если использовать этот дополнительный фильтр, можно убрать компании, которые выплачивают дивиденды в ущерб собственному бизнесу.

Гибридный стиль. В этой стратегии инвесторы ищут компании, которые платят дивиденды и одновременно растут. Как правило, это зрелые компании с высокой капитализацией. Часто такие компании не могут показывать впечатляющий рост, потому что они уже достаточно большие.

Один из примеров гибридных стратегий — CAN SLIM Уильяма О’Нила. Об этой стратегии я достаточно подробно писала в статье про фундаментальный анализ. Основная идея — выбирать инновационные компании с хорошими фундаментальными характеристиками и ростом основных финансовых показателей.

Матрица Morningstar. Формирование портфеля с помощью матрицы похоже на гибридный стиль, но здесь чуть больше системного подхода.

Матрица состоит из 9 квадратов. В каждый квадрат можно добавить акции или паи ПИФов в зависимости от их капитализации и фундаментальных характеристик роста и стоимости. Вертикальная ось показывает капитализацию. Горизонтальная ось показывает фундаментальные характеристики — стоимость, рост и смешанный тип. В центральном квадрате портфеля акций будут ценные бумаги, у которых одинаково доминируют рост и стоимость.

Всепогодный портфель. Идею портфеля, который будет устойчив к любым экономическим условиям, разработал Рэй Далио.

В портфеле собраны разные типы активов, которые по-разному ведут себя в периоды повышенной или пониженной инфляции, экономического бума и экономического спада. Конечно, с таким портфелем не получить заоблачной доходности — зато и риски минимальные.

Подстройка риска. Инвестиционный портфель можно составить не только по желаемой доходности, но и по приемлемому риску.

Для инвесторов риск — это страх перед неопределенностью. С точки зрения аналитиков риск — это отклонение от ожидаемой доходности. Измеряют его с помощью стандартного отклонения. Чтобы не лезть дальше в статистические дебри, визуализируем отклонение индекса S&P 500.

Допустим, стандартное отклонение индекса S&P 500 — 20%, а средняя годовая доходность — 10%. Тогда значение индекса 68% времени будет находиться в узком коридоре от −10% до +30%. Но в 32% времени значение индекса будет вырываться за пределы этого диапазона, экстремальных значений индекс может достигать еще реже.

Риск и доходность по классам активов за 2010—2019 годы

| Класс активов | Годовая доходность | Годовой уровень риска (стандартное отклонение) |

|---|---|---|

| Global Commodities | −5,38% | 16,60% |

| Emerging Markets Equity | −0,89% | 16,95% |

| Treasury Coupons | 0,73% | 0,81% |

| Investment Grade Bonds | 3,17% | 2,92% |

| Hedge Funds | 4,05% | 5,70% |

| Corporate Bonds | 5,55% | 5,26% |

| Global Listed Private Equity | 5,59% | 18,63% |

| 1—5 yr High Yield Bonds | 6,71% | 1,00% |

| Global Equity | 6,75% | 12,50% |

| Global Equity — ESG Leaders | 6,87% | 12,03% |

| Taxable Municipal Bonds | 7,20% | 7,33% |

| Real Estate Investment Trusts | 8,44% | 11,03% |

| U.S. Mid Cap Equity | 11,00% | 13,60% |

| U.S. Large Cap Equity | 11,22% | 11,39% |

| Dividend-paying Equity | 11,81% | 10,24% |

| U.S. Small Cap Equity | 11,87% | 14,46% |

Допустим, инвестор не готов терять более 20% своего первоначального капитала — тогда он будет собирать активы в свой портфель исходя из риска — и только после этого думать о потенциальной доходности. Чтобы подстроить портфель под приемлемый уровень риска, можно менять соотношение активов. На сегодняшний день понятие активов гораздо сложнее, чем акции, облигации и денежные средства, поэтому у инвестора есть возможность не выбирать ценные бумаги конкретных компаний, а покупать рынок целиком или частями через биржевые фонды.

Например, Фрэнк Армстронг в книге «Инвестиционные стратегии 21 века» составлял портфели из ETF — на индекс S&P 500, долгосрочные казначейские облигации, краткосрочные казначейские облигации, компании малой и крупной капитализации и подстраивал уровень риска/прибыли.

Инвестиционный риск никогда не исчезает, но им можно управлять. Риск снижается со временем, и он отличается для разных активов.

Подстройка риска, 1975—1994 годы

| Облигации/ акции, % | Риск — прибыль |

|---|---|

| 100/0 | 5,69% — 9,92% |

| 80/20 | 5,43% — 12,33% |

| 60/40 | 7,07% — 14,74% |

| 40/60 | 9,69% — 17,15% |

| 20/80 | 12,70% — 19,56% |

| 0/100 | 15,87% — 21,97% |

Копирование портфеля или стратегии успешных инвесторов, ПИФов или покупка ETF. Если вы знаете успешных инвесторов, можно попытаться повторить их портфель или придерживаться их инвестиционной стратегии.

Например, Нассим Талеб предлагал формировать инвестиционный портфель по принципу штанги. 90% портфеля формируется из консервативных инструментов вроде государственных облигаций, а 10% портфеля формируется из очень рисковых активов. Рост в цене рисковых активов — это маловероятное событие, поэтому и сам рост может быть на 1000%. Маловероятные отрицательные события Талеб называет «черными лебедями». Например, таким событием стал коронавирус.

Другой пример — немецкая пенсионерка Ингеборга Моотц, которая после смерти мужа начала инвестировать на фондовой бирже. В 1980-е годы ее называли «бабушка на миллион», хотя на самом деле она заработала за 7 лет всего полмиллиона евро. У Ингеборги не было компьютера, цены она узнавала из печатных изданий.

Ее инвестиционная стратегия была достаточно простой. Она покупала только акции известных, крупных и надежных банков или их дочерних компаний, когда их цена была на годовом минимуме. Ингеборга считала, что раз компании надежные, значит, в ближайшие 1—2 года их цена вырастет. Она не инвестировала на срок меньше года и более двух лет.

Беспорядочное инвестирование — в этой стратегии инвестор выбирает компании случайным образом, потому что прочитал в «Твиттере» или услышал от друзей. Часто инвестор покупает акции из-за синдрома упущенной выгоды. Вот, например, акции «Теслы» бешено росли в этом году, и даже мои оторванные от инвестиций знакомые хотели их купить, потому что они росли и были у всех на слуху.

Беспорядочное инвестирование — это не всегда плохо, потому что бывают стоящие инвестиционные советы. Но если у инвестора нет плана, он может продать ценные бумаги раньше времени или не зафиксировать убытки вовремя. Если инвестор не понимает компанию, акции которой он покупает, инвестиционный результат тоже может быть не таким, как хочется.

Как тестировать стратегии

С помощью тестирования стратегии можно понять, насколько прибыльным был этот портфель раньше. Конечно, прошлая доходность не гарантирует будущую, но можно сравнить прошлую доходность портфеля с прошлой доходностью индекса и понять, а стоило ли вообще следовать стратегии — или можно было просто инвестировать в S&P 500. Если стратегия была убыточна на протяжении нескольких лет, рассматривать ее надо очень осторожно.

Такое тестирование на исторических данных называется бэктестингом. Бэктестинг помогает увидеть, что работало, а что не работало до того, как вкладывать собственные деньги. Ни одна торговая стратегия не имеет 100% прибыльных инструментов. Чаще всего прибыльных инструментов может быть 60—70%, а убыточных 30—40%. Протестировать стратегию можно на бесплатном сайте Portfolio Visualizer.

Что почитать и какое ПО использовать

Это список книг, которые понравились именно мне:

1) На главную тему: «Что такое инвестиционная стратегия»

2910 символов без пробелов или 2148 символа без учёта «Постановка цели.»

2) На тему «Постановка цели.» выделено: 762 символа без пробелов (в составе темы «Что такое инвестиционная стратегия»)

3) На второстепенную тему: «И как с ее помощью составить свой прибыльный портфель» где свой прибыльный портфель рассказывается в приорите.

13585 символов без пробелов

Общее количество символов без пробелов и заголовка: 2910 + 13585 = 16495 или же 2148 + 762 + 13585 = 16495 если выделять «Постановка цели.»

Малые упоминания цели в третьем блоке не учитывались.

В итоге получаем % по блокам:

1) 13,02%

2) 4,62%

3) 82,36%

Попробуйте построить подобную логику не начиная с Цели. Понятное дело, что, чтобы поставить себе корректную всевластную и мотивирующую цель понадобиться хоть какой то минимальный опыт, но всё же, попробуйте выстроить цепочку, где главным будет нечто иное отличное от цели.

PS: Опять же повторю на мой Субъективный взгляд, а так да, конечно спасибо за текст.