втб инвестиции бонус за обучение

ВТБ запустил акцию «Мои Инвестиции». При правильном подходе можно легко и быстро заработать деньги. Все десять тестов можно пройти сразу! И самое главное: бонусы можно вывести на карту или счет с минимальными вложениями по обороту.

Как получить бесплатные акции за обучение?

Важно! Карта ВТБ нужна, чтобы продать и вывести подарочные акции + получить бонус 2000 рублей, так что сначала оформляем дебетовую карту. Это займет 5 минут. Карта бесплатная и привезут через 1-2 дня с доставкой курьером бесплатно!

Если у вас уже есть дебетовка ВТБ, то сразу переходите к шагу 2.

1) Оформляем дебетовую карту ВТБ → по ссылке

Для участия в акции не обязательно иметь карту на руках. Достаточно оставить заявку. После подачи заявки на карту сразу переходим к шагу 2.

Банк ВТБ запустил новую акцию и платит 2000 рублей за использование своей бесплатной дебетовой Мультикарты ВТБ Visa. В данной акции могут принять участие как клиенты Банка, которые не пользовались своими любыми дебетовыми картами с 01.12.2020, так и новые клиенты, при оформлении карты Виза по ссылке до 31.07.2021 г.

Картой необходимо начать пользоваться в июне или июле, и вернется 2000 рублей, если потратить на покупки от 10.000 рублей за 30 дней. Большинство наших граждан тратит 10 тысяч в месяц только на еду/продукты, получается 2000 рублей на халяву только за карту + еще кэшбек!

Теперь об акции ВТБ Инвестиции

2) Регистрируемся в ВТБ Мои Инвестиции по → этой ссылке

Регистрация проходит сразу в приложении и занимает всего 5 минут. Брокерский счет открывают в течение 1-4 часов.

Брокерский Счет при регистрации по ссылке будет с бесплатным обслуживанием.

1. Установить приложение «ВТБ Мои инвестиции»

2. Открыть брокерский счет (это делается прямо в приложении за 5 минут, клиенту не нужно посещать отделение банка).

3. Совершить операции (покупка ценных бумаг: акции, фонды, облигации) и пополнить счет.

Это всё равно понадобится, чтобы вывести бонусы, а для Банка это будет знаком того, что вы не просто так открыли счет, а уже совершаете покупки, таким образом шанс того, что вам выдадут дорогие акции выше.

Вы прошли все тесты? Выводим деньги!

Ниже два способа. Быстрый или без вложений. Выбирать вам:

Внимание! Не забывайте выводить деньги сразу. Подарочные акции сгорят, если их не вывести в течение 90 дней!

Чтобы продать акции необходимо пополнить счет на 15.000 рублей. Но если у вас нет таких денег, то в ВТБ работает старый добрый набив оборота с любой суммы (хоть со 100 рублей).

ВТБ Капитал Инвестиции дарят акции российских компаний новым клиентам

С 1 июня по 31 июля все новые клиенты ВТБ Капитал Инвестиции, открывающие брокерский счет, смогут получить в подарок акции российских компаний. Для этого им нужно будет проходить уроки в рамках специального курса по инвестициям, разработанного для повышения финансовой грамотности начинающих инвесторов. Правильно ответив на все вопросы, можно собрать стартовый портфель из 10 акций, которые можно продавать за реальные рубли.

Обучающий курс состоит из 10 уроков, которые дают базовые знания, необходимые для успешного старта в инвестициях: об особенностях акций, облигаций, фондов, валюты и золота. Дается представление о том, как собирать портфель и как им управлять, а также о тонкостях и нюансах инвестиционного процесса. После прохождения каждого урока предлагается ответить на 3 вопроса. Если как минимум на два клиент дает правильный ответ, он получает за это одну подарочную акцию, которая будет определена случайным образом. Бумага будет отображаться в портфеле в отдельном разделе. Если клиент примет решение, что данная инвестиция ему не интересна, акцию можно будет продать по рыночной цене, деньги от сделки поступят на следующий день и их можно будет вывести на реквизиты из анкет участника акции.

«Для нас важно, чтобы начинающие инвесторы, которые только приходят на рынок, получали необходимые для успешного старта знания. Данное предложение направлено именно на это. Также в процессе обучения и отслеживания пополняющегося портфеля акций они увидят, насколько просто работать с приложением ВТБ Мои Инвестиции, как быстро проходят все транзакции и каким интересным это может быть инструментом для сохранения и преумножения собственных сбережений», — отметил Владимир Потапов, главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент ВТБ.

ВТБ Мои Инвестиции регулярно признаются лучшим приложением для инвестиций на российском рынке в рамках различных конкурсов. В мае оно стало победителем премии Investfunds Awards. Сегодня это не только доступ более чем к 10 000 различных инструментов на 33 биржах мира, но и качественная аналитика, новости, инвестиционные идеи. Число ежедневно использующих приложение пользователей только с начала года выросло на треть и превысило 300 тысяч. Ежедневно в мобильном приложении совершается порядка 1 млн сделок, обороты по которым стабильно выше 100 млрд рублей в день.

Новым клиентам —

акции в подарок!

Откройте счет, пройдите обучение

и получите первые акции в подарок

Как получить акции?

Приложение для инвестиций №1

Надежность

крупного банка

Низкие

комиссии

Доверие

состоятельных

инвесторов

В приложении — уникальный обучающий курс

по инвестициям

Разберетесь, как можно

зарабатывать на инвестициях

Поймете, как собрать

портфель ценных бумаг

Узнаете, как управлять

портфелем в разных ситуациях

Получите свои первые

акции в подарок

Условия акции

Стать инвестором может каждый

Если нужна помощь в инвестициях

Подключите робота-советника

Это бесплатный сервис, который подбирает персональный портфель и присылает советы, как им управлять.

Если хотите инвестировать сами

Используйте эксклюзивную аналитику от инвестбанка ВТБ Капитал: подборки лучших ценных бумаг и ежедневные обзоры самых важных финансовых событий на рынке.

Если возникнут вопросы

Виртуальный помощник расскажет, как устроены инвестиции и как пользоваться приложением.

Продолжая использовать наш сайт, вы даете согласие на обработку файлов cookie, пользовательских данных (сведения о местоположении; тип устройства; ip-адрес) в целях функционирования сайта, проведения ретаргетинга и проведения статистических исследований и обзоров. Если вы не хотите использовать файлы cookie, измените настройки браузера.

Банк ВТБ (ПАО) (Банк ВТБ). Генеральная лицензия Банка России № 1000. Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 040–06492–100000, выдана: 25.03.2003 г.

Правовая информация

1. Содержание сайта broker.vtb.ru и любых страниц сайта («Сайт») предназначено исключительно для информационных целей. Сайт не рассматривается и не должен рассматриваться как предложение Банка ВТБ о покупке или продаже каких- либо финансовых инструментов или оказание услуг какому-либо лицу. Информация на Сайте не может рассматриваться в качестве рекомендации к инвестированию средств, а также гарантий или обещаний в будущем доходности вложений.

Никакие положения информации или материалов, представленных на Сайте, не являются и не должны рассматриваться как индивидуальные инвестиционные рекомендации и/или намерение Банка ВТБ предоставить услуги инвестиционного советника, кроме как на основании заключаемых между Банком и клиентами договоров. Банк ВТБ не может гарантировать, что финансовые инструменты, продукты и услуги, описанные на Сайте, подходят всем лицам, которые ознакомились с такими материалами, и/или соответствуют их инвестиционному профилю. Финансовые инструменты, упоминаемые в информационных материалах Сайта, также могут быть предназначены исключительно для квалифицированных инвесторов. Банк ВТБ не несёт ответственности за финансовые или иные последствия, которые могут возникнуть в результате принятия Вами решений в отношении финансовых инструментов, продуктов и услуг, представленных в информационных материалах.

Прежде чем воспользоваться какой-либо услугой или приобретением финансового инструмента или инвестиционного продукта, Вы должны самостоятельно оценить экономические риски и выгоды от услуги и/или продукта, налоговые, юридические, бухгалтерские последствия заключения сделки при пользовании конкретной услугой, или перед приобретением конкретного финансового инструмента или инвестиционного продукта, свою готовность и возможность принять такие риски. При принятии инвестиционных решений, Вы не должны полагаться на мнения, изложенные на Сайте, но должны провести собственный анализ финансового положения эмитента и всех рисков, связанных с инвестированием в финансовые инструменты.

Ни прошлый опыт, ни финансовый успех других лиц не гарантирует и не определяет получение таких же результатов в будущем. Стоимость или доход от любых инвестиций, упомянутых на Сайте, могут изменяться и/или испытывать воздействие изменений рыночной конъюнктуры, в том числе процентных ставок.

Банк ВТБ не гарантирует доходность инвестиций, инвестиционной деятельности или финансовых инструментов. До осуществления инвестиций необходимо внимательно ознакомиться с условиями и/или документами, которые регулируют порядок их осуществления. До приобретения финансовых инструментов необходимо внимательно ознакомиться с условиями их обращения.

2. Никакие финансовые инструменты, продукты или услуги, упомянутые на Сайте, не предлагаются к продаже и не продаются в какой-либо юрисдикции, где такая деятельность противоречила бы законодательству о ценных бумагах или другим местным законам и нормативно-правовым актам или обязывала бы Банк ВТБ выполнить требование регистрации в такой юрисдикции. В частности, доводим до Вашего сведения, что ряд государств ввел режим ограничительных мер, которые запрещают резидентам соответствующих государств приобретение (содействие в приобретении) долговых инструментов, выпущенных Банком ВТБ. Банк ВТБ предлагает Вам убедиться в том, что Вы имеете право инвестировать средства в упомянутые в информационных материалах финансовые инструменты, продукты или услуги. Таким образом, Банк ВТБ не может быть ни в какой форме привлечен к ответственности в случае нарушения Вами применимых к Вам в какой-либо юрисдикции запретов.

3. Все цифровые и расчетные данные на Сайте приведены без каких-либо обязательств и исключительно в качестве примера финансовых параметров.

4. Настоящий Сайт не является консультацией и не предназначен для оказания консультационных услуг по правовым, бухгалтерским, инвестиционным или налоговым вопросам, в связи с чем не следует полагаться на содержимое Сайта в этом отношении.

5. Банк ВТБ прилагает разумные усилия для получения информации из надежных, по его мнению, источников. Вместе с тем, Банк ВТБ не делает каких-либо заверений в отношении того, что информация или оценки, содержащиеся в информационном материале, размещенном на Сайте, являются достоверными, точными или полными. Любая информация, представленная в материалах Сайта, может быть изменена в любое время без предварительного уведомления. Любая приведенная на Сайте информация и оценки не являются условиями какой-либо сделки, в том числе потенциальной.

6. Банк ВТБ обращает внимание Инвесторов, являющихся физическими лицами, на то, что на денежные средства, переданные Банку ВТБ в рамках брокерского обслуживания, не распространяется действие Федерального закона от 23.12.2003. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

7. Банк ВТБ настоящим информирует Вас о возможном наличии конфликта интересов при предложении рассматриваемых на Сайте финансовых инструментов. Конфликт интересов возникает в следующих случаях: (i) Банк ВТБ является эмитентом одного или нескольких рассматриваемых финансовых инструментов (получателем выгоды от распространения финансовых инструментов) и участник группы лиц Банка ВТБ (далее — участник группы) одновременно оказывает брокерские услуги и/или услуги доверительного управления (ii) участник группы представляет интересы одновременно нескольких лиц при оказании им брокерских, консультационных или иных услуг и/или (iii) участник группы имеет собственный интерес в совершении операций с финансовым инструментом и одновременно оказывает брокерские, консультационные услуги и/или (iv) участник группы, действуя в интересах третьих лиц или интересах другого участника группы, осуществляет поддержание цен, спроса, предложения и (или) объема торгов с ценными бумагами и иными финансовыми инструментами, действуя, в том числе в качестве маркет-мейкера. Более того, участники группы могут состоять и будут продолжать находиться в договорных отношениях по оказанию брокерских, депозитарных и иных профессиональных услуг с отличными от инвесторов лицами, при этом (i) участники группы могут получать в свое распоряжение информацию, представляющую интерес для инвесторов, и участники группы не несут перед инвесторами никаких обязательств по раскрытию такой информации или использованию ее при выполнении своих обязательств; (ii) условия оказания услуг и размер вознаграждения участников группы за оказание таких услуг третьим лицам могут отличаться от условий и размера вознаграждения, предусмотренного для инвесторов. При урегулировании возникающих конфликтов интересов Банк ВТБ руководствуется интересами своих клиентов. Более подробную информацию о мерах, предпринимаемых Банком ВТБ в отношении конфликтов интересов, можно найти в Политике Банка по управлению конфликтом интересов, размещённой на Сайте.

8. Любые логотипы, иные чем логотипы Банка ВТБ, если таковые приведены в материалах Сайта, используются исключительно в информационных целях, не имеют целью введение клиентов в заблуждение о характере и специфике услуг, оказываемых Банком ВТБ, или получение дополнительного преимущества за счет использования таких логотипов, равно как продвижение товаров или услуг правообладателей таких логотипов, или нанесение ущерба их деловой репутации.

9. Термины и положения, приведенные в материалах Сайта, должны толковаться исключительно в контексте соответствующих сделок и операций и/или ценных бумаг и/или финансовых инструментов и могут полностью не соответствовать значениям, определенным законодательством РФ или иным применимым законодательством.

11. Любые выражения мнений, оценок и прогнозов на сайте, являются мнениями авторов на дату написания. Они не обязательно отражают точку зрения Банка ВТБ и могут быть изменены в любое время без предварительного предупреждения.

Банк ВТБ не несет ответственности за какие-либо убытки (прямые или косвенные), включая реальный ущерб и упущенную выгоду, возникшие в связи с использованием информации на Сайте, за невозможность использования Сайта или любых продуктов, услуг или контента купленных, полученных или хранящихся на Сайте.

Настоящие материалы предназначены для распространения только на территории Российской Федерации и не предназначены для распространения в других странах, в том числе Великобритании, странах Европейского Союза, США и Сингапуре, а также, хотя и на территории Российской Федерации, гражданам и резидентам указанных стран. Банк ВТБ (ПАО) не предлагает финансовые услуги и финансовые продукты гражданам и резидентам стран Европейского Союза. свернуть

ВТБ акции в подарок за обучение: как получить и продать

Можно получить в банке ВТБ акции в подарок за обучение до 31 декабря. Если выполнить условия банка, можно получить на свой банковский счет около 1000 рублей. Суть акции в том, что нужно пройти несложное обучение из 10 текстовых уроков и в награду получить акции российских компаний.

Их следует обязательно продать, после чего на счет поступит сумма примерно 1000 рублей. Если подарки не продавать, то через 90 дней эти бонусы пропадут. В этом смысле в качестве подарка Вы получаете не настоящие, полноценные акции, а именно бонусные акции.

Конечно, условия акции подойдут не всем, но возможно, что кому-то эта информация будет полезна.

Пять условий акции в банке ВТБ

1) Нужно быть клиентом банка. Точнее, понадобится открыть банковский счет в ВТБ и получить банковскую карту в рублях.

Кроме обычного счета, потребуется еще открыть брокерский счет. Всё это можно сделать бесплатно.

2) Необходимо установить приложение банка ВТБ, которое называется «Мои инвестиции». Его можно скачать на смартфон или на планшет из Google Play или App Store.

В приложении нужно авторизоваться: ввести свой логин, пароль. А также установить пин-код для последующего входа, чтобы входить по этому коду, не вводя логин и пароль.

3) Следует пройти обучение инвестициям, которое состоит из 10 (десяти) текстовых уроков.

В конце каждого урока есть три вопроса. Предлагаются на выбор три варианта ответов на один вопрос, нужно из трех выбрать один, правильный. Ответы на эти вопросы можно найти в интернете при необходимости. Даже за неправильный ответ дают подарочную акцию, но относительно дешевую.

4) Самое сложное в этой акции – нужно пополнить брокерский счет на 15.000 рублей перед продажей полученных в подарок акций. Иначе эти акции продать не получится.

Это ограничение можно обойти, если выполнить много оборотов на брокерском счете, но потребуется время и некоторый навык. Сумму 15.000 можно потом без потерь вывести обратно на свой банковский счет. С учетом проданных подарков сумма для вывода на самом деле будет более 16 000 рублей.

5) После того, как уроки пройдены, брокерский счет пополнен, предстоит набраться терпения.

Нужно дождаться получения акций, а потом еще немного подождать, пока появится кнопка «Продать» подарок. На все это может уйти до 10 (десяти) рабочих (!) дней, но по факту все происходит быстрее.

Срок, в который следует уложиться пользователю, составляет 90 дней с того момента, как он начал изучать первый урок.

Рассмотрим нагляднее, со скриншотами, описанные выше действия.

Десять уроков по инвестированию в ВТБ

Десять уроков по инвестированию — это возможность получить 10 российских акций, а потом продать их.

После того как приложение «Мои инвестиции» установлено и активировано, внизу можно увидеть меню. Кликаем «Прочее» (в красной рамке на рисунке 1). Затем открываем «Обучение инвестициям» (зеленая рамка на рис. 1). Появится курс из десяти текстовых уроков (рис. 2).

На рис. 2 есть пояснение, чем полезен курс по инвестициям:

Важно отметить, что акция действует для тех, кто открыл брокерский (!) счет после 1 июня 2021 года. Если человек был клиентом ВТБ банка уже давно, но у него не было брокерского счета, то он также может участвовать в акции. Также может участвовать в акции новый клиент, у которого вообще не было никаких счетов в ВТБ.

Откроем первый урок (рис. 3):

В конце каждого урока есть три вопроса. На каждый вопрос предлагаются три варианта ответов, нужно тыкнуть по правильному ответу. Можно в интернете найти правильные ответы на все вопросы, но гораздо полезнее будет пройти уроки и ответить на вопросы самостоятельно.

Все уроки можно проходить повторно, если в конце урока не удалось ответить правильно, хотя бы на 2 вопроса из 3-х. При неправильном ответе на любой вопрос обязательно показывают, какой же на самом деле должен быть правильный ответ. То есть в любом случае, получая подсказки о правильных ответах и проходя уроки повторно, можно пройти все уроки и ответить правильно на все поставленные вопросы.

Подарки в Моих инвестициях ВТБ

Подарки зачисляются на брокерский счет в течение 10 (десяти) дней при условии, что брокерский счет был пополнен на 15 000 рублей.

Если обучение было пройдено в пятницу, счет пополнен в субботу, то подарки могут быть зачислены уже в понедельник, в ближайший рабочий день. А вот возможность продать подарки появится не сразу, а например, во вторник.

Таким образом, все операции в ВТБ Брокер идут неспешно, но они все-таки идут. При этом не нужно идти в офис банка и не нужно звонить на горячую линию брокера, всё работает в автоматическом режиме.

Как продать подарок для получения денег

Подарки можно продать только после того, как появится такая возможность. Как это узнать? Нужно кликнуть по подарку (рис. 5):

На рисунке 5 видно, что появился раздел «В портфеле», а напротив «Подарки» есть синяя кнопка «Продать». Нет смысла нажимать на серую кнопку «Продать», которая находится внизу. Дело в том, что акции продаются лотами, в одном лоте может быть либо 1 акция, либо 10, либо 100, либо 1000. Продать можно только целый лот.

Для подарков сделано исключение: можно продать одну подарочную акцию. При этом не нужно покупать целый лот из 10 акций или более.

Если нажать на синюю кнопку «Продать», то деньги зачисляются на банковскую карту довольно быстро, в течение нескольких минут, точнее, не более одного часа. На банковской карте деньги не остаются и, практически, мгновенно зачисляются на брокерский счет.

Вернуть деньги обратно на банковскую карту можно в этом же приложении ВТБ Брокер, вернуть теперь уже на совсем, чтобы можно было этими деньгами пользоваться. Брокерский счет, он как обычный счет, но с него деньги перечисляются на обычный счет не быстро, в течение дня, иногда только на следующий рабочий день.

Все подарки можно продать сразу, либо по частям. Главное, нужно уложиться в срок 90 дней с того момента, как был открыт первый урок. На практике все эти действия можно выполнить максимум за неделю. В интернете пишут, что кто-то умудряется пройти все шаги за пару часов, хотя вряд ли это можно назвать разумным подходом.

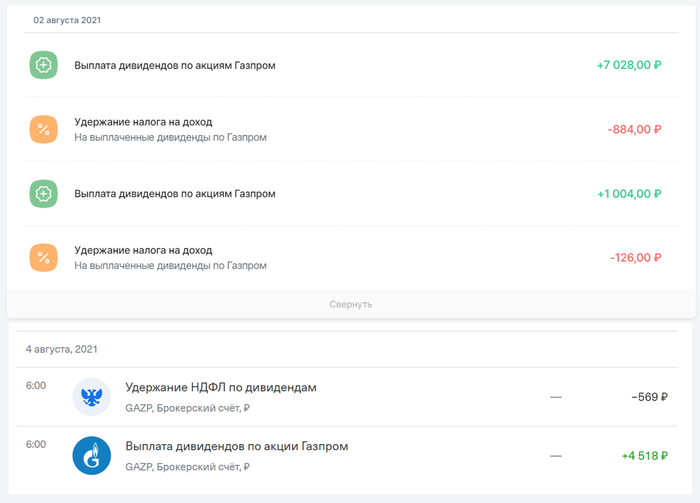

Информация о зачислении денег на счет

В онлайн банке ВТБ можно видеть процесс конвертации подарочных бонусов в деньги и, главное, поступление денег на счет (рис. 6):

Также сообщения о поступлении денежных средств приходят на электронную почту при условии, что такие оповещения были подключены в онлайн банке ВТБ (рис. 7).

Смс оповещения о приходе денег на банковскую карту и о последующем перечислении этих средств обратно на брокерский счет приходят и на телефон, но только если смс-ки подключены у клиента банка ВТБ.

Видео: ВТБ акции в подарок за обучение: как получить подарок и вывести деньги

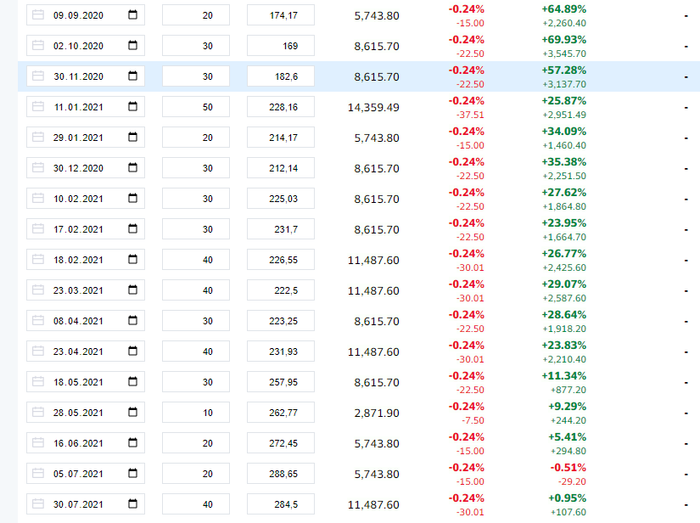

Подарочные акции ВТБ

После открытия ИИ в ВТБ при прохождении обучения инвестициям за каждый этап надарили акций по 1 акции за этап. получилось 10 компаний (Газпром, Полиметал, Детский мир, НЛМК, Русал, ТМК, Эталон, Русгидро, Мечел из того что запомнил).при получении вышло где то на 900р. не очевидными для меня условиями акции оказались:

1. Дивиденды на подарочные акции не начисляются (как так то!?это же АКЦИИ.где 12,55р за Газпром? )

3. для продажи необходимо пополнить брокерский счет (не ИИС!) на 15 тыс. рублей. оформлено как задание (пополнено 0 из 15000, наверное можно частями пополнять), выскакивает при попытке продать подарочную акцию.

дополнительных условий не было («деньги должны в обороте в течении месяца» и тому подобное), при зачислении акции продались сразу, деньги зачислились на брокерский счет в течении получаса.

итог: +1005 р. на брокерский счет.

Движение F.I.R.E.

52 поста 913 подписчиков

Как у Тинькофф всё, только 15 вместо 20.

Дарить собственно акцию геморойно. Если бы кто-то по настоящему дарил бы её, ты бы тут нарисовался ещё раньше «Я всё выполнил почти месяц прошёл, а ничего до сих пор нет. » Поэтому дарят деньги, которые выглядят как акция и их количество привязано к курсу реальных акций.

Ну а деньги не приносят дивидендов.

По условиям «продажи» (по сути превращения денег из формы акции в форму денег) теперь.

Брокер не зарабатывает от того что вы у него есть. Он зарабатывает от того что вы им пользуетесь. Ему нет никакого смысла просто подарить тебе какую угодно сумму денег, что бы ты сказал спасибо и ушёл. Любая маркетинговая акция должна привлекать клиента пользующегося услугами, а не мимокрокодила. И вот ты покупаешь портфель платя комиссию брокеру. Потом продашь его платя комиссию. Плюс, ты на своём опыте увидишь как меняется портфель за месяц. Увидишь как можно «зарабатывать» на фонде. И есть шанс что ты останешься, принося комиссию и в будущем.

Если уж вы решили использовать фондовый рынок, учитесь читать условия договоров 8)))

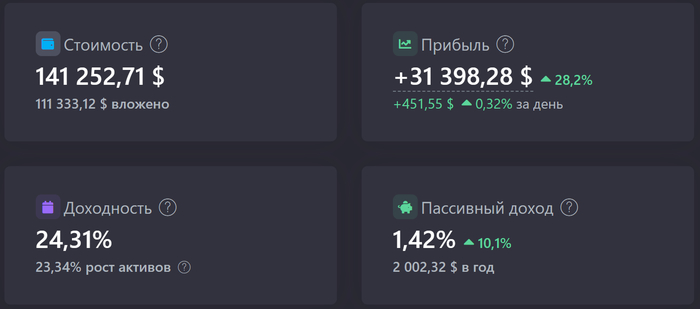

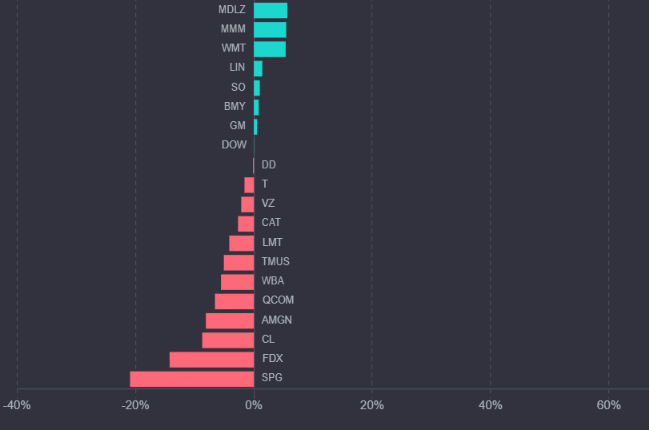

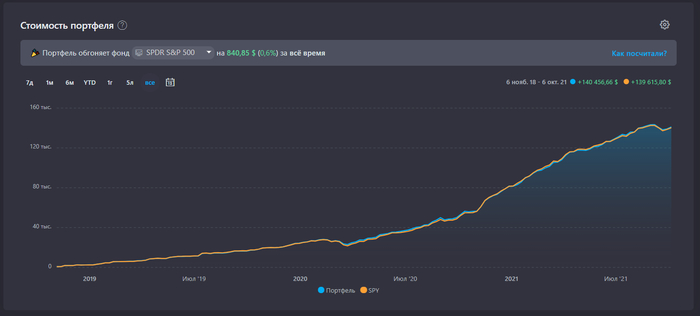

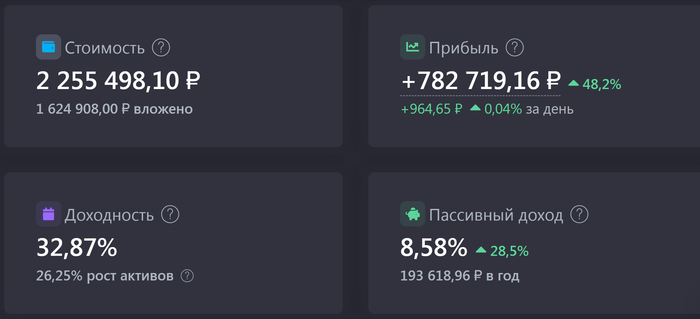

Почти у цели! Состояние моего инвестиционного портфеля в октябре 2021

Я пишу уже 23-ий отчет о результатах своего инвестирования. 23 месяца подряд я повторяю одни и те же действия, благодаря которым сформировался уже некий ритуал: после получения дохода откладываю часть денег на отдельный счет, затем перевожу сумму на брокерский счет, покупаю акции на плановую сумму и в конце месяца оформляю отчет.

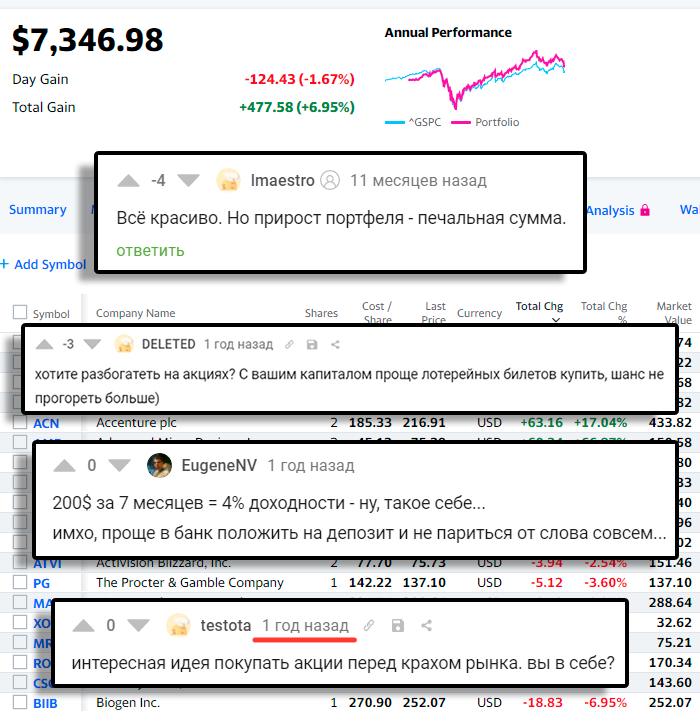

Около года назад под моими постами с отчетами (на Пикабу) можно было встретить такие комментарии:

Особенно позабавил последний комментарий, где товарищ предсказывал скорый крах рынка, который что-то никак не произойдет 🙂

Пока одни ждут краха рынка, вторые не видят смысла в инвестициях с маленькими суммами, третьи считают доходность рынка акций смешной, я продолжаю следовать своему скучному плану. Меня всё устраивает.

Покупка акций «Октябрь 2021»

В октябре 2021 были куплены акции компаний:

• Facebook – 1 шт. (327,49$) *теперь уже Meta Flatrorms

• PayPal – 1 шт. (239,80$)

Общая сумма покупок за октябрь 2021 года составила: 670,04$. Рождение дочери и расходы на ребенка не повлияли на сумму плановых покупок. Норма сбережений по-прежнему в районе 50%. Многие писали, что рождение ребенка заставляло их больше шевелиться и, соответственно, больше зарабатывать. Наверное, у меня присутствует этот же эффект. Плюс ко всему жена нашла небольшую подработку в интернете и теперь пополняет общую казну 🙂

В начале октября произошли масштабные сбои в работе Facebook, Instagram и WhatsApp, которые затронули весь мир. Facebook в данный момент занимает 7-ю строчку в индексе S&P500. Глянув на график котировок, решил прикупить на небольшом падении одну акцию этой компании, тем более она вписывается в мой план. Сегодня акции Facebook стоят ещё дешевле, чем в момент моей покупки. Всё как обычно…

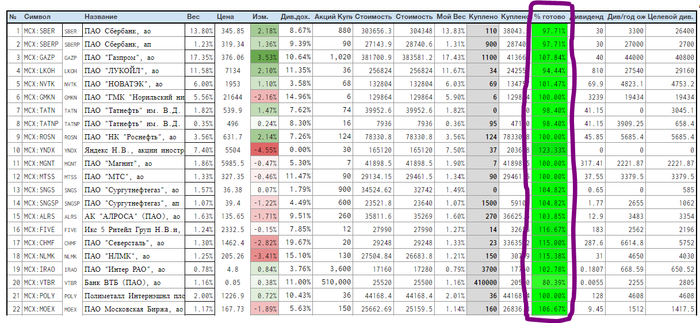

Также докупил PayPal и AT&T. Напомню, что я пользуюсь табличкой от @sngisback и покупаю компании из индекса, стараясь привести веса компаний в портфеле в соответствие с весами в S&P500. Почему именно эти компании докупил в этом месяце, а не другие? Всё просто: я теперь регулярно мониторю просевшие компании в портфеле перед очередной покупкой.

Данные компании просели на 12-13% от своей средней цены за последние 200 дней. Чем не повод их купить с таким дисконтом?

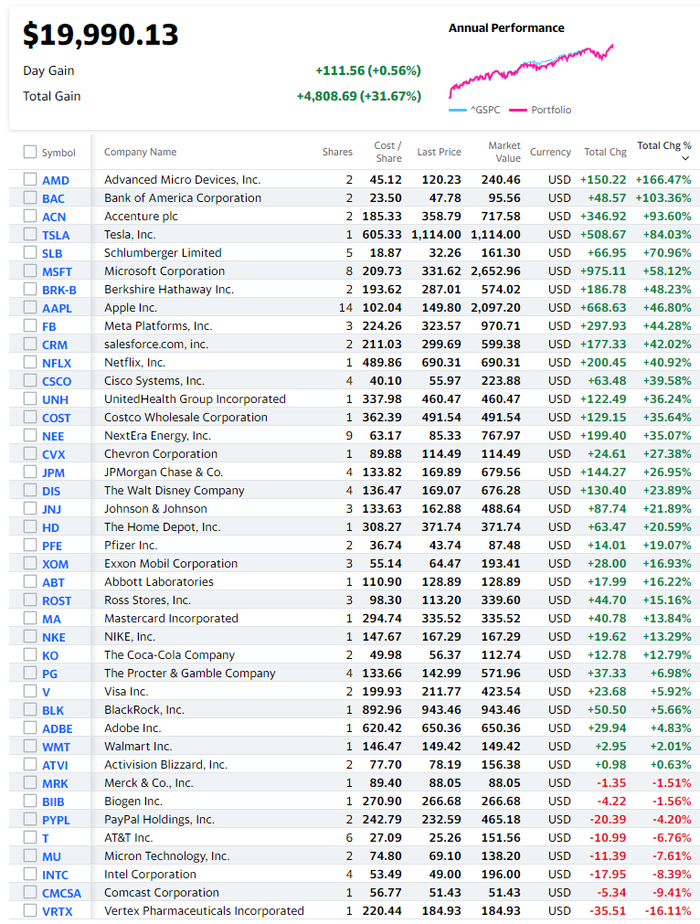

Мой портфель на «Октябрь 2021»

В этом месяце мой инвестиционный портфель выглядит следующим образом:

Выходит, что месячные колебания стоимости портфеля превышают мои ежемесячные пополнения. Если бы 2 года назад мне сказали, что я буду так равнодушно относиться к прибыли или убыткам в портфеле (пусть и бумажным) в размере 710$ (или 50.000₽), то я бы не поверил! 50.000₽ — это 2 средние зарплаты в моем городе. Со временем я стал совсем иначе относиться к деньгам, которые размещены в активах. Для понимания можно привести такой пример: вы же не мониторите стоимость своего жилья каждый месяц? Думаю нет, но даже если бы мониторили, то вы вряд ли бы сильно радовались или расстраивались наблюдая рыночные колебания цены.

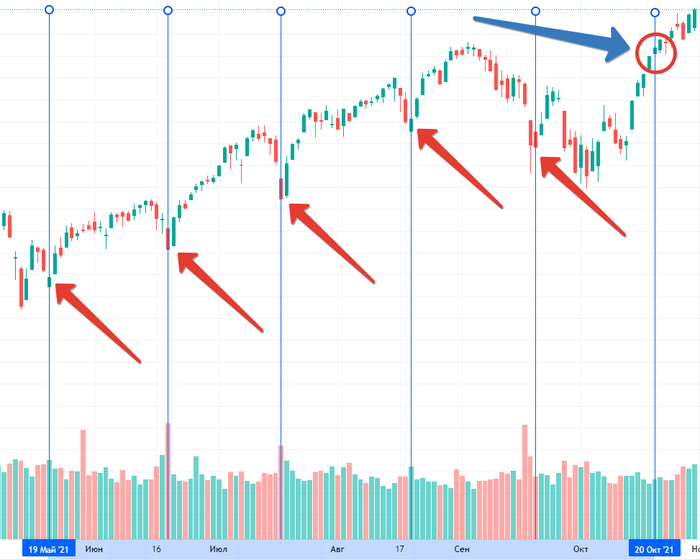

В предыдущем отчете я сообщил о том, что следующий закуп сделаю после после 20-го числа, так как последние несколько месяцев наблюдалась интересная закономерность (а скорее случайность): в 20-х числах месяца рынок немного корректировался. Идея была в том, чтобы проверить теорию на практике и закупиться в момент просадки. Что же мы увидели в октябре?

Шалость не удалась 🙂

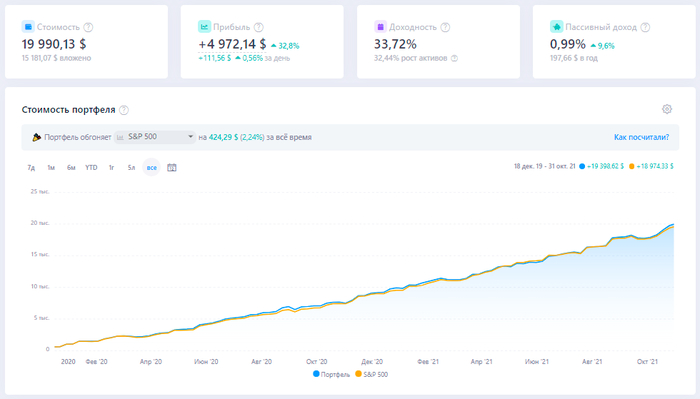

Статистика портфеля FIRE за Октябрь 2021

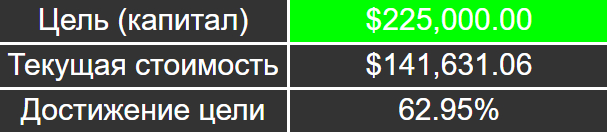

• Общие вложения в фондовый рынок: 15 181,07$

• Стоимость портфеля в настоящий момент: 19 990,13$

• Срок с момента начала инвестирования: 1 год 11 месяцев

• Общий прирост портфеля в %: +31,67%

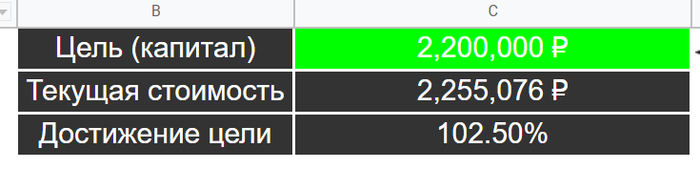

• Цель года “капитал в 20 000$” достигнута на: 99,9%

До цели года “капитал в 20 000$” не хватило всего 10$. Кстати, через месяц буду подводить итоги 2-х лет инвестирования. Вполне вероятно, что все финансовые цели, которые я ставил для себя в начале года, будут достигнуты.

После того, как мы активно начали откладывать деньги и инвестировать 50% от дохода, появился вопрос: как быть с накоплением денег на крупные покупки или на отпуск.

Я выбрал следующий способ: стараюсь увеличивать доходы, но не повышаю норму сбережений. У меня нет цели достичь финансовой независимости как можно быстрее и во что бы то ни стало. В какие-то месяцы я бы мог откладывать 60% или даже 70% от дохода, но предпочел эти внеплановые 10-20% отправлять на отдельный накопительный счет на случай крупных покупок или отпуска.

Всё что продается нами на Авито также направляется в копилку на отпуск. Недавно вот продали наконец-то (!) свадебное платье. Объявление висело 2 года и только на этой неделе платье нашло новую хозяйку.

Если в текущем месяце выполнили план по сумме пополнения брокерского счета, то любые непредвиденные доходы также стараемся откладывать на отпуск или крупные покупки. Например в этом месяце один из заказчиков оплатил проект, который я выполнил ещё в начале лета. На самом деле я уже мысленно попрощался с этими деньгами, поэтому они попали в раздел “непредвиденные доходы”.

И вот ещё один источник средств на отпуск. По основной дебетовой карте мне приходит кешбэк 2,5% на все покупки в бонусных рублях, которые нужно в ручном режиме конвертировать в рубли.

Так вот если обналичивать эти бонусы каждые несколько месяцев, то этих денег особо и не почувствуешь. Но если обналичивать бонусы хотя бы раз в год, то накопится приличная сумма, которой можно будет компенсировать крупную покупку или билеты. Это некоторый психологический обман, ведь можно обналичивать бонусы каждые несколько месяцев, переводить эту сумму на накопительный счет и получать небольшой процент, но я предпочитаю оставлять именно бонусы. Плюсом этих бонусов является то, что при оплате билетов или отелей бонусными рублями на сайте банка можно получить скидку 20%.

Экстремально экономить и вкладывать все свободные средства в активы для скорейшего достижения финансовой независимости — не мой путь. Так можно перегореть и вообще потерять вкус в жизни. Отдыхать и радовать себя тоже нужно.

Зачем я вообще все это делаю?

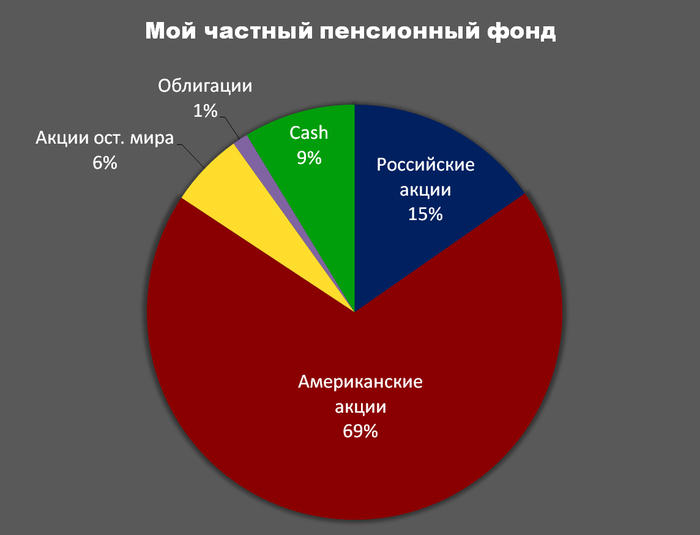

Дело в том, что некоторое время назад я вместе со своей женой принял решение копить на собственную пенсию самостоятельно, откладывая ежемесячно некоторую часть своей зарплаты. Банковские вклады дают достаточно маленькую доходность, которой не хватает, чтобы покрыть хотя бы инфляцию.

Покупка акций крупных американских компаний видится мне оптимальным вариантом сохранения и приумножения своих накоплений по соотношению доходность/риск. Если всё будет ок, то я могу выйти на пенсию (обеспечить своей семье доход от капитала) в возрасте 40-45 лет.

Если вам интересна эта тема, можете почитать множество интересных и полезных статей у меня в профиле на Пикабу или же в блоге, который я веду в Телеграм (можно найти в поиске, вбив @wkpbro).

Virgin Galactic — американская компания, входящая в Virgin Group и планирующая организовывать туристические суборбитальные космические полёты и запуски небольших искусственных спутников. В будущем компания планирует предложить своим клиентам и орбитальные полёты. Этот пост не о будущем космической индустрии. Этот пост об уникальном явлении.

И вот что это за уникальное явление: в России компания стала очень популярной среди мелких частных инвесторов, участников биржевых торгов.

Вот несколько тезисов:

▪️ В «народном портфеле» Мосбиржи среди акций иностранных компаний Virgin Galactic занимает третье место после Alibaba и Tesla, с весом 12% (правда, это не 12% от всех активов, а 12% от топ-10 популярных).

▪️ В «народном портфеле» СПБ Биржи вес Virgin Galactic 5,4%, она на втором месте по объёмам в портфелях частных инвесторов после Alibaba (правда, это не 5,4% от всех активов, а 5,4% от топ-100 популярных).

Есть еще ряд специальных историй, когда население увеличивало спрос на определенные акции, реагируя на яркие корпоративные события. Например, на фоне запуска космических ракет летом наши граждане активно приобретали акции Virgin Galactic, в эти акции было инвестировано более 20 миллиардов рублей

▪️ Компания не имеет продаж, не занимается коммерческим запуском людей в космос (точнее, не совсем в космос, ранее уже писал об этом). Первые коммерческие полёты всё время откладываются, официально сегодня сообщается, что они планируются на конец 2022 года. Компания оценена сейчас в 20 тысяч билетиков в около-космос или 3333 полёта (про себестоимость и прибыль вообще не говорим, чисто про объем продаж, price-to-sales).

▪️ Однако, Virgin Galactic может позволить себе уникальный бизнес: печать и продажу собственных акций. С момента выхода на биржу через процедуру слияния со SPAC (28.10.2019) количество акций выросло с 82,5 млн штук до 257,3 млн штук или в 3 раза. За последние 12 месяцев напечатано 23 млн свежих акций. Мы не знаем данных по 3кв2021, узнаем их на следующей неделе. Но судя по участившимся уведомлениям SEC (комиссия по ценным бумагам США) о продаже акций инсайдерами (форма 4, всего 14 штук за 3кв2021 против 6 штук во 2кв2021), этот процесс только ускоряется..

У меня всего два вопроса:

1. Всё в порядке, и я просто не знаю чего-то, что знает высокоэффективный рынок? Что это за знание?

P.S.: у меня нет и никогда не было акций Virgin Galactic. О своем пенсионном портфеле рассказываю в своём скромном блоге, этот пост про Virgin Galactic тоже оттуда

НПФ: Копите на пенсию? Мы поможем вам. всё потерять

Недавно мне в личные сообщения написала девушка из PR-агентства с предложением о сотрудничестве. Копирую дословно: «Необходимо качественно рассказать о способе накопления на пенсию через НПФ (негосударственный пенсионный фонд) и обучить аудиторию такому способу инвестирования через свой блог». Их клиент — один из крупнейших негосударственных пенсионных фондов РФ. Удивительно, что мне сделали такое предложение. Это всё-равно что просить вегетарианца написать статью о стейках и обучить свою аудиторию их готовить. Я отказался от такого предложения, но решил разобраться что же это за способ накопления на пенсию.

Название фонда я указывать не стану, так как это будет не совсем корректно с моей стороны, и нет у меня цели разоблачить или очернить репутацию конкретного НПФ. Я просто хотел бы поделиться некоторыми цифрами и своими мыслями относительно инвестирования в НПФ с целью накопить на пенсию.

Индивидуальный Пенсионный План

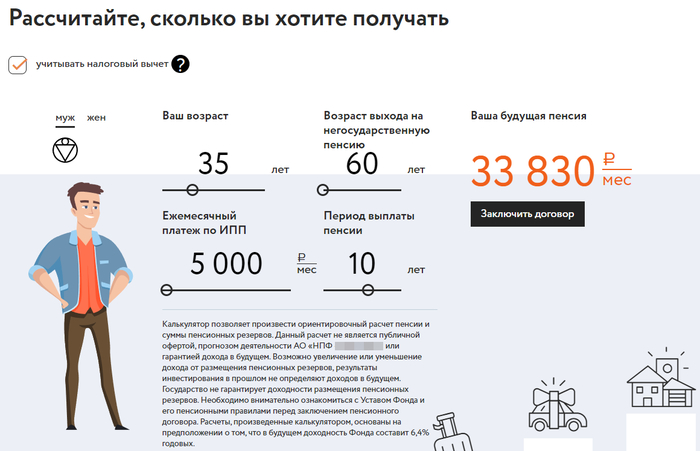

Если конкретнее, то мне предлагали порекомендовать ИПП (индивидуальный пенсионный план) одного из НПФ, как отличный способ накопления на пенсию. Итак, что это же вообще такое?

Индивидуальный пенсионный план (ИПП) — это долгосрочный инвестиционный инструмент, позволяющий сформировать пенсию желаемого размера за счет самостоятельных взносов и инвестиционного дохода НПФ.

Отмечу, что это не обязательное пенсионное страхование. ИПП — это отдельный продукт, который по задумке должен обеспечить прибавку к государственной пенсии за счет самостоятельных взносов в течение жизни.

Что там с доходностью?

На сайте, как это обычно бывает, нам дают возможность подвигать ползунки, чтобы прикинуть свои будущие доходы. Ниже мелким шрифтом указано, что этот калькулятор не имеет никакого отношения к реальности, ничего не гарантирует и просто существует для красоты. Это просто предположение о том, какого размера будет ваша будущая пенсия в случае, если доходность Фонда составит 6,4% годовых.

Калькулятор будущей пенсии на сайте одного из НПФ

Ради интереса я решил найти отчетность этого НПФ, чтобы посмотреть результаты прошлых лет. Такую информацию обычно никогда не публикуют на главной странице (если она выставит НПФ в негативном свете), но она всегда есть в публичном доступе.

Тот случай, когда ПФР можно похвалить

Я понимаю, что такие организации не могут инвестировать так же агрессивно, как обычные частные инвесторы и по идее они должны выбирать максимально консервативные инструменты с минимальными рисками, например облигации. Акции имеют минимальную долю в портфелях пенсионных фондов.

Как видим из отчетности доходность рассматриваемого НПФ уступает доходности государственного ПФР на протяжении всех 5-ти лет.

С 2016 по 2020 год сумма в 100.000₽ под управлением рассматриваемого НПФ превратилась бы в 99.263₽! А если учесть ещё инфляцию, то результат будет совсем уж печальный.

Получается, что результат вложения 100.000₽ в обычную стеклянную банку на 5 лет оказался бы лучше, чем результат НПФ, где работают люди, получают зарплату, а фонд удерживает нешуточную комиссию за управление деньгами. Вспоминается знаменитая фраза президента: «Молодцы, хорошо работаете».

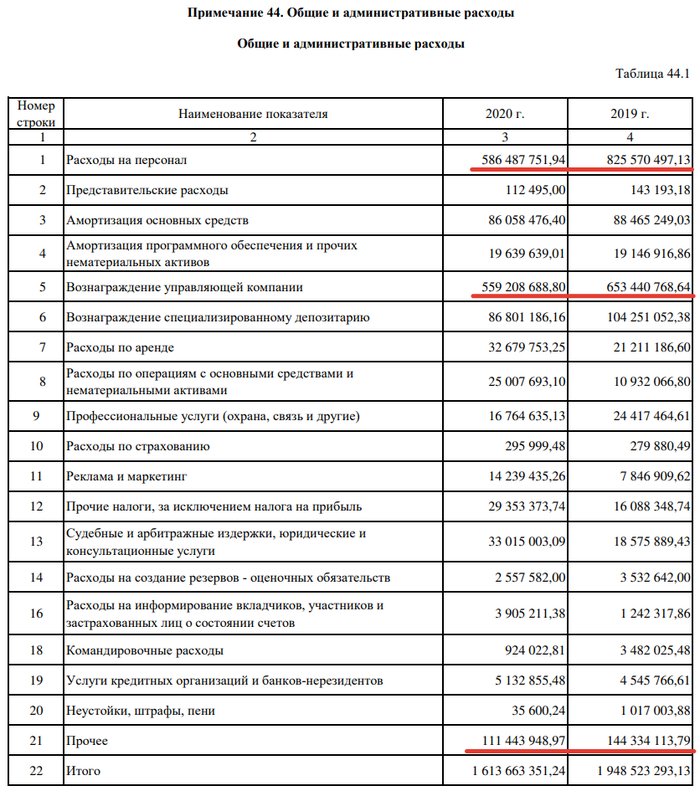

Управление вашими средствами стоит немалых денег

Дело в том, что НПФ в любом случае берет свою комиссию за управление активами фонда и совсем не важно насколько успешно он ими управляет. Я не нашел информации о комиссиях в %, но нашел страницу с общими и административными расходами.

Много это или мало я не могу судить. Но в абсолютном выражении эти суммы кажутся космическими, особенно если вспомнить как 100.000₽ под управлением НПФ за 5 лет превратились в 99.263₽.

Если я нигде не ошибся и всё действительно так, то у меня возникает вопрос: зачем кормить “профессионалов” из НПФ, когда обычный вклад в банке дает больший %?

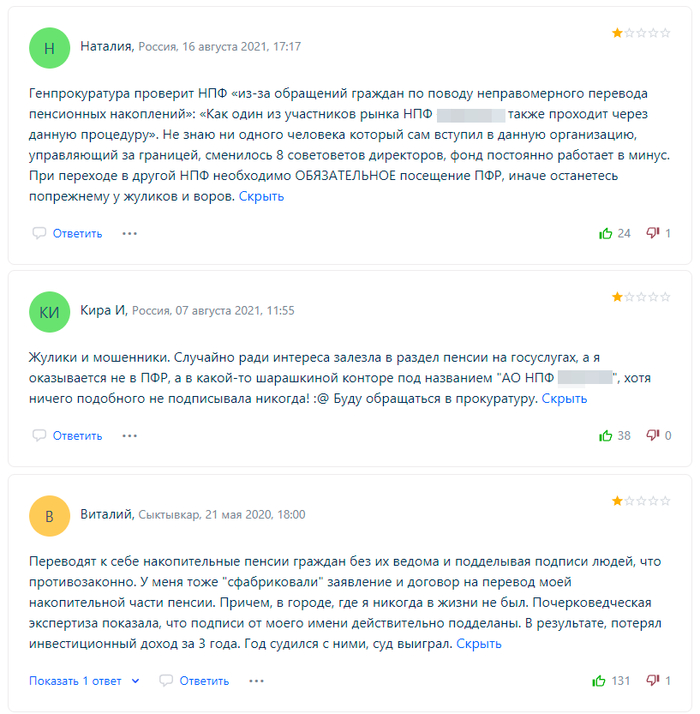

Отзывы об этом НПФ в интернете

На рекламу и маркетинг рассматриваемый НПФ потратил за 2020 год более 14 млн. рублей (информация есть в таблице выше). Ради интереса я решил поискать в интернете заказные и проплаченные статьи, чтобы почитать какие же плюсы будут приводить авторы. И… не нашел таких статей! Странно, но да ладно.

Зато я нашел больше количество отрицательных отзывов и просто ужаснулся от происходящего.

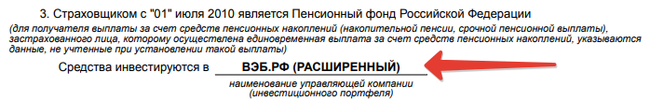

Решил перепроверить на всякий случай в каком пенсионном фонде находится моя накопительная часть пенсии через Госуслуги (инструкция ниже):

Вот скрин из моей выписки:

ВЭБ.РФ — означает, что накопительная часть пенсии находится под управлением государственной УК, в которую происходят отчисления по умолчанию, если не написать заявление о переходе в негосударственный пенсионный фонд. Но судя по отзывам, у некоторых людей здесь вместо ВЭБ.РФ указан другой НПФ, хотя заявлений о переводе они не писали.

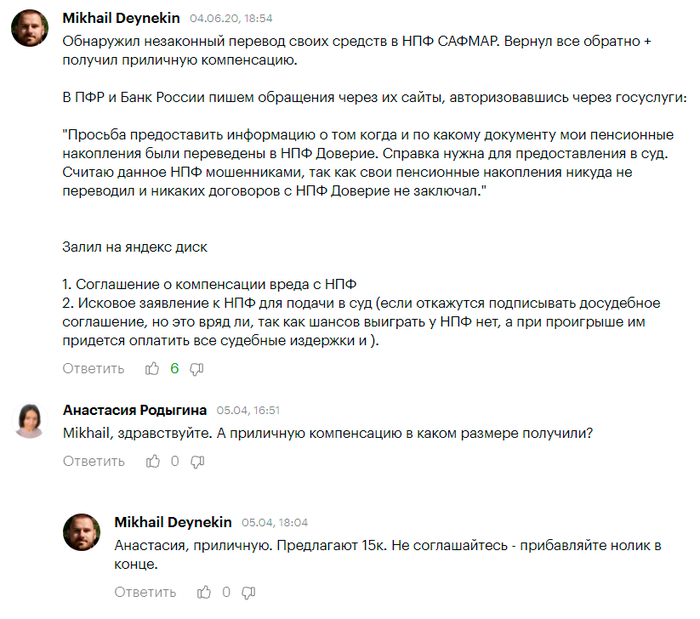

Проверьте на всякий случай какой фонд указан у вас, это бесплатно. Если указан левый фонд и никаких договоров вы не подписывали, то можно подать в суд, добиться возврата всех средств в ваш изначальный фонд и отсудить 150к рублей компенсации. По крайней мере так пишет парень из Т—Ж:

Ссылка на образцы заявлений для подачи в суд.

Сформировать свой пенсионный мини-фонд самостоятельно

Сама идея позаботиться о размере своей пенсии самостоятельно мне нравится. Только вот НПФ далеко не те ребята, которым стоит доверять это дело.

Я не рассчитываю на государственную пенсию и хочу быть готовым к тому, что её может не быть вообще через 30 лет. Я также не хотел бы стать обузой для своих детей в том возрасте, когда уже не смогу зарабатывать достаточно денег активным трудом. По этим причинам я занялся вопросом формирования своей будущей пенсии самостоятельно.

Сейчас у меня есть силы, возможности, трезвый ум, чтобы этим заниматься и было бы очень глупо с моей стороны добровольно перечислять деньги в негосударственный пенсионный фонд по программе ИПП, чтобы моими деньгам управляли другие люди. Для них это в первую очередь бизнес и только в последнюю очередь забота о будущей пенсии их клиентов. А если верить отзывам, то они мошенническим способом переводят накопительную часть пенсий граждан к себе в фонд. Как можно доверять такой организации после этого?

Вообще я не вижу смысла в использовании такого продукта, как ИПП (Индивидуальный Пенсионный План), где сомнительная и негарантированная доходность, отсутствие гибкости и невозможность самостоятельного контроля/управления.

Никто кроме нас самих не побеспокоится о нашей будущей пенсии. Доверять такое дело государственным или негосударственным организациям — это всё-равно что понадеяться на лису Алису и кота Базилио.

Взято из моего блога в Telegram, где я пишу о своем опыте формирования личного пенсионного мини-фонда, который должен будет обеспечивать меня и мою семью в старости.

Своё производство, едва разменяв четверть века III

Я пишу о том, как я задумал, и потихоньку реализовываю своё дело.

Чем, возможно, Вам будет интересен именно мой опыт?

— Я начинал со скромным бюджетом, да и продолжаю с ним же. Вот тут, в первом посту вы можете кратко и наиболее полно ознакомиться с синопсисом моей истории.

Прошло восемь месяцев с момента последней моей публикации, и вот что произошло с того момента

У меня действующей бизнес, который показывал рост на 5-10% протяжении 5 месяцев подряд (летних, сейчас небольшая стагнация).

Производственные мощности и парк тары позволяют запускать линию розлива несколько раз в месяц, покрывая текущую потребность моих клиентов. Это экономит электроэнергию на отопление производственных помещений.

Вопросы логистики, которые, отнимают львиную долю прибыли (из-за клиенториентированной политики доставки, а не из-за не правильного подбора транспорта) решаются по средством вот этого аппарата.

Кадры. Постоянных наемных сотрудников у меня нет. Автоматизация розлива позволяет иметь производительность

100 бутылей/час следя за процессом самостоятельно. Развожу так же самостоятельно.

Теперь о клиентах. 85% клиентов, воспользовавшихся моими услугами становиться моими постоянными клиентами, 30% из них раньше пользовались услугами доставки воды у сторонних организаций. Тут, думаю больше заслуга воды, нежели моя.

А это сверстанные мной листовки которые, мой брат с одноклассниками разносил по почтовым ящикам города

Планы. Итоги. О деньгах.

Что дальше? Повторюсь, как мне кажется, я сейчас на плато, когда брать больше обязанностей на себя для увеличения оборота- вредно для здоровья. Мне нужен тендерный специалист, как воздух, нужны живые соцсети. Где мне найти деньги на зарплатный фонд и рекламный бюджет вопрос хороший, и открытый.

Ну, и немного лирических слов.

Стоило ли оно того? Я ни разу не усомнился в своём выборе. А если мои опыт добавит кому-то решимости- я рад, и готов помочь. Так же хочется отметить пикабушников, поблагодарить за слова поддержки, и за хейт тоже, ведь он по-сути возымел лишь обратный эффект и вызвал спортивную злость. А всем кто лишь задумывается о своём начинании, советую относиться так же, с благодарностью и сублимировать негативные мысли эмоции в продуктивное русло.

Спасибо. Думаю, через год напишу ещё)

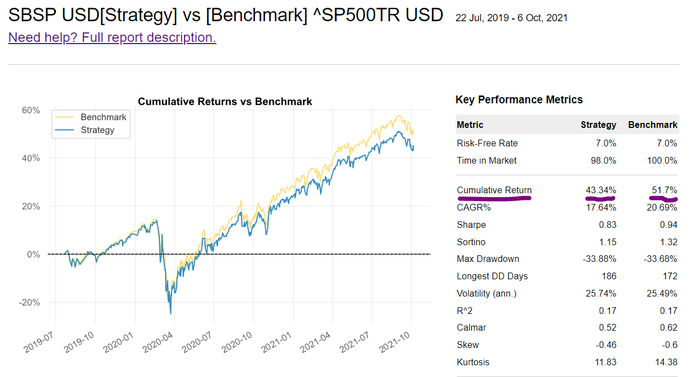

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 2: Американские акции

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Это не так легко как казалось, так что по мере появления на российской сцене индексных фондов с низкими издержками, я буду постепенно отказываться от избранного пути в их пользу.

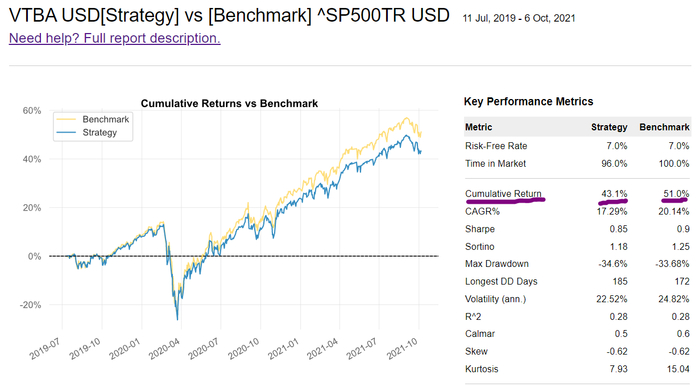

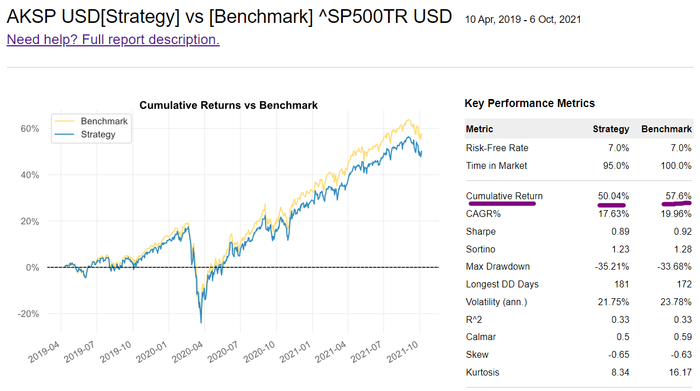

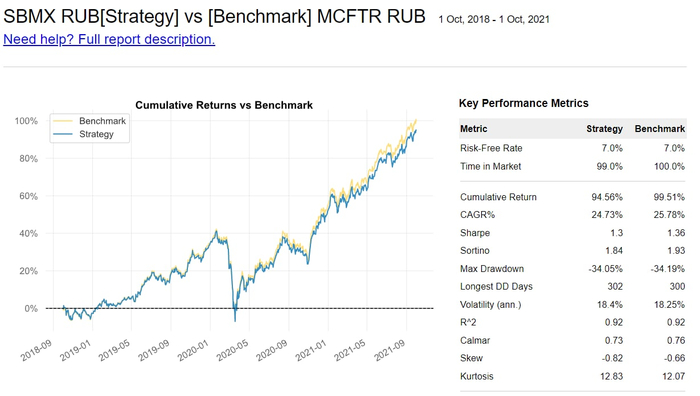

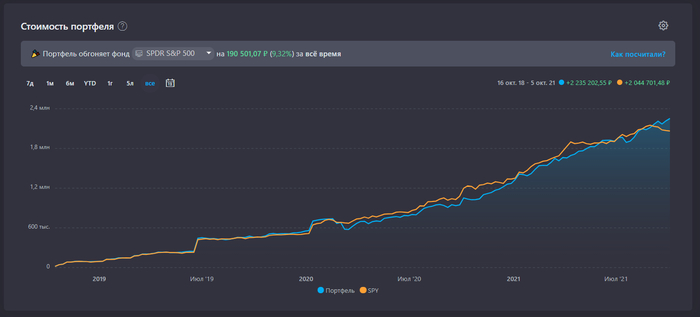

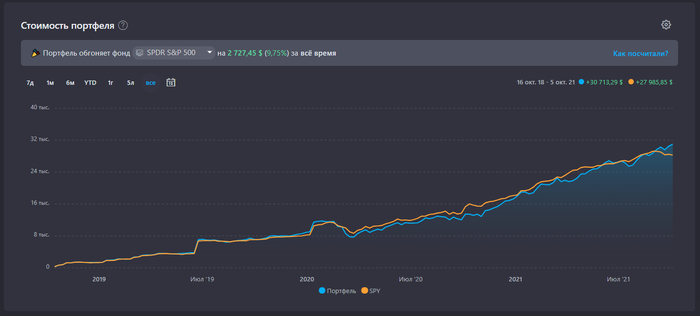

Сравнение с индексом S&P500

Честно признаться, я не знаю. Я допускаю, что оно появилось из-за того, что я покупал больше технологических компаний в начале, и потом они росли сильнее широкого рынка. А потом стал больше покупать value компании для придания баланса, и вновь немного попал в волну. Но это всё было непреднамеренно.

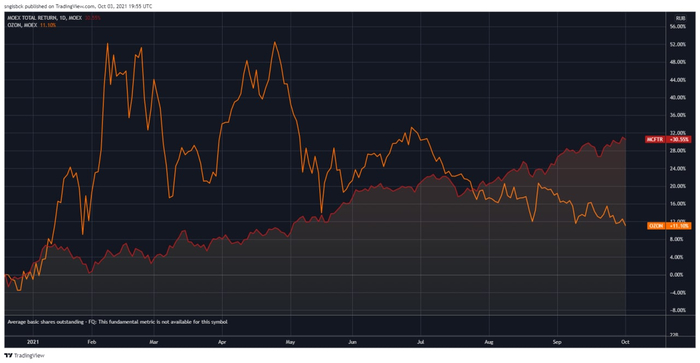

А, ну и вот ещё график индекса S&P500 (красный цвет) против 4 компаний, намеренно мной отсеянных (период три года):

А что индексные фонды?

Часто приходится слышать критику, мол, всё напрасно, ведь есть ETF/БПИФ!

Давайте сравнивать. Я мог бы пойти по лёгкому пути, и сравнить свой результат с БПИФ от Сбера, Альфа-банка или ВТБ. Но там всё очень плохо. Все они появились примерно летом 2019 года. У всех них заявленная комиссия составляет примерно 1% в год. И вот результат Сбера (отставание на 8% за 2 года):

. ВТБ (отставание на 8% за 2 года):

. и Альфы (отставание на 7,5% за 2 года):

Так что позвольте посоревноваться не с хромыми лошадками. Я не буду проявлять душность по поводу того, что индексный фонд от Финекс FXUS вообще не за S&P500 следит, а за другим индексом на американские акции. Это не так важно для меня, ведь важен фактический результат. Я взял независимый источник, который просто сравнивает данные разных фондов: https://capital-gain.ru/app/#/funds/compare/?tickers=SPY%2CFXUS¤cy=RUB

Отставание 4,2% за три полных года.

Хотя, большинство людей на фондовом рынке полагают, что если компания не выплачивает высокие дивиденды, вся заработанная ей прибыль куда-то испаряется, и компания не реинвестирует их в рост и развитие своего бизнеса. Но это же абсурд! Чем меньше у человека опыта на фондовом рынке, тем ярче это искажение реальности проявляется. Наибольшими критиками низких дивидендов в итоге оказываются люди, не имеющие никакого опыта.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс S&P100, это не составляет для меня труда. Правда, с появлением американских ETF с низкой комиссией и высоким качеством управления в апреле следующего года я могу перейти на них.

Так как я подвинул планку по российским акциям до 4 млн ₽, для сохранения пропорции нужно двигать и здесь:

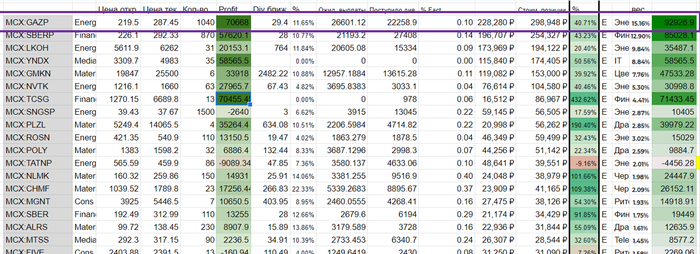

Пенсионные сбережения 40-летнего пенсионера. Итоги 3 лет. Часть 1: Российские акции

Я уже третий год в режиме полной открытости рассказываю на Пикабу о том, как я формирую свой «личный пенсионный мини-фонд».

Тогда, три года назад, я начал с российских ценных бумаг, так что серию итогов я тоже по традиции начну с российской части портфеля.

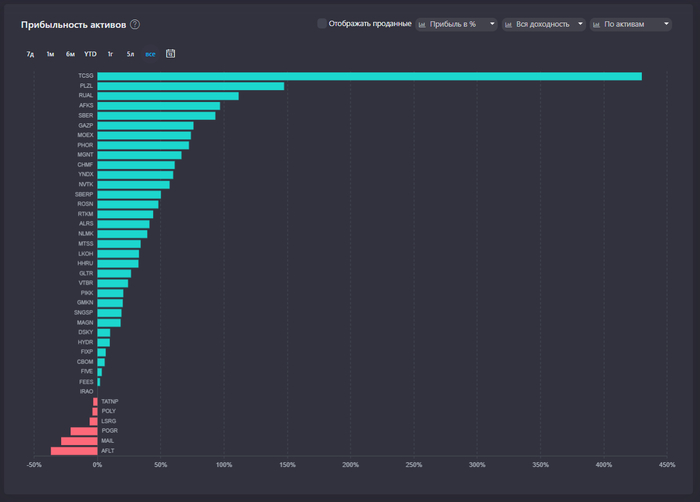

Тинькофф далеко впереди остальных по результату в процентах

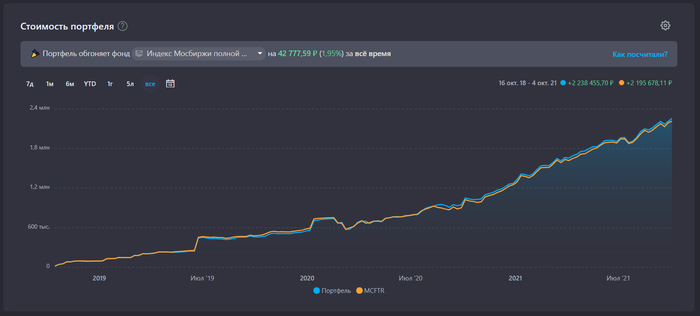

Сравнение с индексом Мосбиржи

1. Я получаю дивиденды за вычетом налога 13%, а MCFTR очищен от этого налога

2. Я получаю дивиденды с задержкой в среднем 2-3 недели прежде чем эти дивиденды реинвестировать. В MCFTR считается результат без задержек.

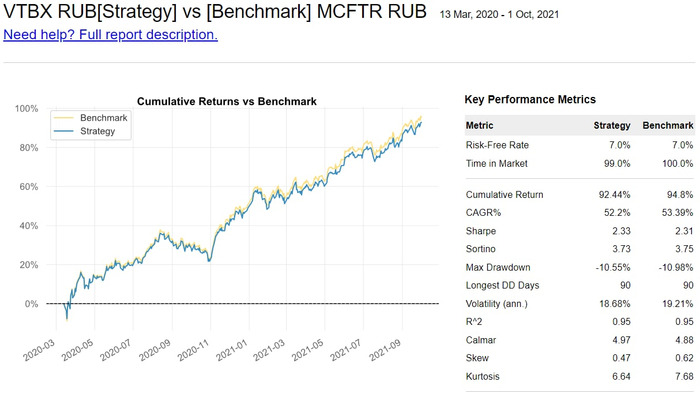

Несмотря на заведомо невыгодное положение, мне удаётся обгонять индекс полной доходности почти на 2% за 3 года. Что я считаю прекрасным результатом, так как даже отставание на 0,5% в год (на 1,5% за 3 года) я считал бы успехом. Так было не всегда: вы можете найти старые отчеты 2-летней давности, где я признавал отставание от индекса и расстраивался, что всё зря.

Можно задаться логичным вопросом: если ты копируешь индекс, откуда взялось превышение? Наверное, мне повезло, и здесь нет какого-то инвестиционного гения. Давайте я опишу догадки, откуда могло взяться это превышение:

2. Я намеренно занижал долю Аэрофлота и Озона, исходя из критерия убыточности. С Аэрофлотом и ежу понятно: уже 1,5 года стоимость акций около 70₽, это компания-зомби. А вот с Озоном интереснее. Сразу после IPO и после включения компании в индекс Мосбиржи (18.12.2020), он начал дико расти. Я страдал, ведь решение не покупать Озон выглядело как неверное. Каково было моё удивление, когда готовясь к описанию итогов, я взглянул на график:

Точность следования (выделил фиолетовым) далека от идеала, но этого хватает

Вместо тысячи слов я беру и делаю, испытывая интересную мне стратегию на собственной шкуре и демонстрируя подтверждаемый брокерскими отчётами результат.

А что индексные фонды?

Часто приходится слышать критику, мол, всё напрасно, ведь есть российские БПИФ, которые не платят налоги с дивидендов от российских компаний! Этот налоговый чит компенсирует заявленную комиссию!

Внимание на строку Cumulative Return. За три полных года при заявленной комиссии 1% в год БПИФ «потерял» 5% против индекса полной доходности MCFTR.

Его трек-рекорд ведётся с марта 2020 года. За эти 1,5 года фонд «потерял» 2,4% против индекса полной доходности MCFTR. Темпы примерно те же.

Исходя из моего превышения над индексом MCFTR на 2% и потерь БПИФов на 5% за сравниваемый период, моё решение обошлось в 7% от портфеля или примерно в 157’000₽.

И это я ещё не посчитал ценность от самого важного: этот процесс меня увлекает, он мне интересен, он развивает меня, я получаю бесценный опыт управления финансами. Это трудно оценить в деньгах.

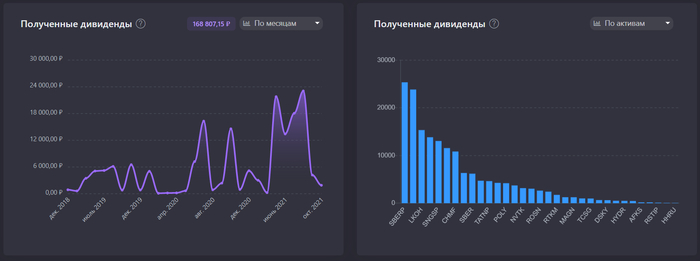

Если больше ничего не покупать и если прогнозы по дивидендам сбудутся, то мой портфель принесет мне 193’000₽ дивидендов в следующие 12 месяцев, доходность составит 8,5% относительно текущей стоимости акций или 12% на вложенный капитал. Один только Газпром заплатит более 40’000₽.

Это, кстати, больше, чем я получил за предыдущие три года (168’800₽).

Я лишь хочу отметить, что я не делаю акцент на дивидендах и не ставлю цели собрать дивидендный портфель.

Для меня в стадии активного накопления (сейчас) дивиденды скорее создают мелкое неудобство и мелкие неэффективности.

Российские акции vs S&P500

В последний месяц российский рынок обгоняет американский S&P500! На моём периоде и с учётом дат, когда я покупал и объемов, в которых я покупал. Не делаю выводов, просто занимательный факт. Через месяц всё может вернуться назад.

1. Мне нравится то, что я делаю. Буду продолжать сэмплировать индекс Мосбиржи в части портфеля, это не составляет для меня труда.

4. Фактические результаты БПИФ на российские акции демонстрируют наличие «скрытых издержек», которые перечёркивают их теоретическое преимущество. Покуда российские управляющие, сидящие на топовой зарплате в именитых банках, не научатся управлять активами эффективно, я буду самостоятельно покупать акции. При этом я никому не рекомендую повторять за мной и всем всегда рекомендую индексные фонды.

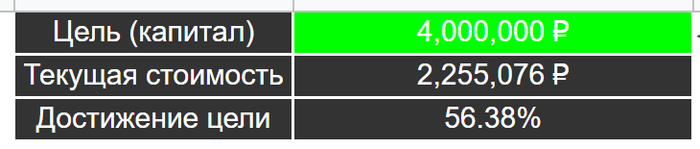

Так что следующую цель поставлю подальше: 4 млн ₽ в российских акциях. Надеюсь, на пару лет хватит, чтобы лишний раз не инфоцыганить и не рассказывать одно и то же:

Во что инвестируют китайцы? Образование для детей

Да, у каждого китайца под подушкой есть мешочек с золотом. Драгоценный метал им дарят на праздники и различные торжества. И, вполне себе легко его можно обменять/сдать в обычных ювелирных магазинах. Для этого достаточно, чтобы было клеймо. Также многие жители Поднебесной покупают квартиры из серии «чтобы было», ведь потом будет стоить в разы дороже. Как по мне этот пузырь уже давно лопнул, но все еще продолжает расти. Увлекаются и криптой и другими видами пирамид.

Шмотки покупают своим ****дюкам также под стать. Даже в Китае стоит десткая одежда совсем не дешево. Кому интересно может со мной отправиться в шоу рум и посмотреть цены на местные бренды. Кстати, «Абибас» будет служить дольше, чем копия с «правильной» надписью.

Почему родители тратят огромные деньги на образование, которое в Китае совсем не дешевое и ни разу не бесплатное?

Счастливая китайская семья

Порой, разумеется, случается фиаско. Оказывается, что «юное дарование» просидело штаны в школе/институте и ни на что оказалось не годно. Как правило, в таком случае, стараются удачно выдать замуж/женить нерадивого отпрыска, и скрепить семьи схожего круга, дабы хотя бы один из супругов стал у руля.

Ответ на пост «Газпром разрешил жителям России инвестировать в газ»

Сейчас купить акции Газпрома и стать акционером (как в песне Слепакова) проще, чем когда-либо. Один лот, состоящий из 10 акций стоит 2850₽. Купить можно через любой банк (через любого брокера) хоть 10 штук, хоть 1000. Газпром сам по себе в последние три года неплохо растёт и платит жирные дивиденды каждый год. Вот буквально на этой неделе я получил дивиденды за 2020 год:

На момент дивидендной отсечки у меня было ровно 1000 акций, и я получил по 12,55₽ на одну акцию или 12550₽. Правда, с меня удержан налог 13% в размере 1579₽, и чистыми на руки получено 10971₽. Доходность составляет скромные 5,7% или 5% после налогов при доходности вкладов 5-6%.

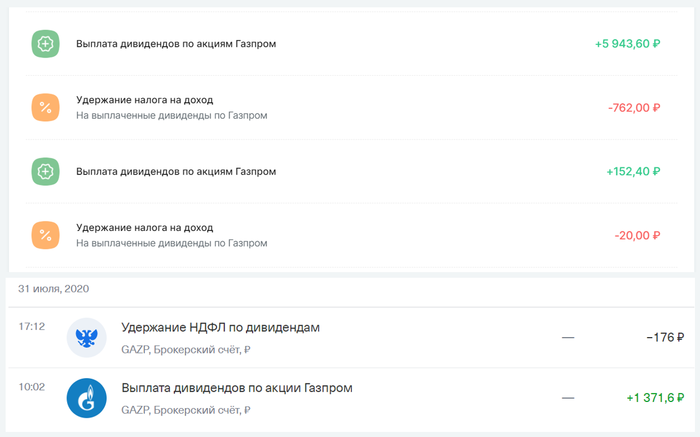

Это не первые мои дивиденды от Газпрома, вот например дивиденды за 2019 год, выплаченные в июле 2020, в разгар пандемии:

У меня на тот момент было 490 акций, на одну акцию выплата составляла 15.24₽. Доходность составляла 7,1% к средней цене покупки при доходности вкладов 4% годовых.

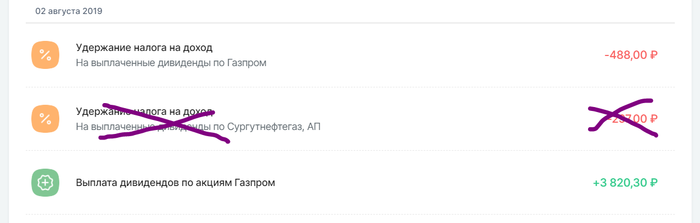

А вот дивиденды в 2019 году за 2018 год:

На тот момент у меня было 230 акций, выплата составляла 16,61₽ на одну акцию, доходность была примерно 8% к средней стоимости при доходности вклада на тот момент около 6,5-7%.

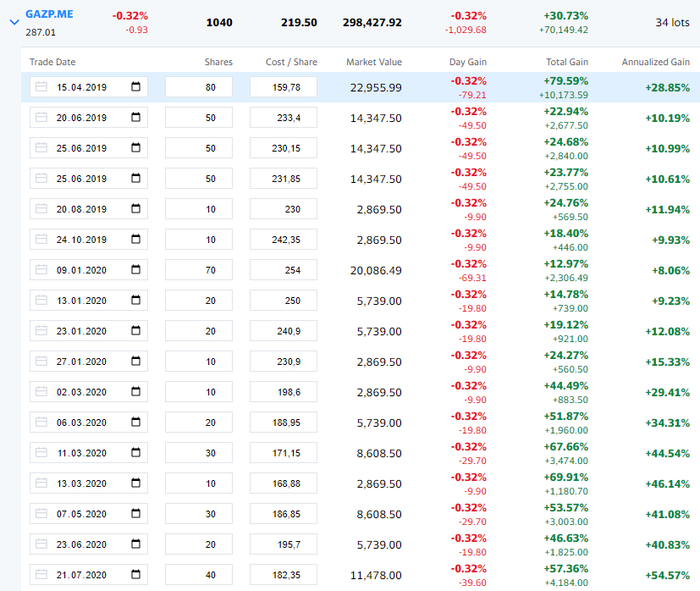

Сейчас я отправил свежую дивидендную выплату обратно «на работу в Газпром», добавив ещё 100₽ из своих. Купил еще 40 акций Газпрома, и теперь их 1040 штук:

Я покупал по чуть-чуть акций Газпрома при любой погоде и при любом новостном фоне. Действовал по стратегии Неукоснительного Степана. https://youtu.be/zJDtL-vfWfY

Но здесь внимательный читатель может задаться вопросом «А какой был в этом смысл, если твои дивиденды приносили примерно столько же сколько вклад в банке?»

А смысл в том, что сейчас средняя цена покупки составляет 219,50₽, а цена акций сейчас 287₽. Они выросли на 30,7%. Какие-то акции, которые я покупал в апреле 2019 года выросли на 80%, какие-то я покупал в октябре 2020, и они выросли на 70% менее чем за год. Какие-то показывают скромный результат, и выросли на 13% за 1,5 года с января 2020 года. Совокупный результат (дивиденды + прирост стоимости) сейчас составляет +40,7% или +93000₽ на вложенные в совокупности 228000₽:

Вот такие дела. Не кормите мошенников. Газпром действительно может дать хорошую доходность. Настоящий Газпром. Лучше обратитесь в свой банк, который вам обслуживает вашу основную карту, и задайте ему вопрос, есть ли у него брокерские услуги и можете ли вы открыть счёт для того чтобы самостоятельно купить немножко акций Газпрома на него.

Предвосхищая самый популярный вопрос, Газпром занимает 15% от всех российских акций или примерно 2,2-2,3% от всех вообще акций в портфеле. Я диверсифицировался. Даже если с Газпромом что-то плохое случится, это будет не так чувствительно для меня как может вам показаться. За меня можете не переживать.

Если вдруг интересно, что это за портфель такой и для чего он мне, то можете подписаться здесь, на Пикабу или в Telegram. Скоро ему будет три года, буду подводить итоги трех лет.

Индивидуальный инвестиционный счёт (ИИС): предстоящие изменения, введение ИИС-III | Тестирование, допуск американских ETF

Наткнулся на буклет «Основные направления развития финансового рынка на 2022 год» от 23.07.2021, выпущенный ЦБ. Среди 91 страницы сложных речевых конструкций из разряда «В то время, как наши космические корабли бороздят просторы Вселенной…» есть довольно интересный кусок про ИИС-III. Цитирую:

«Кроме того, будет внедрен ИИС типа III c горизонтом инвестирования 10 лет. По ИИС типа III также будет работать комбинация налоговых льгот, предусмотренных ИИС типов I и II. Лимит льготируемого ежегодного пополнения ИИС типа III составит 6% от заработной платы, будут освобождены от налогообложения дивидендные доходы по российским акциям.

Банк России не считает целесообразным стимулировать инвестиции российских граждан в иностранные активы за счет бюджетных средств. В связи с этим налоговая база по доходам по ИИС типа III будет считаться раздельно для российских и иностранных активов, и льгота на доход будет применяться только в отношении доходов по российским активам. При этом доля российских активов на ИИС типа III должна быть не менее величины, установленной Правительством.

Кроме того, планируется расширить перечень финансовых посредников и площадок, через которые можно открыть ИИС. В частности, в этот перечень могут быть включены НПФ, управляющие компании ПИФ, а также финансовые платформы»

В дополнение к предыдущим «сигналам» ЦБ о введении нового типа счёта, имеем теперь ответы на ряд возникших ранее вопросов:

1. Ранее: «ИИС-III должен быть долгосрочным, но пока не понимаем, насколько долгосрочным», сейчас «ИИС-III рассчитан на срок от 10 лет».

27 июля представитель ЦБ (зам. Набиуллиной, главный по фондовому рынку в ЦБ) Сергей Швецов провёл стрим на Ютубе, рассказал об изменениях, касающихся всех нас и ответил на вопросы зрителей. Прямо как я по воскресеньям, только на час короче. И без донатов с вопросами про перспективы Аэрофлота.

Экономлю вам время, выписав основные тезисы.

1. ИИС-А свою задачу по привлечению интереса к фондовому рынку выполнил.

4. ИИС-Б точно ничего не угрожает. По ИИС-А льгота рано или поздно будет отменена.

5. Все будущие изменения по ИИС-А будут производиться только по новым ИИС’ам. По всем ИИС, открытым до этих изменений, всё останется как есть.

6. Обсуждается вопрос по разрешению частичного снятия средств с ИИС после 3 лет с момента открытия счета.

2. Сделав бета-тесты на чувашских студентах, решили не палить варианты ответов. Однако, сами вопросы уже известны для каждого из инструментов, требующих допуска.

4. Если вы до 1 января 2020 года пользовались какими-либо штуками, которые требуют тестирования, то вам не надо тестироваться. Если вы торговали ришку в 2019 году, вас не будут тестировать на фьючи. Но могут потестировать на структурные облигации, если вы их захотите.

5. Тестироваться можно НЕОГРАНИЧЕННОЕ КОЛИЧЕСТВО ПОПЫТОК. Это было подчеркнуто Швецовым и проговорено трижды. Если вы делаете повторное тестирование в тот же день, вам не будут задавать три вводных вопроса, только те что по существу.

7. Тем, кто получил статус квала ранее, ничего сдавать не нужно. Никто этот статус у вас не отнимет.

Об иностранных ETF

2. Допуск с 1 апреля 2022.

3. Пока 42 базовых индекса, по которым можно допускать ETF, но будем расширять список.

2. Иностранных брокеров никто не запрещает. Они могут официально обслуживать граждан, если у них открыт офис в РФ. Есть очень именитые иностранные брокеры, работающие в РФ. Если вы о них не знаете, возможно, ваш размер депозита им просто не интересен.

Как я понял, связка ИИС-А + ИИС-III будет работать вот как:

Пример для человека с зарплатой 120к/месяц до налогообложения (104,4к чистыми на руки):

Человек зарабатывает 1,44 млн ₽ в год, из них на НДФЛ уходит 187’200₽ и на руки приходит 1’252’800₽ в год.

Человек оформил ещё ИИС-3 и отправляет туда максимально позволенные ему 86’400₽. В начале следующего года забирает назад 11,23к из уплаченных ранее НДФЛ.

Итого в инвестиции по двум ИИС отправлено 486’400₽, налоговый вычет 63’230₽. Плюс на дивы налоги могут не удерживать на ИИС-3. Плюс, если будет работать читерская комбинация обоих типов вычетов одновременно, то ещё и на прирост капитала налог удерживаться не будет.

Как-то так получается. Вполне может быть такое, что с 6%, отправляемых на ИИС-3 в принципе не будут удерживать НДФЛ изначально, а отправлять деньги на ИИС-3 будет работодатель. Бухгалтерам новая работа. Будет запутаннее, но эффективность будет такая же. Я бы на месте законотворцев сделал бы все-таки, чтоб человек самостоятельно этим занимался, а не бухгалтерия.

Короче, что я могу вам сказать. Если всё будет так как я предполагаю, то лучше открывать ИИС-А в этом году, если не сделали этого ранее. Не забыть податься на вычет по типу А, если у вас пустой ИИС или если вы не определили ещё тип ИИС (тип ИИС по умолчанию «Б», если вы подаете заявление в налоговую на вычет НДФЛ, он превращается в «А»). Лучше пускай будет, чем если его не будет. Ну конечно, если денежка есть и тема долгосрочного инвестирования и создания личного пенсионного счета вам интересна. Если неинтересна, то и не надо 🙂 А то вон видите как, сидели мы спокойно, пользовались читами. А потом о них узнали все, и читы начинают прикрывать.