Что будет с фондовым рынком

ВТБ оценил перспективы российского рынка акций на 2022 год

Аналитики «ВТБ Капитал Инвестиции» позитивно оценили перспективы российского фондового рынка на 2022 год. В инвесткомпании повысили рекомендацию по российским акциям с «держать» до «покупать», отметив высокие цены на сырьевые товары, привлекательную дивидендную доходность и отсутствие дополнительных геополитических рисков.

Эксперты банка позитивно смотрят на российский нефтегазовый сектор, выделяя акции крупнейших компаний отрасли — «Роснефть», ЛУКОЙЛ, «Газпром» и НОВАТЭК. В других отраслях, по мнению аналитиков, инвесторам в ближайшие 12 месяцев стоит обратить внимание на бумаги Сбербанка, МТС, «Магнита», РУСАЛа, «Яндекса» и HeadHunter.

Что о российском рынке говорят эксперты других инвесткомпаний

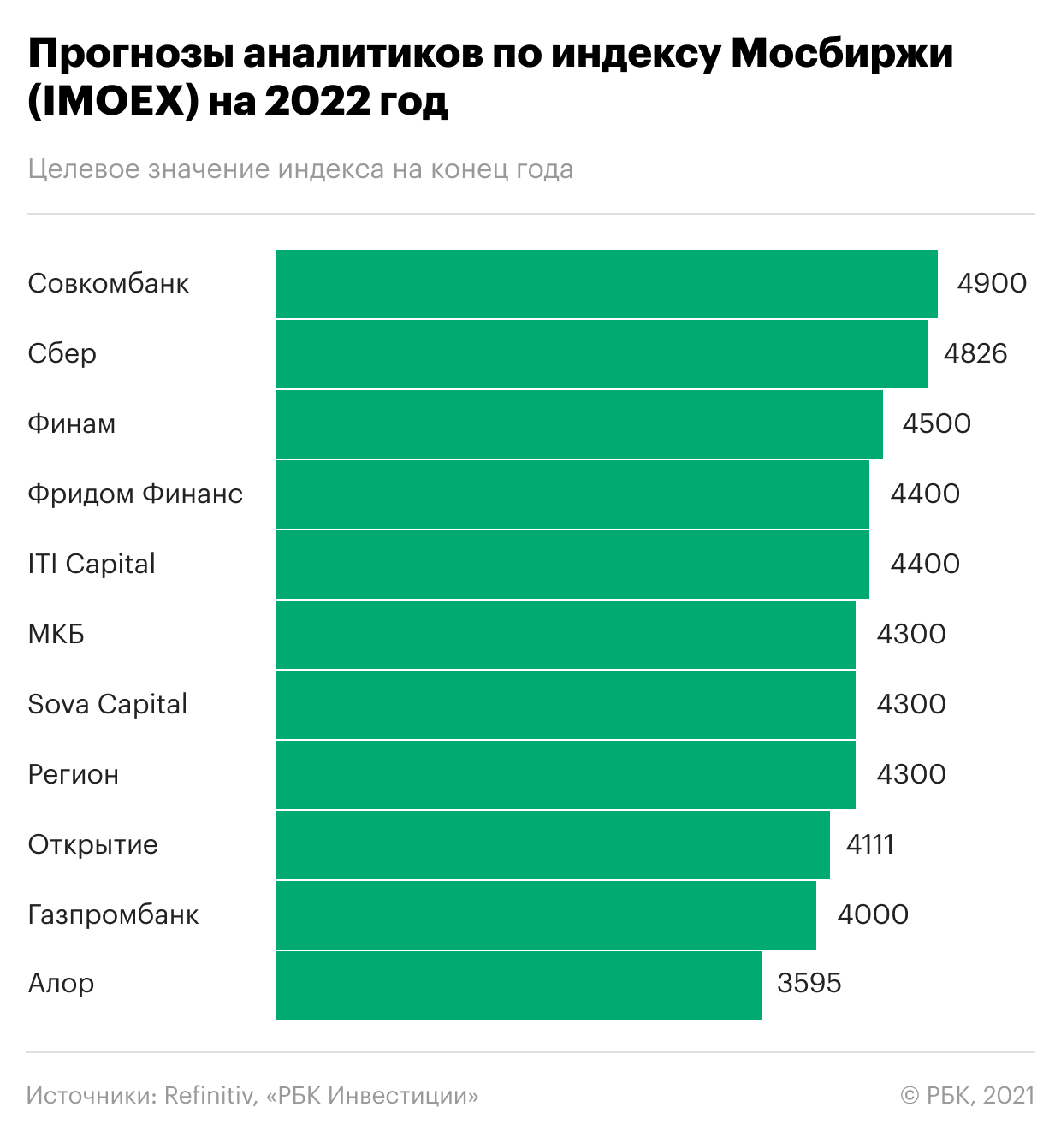

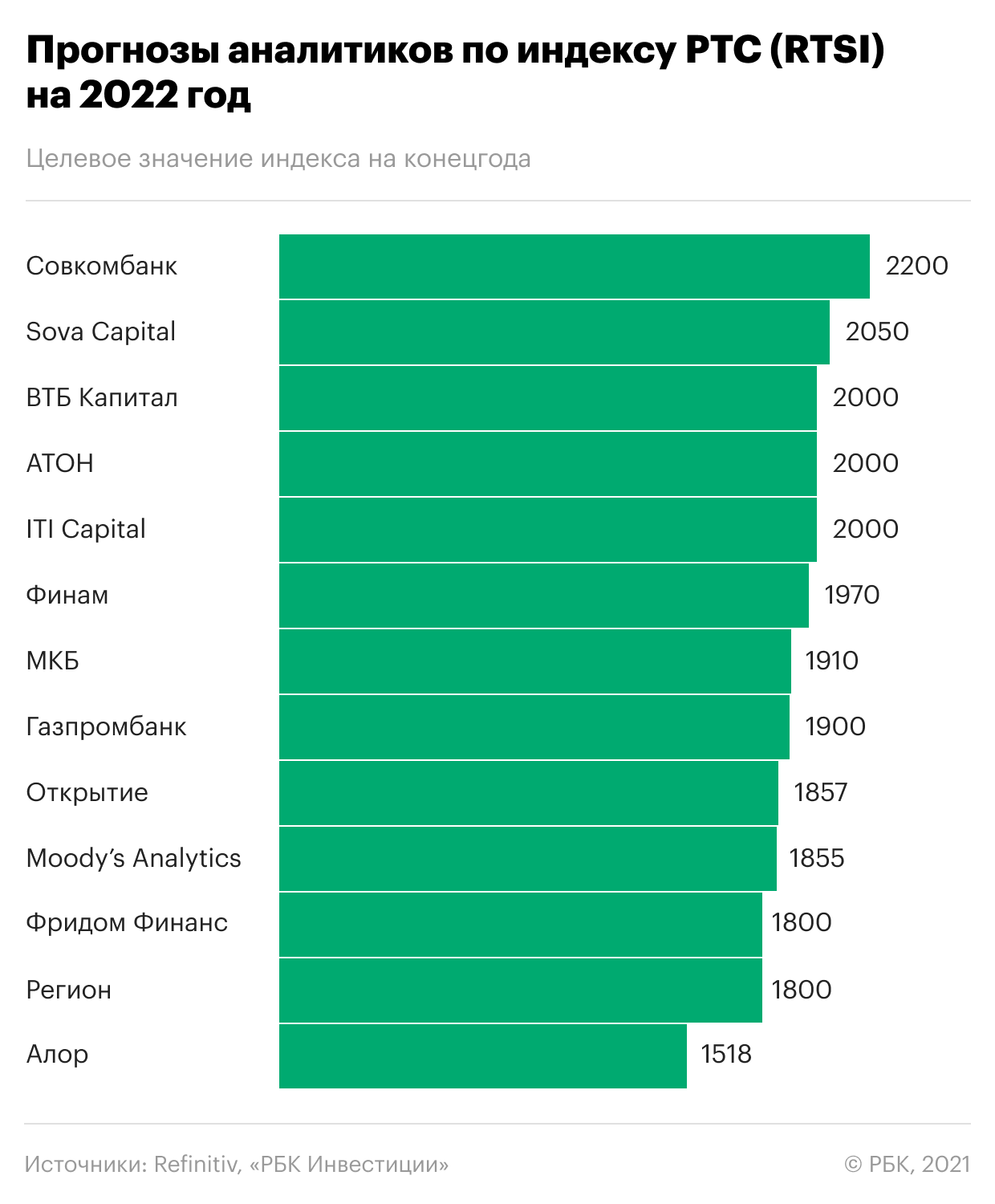

Эксперты финансовой компании BCS Global Markets также ожидают высокой доходности от российского рынка. «Наша текущая цель по индексу РТС на конец 2022 года составляет 2250, что предполагает потенциал роста 46% в долларах США и соответствует фундаментальной рекомендации «покупать», — отметили они в обзоре.

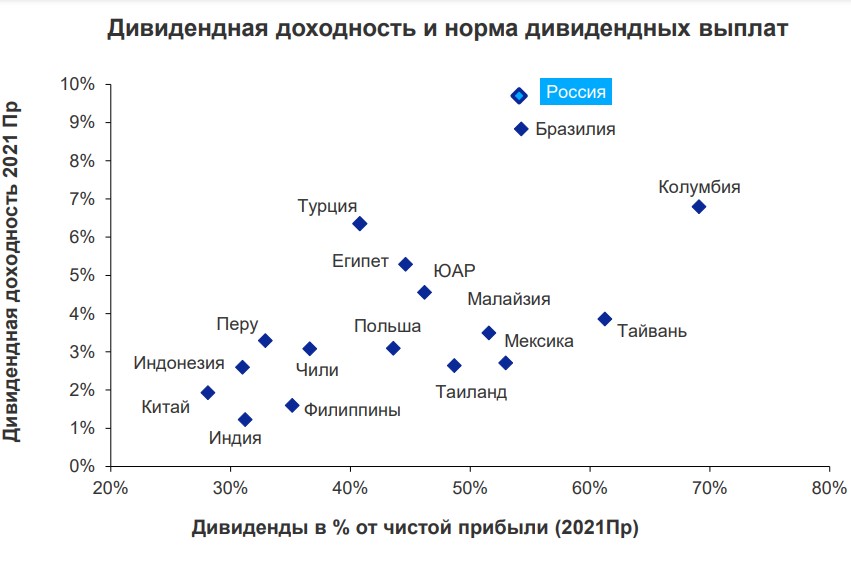

Главный аргумент инвесткомпании в пользу инвестиций в российский рынок акций — текущая прогнозная дивидендная доходность по индексу РТС на 2022 год в размере 9,5%. «В сумме с 10,2%, которые могут быть выплачены по большей части к середине 2023 года, это дает около 20% на ближайшие 18 месяцев», — написали аналитики. В BCS Global Markets сохраняют позитивный взгляд на крупнейшие российские нефтегазовые компании: «Газпром», «Роснефть» и ЛУКОЙЛ.

Аналитики SberCIB Investment Research отмечают, что российский рынок акций начнет 2022 год при возросших геополитических рисках. Основными рисками они считают ситуацию вокруг Украины, из-за которой российские рискованные активы могут остаться волатильными в ближайшие месяцы.

«Цены на многие сырьевые товары, в частности металлы, будут корректироваться из-за увеличения предложения и замедления динамики спроса. Тем не менее мы полагаем, что ценовая конъюнктура в целом останется благоприятной для российских металлургов. Мы оставляем в силе умеренно положительный прогноз по российским акциям и не ожидаем сильного роста индекса Мосбиржи по итогам следующего года по сравнению с 2021 годом», — говорится в стратегии SberCIB Investment Research на 2022 год.

Фаворитами российского рынка в грядущем году аналитики SberCIB назвали акции «Газпрома», «Яндекса», X5 Retail Group и «Сегежи».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

«Черный лебедь» на подходе. Как не поддаться панике, когда на рынке обвал

Фьючерсы на индексы США, цены на нефть и доходность гособлигаций падают

Частных инвесторов на фондовом рынке становится все больше. Так, в ноябре количество брокерских счетов граждан на Московской бирже выросло на рекордные 1,6 млн, до 26,5 млн. Число физических лиц, имеющих доступ к биржевым рынкам, увеличилось в ноябре на 937,6 тысяч до 16,2 млн человек. Это наибольший приток за все время наблюдений. Частные инвесторы вложили в ноябре в российские акции на Московской бирже рекордные 91 млрд рублей, в облигации — 100 млрд рублей.

Традиционно в конце года волатильность на фондовом рынке усиливается. Этот год тоже не исключение. Так, большим потрясением для многих частных инвесторов, особенно начинающих, стали события 14 декабря, когда на открытии торгов индекс Мосбиржи терял более 7%, обновив девятимесячный минимум. «Голубые фишки» обвалились до 8%.

Эксперты, опрошенные РИА Новости, предположили, что неопытные инвесторы с небольшими суммами денег, торгующие на заемные средства в надежде на быструю прибыль, стали и участниками, и одновременно жертвами этого обвала российского рынка акций и маржин-коллов, когда брокеры принудительно продавали с их счетов подешевевшие акции.

«ПАНИКА — ЭТО ПУТЬ К УБЫТКАМ»

Греф рассказал, какие инвестиции являются самыми рискованными

Персональный брокер «БКС Мир инвестиций» Артур Беджанов отметил, что в первую очередь нужно сохранять спокойствие, попытаться разобраться в причинах панических настроений на рынке, оценить то, как сложившаяся ситуация может повлиять наш ваши инвестиции и активы, прийти к взвешенным выводам и только потом действовать. «При таком подходе большая часть панических новостей, статей и нарративов окажется просто «пустышкой», нацеленной на рост посещений сайтов новостных агентств», — сказал он.

В первую очередь не паниковать порекомендовал и руководитель управления инвестиционного консультирования компании «Финам» Владимир Цыбенко. Он указал, что надо отталкиваться от своего риск-профиля и от горизонта инвестирования.

«Говоря об инвестировании, мы все-таки обычно рассчитываем на некую долгосрочную историю и не рассматриваем работу на фондовом рынке как способ прийти, за три месяца быстренько заработать денег и уйти. Поэтому на какие-то локальные колебания обращать внимание не стоит. Тем более, если мы понимаем, на чем основана эта волатильность», — объяснил он и добавил, что в ситуации 13-14 декабря «совпало все» — и геополитика, и новый вариант вируса, и инфляция, которая практически везде, кроме Китая, находится практически за пределами целевых значений. Все это привело к такой коррекции.

«Паниковать, понимая, что мы имеем дело с долгосрочными инвестициями, не надо. Паника — это путь к убыткам», — подчеркнул он.

Представитель «Финама» также порекомендовал инвесторам четко следовать выбранной стратегии. «Надо придерживаться своей системы, — указал он. — Потом, по итогам года, мы можем проанализировать эту систему и исправить ошибки. Но вносить коррективы в процессе нельзя. Если у нас есть план — его надо придерживаться. Если мы по итогам какого-то периода понимаем, что план плохой, мы переделываем план и дальше придерживаемся переделанного плана».

КОРРЕКЦИЯ ИЛИ ОБВАЛ?

Мосбиржа оценила вероятность возвращения частных инвесторов в банки

«Наша задача — не угадать движение рынка, а сделать так, чтобы прибыль по нашим прибыльным сделкам всегда перекрывала убыток по нашим убыточным сделкам, — подчеркнул эксперт. — От убыточных сделок мы, увы, не убежим».

Беджанов назвал обвал частным случаем высокой волатильности, к которому нужно быть готовым как психологически, так и стратегически. Он подчеркнул, что план своих действий в период турбулентности на рынке инвестору стоит продумать заранее. «Провалы неизменно сопровождают рынки на протяжении всей их истории, и очередной спад точно придет, — сказал он. — Не стоит забывать, что разного рода обвалы предоставляют инвесторам исключительные возможности для пополнения портфеля».

ЗАКОНЫ РЫНКА

По мнению Беджанова, очень важно наблюдать за такими индикаторами как индекс доллара (DXY, курс доллара к корзине шести иностранных валют), индекс доходности государственных облигаций США, индекс доходности корпоративных бумаг, индексы волатильности (VIX, VIXN, OVX и др.), индекс сырьевых товаров (CRB Index), индексы акций (S&P, Dow Jones, Nasdaq и др.), отношение текущей волатильности активов к исторической, объемы торгов, решения мировых центральных банков и других госорганов.

«Наблюдая за этими игроками, вы сможете составить представление о том, как функционирует рынок в те или иные периоды, и найти интересные взаимосвязи, которые можно будет использовать в дальнейшем для принятия инвестиционных решений», — объяснил он.

«СЛЕДИ ЗА СОБОЙ, БУДЬ ОСТОРОЖЕН»

Не облагаемый налогом доход по вкладам увеличится до 85 тысяч рублей

«Если человек чрезмерно импульсивно реагирует на резкие колебания на фондовом рынке, ему не стоит заниматься инвестированием, — заявила она. — До того, как выходить в эту сферу, ему нужно психологически подготовиться и поработать со своей импульсивностью».

В качестве «тренировки» психолог порекомендовала играть в такие игры как покер или «Мафия», которые требуют хладнокровного расчета и владения своими эмоциями. Также, по ее словам, можно использовать различные практики — например, медитативные. «Или даже занятия по стрельбе — там тоже необходима абсолютная концентрация внимания. Иначе точно промахнешься», — уточнила Лейкина и добавила, что, если человек придет на биржу, не научившись всему этому, он будет принимать неверные решения и терять деньги.

Что делать в моменте, когда обвал на рынке уже идет? Первое, что посоветовала психолог, это взять паузу и не принимать никаких решений. Обязательно сменить обстановку — выйти из дома, сделать прогулку километров на 5. «Бег, быстрая ходьба, зимой — лыжи. То есть, нужно начать ритмично двигаться, — сказала она. — Ритмичное движение — это один из главных стрессовых антидотов».

После этого Лейкина посоветовала обратиться к профессионалу за помощью и получить некое руководство, как обычно ведут себя в такой ситуации опытные игроки. «Может быть, имеет смысл проконсультироваться не у одного человека. Это даст понимание, что проблема не только в тебе, — объяснила психолог. — Люди часто берут все на себя и считают, что не повезло именно им, что именно они такие бедные и несчастные. А когда человек поймет, что это часть профессии, когда он послушает, что делают другие люди, как они с этим справляются, то он уже вернется к инвестированию не по принципу «повезет — не повезет», а будет понимать свой профессиональный риск».

Топ-идеи по российским акциям на 2022 год. Прогнозы экспертов

Аналитики крупнейших российских инвесткомпаний и банков рассказали, на что рассчитывать инвесторам в 2022 году, и назвали самые перспективные акции.

«ВТБ Капитал» в своей стратегии прогнозирует рост индекса РТС до 2000 пунктов к концу 2022 года. Всплеск инфляции по всему миру был самым заметным событием 2021 года, рассказали аналитики. Ускорение роста цен отражает намного больше, чем просто нарушения в цепочках поставок продукции, и фактически является предвестником нового бизнеса-цикла, считают в компании. Это хорошая новость для России как циклического рынка — особенно для сырьевого и финансового секторов. К тому же Банк России уже завершает цикл повышения процентных ставок и высокие ставки уже заложены в цены российских активов.

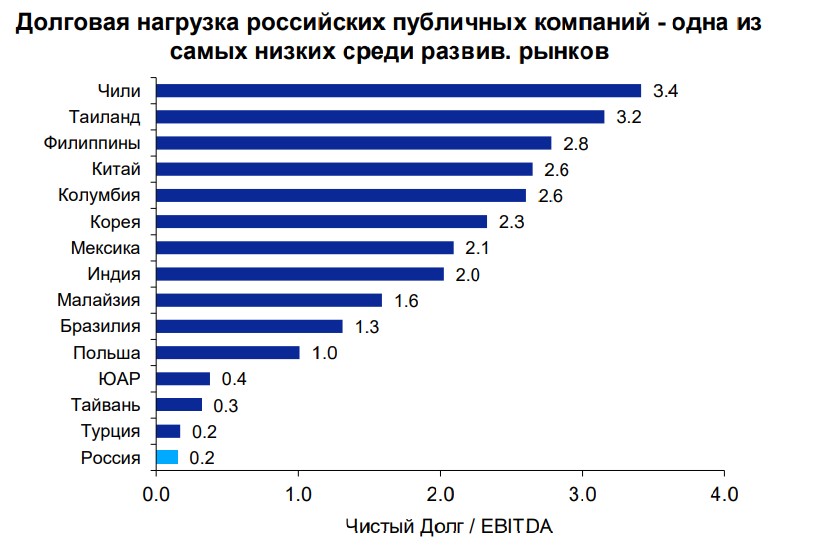

По мнению аналитиков «Атона», российский рынок акций — это хорошая страховка от риска ускорения инфляции в мире в сочетании с привлекательной оценкой. Сейчас большинство российских голубых фишек торгуется с дисконтом 30–40% к мировым аналогам, отмечают эксперты.

В «БКС Мир инвестиций» не ждут, что рост продолжится в следующем году. Сейчас российский рынок остается под влиянием высокой геополитической неопределенности, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Ускорение инфляции, наблюдающееся во многих странах мира, подталкивает центробанки к тому, чтобы они быстрее сворачивали стимулирование и повышали процентные ставки.

В то же время экономика многих стран может по-прежнему нуждаться в помощи. Ужесточение денежно-кредитных условий, которое будет происходить в 2022 году, создает риски замедления экономического роста, а также серьезного снижения рынков акций, предупреждает эксперт.

При умеренно негативном сценарии возможна просадка индекса Мосбиржи (IMOEX) в район 3500 пунктов, а индекса РТС — ниже 1400 пунктов, прогнозируют в «Велес Капитале». Также снижение может реализоваться и в случае распродаж на мировых площадках на фоне сворачивания денежно-кредитной политики центробанками мира, высокой инфляции и появления других негативных макроэкономических факторов. «Тем не менее, если «черных лебедей» не возникнет, индексы Мосбиржи и РТС вполне могут вернуться к росту и по итогам года закрепиться выше 4400 и 2000 пунктов соответственно», — прогнозируют аналитики.

Самые перспективные акции на 2022 год

Из всего российского рынка эксперты «ВТБ Капитала» отдали предпочтение циклическим секторам (зависящим от экономических циклов). «В наш список наиболее перспективных акций на 2022 год включены ММК, НЛМК, «Евраз», АЛРОСА, а также лесопромышленный холдинг Segezha Group из сектора материалов», — сообщили аналитики. В нефтегазовой отрасли эксперты выделили бумаги ЛУКОЙЛа, «Газпром нефти», «Газпрома» и НОВАТЭКа. В финансовом секторе аналитики считают привлекательным Сбербанк. Из транспортных компаний интересны Globaltrans и Global Ports.

По мнению Дмитрий Бабина из «БКС Мир инвестиций», в 2022 году на фоне возможного выхода инвесторов из IT-сектора и других историй роста, традиционно страдающих от повышения процентных ставок в экономике, а также из-за вероятного сохранения высокой инфляции, логистических и производственных сбоев, более сильную динамику покажут производители продуктов питания и удобрений. Однако это может выражаться лишь в менее слабой динамике этих акций по сравнению с другими секторами фондового рынка, если он перейдет в фазу устойчивого нисходящего тренда, предупредил эксперт.

Аналитики «Велес Капитала» выделили несколько перспективных идей в металлургическом секторе: «Русал», ММК и «Распадская». Благодаря высоким ценам на алюминий и рекордным дивидендам от «Норникеля» «Русал» может снизить долговую нагрузку. Также компания планирует обновить дивидендную политику и выделить заводы с большим углеродным следом в отдельную компанию. ММК в ближайшие годы значительно нарастит выплавку стали за счет запуска турецкого предприятия и в мае 2022 года с высокой вероятностью вернется в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз»), как и ММК, обеспечивают отличную дивидендную доходность на уровне 15%, однако не имеют дополнительных драйверов.

Одним из самых ярких событий предстоящего года станет выделение «Распадской» из «Евраза», считают эксперты «Велес Капитала». Увеличение количества акций в свободном обращении (free-float) в результате выделения в сочетании с высокими дивидендами обеспечит рост ликвидности бумаг «Распадской» и откроет дорогу к попаданию в состав индекса MSCI Russia во второй половине 2022 года, сообщили в «Велес Капитале».

В «Атоне» самыми перспективными акциями на 2022 год назвали сырьевые и финансовые компании — они выиграют от инфляции и роста цен на энергоносители. Наиболее привлекательно, по мнению экспертов, выглядят «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти компании в 2022 будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь при том сильно недооцененными относительно мировых аналогов.

Привлекательными также выглядят «Яндекс» и TCS Group, которые остаются самыми быстрорастущими проектами на российском фондовом рынке с отличным потенциалом роста, в том числе на международных рынках, считают аналитики «Атона». «Несколько в тени в 2022-м должны оказаться горно-металлургический сектор (за счет охлаждения после ралли), недвижимость (в силу роста ипотечных ставок) и электроэнергетика (из-за отсутствия катализаторов)», — прогнозируют специалисты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Нового года не будет. Что ждать российскому рынку после обвала

График «Японские свечи»

Эксперты рассказали, кто рискует стать «фондовым мясом»

Московская биржа уже сообщила, что проведет детальный анализ утренних торгов вторника и готова обсудить с участниками рынка возможные дополнительные меры поддержки ликвидности. В пресс-службе биржи указали, что активность на ранних торгах вторника оказалась существенно выше средних показателей даже для основной сессии — свыше 40 миллиардов рублей, это более трети среднедневного объема.

ПРИЧИНЫ РАСПРОДАЖИ

Рынок акций РФ падает в сезон традиционного роста, отыгрывая с существенным опозданием накопленные риски, считает аналитик управления торговых операций на российском фондовом рынке «Фридом Финанс» Александр Осин.

«Рынок получал сигналы на снижение со второй декады октября и в итоге сформировал устойчивое, как представляется, на перспективу до середины января сопротивление в диапазоне 3800–4100 пунктов по индексу Мосбиржи», — оценивает он.

Снижение российского рынка акций сложно объяснить фундаментальными факторами, продолжает ведущий аналитик отдела глобальных исследований «Открытие Инвестиции» Олег Сыроваткин.

По его мнению, рынок давно выглядит очень дешевым относительно и развивающихся стран, и развитых.

«Даже в районе октябрьских максимумов форвардный коэффициент «цена/прибыль» индекса Мосбиржи составлял около 7,2х, что выглядело вполне адекватным значением с точки зрения истории, особенно учитывая, что индекс находился на рекордных значениях», — говорит аналитик.

Сегодня этот коэффициент составляет и вовсе 5,63х, кроме того, индекс предлагает форвардную дивидендную доходность на уровне 9,3%. Таким образом, по этим показателям российский рынок акций сегодня стоит в 2-7 раз дешевле индексов MXEF (развивающиеся страны), Stoxx Europe 600 (Европа) и S&P 500 (США).

Причин для этого несколько, отмечает Сыроваткин. Во-первых, переоценка геополитических рисков: сначала из-за обострения ситуации на границе России с Украиной в ноябре, затем после разговора Путина с Байденом (7 декабря), от которого многие инвесторы ждали прорыва в отношениях, а затем в последние дни на фоне негативной риторики в отношении Москвы со стороны министров иностранных дел G7, МИД Германии и ее нового канцлера.

Вряд ли инвесторов может порадовать перспектива усиления разногласий между Россией и Западом.

«Как на вулкане». Что делать, если Банк России резко поднимет ставку

Еще одним негативом для российского рынка акций являются перспективы резкого повышения ключевой ставки Банком России в эту пятницу. Ожидается, что она вырастет на 0,5-1 процентный пункт, что будет значимо для экономики и курса рубля.

Что касается технических факторов утреннего обвала, собеседник агентства выделяет продажи нерезидентов. Причем эти продавцы появились тогда, когда индексы Мосбиржи и РТС находились уже примерно на 15% и 10% ниже своих октябрьских максимумов, что спровоцировало принудительное закрытие позиций и дополнительно усилило волатильность.

Причины панических распродаж российских бумаг имеют как фундаментальную подоплеку, так и техническую составляющую, считает эксперт по фондовому рынку «БКС Мир инвестиций» Михаил Зельцер. Он указывает, помимо роста геополитических рисков, «нервозное» ожидание сворачивания количественной программы ФРС США.

По его словам, монетарное ужесточение глобальных ЦБ в первую очередь и приводит к турбулентности развивающихся рынков. Да и омикрон-штамм «будоражит умы», повышая волатильность сырьевого рынка.

«И вот на таком негативном фоне инвесторы рассчитывали на продолжение трендового роста рынка. Причем в погоне за доходностью многие активные участники набирали бумаги с использованием маржинального кредитования. Хотя уже в конце октября мы высказывали серьезные опасения в устойчивости ралли. В итоге, в последние дни наблюдается так называемое схлопывание больших кредитных плеч — маржин-коллы», — констатирует Зельцер.

ЗАРУБЕЖНЫЕ ПЛОЩАДКИ

Американский фондовый рынок, ожидающий новых сигналов от ФРС, также накрыл негатив. Индекс «голубых фишек» Dow Jones Industrial Average потерял 0,43%, снизившись до 35 496,04 пункта, S&P 500 — 1,1%, опустившись до 4617,82 пункта, Nasdaq Composite — 1,69%, сократившись до 15 152,55 пункта (по состоянию на 19.00 14 декабря 2021 года — прим. «Прайм»).

Инвесторы ждут более жесткого решения от регулятора, чем уже заложено в котировки. Такие настроение спровоцировал индекс цен производителей (PPI) в США. Ноябрьская статистика выросла больше (0,8% месяц к месяцу), чем прогнозировали участники рынка (0,5%), а в годовом исчислении рост PPI рекордно поднялся на 9,6% (год к году) вместо ожидаемых 9,2%.

Спираль раскручивается: мировую экономику может отбросить назад

КОГДА ЖДАТЬ ВОССТАНОВЛЕНИЯ РЫНКА

Аналитики, опрошенные «Прайм», верят в краткосрочность создавшейся на рынках ситуации.

«Обычно после массового панического исхода спекулянтов, активно играющих против основного движения рынка, и происходит стабилизация индексов. Это наглядно видно по динамике утренних торгов 14 декабря и основной сессии Мосбиржи», – говорит Зельцер.

На коррекционный рост стоит рассчитывать не ранее закрепления индекса Мосбиржи в ходе основной сессии выше 3650 пунктов (в этом случае возможно движение к 3800-3900 пунктам), а индекса РТС – выше 1550 пунктов (с целями движения 1650-1730 пунктов), прогнозирует аналитик ИК «ВЕЛЕС Капитал» Елена Кожухова.

«Рынок акций РФ остается фундаментально очень привлекательным, и мы видим предпосылки для роста индекса Мосбиржи в область 4800 пунктов к концу 2022 года, что предполагает потенциал роста примерно в 30%. «Что касается текущего снижения, то оно прекратится тогда, когда иссякнут «геополитические» продавцы», — считает Сыроваткин.

СУДЬБА РОЖДЕСТВЕНСКОГО РАЛЛИ

Соответственно, ралли зависит от того, когда уйдут «геополитики», полагает он.

Кожухова добавляет: напряженность может ослабнуть в случае успешных переговоров России и стран НАТО, о возможности которых говорилось на прошлой неделе. Тем не менее, в этом случае понадобится ясность ситуации и понимание того, как именно стороны намерены урегулировать спорные вопросы.

«Новогоднее ралли на российском рынке, вероятно, также случится лишь в случае ослабления геополитической напряженности и выхода на первый план других экономических факторов (например, возобновления роста цен на нефть)», — предполагает она.

«В целом, оно выглядит вполне возможным, так как за последние десять лет индекс Мосбиржи рос в декабре в среднем на 0,57%, а его текущее снижение с начала месяца составляет 7,6%. Таким образом, для возвращения к среднему десятилетнему значению индексу необходимо показать хороший рост», — размышляет Сыроваткин.

Зельцер не соглашается с коллегами — с учётом более чем 20%-ного обвала рынка менее чем за два месяца, возможно вскоре и будет восстановительный отскок, но вряд ли это можно будет считать ралли.

Сжигают долги. Ждет ли нас «год великого дефолта»

ЧТО ДЕЛАТЬ ИНВЕСТОРАМ

В создавшейся кризисной, по сути, ситуации Зельцер советует инвесторам соблюдать риск-менеджмент и мани-менеджмент.

«То есть не злоупотреблять кредитными ресурсами, несущими в момент падения рынка повышенный риск потерь портфеля. А также следует диверсифицироваться путем распределения средств в разные группы активов, будь то акции, облигации, иностранная валюта, защитные товары, например, золото», — подчеркивает он.

Не следует спешить с покупками подешевевших активов. «У текущих уровней можно пробовать совершать точечные покупки с близкими стоп-лоссами, но такие позиции будут высокорискованными в связи с преобладанием основного нисходящего тренда и опасностью эскалации геополитического конфликта», — обращает внимание Кожухова. По ее словам, наиболее безопасной позицией на данный момент является выжидательная, так как санкционные риски при их реализации могут вызвать новый шквал продаж.

Российский рынок задавили геополитика и риски «омикрона»: когда ждать отскока

За неделю индекс Мосбиржи потерял примерно 3,5%, по состоянию на 14:00 по мск 20 декабря он торгуется на уровне в 3657 пунктов. За последние два месяца индекс Мосбиржи потерял уже почти 15%: если 20 октября он достиг на открытии 4284,9 пункта, то 20 декабря — опустился до 3639,7.

В чем причина падения и чего ждать дальше?

Геополитические риски

Единственная причина падения российского рынка — геополитика, считает управляющий директор «Ренессанс Капитала» Максим Орловский. 21 ноября Bloomberg опубликовал план России по вторжению на Украину с участием 100 000 военных. По данным агентства, США передало участникам НАТО данные разведки, в которых говорилось о наращивании Россией войск на границе с Украиной. На следующий день после этих новостей индекс Мосбиржи упал с 4008 пунктов до 3832.

«Геополитика подпортила новогоднее настроение инвесторам. Многие запаниковали, это видно и по нашим клиентам», — говорит Орловский. Инвесторы начали активнее продавать российские бумаги, в том числе фаворитов — акции Сбербанка и Газпрома. Эти компаний имеют наибольший вес в российских индексах, у них больше всего иностранных инвесторов, поэтому они падают сильнее других, говорит Орловский.

После новостей о возможном вторжении иностранные инвесторы начали фиксировать прибыль, пока рынок еще был на пике, говорит заместитель генерального директора ИК «Велес Капитал» Евгений Шиленков. «Это, конечно, сильный негатив. Поэтому все это время мы видели оттоки», — считает он.

Казалось, что эскалация конфликта России и Украины должна была сойти на нет после переговоров Байдена и Путина 7 декабря, однако эти переговоры не принесли четких результатов, а потому для инвесторов ситуация не стала яснее, говорит эксперт по фондовому рынку «БКС Мир инвестиций» Альберт Короев. По его словам, рынок «замер в ожидании новых переговоров».

Ужесточение денежно-кредитной политики

Из-за роста инфляции крупнейшие центральные банки либо уже повысили ставки, либо четко дали понять, что сделают это в ближайшее время.

Сворачивание программы и скорое поднятие ставок в США приводят к оттоку денег с развивающихся рынков, говорит Евгений Шиленков. В результате на российском рынке уменьшается приток инвестиций.

Распространение «омикрона»

13 декабря Великобритания заявила о первом случае смерти пациента от нового штамма коронавируса «омикрон». После этого премьер-министр страны Борис Джонсон заявил, что стоит отказаться от идеи, что «омикрон» — более легкий вариант COVID-19. 19 декабря Нидерланды ввели жесткий локдаун из-за «омикрона», а в Лондоне объявили режим чрезвычайной ситуации. В России пока выявили 25 человек, заболевших «омикроном», говорила на прошлой неделе вице-премьер Татьяна Голикова.

Рост заболеваемости коронавирусом увеличивает риск введения локдаунов в период новогодних праздников, которые пугают инвесторов, считает инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев.

Отличается ли ситуация на российском рынке от ситуации на западных?

Стоимость российских активов идет в русле общей мировой динамики, поэтому на индексе Мосбиржи, например, отражается падение цены февральских фьючерсов на нефть 20 декабря, говорит Короев из БКС. На падении индекса Мосбиржи также влияет падение американских рынков — индекс S&P 500 за прошлую неделю упал на 2%, NASDAQ — на 3%, говорит управляющий директор по стратегическому развитию УК «Атон-менеджмент» Григорий Исаев.

Кроме того, ЦБ Китая сегодня впервые с апреля 2020 года снизил ставку по годовым кредитам для первоклассных заемщиков до 3,8%, говорит Короев из БКС. Проблемы отдельных компаний могут спровоцировать проблемы во всем секторе недвижимости, а далее — и всей экономике Китая, которая из-за своих масштабов повлияет на мировой рынок сырья, объясняет Короев. Эти события так или иначе находят отражение в ценах на металлы и нефть, от которых зависит благополучие российских компаний.

Что будет дальше

«При таком раскладе рождественского ралли в этом году мы не увидим», — считает ведущий аналитик «Открытие Research» по глобальным исследованиям Андрей Кочетков.

Орловский настроен более оптимистично: «Повторится сценарий 2018 года: сначала падение из-за геополитических рисков, затем небольшой отскок перед праздниками и постепенный рост в начале следующего года», — прогнозирует он.

После Нового года будет понятно, в какую сторону развернутся геополитические риски, а иностранцы, которые распродали часть активов из-за опасений санкций и конфликтов, скорее всего, вернутся, считает Исаев из «Атона».