Что будет с офз при девальвации рубля

Так ли надежны инвестиции в ОФЗ, как все представляют, или Немного о рисках ОФЗ

Инвестпривет, друзья! Сегодня немного посшибаем лидеров на пьедестале! ОФЗ в среде инвесторов считаются сверхнадежным активом, и вполне заслуженно. Гарантом купонных выплат и погашением в конце срока действия ОФЗ является государство. Чтобы с госбумагами случилось что-то серьезное, надо, чтобы что-то серьезное случилось с государством. Но если произойдет такая ситуация, то, поверьте, всем будет не до облигаций. Короче, считается, что ОФЗ – это надежно, и точка. Но я с этим не совсем согласен. Конечно, облигации федерального займа – это бумаги от надежного эмитента, но инвестирование в них всё же предполагает некоторые риски. Какие именно – разберем далее.

Санкции

Самый главный риск, которому подвержены держатели ОФЗ – введение против России очередных санкций. Так уже было летом 2018 года, когда котировки ОФЗ обрушились на 10-15% буквально за считанные дни.

В принципе, если вы собираетесь купить ОФЗ и держать их до погашения, то этот риск вас не касается. Напротив, снижение стоимости гособлигаций может стать хорошим поводом добавить их в свой портфель – вы сможете заработать не только на купонах, но и за счет курсовой разницы.

Однако, если ОФЗ уже есть в вашем портфеле, то снижение их стоимости приведет к тому, что вам придется продавать их по сниженной цене, если по каким-то причинам нужно будет выйти в кэш.

Яркий пример – ОФЗ-26225-ПД. С июня по сентябрь 2018 года она упала в цене с 990 до 850 рублей (85% от номинала). И до сих пор не восстановилась – сейчас бонд можно купить за 910 рублей. Если бы вы приобрели эту облигацию в мае 2018 года за 990 рублей, а сейчас пришлось бы ее продавать – то потеряли бы 80 рублей прибыли.

Снижение купонной доходности

Следует помнить, что купон по облигации – это не навсегда. Если только он не является постоянным. Если купон является переменным, то он может и снизится.

Так, на российском рынке ОФЗ имеются гособлигации с переменным купоном, который привязан к текущей ставке РУОНИА (это ставка по межбанковским овернайтовым кредитам крупнейших банков России). Если эта ставка снизится, то доходность ОФЗ тоже упадет.

Например, ОФЗ-29006-ПК. Купонная выплата последовательно снижается с каждым годом.

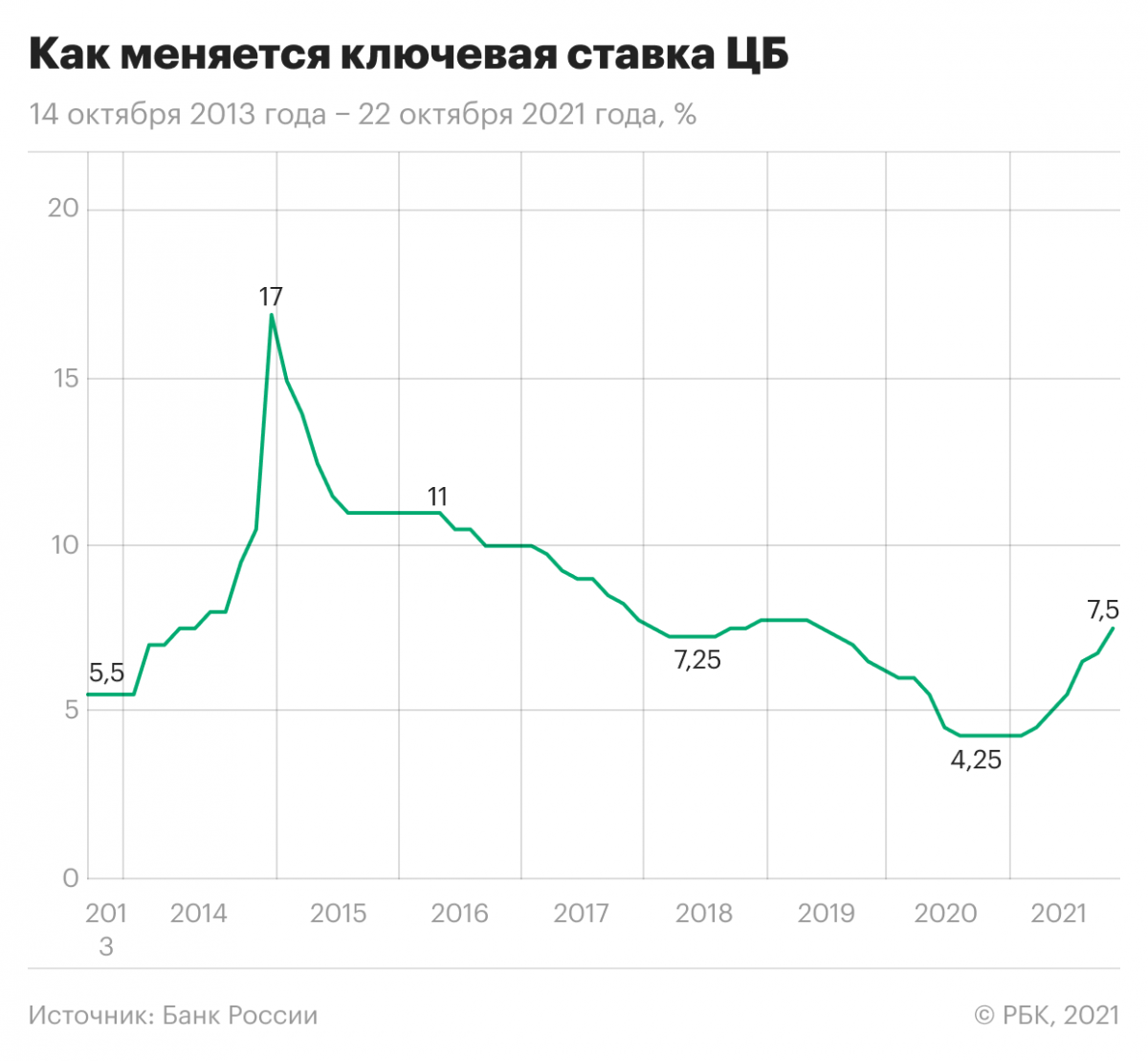

Ставка РУОНИА меняется в зависимости от ключевой ставки Центробанка. Чем ниже значение ставки, тем ниже РУОНИА и, соответственно, доходность по таким облигациям.

Повышение ключевой ставки

Другой риск заключается как раз в обратном – повышении ключевой ставки. Напомню для тех, кто подзабыл или не знает – от значения ключевой ставки зависит в числе прочего доходность депозитов. Чем выше ставка – тем щедрее депозиты.

Соответственно, чем выше ставка по депозитам, тем менее привлекательны облигации с низким купонным доходом. Вот, к примеру, если в банке предлагают 15% годовых, а по ОФЗ – только 8%, куда вы понесете деньги?

Спрос на такие облигации падает, и их начинают продавать всё дешевле – до тех пор, пока доходность к погашению не уравновесится с депозитами. Так, если облигация стоит 1000 рублей (100% от номинала), то она, чтобы отыграть падение доходности, будет стоить примерно 930 рублей (93% от номинала), так что в итоге ее доходность станет равна 15% (8% купон + 7% курсовая разница).

Этот механизм формирования доходности облигаций я уже подробно описывал.

Таким образом, если Центробанк будет повышать ключевую ставку, то ОФЗ с доходностью ниже этого значения будут терять в цене. И если вы решите выйти в кэш – то потеряете деньги.

Естественно, если вы купили ОФЗ и держите до погашения, то вам пофиг на все эти ставки и котировки – вы получите закрепленную доходность. Но, блин, это тоже риск!

Разгон инфляции

Инфляция – это когда через год вы на ту же сумму можете купить товаров меньше, чем сейчас, потому что цены выросли. И если вы купите ОФЗ с низким доходом, то не сможете обогнать инфляцию.

Например, ваш купон 8,3%, а инфляция – 10%. Налицо убыток в 1,7% годовых. Ну и плюс вы не сможете выйти из такой облигации без потери части вложенных денег. Почему?

Если инфляция растет, то ЦБ РФ, чтобы бороться с ней, будет повышать ключевую ставку. А что будет при повышении ключевой ставки с облигациями, мы уже знаем – ее доходность к погашению будет расти, но цена продажи – снижаться.

Низкая ликвидность

Еще один риск, связанный с ОФЗ и обычно не упоминаемый – это невозможность продать на рынке купленную облигацию по приемлемой цене. Касается это, конечно, далеко не всех выпусков – обычно у всех ОФЗ избыточная ликвидность и всегда можно купить / продать бумагу по рыночным ценам. Но теоретически такая ситуация может возникнуть. Особенно, если дело касается какого-нибудь дорогостоящего или экзотического выпуска.

Слишком высокие издержки

Еще один момент – издержки на обслуживание ОФЗ могут съесть всю прибыль. Ну, например, вы платите за депозитарное обслуживание и ведение счета 300 рублей в месяц, в то время как в год на ОФЗ зарабатываете только 1000 рублей в год. За год вы отдадите брокеру 3600 рублей в виде комиссий – и получите убыток 2600 рублей. Конечно, его можно будете перенести на следующий год, но если там продолжится такая же ситуация?

Поэтому нужно сначала подсчитать, сколько денег вы потратите на обслуживание счета и покупку ОФЗ, и только потом очертя голову нестись в инвестиции. Обычно с капиталом меньше, чем 10 тысяч рублей, на рынке ОФЗ делать нечего.

Исключение – участие в каких-нибудь акциях брокера, когда можно покупать бумаги без комиссии или со значительной скидкой.

Бонус: реален ли дефолт по ОФЗ?

Увы, ситуация, когда наше государство допускало дефолт по своим обязательствам, в истории зафиксирована – это крах государственных краткосрочных обязательств (ГКО) в 1998 году. Последствия, я думаю, все известны.

Насколько реален дефолт по современным ОФЗ – я думаю, вопрос риторический. Сейчас экономика более устойчива, чем в 1998 году, да и золотовалютный запас позволяет выдержать даже жесткий кризис. Но отрицать риск дефолта по ОФЗ бессмысленно. В любой момент любая экономика может огрести неизвестно с какой стороны.

Так что на этой реалистичной ноте предлагаю закончить. Цель моего материала – не показать, что в ОФЗ вкладывать бессмысленно или рискованно. Просто не нужно делать из государственных бумаг такого идола – идеала доходности и надежности. Риски есть везде – это же фондовый рынок. Удачи, и да пребудут с вами деньги!

[Общее число голосов: 5 Средняя оценка: 4.8 ]

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

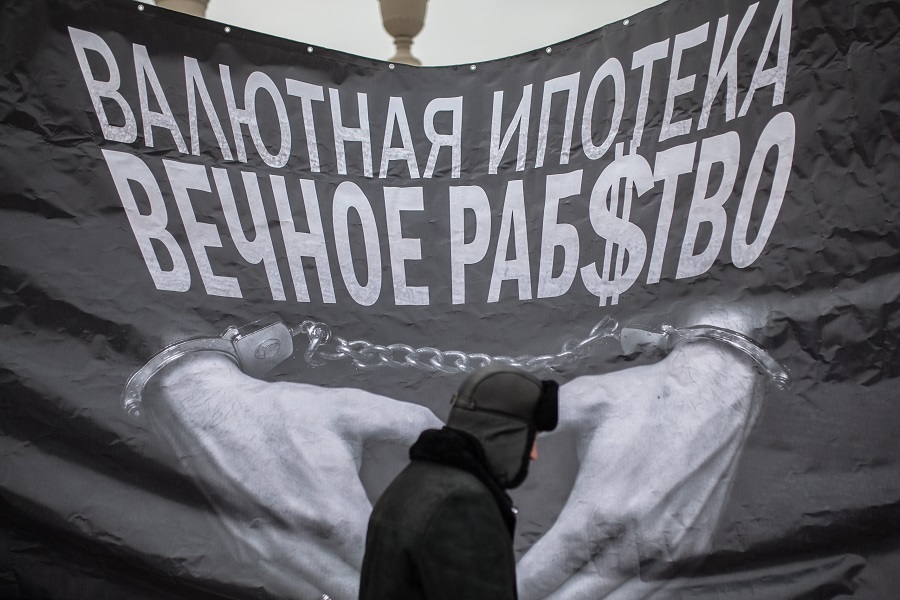

Что будет с кредитами и ипотекой, если случится девальвация

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Покупка ОФЗ в кризис, что с ними произойдет

Покупка ОФЗ в кризис – один из распространенных вопросов, который задают практически все начинающие инвесторы. Сегодня почти все знают, что такое ОФЗ, но вот стоит ли в них вкладываться – тут пока есть сомнения. Может, лучше довериться старому доброму банковскому вкладу? Предлагаю вооружиться калькулятором и разобраться во всем по порядку.

Насколько надежны ОФЗ

ОФЗ – государственные облигации, приобретая которые, вы можете рассчитывать на получение дохода за счет:

Основным доходом по ОФЗ является именно купон, поскольку многие инвесторы предпочитают просто купить облигации, а затем каждые полгода получать выплаты. Сегодня он в среднем составляет 6-7% годовых, что сопоставимо с наиболее выгодными банковскими вкладами.

ОФЗ и банковские вклады

Поэтому возникает вопрос: а что надежнее – вклад или покупка облигаций? В первом случае заемщиком выступает банк, во втором – государство. Как вы думаете, кто из них надежнее? Чтобы обоснованно ответить на этот вопрос, необходимо сравнить финансовые показатели:

ОФЗ и акции

Акции компаний – еще один интересный актив, в который инвесторы часто стремятся вложить деньги, особенно на фоне дешевеющих банковских вкладов и в ОФЗ. К примеру, купи вы в январе 2018 г. акции Роснефти по 320 рублей за штуку и продай в октябре того же года по 500 рублей, смогли заработать 56% годовых. Казалось бы, в чем проблема? Все дружно бежим вкладываться в Роснефть, а еще в Газпром, Apple и Facebook.

Однако предсказать курс акций даже на ближайшее будущее не так просто или даже невозможно. Более того – фондовый рынок всегда сильно проседает в кризисы. В этом нетрудно убедиться, если посмотреть график индекса Московской биржи.

С мая по ноябрь 2008 г. он снизился более, чем на 69% – с 1958 до 600 пунктов. А вернулся к докризисному значению только весной 2016. Хватило ли у инвесторов терпения ждать столько лет? А теперь представим, сколько можно было бы заработать на облигациях за аналогичный период? Минимум 48% (исходя из расчета 6% годовых за 8 лет). Еще один бонус в пользу ОФЗ.

Преимущества ОФЗ

Наряду с этим у облигаций есть и другие преимущества:

В последний раз государство объявляло дефолт по облигациям ГКО в августе 1998 г. С тех пор РФ регулярно выплачивала все купоны по облигациям и погашала их в точно установленный срок. Даже кризис 2008-2009 гг. и экономические трудности последних лет начиная с 2014 г. никак не повлияли на стабильность выплат по ОФЗ.

Что происходит с ОФЗ в кризис

Если акции в кризис значительно падают (а иногда даже рушатся) в цене, и проценты по депозитам идут вниз вслед за уменьшающейся ставкой рефинансирования ЦБ, то что происходит с ОФЗ в кризис? Конечно, уменьшение ставки приводит и к постепенному снижению доходности облигаций. Но даже сегодня вы можете купить их и получать гарантированную доходность по 6-7%, а иногда и 8% годовых, что выше, чем по самым выгодным вкладам.

Если сравнивать ОФЗ с акциями, то первые в отличие от вторых не дают сильной просадки, поскольку:

Исходя из этого можно сказать, что покупка ОФЗ в кризис – один из лучших способов надежно сберечь и даже увеличить накопленные деньги. А в некоторых случаях такое решение остается единственно возможным.

Выгодно ли вложиться в ОФЗ: пример из практики

Представьте, что вы получили в наследство квартиру в старом доме (типичной хрущевке) стоимостью 2 млн. руб. Со временем дом будет только стареть – ничто не вечно под луной. Сможете ли вы продать его за ту же сумму через 10 лет – вопрос открытый. Предположим, что 2 млн. можно отнести в банк.

Но страховое возмещение (на случай закрытия компании) составляет 1,4 млн. Тогда можно отнести деньги в самый надежную кредитную организацию Сбербанк. Однако там максимальные вклады не дотягивают и до 6%.

Хорошо, тогда откроем депозиты в 2 банка – по 1 млн. Только надо поискать высокие ставки 7-8% – сегодня такие предложения на рынке появляются очень редко. А как насчет ставки 20%? Банки, понятно, столько не дадут. И облигации тоже. Но откуда их взять?

Как зарабатывать 20% годовых

Для этого нужно просто открыть ИИС и воспользоваться налоговым вычетом, вернув 13% от внесенной суммы. Причем максимально вы можете возвращать 13% от 400 тыс., т.е. 52000 руб. Так что ваши 2 млн. лучше вносить частями. Покупка ОФЗ принесет вам 7% годовых, а еще по 13% вы будете получать в качестве льготы от государства, которое поощряет активных инвесторов. Итого 7% + 13% = 20% годовых. Следовательно, за 5 лет вы вполне можете получить 400 тыс. чистой прибыли (с 2 млн.)

Полученный доход можно снова инвестировать в покупку ОФЗ, что увеличит выплату. Такая прибыль называется эффективной доходностью – одним словом, реинвестируя полученные купоны, вы сможете «выжать» из облигаций все, что только возможно.

Условия предоставления налогового вычета

Вычет в размере 13% предоставляется по определенным правилам:

Если вы не получаете доходов, которые облагаются НДФЛ, вычет по типу А вам не подойдет. Тогда воспользуйтесь вычетом Б – он дает полное освобождение от налога на доход, полученный на ИИС.

Вот мы и выяснили, что покупка ОФЗ в кризис – чуть ли не самое правильное решение. Практически все эксперты сходятся в том, что это наиболее надежный способ инвестирования накопленных сбережений. Причем благодаря облигациям вы действительно можете зарабатывать 20% годовых и больше. Рекомендую поторопиться – налоговый вычет 13% не вечен, и в последнее время появляется все больше новостей, что его могут отменить. Поэтому лучше успеть воспользоваться столь выгодной льготой.