Что будет с рублем если рухнет рынок сша

Что будет с рынком РФ, если американский обвалится

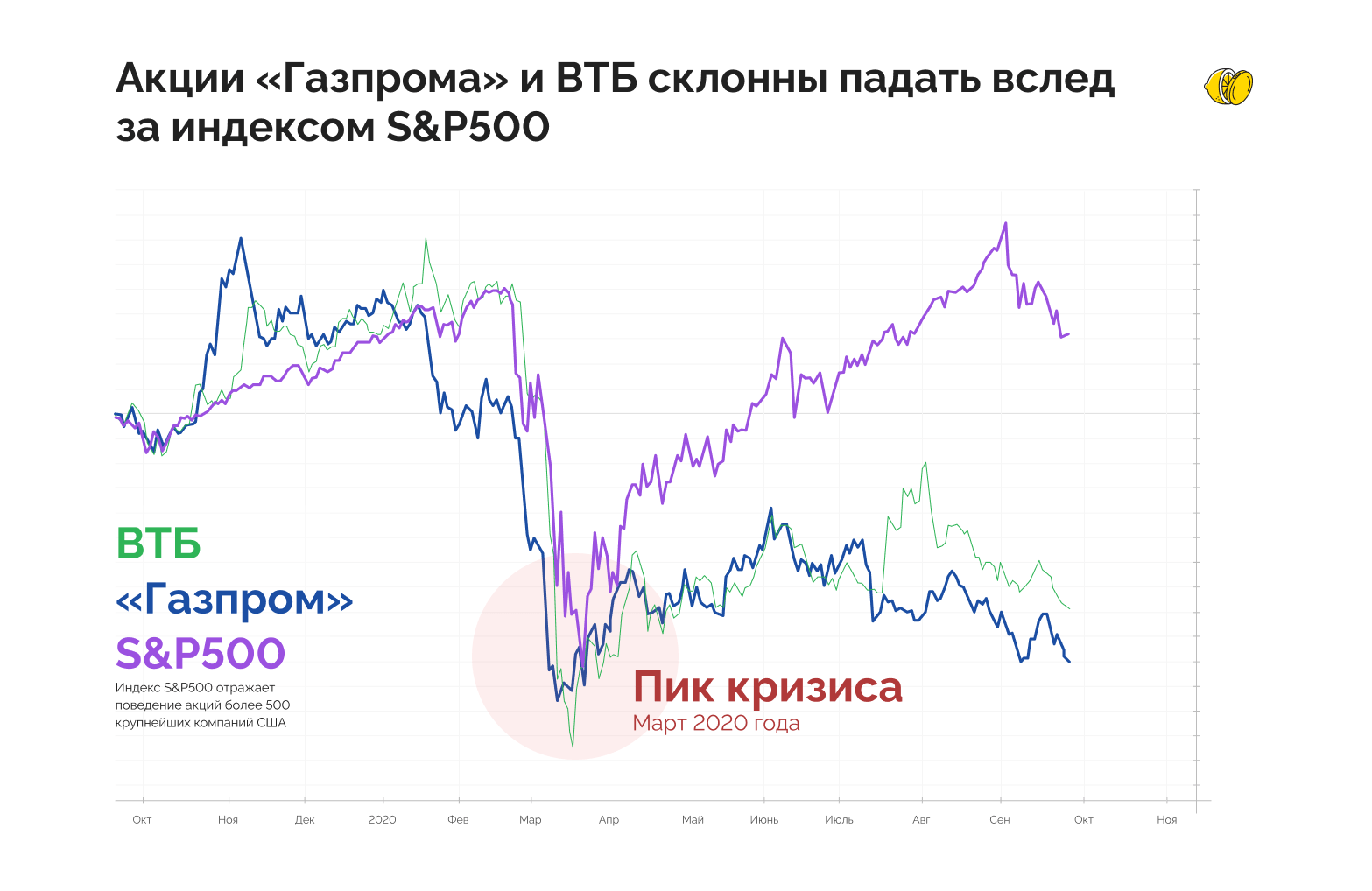

Все сейчас говорят о проблемах в США: экономика буксует, число заражённых растёт, а пожар тушат триллионами свеженапечатанных долларов. Такой расклад увеличивает вероятность обвала американского рынка.

Но не нужно думать, что это где-то там, «за бугром». Практика показывает, что проблемы США отражаются и на России.

Почему американцы тянут за собой нас

Экономику США и их фондовый рынок принято считать развитыми, а у нас — только развивающимися. Хотя бы потому, что:

Поэтому если какой-то кипиш происходит в Америке, то это сказывается на нас — инвесторы при малейшем шорохе выводят деньги, в том числе и с нашего рынка.

Логика следующая: «если в таком надёжном крупняке, как США, происходит что-то плохое, то что будет с более молодыми рынками? Лучше вернуть деньги обратно от греха подальше».

Что будет с рынком РФ

Если рынок США обвалится, то и у нас попадает всё, как это было в марте 2020-го. Или как в 2008-м году, когда снижение деловой активности и объёмы торговли в Америке ударили по РФ.

Иногда достаточно одних негативных новостей. Например, в этот понедельник американский рынок потянул наш вниз на фоне публикации слабых прогнозов. В России тогда откровенно плохих вестей не было.

В тесной связи между США и РФ есть плюс

Она делает такую сложнопредсказуемую штуку, как инвестирование, чуть-чуть предсказуемой. Можно наблюдать за «старшим братом» и скорректировать свои действия на отечественном рынке.

Как я уже сказал — если сейчас в США будет обвал, то, скорее всего, пострадает наш рынок. Именно поэтому с осторожностью смотрю на инвестиции в компании РФ.

Янки спасают доллар: рубль рухнет уже весной-2022

ФРС США решили притормозить печатный станок, но это ненадолго

Федеральная резервная система США начала постепенное сворачивание беспрецедентной программы количественного смягчения, запущенной на фоне пандемии коронавируса, в рамках которой за полтора года в систему было закачано 4,4 триллиона долларов дополнительной ликвидности.

Как сообщил на заседании ФРС 3 ноября Джером Пауэлл, ежемесячный объем операций сократится с 120 до 105 млрд долларов, а затем продолжит падать со скоростью 15 млрд долларов каждый месяц. Объемы выкупа казначейских облигаций с нынешних 80 млрд долларов в месяц будут сокращаться на 10 млрд каждый месяц, а ипотечных бондов (сейчас 40 млрд) — на 5 млрд. В результате к июню 2022 поток дополнительных долларов остановится до нуля.

Правда, совсем «ястребиным» решение комитета FOMC назвать нельзя, поскольку он не стал повышать процентную ставку и, как пообещал Пауэлл, пока даже не готовится к этому. Хотя мнения членов комитета разделились, в итоге было решено, что инфляция, хотя и оказалась более устойчивой, чем ожидали, носит временный характер и в недалекой перспективе вернется к 2%.

«Наше сегодняшнее решение начать сокращение покупок активов не подразумевает какого-либо прямого сигнала относительно нашей процентной политики. Мы продолжаем формулировать другую, более строгую проверку экономических условий, которые должны быть выполнены, прежде чем повышать ставку по федеральным фондам», — говорится в заявлении.

Рынки пока что не слишком уверены в этих словах — фьючерсы закладывают вероятность в 64% на ее рост в июне 2022 год. Пока же ставки остается на рекордно низком уровне 0−0,25% годовых (для сравнения, в России она поднялась уже до уровня 7,5%, и это, вероятно, не предел).

Традиционно уменьшение долларовой ликвидности ведет к росту курса «американца» и падению развивающихся валют. Но, по словам аналитиков, решение ФРС было ожидаемым, поэтому и особых движений на рынке не произошло. Курс доллара на Мосбирже к полудню 4 ноября составил 71,73 к доллару и 83,82 евро. Однако это не значит, что рублю ничего не угрожает.

Ведущий аналитик FxPro Александр Купцикевич считает, что так как сейчас речь идет не о полном сворачивании американской программы количественного смягчения, а только об уменьшении ее масштабов, рубль к концу года ослабнет, но незначительно.

— Федрезерв объявил о старте сворачивания покупок облигаций на баланс. Сейчас объявлено о сокращении покупок на 15 млрд. в месяц. То есть в ноябре будет выкуплено 105 млрд против текущих 120. Снижение масштабов поддержки нельзя путать с ужесточением политики. Сейчас в США мы видим именно первое. В то время как Пауэлл еще раз дал понять, чтобы рынки попридержали лошадей с ожиданием повышения ставок.

Заверения, что ФРС не будет спешить с повышением ставки, поддержали краткосрочный спрос на акции. Ранее ЕЦБ и Банк Японии также уверяли рынки, что не будут спешить с ужесточением политики.

Впрочем, рублю есть о чем беспокоиться, так как в мировой экономике отмечается замедление темпов роста. А это уже бьет по сырьевым рынкам, переводя их на другую стадию. Цены на энергоносители отступили от своих максимумов, несмотря на рост в акциях. Так что и для рубля наступает период коррекционного отката против доллара и евро после впечатляющей динамики с начала года.

Не стоит удивляться, если до конца года сохранится давление на рубль, которое вернет его в область 73−74, где покупки российской валюты могут вновь оказаться привлекательными. Евро/рубль также мощно марширует вверх, и этот откат может сохранять свою силу вплоть до области 84−85. Однако эта коррекция не должна сломить общий долгосрочный тренд на рост рубля благодаря сохранению повышенного спроса на сырье и энергию и мягкой монетарной политики крупнейших центробанков в противовес жесткой денежно-кредитной политикой в России.

Финансовый аналитик Дмитрий Голубовский предупреждает, что настоящее ужесточение политик ФРС США начнется весной следующего года, и вот тогда-то у курса рубля могут возникнуть существенные проблемы.

— С учетом объема свертывания программы где-то к середине лета печатный станок будет остановлен. Это не означает, что баланс ФРС начнет проседать, так как какая-то деятельность по реинвестированию будет продолжена. Нужно понимать, что денег не становится меньше, их никто не забирает, но их будут медленнее давать. Денежная масса в США выйдет на постоянную величину к середине следующего года.

Это все в рамках ожиданий рынка и прогноза экспертов. Пауэлл сделал ровно то, что хотел от него рынок, поэтому, как можно видеть, ничего особо и не произошло, курсы валют почти не изменились. На его пресс-конференции, которая была достаточно мягкая, он подтвердил, что они даже не обсуждают пока повышение ставки.

На мягком тоне его интервью доллар немного ослаб, но сейчас эта слабость уходит, потому что темпы печатного станка в пользу американской валюты. А, как показывает практика, после заседаний ФРС доллар имеет тенденцию расти примерно в течение двух недель.

В этом случае нас в течение нескольких недель тоже ждет укрепление доллара. Хотя оно не будет очень сильным, так как вопрос ставок остается подвешенным в воздухе.

«СП»: — А что будет потом?

— Дальше начнет стабилизироваться доходность долгового долларового рынка. Тренд роста доходности и укрепления доллара, который начался еще в середине лета, шел как раз под событие, которое случилось вчера. Более того, этот процесс уже начался и там наблюдается интересное явление, когда доходность 30-летних облигаций оказалась ниже 20-летних. Это знак в пользу того, что инвесторы верят, что ФРС справятся с инфляцией в долгосрочной перспективе.

По мере стабилизации доходности будет стабилизироваться курс доллара. Процесс этот не быстрый, он займет весь декабрь, после чего доллар начнет слабеть, а евро — расти на ожиданиях, что ЕЦБ тоже начнет сокращать свои программы количественного смягчения.

В ближайшее же время нас ждет продолжение роста фондовых индексов, будет рождественское ралли. Спрос на риск останется на повышенном уровне, что хорошо для рисковых активов, в том числе и для рубля. Поэтому какого-то существенного падения не будет, он стабилизируется на нынешних уровнях на месяц-два. После этого могут начать развиваться даже девальвационные тенденции.

Но точно так же рубль может и просесть. Не нужно забывать, что у нас все неспокойно на внешнеполитической арене, нестабильная ситуация в Донбассе. Сейчас рубль отскочил с 69,5 до 71,5. Точно так же он может пойти еще на два рубля вверх и дойти до 73,5 к доллару. Особенно если нефть продавят ниже.

Если рассматривать ситуацию в более глобальной перспективе, решение ФРС — это позитив для США, но не очень хорошо для развивающихся стран. Всегда когда долларовая ликвидность начинает сокращаться, они начинают страдать. Но, как я сказал, пока что деньги никто не изымает, поэтому этот негатив будет очень умеренным.

«СП»: — В том числе и для рубля?

— Да, но у рубля есть и своя история. Политическая нестабильность никуда не делать. Напомню, что когда проходили переговоры Владимира Путина с Джо Байденом, последний сказал, что дает России полгода, чтобы посмотреть, как она будет «себя вести». Эти полгода заканчиваются в декабре. Соответственно, может начаться внешнеполитическая нестабильность.

В этом смысле я от рубля не жду ничего хорошего. Но и слишком пессимистичные прогнозы я бы тоже не делал. В том диапазоне, в который вошел рубль, а это 71−73 за доллар, он и будет в нем жить.

Но это лишь краткосрочные и среднесрочные перспективы, в следующем году картина будет совсем другой.

«СП»: — Что изменится?

— В феврале Джером Пауэлл будет переизбираться на последний срок, а последний срок означает, что ему будет нечего терять, и можно будет делать то, чего требует обстановка. А она требует ужесточения денежной политики. Поэтому настоящее ужесточение мы увидим где-то с весны следующего года.

Примерно с апреля начнется сильный тренд на рост доллара. Но это будут не последствия вчерашнего решения, а результат их коррекции в сторону ужесточения, когда рынку будет ясно дан сигнал, что их ждет два повышения ставки в 2022-м.

Помимо выборов в ФРС, в США грядут дополнительные выборы в Конгресс, и никто не будет валить рынок во время выборов, иначе их не переизберут. Зато когда политический момент пройдет, можно будет заняться делом, в том числе борьбой с инфляцией. Фондовый рынок обвалят в следующем году, по традиции, могут сделать это в мае, месяце распродаж.

Катастрофического падения не будет, но весной будет сильная тряска. Этот год мы закончим относительно спокойно. От американского рынка я ожидаю рост, от российского — восстановление после распродаж, а рубль останется примерно на нынешнем уровне или немного ослабнет, если появится политический повод для этого.

«Дефицит долларов»: что будет, если США запретят России обмен валюты

При гипотетическом нападении России на Украину США и Европа выразили готовность ввести очередные санкции в отношении РФ. В перечень возможных санкций входят закрытие доступа к системе платежей SWIFT и запрет российским банкам покупать валюту, пишет издание Bloomberg. Серьезность таких угроз для россиян, сложность покупки иностранной валюты попыталось определить издание «Московский комсомолец».

Валютные ограничения могут быть реализованы по следующему сценарию: крупным российским банкам закроют доступ к покупке евро, долларов и фунтов на всех финансовых площадках Запада, отмечает ведущий эксперт Центра политических технологий Никита Масленников в интервью «Комсомольцу».

Так, у отечественных банков может возникнуть дефицит валюты, а граждане, которым потребуется приобрести валюту для путешествий или валютных сбережений, сделать это не смогут.

На ком в первую очередь отразится запрет на конвертацию валюты

Возможно Вашингтон не совсем понимает, на ком именно отразятся подобные запреты и санкции, отмечает Масленников. Ограничения негативно отразятся не только на российской банковской системе, но и ударят по американским финучреждениям, добавляет эксперт.

Конечно кредитные учреждения США являются некими мастодонтами на международном финансовом рынке и прекращение валютных операций с Россией отразится на них не столь заметно, но определенные последствия они все равно смогут на себе ощутить.

Однако кроме американских мастодонтов есть европейские гиганты поменьше – банковские конгломераты Евросоюза. При этом Евросоюз имеет больший объем торговых отношений с Россией, чем со Штатами. Соответственно и потери у европейской банковской системы будут намного выше, чем у США.

Масленников отмечает, что европейцы выразили готовность присоединиться к санкциям, но понесут гораздо больший урон от этого. Не стоит забывать и про азиатские банки, в том числе китайские финучреждения, которые помогают России с приобретением долларов, евро и других иностранных валют, которые ограничивают конвертацию рубля.

Россия все также может приобретать валюту на международном рынке FOREX. Там банки продают валюту по свободному курсу. Вероятно в таком случае придется переплатить, но санкции такой способ покупки валюты хотя бы не смогут ограничить, полагает эксперт.

Стоит ли россиянам бояться проблем с обменом валюты в банках

Гражданам бояться перебоев с обменом валюты в отечественных банках совершенно не стоит, заверяет Масленников. Глобальных перебоев не будет даже при самом негативном сценарии. Российские банки вряд ли откажутся от таких операций только из-за претензий Запада, ведь конвертация валюты приносит прибыль кредитным учреждениям.

Не стоит исключать того, что американцы реализуют такой сценарий санкций. Тогда в отечественных банках все же будет небольшой дефицит валюты, однако продолжится он не больше недели и будет оперативно устранен, предполагает Масленников.

Как отразится ситуация с санкциями на курсе рубля

Вполне возможно, что из-за санкций в отношении конвертации валюты банки могут ввести комиссии за обмен долларов и евро. Возможен также незначительный скачок курса. Вместе с этим стоимость доллара уже приближается к 75 рублям. Если курс рубля упадет, то это будет связано не с обещаниями санкций, а с конкретными ограничениями Запада в отношении России.

Напомним, ранее Bankiros.ru рассказывал о том, как поменять окна в квартире за счет государства.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Прячьте доллары в матрасы: России угрожает «Великая депрессия»

Вероятность долгового мирового кризиса в ближайшие месяцы очень велика

Одним из крупнейших кризисов в современной истории человечества стала печально знаменитая «Великая депрессия» в США, начавшаяся в 1929 году. Тогда всего за 4 года американский ВВП упал со 103,9 миллиарда долларов до 56 миллиардов долларов, уровень падения промпроизводства составил 40%, а безработица выросла до 25%.

Похоже, сейчас США вновь стоят на пороге если не более великого, то как минимум сопоставимого с Великой депрессией экономического кризиса.

Об этом мировую общественность предупредил один из самых уважаемых и известных дельцов мира — британский инвестор Джереми Грэнтэм,

Он, в частности, заявил, что нынешний «пузырь», который надулся на американском фондовом рынке, заметно превосходит по своим объемам размеры «пузыря доткомов», существовавшего в период 1995—2001 годов, когда обвал акций интернет-компаний привел к тому, что вкладывавшиеся в них инвесторы потеряли порядка 5 триллионов долларов. Лопнуть он, по словам Грэнтэма, может в любой момент в течение ближайших месяцев.

Предупреждение о том, что события могут принять такой тревожный оборот, британский инвестор озвучил еще в прошлом году, однако, по его словам, «рынок настолько оптимистичен, что даже если данные оборачиваются против него, как это происходит сегодня, рынок не обращает на это внимания».

Учитывая, как болезненно Россия реагирует на любое мировое экономическое потрясение, «СП» попробовала выяснить, насколько реальны опасения Джереми Грэнтэма, и как сильно новая «Великая депрессия» может ударить по нашей экономике.

— Если говорить совсем коротко, то тогда в России может сложиться ситуация точь-в-точь как в 2008 году, — предположил эксперт по фондовому рынку, доцент РАНХиГС Сергей Хестанов. — То есть мы рискуем вновь увидеть падение рубля, падение фондовых рынков, рост инфляции и так далее.

«СП»: — Насколько сильно все может рухнуть в этот раз, если прогноз британского инвестора сбудется? Например, может ли заметно обесцениться рубль?

Поскольку у нас уже лет шесть как официально курс рубля плавающий, я не исключаю такой типичной реакции рынка, как игра на излишних отклонениях курсов валют в сторону ослабления нашей национальной платежной единицы. Еще одной классической реакцией будет неизбежный рост инфляции.

«СП»: — А высока вероятность того, что если в Америке все же «бахнет» фондовый кризис, наш рубль упадет сильнее, чем это было в предыдущие кризисы?

— Вы знаете, за последние годы наши монетарные власти очень хорошо усвоили, что для обеспечения госфинансов необходимо сочетание ряда факторов. Во-первых, нужно иметь достаточно большие международные резервы, во-вторых, обеспечивать плавающий курс рубля, в-третьих, не допускать выхода дефицита бюджета за рамки условно безопасных 3%. Все последние кризисы 2008, 2015 и 2020 года позволили экономическому блоку убедиться, что эти три «кита» могут обеспечить довольно благополучное прохождение даже тяжелых потрясений.

Исходя из того, что генералы всегда готовятся к прошедшей войне, можно предположить, что наши монетарные власти при очередном кризисе будут пытаться спасать госфинансы проверенными способами. Так что если наш бюджет будет близок к балансу, то причин для сильного падения рубля я не вижу. По моим оценкам, при сокращении доходов от экспорта на 30% рублю вполне достаточно подешеветь примерно на 15%, чтобы пройти зону турбулентности. А если это еще и растянется месяцев на шесть, никто в панику, я думаю, не впадет.

«СП»: — Принимая во внимание ваши слова, несколько иначе воспринимаются недавнее заявление пресс-секретаря российского президента Дмитрия Пескова о том, что Фонд национального благосостояния должен оставаться для России «подушкой безопасности» в условиях понижающегося порога предсказуемости экономической мировой конъюнктуры.

Складывается ощущение, что именно в предчувствии какого-то скорого кризиса наши власти и отказываются тратить деньги из «госкубышки» на социальные нужды. Вероятность этого и впрямь велика?

— Вообще угроза экономического кризиса как такового витает в воздухе примерно с 2017 года. И если к последнему мировому кризису 2008 года прибавить 7−12 лет, выходит, сейчас он вполне на подходе. К сожалению, когда именно наступит «час Х», предсказать невозможно, потому что на это влияет множество разных факторов, включая психологию политиков.

«СП»: — Разве пандемия коронавируса не стала очередным экономическим кризисом?

— Пандемия просто создала резкое торможение экономики из-за локдаунов. Кризис бы разразился, если бы мировые центробанки не приняли решение (во многом для достижения каких-то краткосрочных политических целей) залить эту ситуацию деньгами, что во многом сгладило остроту явления. Таким образом многие компании, которые в силу объективных причин должны были обанкротиться, уступив место более рентабельным и эффективным предприятиям, остались на плаву.

Это решение в итоге привело накоплению большого долга у компаний. Так что я сильно опасаюсь, что очередной экономический кризис, угроза которого никуда не делась, может иметь долговую природу. И спусковой его крючок, по моим ощущениям, может сработать в азиатском регионе.

«СП»: — А походить по своему эффекту он будет на 2008 год?

— Могу предположить, что он окажется не циклическим, классическим образцом которого стал 2008 года, а структурным. Те, кто постарше, должны помнить, что через таковой Россия проходила в 1986 году, и его последствия нам удалось преодолеть только к началу нулевых.

Кроме того, нужно еще понимать, что реакция на кризис бывает разная. Есть, например, реакция быстрая и эмоциональная, как в том же 2008 году — быстро упали, но быстро и отскочили. А есть реакция затяжная, стратегическая. И тут у нас возникает интрига, потому что та же «Великая депрессия» стала таковой не потому, что экономические показатели сильно упали (бывали в истории падения и посильнее), а потому, что само потрясение, во-первых, длилось долго, несколько лет, а, во-вторых, индекс Dow Jones, индекс фондового рынка, удалось после этого восстановить только в 1954 году. Представляете, целое поколение понадобилось.

Соответственно, если проводить параллели в этом ключе, то мы вполне рискуем получить длительный период экономического спада. А если он длится долго, то очень сильно влияет на социальную стабильность в обществе. Например, с последствиями Великой депрессии связывают в том числе и небезызвестный феномен национал-социализма в Европе 30-х годов прошлого века. Если на этот раз спад окажется таким же, это, к сожалению, может привести к очень серьезным социальным последствиям.

Черный понедельник: почему обвалился фондовый рынок и что будет с рублем

В понедельник, 22 ноября, российский рынок оказался на минимальных за последние несколько месяцев значениях. Инвесторы массово распродавали активы: индекс Мосбиржи закрылся обвалом на 3,58% и впервые с августа опустился ниже 3880 пунктов, хотя еще на прошлой неделе превышал 4000 пунктов. Долларовый аналог – индекс РТС – просел еще сильнее: на 5,5% до 1628 пунктов.

Курс доллара вечером 22 ноября в моменте пробил отметку в 75 руб. (+1,5 руб.) – последний раз американская валюта торговалась выше этой отметки в июле. С конца октября, когда доллар стоил 70,9 руб., курс рубля ослаб к американской валюте на 5,8%. Евро достиг 84 руб. впервые с начала октября, а в течение дня торговался по 84,4 руб. (+1,4 руб.) – европейская валюта подорожала к рублю с начала месяца на 3%. К 20:20 мск. один доллар стоил 74,8 руб., евро – 84,2 руб.

При этом российский рынок трясло на фоне роста глобальных фондовых индексов: американский S&P 500 рос к 18.32 мск на 0,70%, промышленный индекс Dow Jones – на 0,80%, NASDAQ – на 0,15%, индекс DAX в Германии падал на 0,06% выше, CAC 40 во Франции вырос на 0,18%, а британский FTSE 100 поднялся на 0,58%.

Почему все падает

Причин падения российского рынка множество: обострение геополитических рисков, очередная волна коронавируса в мире, дешевеющая нефть, ожидание скорого ужесточения монетарной политики ФРС США и ситуация с облигациями «Роснано», говорят опрошенные «Ведомостями» эксперты.

Новости о «готовящемся вторжении» российских войск на Украину появились в западных СМИ около 10 дней назад, но 21 ноября Bloomberg со ссылкой на источники раскрыло детали данных разведки США о подготовке «атаки». По информации агентства, рассматривается сценарий с нападением России на Украину через Крым, общую сухопутную границу и Белоруссию с использованием примерно 100 тактических групп – это около 100 000 солдат. Источники Bloomberg описывают возможное вторжение как операцию на пересеченной местности в холодное время года, охватывающую обширную территорию. В ответ на статью Bloomberg пресс-секретарь президента Дмитрий Песков сказал, что некоторые американские СМИ используются как «труба» для целенаправленной информационной кампании против России. Москва видит в этом «нагнетание напряженности» и попытку «представить Россию как некую сторону, которая угрожает процессу урегулирования» конфликта в Донбассе, отметил он.

Подобная информация оказывает на российский рынок гораздо большее влияние по сравнению с падением цен на нефть и удорожанием доллара против валют всех развивающихся стран, говорил ранее главный экономист Sova Capital Артем Заигрин: с конца октября геополитическая риск-премия в рубле выросла с 4 руб./$ (5%) до 7 руб./$ (10%).

Дополнительное давление на рубль оказывают продажи на рынке ОФЗ и повышенный объем покупок валюты Минфином в рамках бюджетного правила (ежедневно 25,9 млрд руб.), говорит Васильев. Также в ноябре и декабре возрастает спрос на валюту для закупки импортных товаров для новогодних праздников и выплаты по внешнему долгу корпораций.

Когда все вернется

Поддержку рублю окажут ожидания дальнейшего повышения ключевой ставки Банком России, отмечает Васильев. Председатель ЦБ Эльвира Набиуллина уже неоднократно давала рынку сигнал, что на ближайшем заседании по ключевой ставке регулятор рассмотрит вероятность ее повышения с текущих 7,5%. Цены на сырьевые товары в рублях находятся вблизи своих многолетних максимумов, продолжает аналитик, это увеличивает не только экспортную выручку российских компаний, но и налоговые отчисления. На этой неделе ожидается пик налоговых платежей, когда экспортеры продают валютную выручку и покупают рубли для расчетов с бюджетом.

Разрядке геополитической напряженности, вероятно, будет способствовать ожидаемая встреча президентов России и США, которая может состояться в ближайшие месяцы, отмечает Васильев. В Совкомбанке ожидают, что курс рубля до конца года останется в диапазоне 72–76 к доллару и 82–86 к евро.

Сохранение жесткой денежно-кредитной политики Банка России и наблюдаемые уже третью неделю признаки снижения инфляционного давления создают предпосылки для укрепления национальной валюты, считает Клещев из ВТБ. В банке сохраняют прогноз 70 руб./$ в 2022 г. и видят высокую привлекательность покупки рублевого госдолга на горизонте ближайших 12–18 месяцев.

Рублю оказывают фундаментальную поддержку высокая ключевая ставка ЦБ (7,5%) и макроэкономические факторы, в том числе сильный счет текущих операций, существенные накопленные резервы, отрицательный госдолг, консервативная бюджетная политика, считают в БКС: там прогнозируют движение пары доллар/рубль до конца года в диапазоне 71–75.

С возникновением новых рисков наиболее реалистичными представляются уровни в 70–71 руб./$ на конец года при ослаблении геополитического давления, прогнозировал Заигрин из Sova Capital.