что значит мультикарта втб ее преимущества и недостатки

В чем подвох мультикарты ВТБ?

Продукт ВТБ – Мультикарта – дебетовая карта с выгодной бонусной программой. У клиентов есть возможность выбора, каким направлением программы воспользоваться. Одновременно все направления активными быть не могут. Карточка от ВТБ выглядит привлекательней, чем конкуренты. Мы решили разобраться, в чем подвох карты от ВТБ.

Что такое Мультикарта ВТБ?

Это платежная карта, которая позволяет рассчитываться за товары и услуги. Кроме того, банк предлагает интересную бонусную программу. Одновременно всеми бонусами воспользоваться нельзя, можно выбрать только одно из нескольких направлений:

ВТБ Мультикарта – условия оформления и использования

Раньше (до 2020 года) продукт оформлялся бесплатно, но с соблюдением определенных условий. Так, нужно было тратить фиксированную сумму на оплату товаров и услуг, чтобы экономить на комиссии за обслуживание. На вопрос о Мультикарте ВТБ – в чем подвох? – можно было смело говорить об условно бесплатном обслуживании. Теперь подобные требования аннулированы – годовое обслуживание платежного инструмента бесплатное.

Бесплатными услугами также являются:

С Мультикартой ВТБ снятие наличных тоже может быть бесплатным – если снимать деньги в банкоматах банка или в устройствах банков-партнеров. Сеть банкоматов ВТБ широкая – около 16 000, поэтому проблем с поиском платежных устройств быть не должно.

Еще одной важной бесплатной услугой является смена действующего бонуса раз в месяца. То есть один месяц можно получать вознаграждение для инвестирования, в другой – скидку на кредит, а потом – кэшбэк за покупки или начисления на брокерский счет.

Бонусные опции Мультикарты ВТБ

Чтобы подробно описать, как работают бонусы, мы составили таблицу. В ней есть короткое описание и размер вознаграждения.

расплачиваясь за покупки по карте, клиент получает бонусы на счет (1 бонус равен 1 рублю)

у клиента есть выбор, на какую программу подписаться:

Вне зависимости от выбранной подписки – 15% за покупки в магазинах-партнерах банка.

начисление дополнительного дохода по сберегательным счетам

тут у клиента тоже есть выбор:

начисление бонусов, которые можно использовать для покупки ценных бумаг в приложении «ВТБ Мои инвестиции»

снова можно выбрать из двух тарифов:

Экономия на кредите

Снижение ставки по кредиту

Подключить любую из опций можно в интернет-банкинге ВТБ Онлайн. Раз в месяц клиент имеет право бесплатно менять бонусы – с одной программы на другую. Действие новой опции начнется с 1-го числа следующего месяца – вне зависимости от того, в какую дату произошла смена программы. Начисление вознаграждения происходит в конце каждого месяца.

Зачем нужны бонусы? Их можно обменять на рубли или использовать для покупок из каталога программы «Мультибонус».

Преимущества и недостатки карты

Снятие наличных и пополнение карты

Операция по обналичиванию бесплатная. Но комиссия не взимается только в сети банкоматов ВТБ, а также его партнеров (Почта-Банк). Сеть банкоматов большая – около 16 000 устройств, которые работают круглосуточно. Деньги можно снять не только в рублях, но и в валюте – долларах и евро.

Пополнить счет карточки можно:

Другие доступные операции в банкоматах для владельцев карточки:

Мультикарта ВТБ дебетовая – в чем подвох?

Мультикарта предлагает пользователям много выгодных опций, и при этом обходится бесплатно. У многих возникает логичный вопрос – в чем подвох?

Никаких подводных камней в виде скрытых комиссий и неудобных условий нет. В ситуации жесткой конкуренции между банками ВТБ решил привлечь новых клиентов с помощью выгодной бонусной программы. Но некоторые недостатки у карточки все-таки есть:

Отзывы

Желающие оформить карту часто ищут по Мультикарте ВТБ отзывы, чтобы узнать, в чем подвох карточки. Ведь другие пользователи уже оформили и пользуются платежным инструментов, поэтому знакомы с подводными камнями.

Прочитать реальные отзывы можно здесь. В целом комментарии пользователей положительные. Владельцам карточки нравится, что продукт можно оформить бесплатно. Никаких скрытых комиссий тоже нет. Кроме того, клиенты довольны, что можно выбирать, какими бонусами пользоваться. Единственное недовольство – длительное оформление при обращении в офис организации. Поэтому рекомендуем онлайн-регистрацию.

В статье расскажем об актуальных тарифах и реальных возможностях дебетовой Мультикарты ВТБ, являющейся топовым продуктом банка. А также, о подводных камнях, о существовании которых важно знать, чтобы с выгодой для себя преодолевать скрытые препятствия.

Обслуживание

По условиям обслуживания дебетовая Мультикарта ВТБ может выпускаться в трех платежных системах:

Пакет услуг

В настоящее время не взимается вознаграждение, то есть комиссия составляет 0 рублей за:

Без взимания платы предоставляется клиентам возможность персональной настройки бонусных опций. Подключать, отключать и менять опции неограниченное число раз можно, не опасаясь дополнительных расходов.

Клиенты бесплатно пользуются опциями:

В рамках базового пакета услуг предлагается бесплатно оформить дополнительные карты, до:

Обладателям Мультикарты ВТБ, претендующим на получение Расширенного уровня вознаграждения, предоставляется два варианта оплаты:

Стоит учитывать, что Мультикарта может быть выпущена, на выбор клиента, в одной из трех валют:

При выпуске карты в рамках национальной системы МИР, единственно возможной валютой является российский рубль.

Снятие наличных и переводы

Клиент, хранящий на счете Мультикарты собственные сбережения, может снимать наличность без уплаты комиссионных сборов до:

Обратите внимание, что снять наличные без комиссии можно только в :

Бонусные опции

Каждый держатель Мультикарты самостоятельно выбирает вид вознаграждения, который начисляется за платежные операции с использованием средств карты. Обязательно стоит учитывать, что при начислении бонусов суммируются траты по всем картам, в том числе и по дополнительным.

Кешбэк

Программа Cach back построена на накоплении и использовании бонусных баллов. Клиент, просто оплачивая на территории РФ покупки и услуги с использованием Мультикарты, получает вознаграждение бонусными рублями:

ВТБ мультикарта кэшбэк

Банк ВТБ предусмотрел, что накопленный в результате использования Мультикарты кэшбэк можно обменять на реальные деньги по курсу 1 балл:1 рубль или потратить на:

Путешествия

Опция Путешествия основана на накоплении и использовании вознаграждения, начисляемого в милях. Условия получения бонусных миль идентично условиям получения кешбэка: от 1% до 15% в зависимости от суммы и места покупок.

Накопленные мили можно обменять на:

Чтобы не потерять накопленные мили, стоит учитывать, что срок их действия составляет:

Программа Коллекция позволяет получать бонусы от 1% до 1,5% не только за осуществление платежей на сумму до 30 и до 75 тысяч рублей с использованием Мультикарты, но и пользование услугами Банка ВТБ.

Полученные в рамках опции Коллекция бонусные баллы можно перевести в благотворительный фонд или потратить на приобретение:

Сбережения

Опция Сбережения интересна клиентам, имеющим в Банке ВТБ накопительные счета. Используя Мультикарту для покупок, клиент получает лучшие условия. Прибавляется:

Выбор, к какому продукту применять повышенную ставку, осуществляет держатель карты. Раз в месяц можно изменить собственное решение и поменять продукт.

Чтобы получить дополнительных доход на сбережения, хранящиеся в Банке ВТБ, необходимо тратить на покупки ежемесячно не менее 10 тыс. рублей.

Заемщик

Опция позволяет получать кредит на более лояльных условиях. Тратя ежемесячно не менее 10000 рублей с карты, клиент получает скидку на процентную ставку в размере:

Начисление процентов на остаток

За размещение денег, хранящихся на мастер-счете, открытом при подписании договора комплексного обслуживания, банк начисляет вознаграждение:

Повышенный процент в размере 4% начисляется на счет Мультикарты при условии постоянного поступления на карточный счет пенсии или социальных выплат.

Оформление Мультикарты

Чтобы оформить Мультикарту необязательно отправляться в отделение Банка ВТБ. Заказать карту можно дистанционно на официальном сайте банка по этой ссылке:

— Заполните заявку, указав:

— Выберите офис для получения пластика.

— Дождитесь положительно решения банка.

— Получите смс, уведомляющее о готовности карты.

Чтобы пользоваться картой, необходимо:

— Обзавестись ПИН-кодом, выбрав один из предлагаемых дистанционных способов:

— Произвести активацию в банкомате ВТБ, совершив любую операцию.

— Пополнить баланс в:

Для удобства пользования, можно загрузить карту в кошелек PAY и расплачиваться на кассе смартфоном.

В чем подвох Мультикарты ВТБ

Обратите внимание, что для того, чтобы получить достоверную информацию, необходимо ознакомиться не с промо-материалом, а с реальными документами.

Вот лишь некоторые нюансы, о которых следует знать, чтобы избежать недоразумений, связанных с использованием продукта:

Плюсы и минусы

Мультикарта ВТБ, действительно, сочетает в себе преимущества нескольких банковских продуктов. Объективные плюсы карты:

Мультикарта ВТБ имеет минусы, которые заключаются в том, что:

Выводы: кому подходит

Держатели Мультикарты для получения выгоды должны постоянно пополнять баланс карты, регулярно осуществлять платежные операции, оставляя достаточный остаток средств на счете.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Мультикарта ВТБ — условия, опции, кэшбэк, получить 1000 рублей, в чём подвох

Мультикарта — это флагманская дебетовая карта банка ВТБ и целая линейка продуктов.

Первая тройка Российских банков по популярности среди опрошенных на сентябрь 2020 года такова:

ВТБ пока уверенно занимает 2-е место по дебетовым картам. С 20.07.2020 года продукт «Мультикарта» был полностью обновлен и «перезапущен», а условия и тарифы Мультикарты стали доступны и бесплатны без обязательных требований к обороту, но можно получать кэшбэк со всех покупок 1%. Новые условия действительны только для Мультикарт, выпущенных после 20 июля.

Дебетовая Мультикарта выпускается трех платежных систем: Visa, Mastercard и «Мир». Карта моновалютная, нужно сразу выбрать валюту счета, по умолчанию — рубли. Также можно выбрать доллары или Евро. Когда-то в ВТБ-24 был продукт — «мультивалютная карта», еще со времён Гута-банка, поглощенного ВТБ-24. Но Мультикарта не имеет никакой мультивалютности.

Действующие акции по Мультикарте ВТБ

При оплате по QR-коду в ВТБ-онлайн кэшбэк не выплачивается!

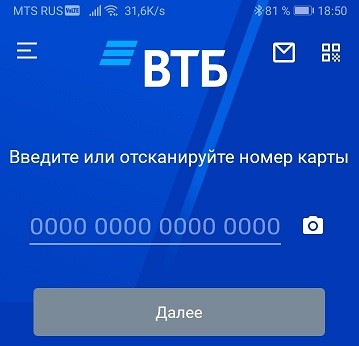

Как заказать Мультикарту онлайн

Тут всё очень просто, нужно заполнить форму на сайте банка vtb.ru.

При этом нужно будет выбрать, в каком отделении банка вы будете получать карту или заказать доставку курьером (специалистом банка). Карта выпускается именная, мне делали примерно неделю, по готовности придет СМС от абонента «VTB» с адресом офиса.

Затем я согласился на УКБО, чтобы все заработало удаленно, тут нужно ввести код для согласия на присоединение к «правилам».

Заявка была отправлена:

написали, что надо ждать 30 минут и придет СМС с временным паролем:

Но через полчаса мне вместо пароля на вход пришло вот что:

Т.е., подключиться не удалось и нужно снова топать в ВТБ. Я обождал и позвонил на горячую линию. Потратив 20 минут, мою проблему передали в отделение, где я получал карту. В понедельник сотрудница, которая мне выдавала карту, мне позвонила и вопрос был решен, мне пришла СМС с временным паролем.

И дальше все получилось, зашел в ВТБ-онлайн.

Знакомство с ВТБ-онлайн

Разумеется, как и в других банках, в ВТБ есть интернет-банк. Доступ в него — с главной страницы сайта vtb.ru справа вверху:

Рекомендую прочитать правила безопасности на сайте и заходить в интернет-банк ВТБ-онлайн с правильным адресом:

Важно, чтобы основной домен был vtb.ru. Если вы ошибетесь и зайдете на какой-то другой сайт, то можете лишиться всех ваших денег, нечаянно попав на фишинговый сайт, сделанный мошенниками, таких случаев в 2020-м году было очень много.

Итак, заходим в ВТБ-онлайн правильно или пользуемся приложением. Я сразу скачал себе приложение (на скриншотах — старая версия). Мультикарту я сразу пополнил на 960 рублей. Вот как выглядит приложение внутри, рядом страница «Продукты»:

Таким образом, Мультикарта привязывается к мастер-счету в рублях. Кроме мастер-счета открыто ещё 3 счета: текущий в рублях и 2 мастер-счета в долларах и Евро. Видимо, если открыть валютные карты, они привяжутся туда. Мультивалютные карты, которые привязываются сразу к нескольким счетам, как было в ВТБ-24, сейчас больше в ВТБ не открывают.

Переводы через СБП по номеру телефона в ВТБ

Чтобы включить переводы через СБП по номеру телефона, нужно зайти в приложении ВТБ-онлайн в настройки профиля (человечек слева вверху), и в разделе «Система быстрых платежей» включить движок «Переводы по номеру телефона».

Если СБП выключены, то при попытке отправить вам перевод в ВТБ по номеру телефона отправитель получит сообщение типа «Свяжитесь с получателем средств и уточните реквизиты для зачисления денежных средств». А получателю придет вот такая СМС от ВТБ:

Вам отправили перевод на счет в ВТБ по номеру телефона, но мы не смогли его зачислить – привяжите свой счет в мобильном приложении ВТБ Онлайн: https://online.vtb.ru/i/sbp

Если вы хотите получать переводы по номеру телефона в ВТБ, то функцию СБП придется включить. Но если вы ее включите, то все желающие, введя ваш номер телефона, еще до перевода узнают ваше имя, первую букву фамилии и что у вас есть карта в этом банке. Обычно такая информация может быть интересна мошенникам для дальнейшего использования, будьте бдительны.

А теперь осталось выбрать вариант бонусной программы.

Бонусы Мультикарты

По новой «Мультикарте» доступны пять бонусных опций на выбор:

Клиент может самостоятельно выбрать доступный размер вознаграждения:

Базовый кэшбэк предоставляется бесплатно. В случае выбора повышенного кэшбэка (1.5%) карта останется бесплатной только если совершать по «Мультикарте» покупки на сумму от 10 тыс. рублей в месяц. Если ежемесячные траты не дотягивают до пороговой суммы, обслуживание карты составит 249 рублей в месяц. Таким образом, подключать расширенный уровень имеет смысл только при обороте от 10 тыс. рублей, в противном случае расходы на него не отобьются даже максимальным кэшбэком 1,5%.

После получения карты клиент сам выбирает вид бонусов в приложении «ВТБ-онлайн». «Хочу cashback или мили» — «Стандартное вознаграждение 1%» — в этом случае обслуживание Мультикарты останется бесплатным:

В новом приложении и в новом личном кабинете online.vtb.ru нужно найти слева раздел «Доступные средства», нижний пункт — Бонусы или Бонусные рубли. В приложении на нижней панельке инструментов кнопка «Сменить» ведет на выбор бонусной опции. Для новой карты, к которой еще ничего не подключалось, выбранная опция начнет действовать сразу. Если ранее что-то подключали, то после выбора новая опция начнет действовать с 1-го числа следующего месяца.

Опция «сбережения» позволяет повысить ставку по накопительному счету на 1%, при базовой ставке 7% (акция на первые 6 месяцев) это хорошее предложение.

Как пополнить Мультикарту

Кроме очевидного пополнения межбанковским переводом есть 2 способа:

Пополнение с карты другого банка

Пополнение с карты другого банка (в данном случае это был Сбербанк), в личном кабинете или в приложении. Перед «стягиванием» вы должны убедиться, что второго банка нет в «черном» списке карт с платным moneysend. Ограничения со стороны ВТБ по с2с на пополнение карты:

Отправка из другого банка перевода по номеру телефона через СБП

Прежде чем отправить перевод по СБП из другого банка, сначала необходимо в мобильном приложении ВТБ включить функцию СБП (см. выше). Если этого не сделать, получателю придет соответствующая СМС от банка. Насколько мне известно, ВТБ — единственный банк, присылающий такие СМС.

Примеры

В итоге, первое пополнение происходит через платежную систему на номер карты,

а перевод через СБП попадает на рублевый мастер-счет, который привязан к карте. Оба способа — моментальные и без комиссии.

Накопительный счет «Копилка»

По накопительным счетам «Копилка» (открытым с 03.09.21) повышенная ставка в 7% годовых на остаток до 1 млн руб. для первого такого счета для клиента теперь действует первые 6 месяцев. Проценты можно увеличить до 8%, если подключить опцию «сбережения» и активно пользоваться картой (покупки на 10000 в месяц).

Как вывести деньги из ВТБ

Снятие наличных

Наличными можно снимать 350 тыс. в сутки, 2 млн. в месяц. Лимит общий на все карты.

Без комиссии можно снимать наличные в банкоматах группы ВТБ, т.е. еще в Почта-банке. За снятие в остальных банкоматах ВТБ возьмет комиссию 1%, но не менее 300 рублей.

В чем подвох Мультикарты, её недостатки

Неожиданные особенности банка ВТБ

Я много раз читал о каких-то глюках и сбоях в работе систем банка, личном кабинете и т.д., но сам пока не сталкивался, пользуюсь мало. Но попадаются отзывы с интересными фактами.

При переходе на пакет «Привилегия» или обратно, происходит отключение услуги 3D-Secure по картам, т.е. покупки не получится совершить в 90% интернет-магазинов.

5.11.2019 после общения по телефону сотрудник (по моему согласию) переводит на пакет Привилегия

6.11.2019 в 11:29 МСК приходит СМС от VTB: «Otkljuchena usluga 3DS SMS po karte XXXX…» Услугу я не отключал.

Через службу поддержи по телефону по проблеме создана заявка SD-003264742 смысл ответа «технический сбой».

23.11.2019 В офисе я меняю пакет Привилегия на обычный Мультикарта.

24.11.2019 Опять приходит смс что по моей основной карте отключена услуга 3DS SMS,

Добрый день!

Услуга 3D-Secure действительно была отключена после перехода на новый пакет услуг.

Описанная Вами ситуация произошла из-за технической ошибки. Предоставленная Вами информация доведена до ответственных руководителей Банка и принята к сведению.

В настоящее время услуга 3D-Secure к Вашей карте подключена. Информация по Вашему обращению была проанализирована. В результате приняты меры для исправления ситуации.

В приложении банка в разделе «Профиль» — «Настройки» есть переключатель «Режим инкогнито». Он означает, что банк ВТБ не будет сообщать другим клиентам ВТБ, что вы являетесь его клиентом, например, если вы находитесь в адресной книге абонента, он не узнает, что у вас тоже есть тут счет. Но этот переключатель не работает:

Аналогичный переключатель есть и у других банков, в Тинькофф он работает.

Вопросы и ответы по Мультикарте ВТБ

Чтобы снять наличные с карты ВТБ по QR-коду, необходимо выбрать в банкомате ВТБ меню «Услуги без карты», ввести нужную сумму в операции «Снять наличные по QR-коду» и перейти на экран, где сформируется QR-код. Затем войти в приложение ВТБ Онлайн на телефоне и отсканировать QR-код с экрана банкомата. Для подтверждения операции пользователь должен ввести пароль на телефоне (pass-код, Face ID, отпечаток — в зависимости от настроек в приложении). После чего операция подтверждается, а клиент получает деньги и чек. Максимальный лимит на снятие составляет 150 тыс. рублей в месяц и 10 тыс. — в сутки.

Все будет зависеть от способа перевода, а их минимум 4.

При этом, программа лояльности для пакета Мультикарта единая. И опция вознаграждения выбирается для всех карт, которые вы выпускаете в рамках этого пакета.

Новости

15.11.2021 — ВТБ продлил акцию «2000 к пенсии». Если оформить перечисление пенсии на Мультикарту и получить первое зачисление пенсии до 31.12.2021, то банк подарит 2000р. К участию в акции допускаются клиенты, не получавшие пенсию на счет в банке в течение трех предыдущих месяцев до 01.09.2021.

05.09.2021 — Повышена ставка по накопительному счету для новых счетов, открытых с 03.09 — 7%, до 8% годовых, если активно пользоваться картой с подключенной опцией «накопления».

24.08.2021 — Стала доступна детская Мультикарта. Родитель может заказать отдельную карту для ребенка с 6 лет как дополнительную к счету родителя.

19.07.2021 — Если оформить получение пенсии на «Мультикарту» платежной системы МИР, то после первого зачисления можно рассчитывать на кэшбэк в 10% за оплату услуг ЖКХ (МСС 4900) и в аптеках (МСС 5912), максимум 1000 руб./мес., акция продлится до 31.12.2021. Еще появится бесплатное снятие в любых банкоматах и начисление 6% годовых на ежедневный остаток на карте до 100000 руб. Оформить заявление на перевод пенсии можно в «ВТБ-Онлайн», в отделениях «ВТБ», через Госуслуги, в МФЦ, в ПФР.

31.03.2021 — ВТБ запустил собственную курьерскую службу по доставке дебетовых карт в 30 городах России. При оформлении карты на сайте банка в разделе «Способ доставки» можно выбрать «Курьер», и в течение двух дней вы получите карту по указанному адресу. При этом в ВТБ-Онлайн доступен заказ виртуальных (цифровых) карт и недавно стало возможным заказать виртуальную карту МИР — бесплатную, на базе тарифа «Мультикарта».

16.03.2021 — Сумма разового перевода через СБП увеличена с 50000 до 150000 рублей. Месячный лимит вырос с 300к до 2 млн рублей. Тарифы прежние.

24.02.2021 — Push-уведомления стали платными. С 24 февраля 2021 года меняются тарифы по пакету оповещений «Карты+». Теперь стоимость пакета будет составлять 59 руб. в месяц независимо от способа доставки оповещений (СМС или Push).

Дебетовая Мультикарта ВТБ — плюсы и минусы, стоит ли оформлять

Специалист по финансам и кредитам. Образование: ИЭУиП Финансы и кредит. Банковское дело. Опыт работы в МФО и банках России более 5 лет. Пишу статьи по финансам более 3-х лет.

Банк ВТБ — один из самых крупных банков в числе тех, что по факту являются государственными. Для одних это — причина относиться к кредитной организации с большим доверием. Для других — повод для скепсиса. Как бы то ни было, но конкуренция на рынке банковских услуг в России огромная, отчего выигрываем мы с вами, простые клиенты. Даже государственные банки не могут чувствовать себя излишне самоуверенно и предлагают очень интересные продукты, чтобы привлечь к себе людей. Один из ярких примеров — дебетовая Мультикарта от банка ВТБ, в преимуществах и возможных недостатках которой мы и будем разбираться.

Джентльменский набор преимуществ

В 2021 году каждый уважающий себя и своих клиентов банк предлагает типичный джентльменский набор преимуществ в условиях тарифов по своей флагманской дебетовой карте. Всем этим преимуществам соответствует и Мультикарта ВТБ:

Если бы плюсы карты ограничивались только описанными преимуществами, мы бы имели дело с типичной картой, каких много. Главная привлекательная особенность Мультикарты — это программа кэшбэка. Условия предусматривают несколько опций на выбор — что, собственно, и отражается в самом названии этой дебетовой карты.

Опции бонусной программы Мультикарты

ВТБ предлагает интересную систему получения бонусов за расходы по карте. Держатель карты может выбрать одну из предложенных опций, а при желании — в любой момент сменить одну опцию на другую.

Опция Кэшбэк

Обычный и любимый многими держателями дебетовых карт вариант с получением кэшбэка за расходы по карте. Стандартный кэшбэк — 1% от расходов, повышенный — 1,5%.

Как это работает:

Выбрать размер вознаграждения за любые покупки (1% или 1,5%) можно самостоятельно, но нужно помнить об одном нюансе. Расширенный кэшбэк 1,5% подразумевает, что держатель расходует с карты от 10 тысяч рублей в месяц и более. Если сумма покупок меньше — банк спишет 249 рублей за подписку на более высокий кэшбэк. Никакого смысла в такой опции не будет.

Подписка на стандартный кэшбэк 1% — бесплатна всегда. Но этот вариант подойдет тем, кто тратит с карты сравнительно немного. Активным держателям, разумеется, нужно сразу выбирать вариант с расширенным кэшбэком.

К сожалению, кэшбэк по Мультикарте ВТБ приходит не живыми деньгами на баланс карты, а в виде бонусов. Как именно можно распорядиться этими бонусами — зависит от выбора кэшбэк-программы. Всего их три:

Опция Сбережения

Вместо бонусных рублей или миль можно запросить повышенную ставку в ВТБ по сберегательным счетам. Доступно два варианта:

Единственный дополнительный нюанс, о котором нужно помнить при выборе этой опции — повышенная ставка действует, если расходовать с дебетовой Мультикарты не меньше 10 тысяч рублей в месяц.

Будет ли опция Сбережения более выгодной, чем опция Кэшбэк — нужно считать с цифрами на руках в каждом конкретном случае. Если на вкладах в ВТБ у вас лежит достаточная сумма, а расходы с карты не очень большие — однозначно стоит выбирать именно этот вариант.

В других случаях от обычного кэшбэка можно получить больше. Либо стоит обратить внимание на другие бонусные опции, о которых мы рассказываем ниже.

Опция Инвестиции

По большому счету, это тот же кэшбэк, но все заработанные бонусы автоматически уходят на брокерский счет держателя Мультикарты.

Принцип начисления бонусов тот же, что по обычной программе кэшбэка. Стандартный 1% начисляется на все расходы до 30 тысяч рублей в месяц. Можно выбрать повышенный кэшбэк — 1,5% на сумму до 75 тысяч рублей в месяц, но эта опция будет платной при совсем небольших расходах.

Весь заработанный таким образом кэшбэк можно будет использовать для покупки ценных бумаг и других активов в приложении “ВТБ Мои инвестиции”. Неплохой вариант для тех, кто увлекается инвестированием и уже имеет ИИС либо планирует его открыть.

Опция Заемщик

Эта опция подойдет тем, кто хочет экономить на обслуживании кредитов, полученных в ВТБ. В зависимости от типа кредита можно получить такую скидку:

При этом нужно правильно понимать, как работает скидка. Сам по себе кредит дешевле не станет — вы будете платить ровно столько, сколько указано в графике платежей, согласно установленной для вас процентной ставке. Но ВТБ вернет указанную выше разницу на ваш бонусный счет, как обычный кэшбэк.

Главное ограничение, о котором не нужно забывать — для возврата части процентов по кредиту нужно расходовать с карты от 10 тысяч рублей в месяц. Если в течение какого-то месяца с баланса карты была потрачена меньшая сумма, за этот месяц компенсации по кредиту не будет.

Потратить полученные таким образом бонусы можно несколькими способами:

Главные плюсы и минусы карты

Итак, что можно сказать после разбора бонусных опций Мультикарты ВТБ. Главный плюс этой карты, и плюс очень серьезный — то, что держатель может выбрать одну из нескольких программ кэшбэка. А если ему что-то не понравится или ситуация изменится (например, человек взял кредит в ВТБ) — перейти из одной программы в другую.

По факту доступно шесть разных вариантов — три способа распоряжения обычным кэшбэком и еще три программы, которые позволяют получить выгоду от использования банковских продуктов ВТБ (инвестирование, вклады и кредиты).

Все прочие преимущества вроде бесплатного обслуживания, как мы уже сказали выше — норма для 2021 года. Уже становится ненормальной недавняя обычная практика, когда банки берут комиссии с держателей дебетовых карт. Поэтому мы отмечаем, что ВТБ идет в общем продвинутом тренде, но не более того.

Что касается недостатков, то единственный, на который мы бы обратили внимание — то, что кэшбэк по умолчанию начисляется в виде бонусов. Хотя бонусы можно вывести на баланс карты живыми рублями, для этого нужно делать специальный запрос.

В целом же банк ВТБ имеет неплохую сеть филиалов и большое число собственных банкоматов по всей стране. А учитывая то, что деньги с карты можно бесплатно снимать в банкоматах партнеров, проблем с этим не должно возникнуть даже в совсем небольших населенных пунктах нашей страны.

Наш вердикт — Мультикарта ВТБ вполне стоит того, чтобы оформить ее, если вы подыскиваете варианты получения дебетовой карты. Она станет неплохой первой картой для тех, кто только осваивает банковские продукты и хочет также попробовать себя в инвестициях или сэкономить на кредите.

Карта — хороший вариант для замены невыгодного “пластика” другого банка, если тот берет комиссию за обслуживание. Либо ее можно использовать как вторую или третью дебетовую карту — например, для того, чтобы получать дополнительную выгоду от вклада или кредита, открытых в ВТБ.