что значит рекомендация выше рынка

Trend is your friend: что такое тренд и коррекция

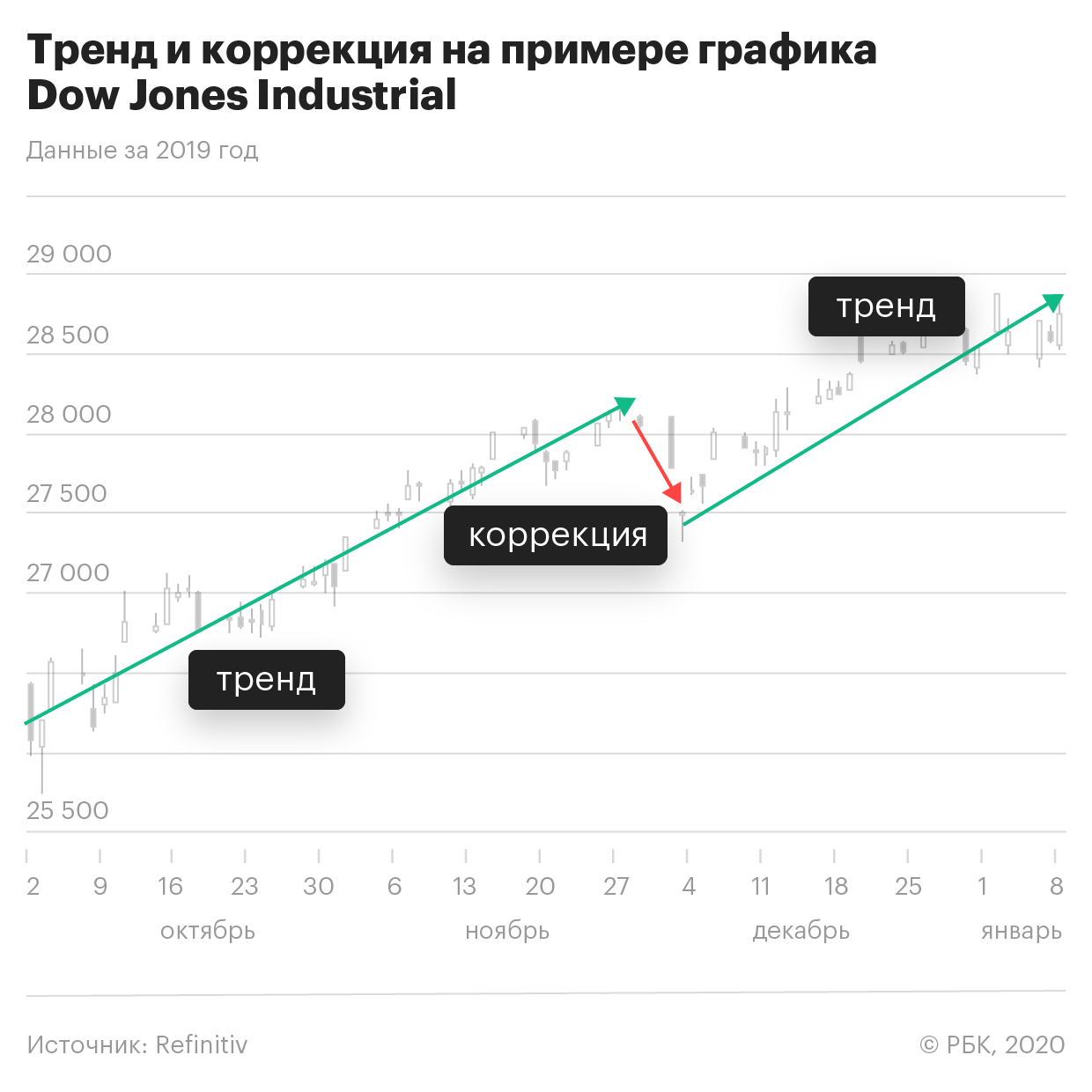

Тренд — это общее направление, по которому движутся котировки. Обычно движение происходит волнообразно и определить общее направление движения — направленность тренда — можно на графике. Например, с помощью линии тренда.

Линия тренда проводится по минимумам или максимумам дневных или месячных цен на графике. Если провести линию по минимумам и каждый новый минимум всегда будет выше предыдущего, то линия тренда начнет подниматься. Это и укажет на растущий тренд. А на падающем рынке все наоборот — линия тренда, проведенная по максимумам, будет опускаться.

Время от времени цены падают ниже линии тренда или вырастают выше. Это не обязательно означает смену тренда. В таком случае иногда просто нужно нарисовать линию заново. Она окажется под другим углом.

Тренды можно различать по направлению и времени существования.

По времени существования:

«Бычий» и «медвежий» рынки

Если при устойчивом восходящем тренде котировки выросли на 20%, то говорят о «бычьем» рынке. На таком рынке преобладает оптимизм инвесторов, который может длиться годами. В качестве примера показателен период 2003–2007 годов. Фондовые индексы двигались вверх в течение четырех лет, пока рост не был прерван финансовым кризисом.

Сильный «бычий» рынок обычно образуется во время оживления экономики, когда безработица падает, а ВВП и корпоративные прибыли растут. Это положительно влияет на доверие инвесторов, которые бросаются покупать акции.

Противоположностью «бычьего» рынка является «медвежий», он характеризуется падением цен и обычно окутан пессимизмом. «Медвежьим» рынок становится, когда падает на 20%. Такой период в истории рынка наблюдался, к примеру, в 2000–2002 годах.

Коррекция, или откат — это временное отклонение движения котировок от основного тренда. При этом изменение составляет 10% и более. То есть если, к примеру, на рынке сложилась тенденция к росту, а цены внезапно потеряли более 10%, после чего возвратились к росту, то это и есть коррекция. Рыночная коррекция может продолжаться день, неделю, месяц и даже гораздо дольше — это во многом зависит от масштабов самого тренда.

Откат котировок может начаться по многим причинам — от изменений в экономике до корпоративных новостей. Одним из основных поводов для коррекции становится перекупленность или перепроданность акций. Если инвесторы массово решают, что это так, они начинают фиксировать прибыль. Это ведет к быстрому развороту котировок, которые снижаются до тех пор, пока основная масса инвесторов не закроет позиции.

Есть два типа коррекции:

Иногда к коррекции относят боковое движение цен. В этом случае коррекцию могут называть боковым диапазоном, или просто консолидацией. Боковая коррекция — это движение цен без четко определенного направления — вбок. Такой вид коррекции обычно возникает после сильного движения котировок вверх или вниз.

В этом случае можно сказать, что рынок отдыхает, накапливая силы перед возвращением к основному тренду. Спрос и предложение на актив во время боковой коррекции примерно равны.

Коррекция или смена тренда?

Когда коррекция завершается, котировки или индексы вновь начинают двигаться вдоль основного тренда. Основная трудность при внезапном откате котировок — определить, действительно это коррекция или смена тренда.

К сожалению, стопроцентного способа отличить коррекцию от смены тренда не существует. Участники рынка выделяют некоторые признаки, которые помогают оценить вероятность событий. Но даже при этом велик шанс ошибиться.

Коррекция является неотъемлемой частью тренда. Откаты полезны как для рынка, так и для инвесторов. Рынку может принести пользу переоценка активов с раздутой стоимостью. Для инвесторов коррекция — удобный момент, чтобы, например, купить актив по сниженной цене.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

Волатильность: как правильно и безопасно кататься на волнах рынка

Иногда цены на рынке довольно сильно раскачиваются, а порой на рынке бывает полный штиль. Сравнение с морем очень здорово поясняет различные состояния рынка. Когда на море штиль, то волн практически нет, только мелкая рябь. Но если же разразится шторм, то волны могут достигать высоты нескольких метров.

Волатильность — это разброс, отклонения цены биржевого товара за промежуток времени (день, месяц, неделя, год) от ценового уровня или основного направления рынка. Рассчитывается волатильность обычно в процентах от цены актива.

С одной стороны, высокая волатильность дает возможность больше зарабатывать на рынке. При больших ценовых колебаниях увеличивается, и разница в цене покупки и продажи, на которой можно получить прибыль, возрастает. Но заработать больше можно только в том случае, если предугадать направление рынка и ценового движения своего актива. Если же нет, то резко возрастают и риски потерь. И тогда волатильность трейдеру только во вред.

Знание и понимание волатильности важно для выявления минимальных и максимальных цен для актива. Если нет важных новостей, актив будет двигаться в пределах его средней волатильности. К примеру, если цена акции изменяется в течение дня в пределах ± 1%, то маловероятно, что она в следующие несколько дней начнет изменяться в пределах ± 3%. Для этого нужны веские причины.

Волатильность помогает делать прогнозы и ставки с учетом предыдущих колебаний стоимости. Но здесь может таиться и большая опасность.

Почему меняется волатильность на рынке

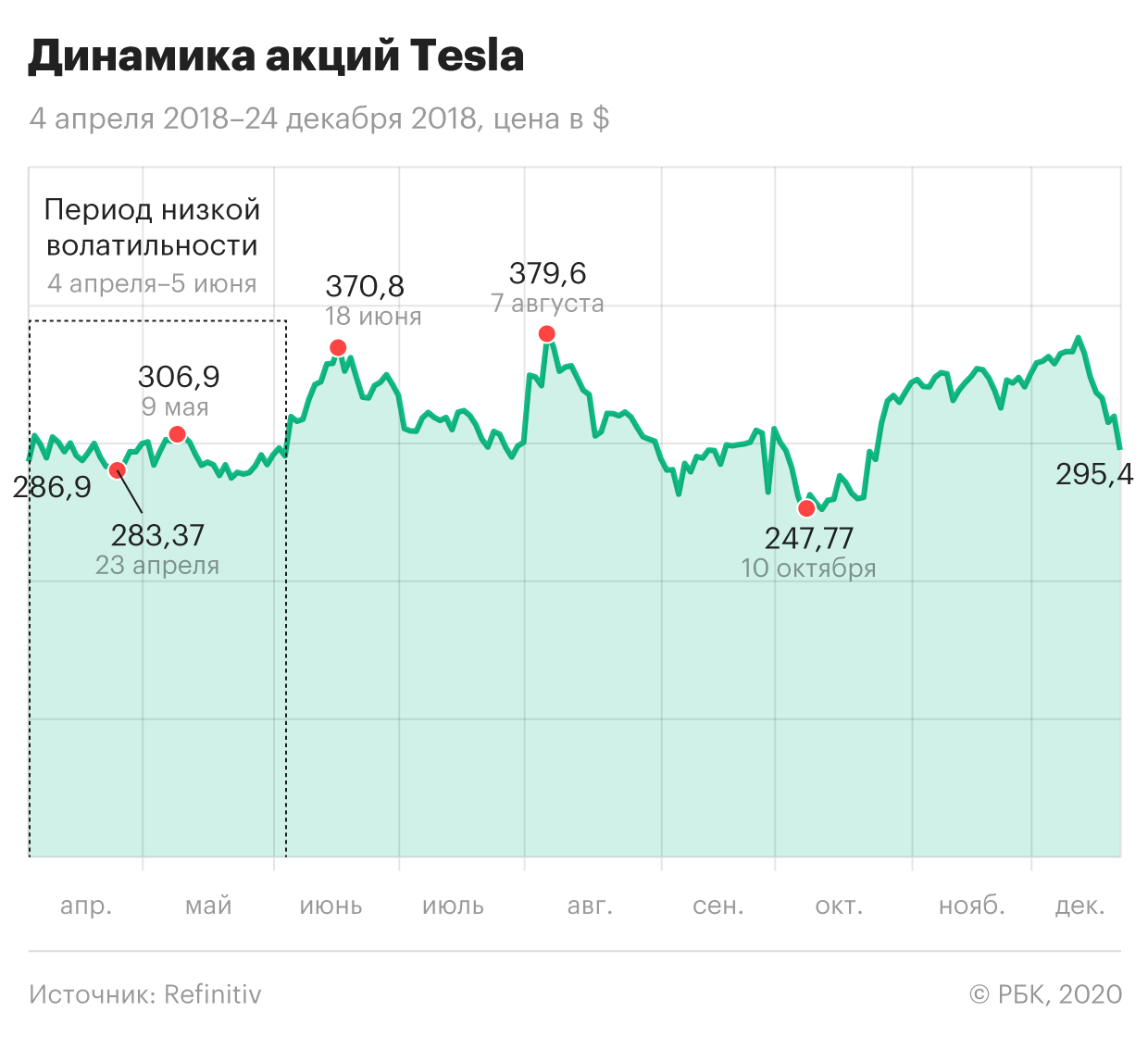

Самые сильные движения на рынке происходят после периода очень низкой волатильности. Участники рынка «устают от скуки» в периоды затишья и с радостью вступают в игру, как только появляется повод. Именно в такие моменты и можно заработать больше всего.

Как правило, чем дольше период «штиля» на рынке, тем больше вероятность того, что цены будут расти или падать сильнее и быстрее. Это — закон рынка. Но, к сожалению, невозможно точно предугадать, как долго продлится «штиль» и насколько долгим будет последующее движение, а главное, в какую сторону.

Все больше и больше игроков открывают позиции, и движение цены актива становится резче и сильнее. Тем более когда в рынок крупными объемами входят крупные игроки. И тут в игру вступают эмоции. Если цены растут, то растет и жадность трейдеров — все хотят оторвать свой кусок пирога, и побольше. При падении цен нарастает страх. И цена начинает то резко расти, то столь же резко падать.

Увеличение диапазона колебания цены говорит о том, что на рынке нарастают панические настроения. И чем больше крупных игроков впадает в панику, тем выше амплитуда колебаний. В такой рынок, когда эмоции зашкаливают, входить крайне опасно. Именно эмоции — страх и жадность — зачастую правят рынком сильнее, чем фундаментальные новости.

Но долго такая вакханалия продолжаться не может. Трейдеры выдыхаются — эмоции спадают, и рынок успокаивается. Наступает снова период низкой волатильности — затишье, но затишье перед очередной бурей.

После периода сильных колебаний на рынке всегда наступает штиль, который обязательно затем сменится периодом высокой волатильности.

Как использовать волатильность в биржевой торговле

Обычно периоды низкой волатильности на рынке сменяются периодами ее всплеска. Чтобы уменьшить риск потерь, многие трейдеры предпочитают входить в рынок в периоды затишья на рынке — и ждать повышения активности, а значит, и размаха ценовых колебаний. И это самая правильная тактика.

• Если волатильность низкая, значит книга заказов на бирже сбалансирована, то есть цена не изменится, пока торговый объем останется прежним. Если же внезапно увеличится число продавцов или покупателей, то цена может резко измениться.

• Если волатильность высокая, входить в рынок очень опасно. Нужно понимать, что сейчас уже поезд упущен, и ждать следующего удобного момента для входа в рынок.

• Если волатильность снижается. Низкая и снижающаяся волатильность характерны для роста цены. Если волатильность продолжает снижаться, это может быть «бычьим» признаком.

• Если волатильность растет, это говорит об усилении нервозности на рынке. Рынок предлагает хорошие возможности для открытия позиций, но и риски потерь становятся выше.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском.

Одни советуют вкладываться в индексы. Другие призывают тщательно выбирать акции. Кто прав?

Мне кажется, что два самых популярных совета про инвестиции противоречат друг другу.

Первый совет: «Не пытайтесь переиграть рынок». Он основан на многочисленных исследованиях, которые показывают, что никому не удается получать доходность выше той, что можно получить, просто вкладываясь в индексы, если мы рассматриваем достаточно длительный промежуток времени.

Второй совет: «Внимательно все изучайте перед тем, как покупать акции». Но ведь из первого пункта следует, что это необязательно. Рынок ценных бумаг эффективен, поэтому текущая цена акций всех компаний в некотором смысле справедлива. Нельзя по незнанию купить слишком дорогую бумагу, потому что если бы она действительно была слишком дорогой, то кто-то смог бы этим воспользоваться и переиграл бы рынок, а этого, как мы знаем, не происходит.

На самом деле первый совет означает, что можно просто покупать случайные ценные бумаги. Покупка случайных ценных бумаг в среднем будет давать такой же результат, как и весь рынок. Отличия здесь будут только в разбросе: у ETF результат будет хуже.

Эти два совета действительно выглядят противоречивыми, но нельзя сказать, что один из них однозначно правильный, а другой ошибочный. Это просто разные подходы к инвестициям: пассивный и активный соответственно.

В американском учебнике Essentials of Investments эти подходы определены так:

Пассивные инвесторы держат широко диверсифицированный портфель ценных бумаг и не пытаются повысить доходность вложений, анализируя ценные бумаги.

Активные инвесторы ищут недооцененные бумаги, пытаются предугадать рыночные тренды и выбирают оптимальное время для сделок, чтобы повысить доходность инвестиций.

Я покажу, в чем основная разница между активными и пассивными инвестициями, и вы сможете выбрать то, что лучше подходит именно вам.

Активные инвестиции

Суть в том, чтобы вложиться в лучшие компании или отрасли или выбрать наиболее подходящее время для сделок. Это дает шанс получить доходность выше средней по рынку.

Рынок не всегда эффективен, поэтому есть вероятность найти слишком дешевые бумаги или продать на пике цены те бумаги, которые стоят необоснованно дорого. Для этого инвесторы изучают отчеты компаний, считают мультипликаторы, следят за новостями и ценами активов.

Если удастся найти лучшие бумаги, доходность инвестиций может оказаться гораздо выше среднерыночной. Если бы инвестор в июле 2016 года вложил все деньги в акции «Газпрома», «Лукойла» и Сбербанка, к июлю 2019 года он бы практически удвоил свой капитал с учетом дивидендов.

Обратите внимание: «если удастся». Найти лучшие бумаги сложно. Придется потратить много времени, а еще нужны знания.

Хороший результат не гарантирован: можно ошибиться, что-то не учесть или пострадать из-за непредвиденных событий. В июле 2016 года можно было купить акции «Системы» и через год увидеть падение цены в два раза.

Ошибаются и обычные инвесторы, и опытные аналитики, и даже Уоррен Баффетт. В последние годы доходность его холдинга Berkshire Hathaway то и дело отставала от индекса S&P 500, а вложения в Kraft Heinz он сам признал неудачными.

Покупка бумаг наугад — плохая идея. Случайный выбор акций приводит к случайному результату, который может быть лучше или хуже среднерыночного.

Бывает так, что обезьянка инвестирует лучше профессиональных управляющих. Но это не значит, что покупать акции наугад лучше, чем с тщательным подбором. Успех обезьянки Лукерьи — просто случай, удача. А если бы Лукерья проиграла, мы бы вряд ли об этом узнали, потому что никто бы о ней не написал.

Учтите, что кроме вас лучшие бумаги пытаются найти другие инвесторы и трейдеры, в том числе профессионалы из банков и управляющих компаний. Когда вы думаете, что выгодно покупаете или продаете акции, другой участник сделки может думать о своих акциях то же самое. Возможно, он опытнее вас и больше знает о ситуации.

Пассивные инвестиции

Пассивные инвесторы не выбирают отдельные ценные бумаги. Они вкладываются во все бумаги сразу с учетом их долей на рынке. Если капитализация акций компании Х — 3% от капитализации рынка акций, доля Х в портфеле пассивного инвестора будет 3%.

Вместо акций 5—10 перспективных российских компаний пассивный инвестор купит долю в фонде наподобие FXRL, RUSE или SBMX, отслеживающем индекс Московской биржи. Это обеспечит отличную диверсификацию вложений.

Доходность будет близка к доходности индекса, то есть к среднерыночной. Получить доходность выше индексной не удастся — вот почему многих интересует активное инвестирование, а не пассивное.

Но на больших интервалах пассивные (индексные) инвестиции показывают себя лучше активных. Доходность большинства активно управляемых фондов акций и облигаций ниже, чем доходность соответствующих индексов. Это видно, например, по данным SPIVA.

Чем больше времени проходит, тем выше шанс, что индексные инвестиции покажут себя лучше. Кроме того, пассивный подход намного проще активного управления.

Что выбрать

Активные инвестиции подойдут, если вы готовы тратить десятки и сотни часов в год на поиск инвестиционных идей и управление портфелем. Пассивные инвестиции подходят, если у вас мало свободного времени или вы не хотите разбираться в обозначениях вроде EBITDA и P / BV.

Компромиссный вариант — совместить подходы. Часть денег можно выделить на пассивные инвестиции, часть — на активные стратегии. Со временем вы поймете, что вам лучше подходит и хорошо ли у вас получается выбирать отдельные ценные бумаги и время для сделок.

Мне больше нравится пассивный (индексный) подход. Что подходит вам — решать только вам.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Читаю сейчас труды Богла и мужик явно дает понять, почему пассивное инвестирование выгоднее чем активное. Точнее он сравнивает Индексные фонды (копируют отдельно взятый индекс) или Взаимные фонды (инструменты выбирает управляющий и постоянно держит руку на пульсе). Вывод: Индексное (пассивное) инвестирование выгоднее т.к. издержки на услуги ниже.

Мне кажется, мамкины инвесторы очень сильно переоценивают свои возможности по так называемому анализу. Все эти EBITDA и P / BV давно выгружаются и считаются из отчётов и загоняются в модели, где уже учтены все остальные ожидания от компании и её продукции за доли секунды после публикации цифр. А в случае России, задолго до публикации цифр и без всяких моделей)

Можно найти недооценённые акции и получать выше рынка, но не существует простого способа это сделать, посчитав несколько мультипликаторов из книжки. Можно даже несколько лет обыгрывать рынок и возомнить себя гуру, но получать на длительном промежутке выше рынка – это очень сложная задача.

Давно мучает этот вопрос, даже написал в ТЖ. Спасибо за ответ. Но он все-таки не объясняет, почему случайная стратегия неправильная. Написано только, что может быть лучше, а может быть хуже рынка. А мое утверждение было в том, что в среднем будет как рынок.

Это утверждение верно даже для случайного портфеля из одной акции. Что значит, что акцию можно безопасно купить случайно (случайно это не то же самое, что любую, это именно случайно). Подвох в том, что дисперсия доходности такого случайного портфеля будет выше, чем у индексного. Но если вас не беспокоит дисперсия, то это вполне себе приемлемая стратегия.

Меня беспокоит, что я пока не видел подобных рассуждений где-то еще, но и не видел убеждающих меня опровержений. Евгений, вроде бы, пишет, что это плохая стратегия, но почему мне остается непонятно.

Понимание рейтингов “покупать, продавать и удерживать” аналитиков по акциям

Чтобы прийти к заключению и сообщить о ценности и нестабильности покрываемой ценной бумаги, аналитики изучают публичные финансовые отчеты, прослушивают конференц-звонки и разговаривают с менеджерами и клиентами компании, обычно в попытке сделать выводы для исследовательский отчет.

Аналитики изучают публичную финансовую отчетность, слушают конференц-звонки и разговаривают с менеджерами и клиентами компании. В конце концов, в ходе всего этого расследования деятельности компании аналитик решает, являются ли акции « покупаемыми», « проданными » или « удерживаемыми ».

Шкала рейтингов

Однако шкала оценок аналитиков несколько сложнее, чем традиционные классификации «покупай, держи и продавай». Различные нюансы, подробно описанные в следующей таблице, включают несколько терминов для каждого из рейтингов («продажа» также известна как « сильная продажа », «покупка» может быть обозначена как « сильная покупка» ), а также несколько новые условия: хуже и лучше.

В довершение всего, не все фирмы придерживаются одной и той же схемы рейтингов: «превосходящая результативность» для одной фирмы может быть «покупкой» для другой, а «продажа» для одной может быть «рыночной эффективностью» для другой. Таким образом, при использовании рейтингов рекомендуется ознакомиться с рейтинговой шкалой компании-эмитента, чтобы полностью понять значение каждого термина.

Ключевые выводы

Картографирование основ

А пока давайте проанализируем традиционные рейтинги «продавать», «хуже работать», «держать», «превзойти» и «покупать» и предположить, что каждая фирма, независимо от того, насколько дурацкая система, может вернуться к ним.

Если вы инвестируете, как Уоррен Баффет, отчет может помочь найти компанию с устойчивым конкурентным преимуществом, а если Питер Линч – ваш герой, вы можете найти в недрах низкий коэффициент P / E, обратный выкуп акций или будущий рост прибыли. отчета.

Краткий обзор

Примеры оценок и результатов работы аналитиков из реального мира

Чтобы по-настоящему понять рейтинги аналитиков, необходимо оценить их точность. Ниже приведены три решающих момента в жизни трех известных компаний и рейтинги аналитиков перед их впечатляющим взлетом или мрачным крахом, чтобы увидеть, правильно ли аналитики поняли.

Первый раунд: Coca-Cola

Coca-Cola Co. ( KO) – крупнейшая в мире компания по производству безалкогольных напитков.

Решающий момент Начиная с июля 2010 года, кока-кола бурно бурлит, поднявшись с 50,05 доллара до 65,77 доллара 31 декабря 2010 года, т.е. на 31%, достигнув нового пятилетнего максимума.

Рекомендации аналитиков 4 марта 2010 г. UBS повысил свою рекомендацию по Coke с «нейтральной» до «покупать».

Вывод: 1 балл аналитику!

Второй раунд: Starbucks

Starbucks ( SBUX) поддерживает кофеин в мире через глобальную сеть из более чем 17 000 принадлежащих компании и лицензированных магазинов.

Решающий момент С 31 октября 2006 года по 30 ноября 2008 года цена Starbucks резко упала с 38,35 доллара до 8,93 доллара, то есть на 77%. Это двойное падение можно частично объяснить давлением рецессии, но компания также страдает от чрезмерного расширения.

Рекомендации аналитиков Той осенью и зимой Фридман Биллингс, UBS и Роберт У. Бэрд высказали ряд рекомендаций аналитиков. И Фридман, и Бэрд начали освещение с рейтинга «лучше всех». Только UBS 10 октября 2006 г. понизил рейтинг акций с «покупать» до «нейтрального», но через два месяца повысился до «покупать».

Вывод: промахнулся.

Третий раунд: Apple

Apple Inc. ( AAPL) разрабатывает бытовые электронные устройства, включая персональные компьютеры (Mac), планшеты (iPad), телефоны (iPhone) и портативные музыкальные плееры (iPod).

Решающий момент Начиная с 9 декабря 1998 года, акции Apple начинают расти с минимума в 7,91 доллара до (тогда) рекордного максимума в 33,95 доллара 31 марта 2000 года.

Рекомендации аналитиков Весной-осенью 1998 года две фирмы, Bear Stearns и JP Morgan, повысили свои рекомендации до “покупок”, Роберт Коэн понизил рейтинг до “нейтрального”, а еще три компании начали покрытие с двумя “удержаниями” и “покупкой”. “и” нейтральный “. Для тех, кто ведет счет дома, это три покупки, два удержания и два нейтральных.

Вывод: ничья достается бегуну или, в данном случае, аналитикам. Хотя не все поддержали идею «покупки», не все «продажи» взлетели вверх, и в целом рейтинги сместились в сторону покупателя. Итак, преимущество, аналитики.

Как выбрать акцию для инвестиций?

Для начала можно выбрать отрасль, в которую вам хотелось бы вложиться. Это может быть металлургия, ретейл, нефтегазовый сектор, телеком, финансы, удобрения, строительство, энергетика, IT. Если вы уже собираете инвестиционные портфель, то лучше выбрать несколько секторов, а не один. Так вы сможете защитить свои вложения, если в одной из отраслей экономики что-то пойдет не так.

Если с этим определились, то круг уже сузился. Теперь настало время решить, какие конкретно акции купить. Это значит, что нужно оценить много компаний по разным критериям и выбрать, какие из них лучше, перспективнее и больше подойдут вашим целям. Это займет время, но зато вы будете уверены в том, что ваши деньги станут работать и принесут доход. Критериев для выбора компаний очень много. Мы остановимся на самых базовых.

Все компании, которые торгуются на бирже, должны отчитываться перед своими акционерами. Что происходит с компанией, можно посмотреть в ее финансовых отчетах. Компании их публикуют у себя на сайтах каждый квартал, то есть раз в три месяца, и годовой итог.

Посмотрите, платит ли компания дивиденды. Если да — то сколько. Эту информацию можно найти в дивидендной политике компании. Оттуда узнаете, как часто компания будет выплачивать вам деньги из своей прибыли и как много. Подробнее о том, что такое дивиденды и дивидендная политика, мы писали в статье 10 главных терминов фондового рынка.

Какой доход от выплат вы получите, также можно понять, посмотрев на дивидендную доходность. Она показывает, сколько вы получите денег на одну акцию и насколько это справедливо по отношению к цене. Показатель рассчитывается так: общий дивиденд на одну акцию за год делится на цену акции и умножается на 100. В итоге дивидендная доходность выражается тоже в процентах. Чем она больше — тем лучше. Обычно дивидендная доходность компаний варьируется от 2% до 12%.

Это то, насколько быстро вы можете купить или продать акцию компании по рыночной цене. Ликвидность бывает высокая, средняя и низкая. Чем выше — тем лучше. Если ликвидность низкая, вы можете попасть в ситуацию, когда захотите продать или купить акцию, но не сможете это сделать по выгодной цене и придется отдать больше денег.

Обычно низколиквидные акции — это акции так называемого третьего эшелона — небольших компаний, у которых низкий объем торгов, то есть инвесторы на бирже редко покупают и продают их бумаги. У акций первого эшелона — или как их еще называют « голубые фишки » — ликвидность высокая. Самые ликвидные акции обычно включаются в состав биржевых индексов

Потенциал роста акций

Если планируете зарабатывать не только на дивидендах, стоит обратить внимание на цену акций и потенциал их роста.

Прогнозы о том, насколько может вырасти акция, обычно делают инвест-дома и аналитики. Это еще называется target price (или целевая цена) — будущая стоимость бумаги, до которой вырастет цена за определенное время. Чаще всего измеряется в процентах. Например, компания Х сейчас стоит ₽800, а ее целевая цена через полгода — ₽1 тыс. Это значит, что через полгода цена может вырасти предположительно на ₽200, или на 25%.

Потенциал роста бизнеса

Понять, насколько бизнес компании успешно идет, можно из отчетности. А еще — из стратегии компании. Это планы компании на ближайший год, а также три, пять или сколько угодно лет. Чаще всего компания рассказывает о своих намерениях в презентациях для инвесторов. Их можно найти на сайте компаний.

В стратегии компания обычно пишет, на сколько процентов планирует увеличить прибыль, как много намерена продать своей продукции, сколько инвестировать денег в развитие, будет ли платить дивиденды, выпустит ли новый продукт и еще много всего интересного.

Например, у компании дела идут не очень и цена акций в последнее время упала. Но по итогам года компания публикует свою новую стратегию. Там говорится о том, как она планирует справиться с трудностями и как будет развиваться и зарабатывать больше денег. Это хороший знак.

А еще можно посмотреть на мультипликаторы. Это такие показатели эффективности работы компаний. Они сравнивают разные финансовые параметры, которые мы упоминали в первом пункте. С помощью мультипликаторов можно понять, насколько объективно компанию оценивают на бирже. То есть не слишком ли ее акции дорогие.

По мультипликаторам инвесторы часто ищут недооцененные компании — те, чьи акции стоят намного дешевле на бирже, чем должны. Обычно так бывает, когда показатели компании хорошие, но никто еще этого не заметил.

Такие недооцененные компании покупают в расчете на то, что в будущем цена их акций вырастет. Другие инвесторы на рынке тоже поймут, насколько компания перспективна, и начнут покупать ее бумаги, что и повысит их стоимость. Основные мультипликаторы — это P/E, DEBT/EBITDA, ROE, EV/EBITDA, P/BV, P/S. Подробнее о том, как рассчитываются мультипликаторы и насколько они важны, мы писали в другой нашей статье.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее