что значит территория действия патента

Патентная система налогообложения

Как ИП посчитать налог на патенте

Этот материал обновлен 04.02.2021

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности, которые устанавливают региональные власти. В основном это розница, общепит и услуги населению, например:

Один предприниматель может купить патенты сразу на несколько видов деятельности.

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

С 2021 года ПСН нельзя применять, если:

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

Р » loading=»lazy» data-bordered=»true»>

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

С 1 января 2021 г. ИП на ПСН могут уменьшать стоимость патента на сумму страховых взносов, уплаченных за себя и за своих работников. При этом ИП без работников может учесть всю сумму уплаченных взносов, а с работниками только ту, что покроет половину стоимости патента.

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

Среди минусов спецрежима:

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.

«Общая сумма патента на 12 месяцев для фотоателье из Барнаула в 2019 году составляет 46 230 Р. Допустим, что патент начал действовать 2 апреля 2019 года. Это значит, что 15 410 (треть суммы) нужно оплатить до 1 июля 2019 года, а 30 820 Р (остаток) — до 1 апреля 2020 года»

Это некорректный пример. Патент выдается только в рамках одного календарного года, см. п. 5 ст. 346.45 НК РФ. Кроме того, налоговая трактует этот пункт таким образом, что срок действия должен составлять целое число месяцев. Т.е. могут выдать патент только с 1 апреля до 31 декабря, либо с 1 мая по 31 декабря.

«Если ИП ведет несколько видов деятельности на патенте, вести книгу доходов нужно по каждому»

С 2017 года не нужно, можно одну, см. https://www.nalog.ru/rn18/ip/6704042/

Диана Дёмина, про несколько книг учета в конце статьи еще осталось упоминание.

Grigory, упс, пропустили 🙁 Но уже всё поправили 🙂 Еще раз спасибо!

Grigory, спасибо вам большое за внимательность! Вы правы. Мы скорректировали текст.

Скажите, а в Тинькофф Бухгалтерии появится когда-нибудь поддержка ПСН? Пользуюсь довольно давно уже р/с Тинькова и декларацию по УСН сдавал через Тинькофф Бухгалтерию. А теперь когда перешёл та патент стало не так удобно

Дополнительный 1% считается от потенциального дохода, не от фактического? То есть, если патент стоит меньше 18000 то этот процент платить не надо?

Денис Дегтярёв, от потенциального.

«А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.»

— а можно официальную ссылку на закон? Вижу разные мнения по этом вопросу от разных серьезных изданий.

Вот, например, с сайта налоговой:

«Таким образом, индивидуальный предприниматель, применяющий упрощенную систему налогообложения, вправе в течение календарного года перейти на патентную систему налогообложения по отдельным видам предпринимательской деятельности, в отношении которых патентная система налогообложения введена соответствующим законом субъекта Российской Федерации (Письма Минфина России от 07.03.2013 N 03-11-12/26, от 24.01.2013 N 03-11-12/11).

При этом если индивидуальный предприниматель приобретет патент по виду деятельности, в отношении которого он применял упрощенную систему налогообложения, и при этом других видов деятельности им не осуществлялось, то такой переход приводит к утрате права на применение упрощенной системы налогообложения начиная с даты начала действия патента.»

https://www.nalog.ru/rn37/news/tax_doc_news/4856730/

Тут только утрата права на УСН (и то, только если других видов деятельности не было). Не вижу запрета перехода на ПСН по тому же виду деятельности в течение года.

Как применять патентную систему налогообложения в 2021 году: ответы на часто задаваемые вопросы

Патентная система (ПСН) переживает свой звёздный час — тысячи предпринимателей собираются переходить на патент из-за отмены ЕНВД. В связи с этим у них возникает много вопросов. В этой статье ответим на самые распространенные.

Кто может применять ПСН и как рассчитывается налог

Покупая патент, вы получаете право заниматься определённой деятельностью и не платить налог с доходов от этой деятельности. Стоимость патента и есть налог. Отчитываться по доходам и сдавать декларацию не нужно.

Если вы откроете ещё один магазин, придётся купить ещё один патент, потому что стоимость первого патента вам изначально рассчитали только для одного магазина. В то же время можно взять один патент сразу на несколько торговых точек.

Если параллельно с магазином у вас какая-то другая деятельность, не обозначенная в патенте, с доходов от неё налоги нужно платить отдельно. Например, кроме торговли в магазине вы ещё поставляете кому-то оборудование — это уже не попадающая под ПСН деятельность.

Когда срок действия патента закончится, вы можете либо прекратить деятельность, либо купить ещё один патент и продолжать, либо вести ту же деятельность на другом режиме налогообложения. Если после окончания действия патента вы сразу не купите новый, доходы от этого вида деятельности будут облагаться налогами как при УСН или ОСНО, смотря какой режим у вас основной кроме патента.

Какие налоги платят на патенте, а какие нет

На ПСН не платят НДФЛ (его заменяет стоимость патента), НДС и налог на имущество, которое ИП использует в предпринимательской деятельности.

Если у ИП есть транспорт, земля, он пользуется водными ресурсами — имущественные налоги платить нужно.

Если есть сотрудники, за них в обычном порядке нужно платить страховые взносы и удерживать НДФЛ. Страховые взносы ИП за себя платить тоже нужно.

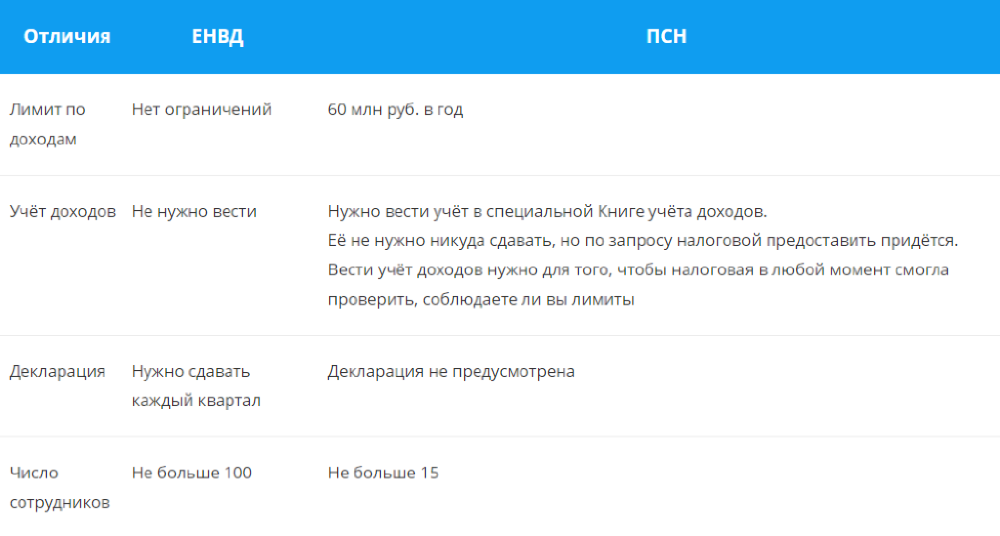

Чем патентная система отличается от ЕНВД

Патент и ЕНВД схожи тем, что налог не зависит от фактического дохода, а считается по формуле.

Кроме того, в связи с отменой ЕНВД патентную систему существенно поменяли и максимально приблизили к ЕНВД: увеличили ограничения по площади до 150 метров, разрешили вычитать страховые взносы.

На какие виды деятельности можно купить патент

На любые, которые не подпадают под запрет.

По новым правилам, под патент не попадают только такие виды деятельности.

В Налоговом кодексе перечислено 80 видов деятельности, разрешённых для ПСН. Это общепит и розничная торговля, различные услуги населению, автосервисы и автостоянки, гостиницы и т.д.

Но окончательное решение остаётся за региональными властями. Они могут как расширить этот список, так и сократить его. Чтобы узнать, для каких видов деятельности можно купить патент в вашем регионе, прочтите региональный закон. Откройте раздел «Патентная система налогообложения» на сайте ФНС России, и в левом верхнем углу выберите свой субъект РФ. В конце раздела будут ссылки на законы вашего региона.

Внимание! В связи с изменениями в патентную систему и отменой ЕНВД региональные законы будут обновлять и дополнять. Следите за изменениями.

На какой срок можно купить патент

На срок от 1 до 12 месяцев, с любого числа месяца, на любое количество дней, но не менее месяца и в пределах календарного года.

То есть срок действия патента не может начинаться в одном календарном году, а заканчиваться в другом.

Например, если ИП планирует применять ПСН с 15 февраля 2021 года, то патент ему могут выдать на любое количество дней в пределах 2021 года, начиная с 15 февраля по 31 декабря 2021 года.

Патенты на короткий срок выгодно брать, если бизнес сезонный, или если нужно опробовать новую нишу.

На какой территории действует патент

Патент действует на всей территории субъекта РФ. Если вы купили патент в одном субъекте РФ, вы не сможете по нему вести такую же деятельность в другом — там нужно купить отдельный патент.

Исключение — автоперевозки. Если договоры на перевозку заключаются в субъекте РФ, где получен патент, а в другом субъекте РФ находится только пункт назначения/отправления грузов/пассажиров, можно не получать патент в другом субъекте РФ. Оказывать услуги можно в рамках одного патента, полученного по месту постановки на учёт. В данном случае место ведения деятельности определяется местом заключения договоров на автоперевозку (письма Минфина России № 03-11-11/78446 от 11 октября 2019 г., № 03-11-11/43299 от 14 июня 2019 г.).

Иногда региональные законы ограничивают территорию действия патентов в рамках субъекта РФ. Он может действовать на территории муниципального образования (группы муниципальных образований). Это связано с тем, что в разных населённых пунктах может быть разный потенциальный доход для одного и того же вида деятельности. Например, в одном населённом пункте потенциальный доход для кафе 500 000 рублей, а в соседнем городе — 1 000 000 рублей. Поэтому и патенты нужно брать в каждом городе отдельно несмотря на то, что субъект РФ один.

Здесь тоже есть исключения. Патент на услуги по перевозкам, развозную и разносную розничную торговлю могут действовать только на территории всего субъекта РФ (п.п. 1.1 п. 8 ст. 346.43 НК РФ).

В патенте должна быть указана территория его действия.

Как рассчитывается стоимость патента

Сумма зависит от потенциального дохода, которую определили местные власти для вашего вида деятельности. Информация о суммах потенциального дохода есть в региональных законах.

Налог считают по ставке 6% с потенциального годового дохода.

Например, если в регионе для кафе площадью до 50 квадратных метров потенциальный годовой доход — 1 200 000 рублей, то патент на год будет стоить 72 000 рублей. По новым правилам эту сумму можно будет уменьшить на страховые взносы до 100% если нет работников, и до 50% если работники есть.

На сайте ФНС есть калькулятор, где вы можете рассчитать примерную стоимость патента в разных регионах с учётом местного законодательства.

Что такое временный патент и как рассчитывается его стоимость

Сферу применения патентной системы расширили совсем недавно. Не все региональные власти успеют подкорректировать свои законы и установить потенциальный доход для новых видов деятельности. Чтобы несмотря на это уже с 2021 года предприниматели могли работать по патенту, придумали временный патент, который можно взять на срок от одного до трёх месяцев, но максимум до 31 марта 2021 года.

Его могут купить предприниматели, которые:

Если в регионе ещё не установили потенциальный доход для таких видов деятельности, его рассчитают по формуле:

Базовую доходность будут брать как для ЕНВД:

Например, у предпринимателя автосервис с двумя наёмными сотрудниками, итого вместе с ИП работает 3 человека. Потенциальный годовой доход будет равен:

12 000 Х 12 Х 3 Х 2,005 Х 15/6 Х 0,5 = 1 082 700 руб.

По ставке 6% патент будет стоить 64 962 рубля. Но временный патент можно взять только на срок от одного до трёх месяцев, поэтому за квартал он будет стоить 16 240 руб., а за месяц — 5 413 руб.

После окончания срока временного патента нужно будет купить новый, уже с учётом регионального законодательства.

Как оплатить патент

Срок оплаты патента зависит от срока его действия. Патент сроком от 1 до 6 месяцев оплачивают до окончания срока его действия. Патент со сроком от 6 до 12 месяцев оплачивают в два этапа: ⅓ стоимости — в течение 90 календарных дней, ⅔ стоимости — до окончания срока действия патента.

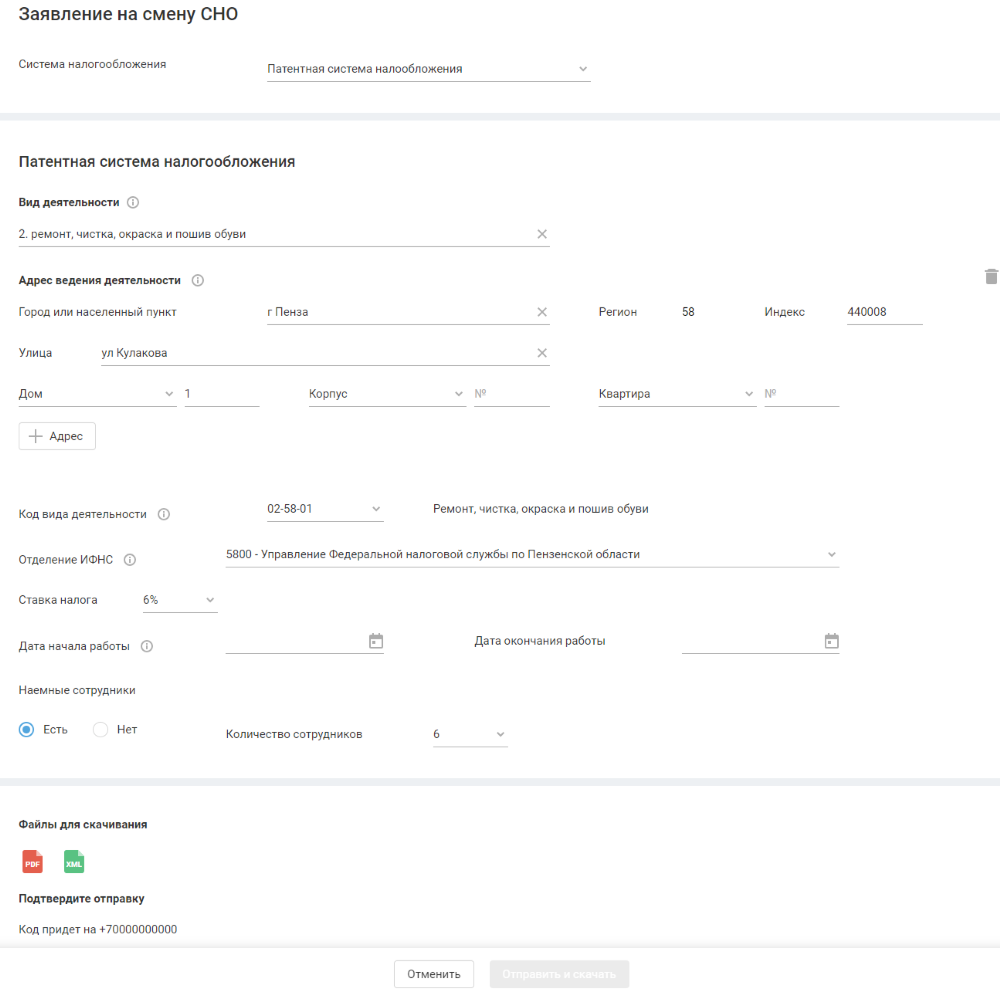

Как оформить патент

Чтобы получить право применять патентную систему, нужно заранее написать заявление по одной из следующих форм:

Подготовить и отправить в ФНС заявление на патент поможет наш сервис.

Для этого необходимо указать четыре параметра.

После этого останется только отправить заявление в ФНС в один клик.

А наши клиенты могут подать заявление прямо из интернет-бухгалтерии «Моё дело».

По общему правилу заявление нужно отправить за 10 дней до начала применения патентной системы. Но для тех, кто переходит на ПСН с 1 января 2021 года, сделали исключение — заявление можно подать вплоть до 31 декабря 2020 года (письмо ФНС России от 09.12.2020@ № СД-4-3/20310@).

Если будете вести деятельность в своём же регионе, отправьте заявление на патент в налоговую инспекцию, где состоите на учёте.

Если ваш бизнес не по месту прописки, а в другом регионе, заявление отправьте в любую налоговую инспекцию субъекта РФ, в котором будете вести деятельность. Например, если вы прописаны в Самаре, а бизнес в Оренбурге, заявление нужно подать в ИФНС Оренбургской области.

Заявление можно отправить любым удобным способом: передать лично, в электронном виде с ЭЦП, через МФЦ, обычной почтой или через представителя.

Если планируете вести два вида деятельности и применять в отношении них ПСН, нужно подать два заявления (письмо Минфина России № 03-11-11/4189 от 27 января 2017 г.).

Ещё бывает, что вид деятельности один, но подвиды разные. Тогда количество патентов для предпринимателя зависит от регионального законодательства. Например, в законе региона может быть прописан патент на розничную торговлю в целом. Тогда вы берёте один патент на один или несколько магазинов и можете торговать чем угодно в розницу. А если в законе есть разделение, например, торговля запчастями, торговля предметами одежды, торговля продуктами питания, и для каждого подвида разный потенциальный доход — тогда придётся брать отдельный патент для каждого случая.

В течение пяти рабочих дней вам выдадут патент лично в руки, в электронном виде, по почте или через МФЦ. Вместе с патентом ИП выдадут и платёжный документ на уплату налога, то есть стоимости патента.

Если вы кроме патентной деятельности не ведёте бизнес на ОСНО, и ещё не переходили на УСН, параллельно с покупкой патента рекомендуем подать заявление и на УСН. Иначе любая операция, которая не подпадает под патент, будет облагаться по общей системе, а это сложно и дорого. Если вы забудете вовремя подать заявление на следующий патент, иметь в запасе УСН 6% тоже выгодно — так за промежуток времени между двумя патентами вы заплатите всего 6% с доходов, а на ОСНО придётся платить НДФЛ и НДС.

Что делать с кассой при переходе на ПСН

Если у вас уже есть касса и вы применяли её для торговли на другом режиме, нужно в настройках поменять режим налогообложения и сформировать отчёт об изменении параметров регистрации. Важно, чтобы в чеке отражалась актуальная система налогообложения, иначе будет штраф.

Поменять настройки нужно до того, как выдадите первый чек на новой системе налогообложения. Например, если в новом году начинаете работу с 11 января, то уже 11 января перед открытием смены в кассе должен быть указан новый режим налогообложения.

Можно ли применять ПСН по маркированным товарам

Федеральный закон от 29.09.2019 № 325-ФЗ прописывает запрет на торговлю маркированными товарами на ПСН, но в этом законе пока только указаны лекарства, обувь и одежда из меха.

По товарам легкой промышленности, шинам, фототоварам и парфюмерии, для которых маркировка тоже стала обязательной, информации пока нет. Значит, по этим группам товарам до изменений в законах патентную систему пока применять можно.

Патентная система в автомобильных грузоперевозках. Советы предпринимателям 15:30, 10 декабря 2020 Версия для печати

Можно ли выбрать ПСН в качестве основной системы для грузоперевозок? Да, но для этого необходимо соблюдать несколько простых правил.

Об этих правилах рассказывает владелец Центра содействия бизнесу «Советникъ» Эльвира Пожарская.

Грузоперевозки заслуживают отдельного обсуждения, в первую очередь из-за туманности Налогового кодекса. Предприниматели, перевозящие грузы по всей стране не понимают, сколько патентов и где им нужно покупать. Сегодня мы попробуем разобраться в этом вопросе.

Прежде всего выясним, откуда растут ноги этого непонимания. Давайте заглянем в Налоговый кодекс. В нём есть слова о том, что патент действует на всей территории субъекта федерации за небольшим исключением, которое не касается грузоперевозок.

Зафиксируем: патент действует на всей территории региона, в котором он куплен.

У предпринимателя возникает вопрос: а если купив патент, например, в Москве, необходимо доставить груз в Санкт-Петербург, неужели нужно покупать патент еще и в Петербурге? А если по пути нужно еще и прихватить что-то в Ленобласти, придётся покупать три патента? Если читать Налоговый кодекс буквально, то складывается впечатление: да, нужно три патента. Нас с вами это совершенно не устраивает, поэтому давайте вместо Налогового кодекса почитаем что-нибудь более позитивное, например судебную практику.

В 2015 году закончилось разбирательство по делу, в рамках которого налоговая пыталась получить с предпринимателя 2,5 млн дополнительных налогов за то, что он, купив патент в Удмуртии, оказывал свои услуги по всей стране. Суд встал на сторону предпринимателя. И хоть народная мудрость уверяет, что нужно учиться на чужих ошибках, я предлагаю поучиться на чужом успехе и воспользоваться опытом этого предпринимателя. Мы составим краткий список условий, при соблюдении которых вы сможете в случае возникновения споров с налоговой смело показывать это решение и настаивать на том, что ваша трактовка законодательства совпадает с позицией судов.

Первым делом обсудим место покупки патента. Это должен быть регион, в котором находится ваш головной центр. Если вы частный перевозчик, который работает сам на себя, то это регион, в котором вы живёте. Если у вас есть несколько автомобилей, на которых ездят ваши сотрудники, то патент надо покупать в том регионе, где вы организовали себе рабочие условия – сняли офис для менеджеров, организовали стоянки для машин, нанимаете людей и так далее. Если это место совпадает с регионом, в котором вы зарегистрированы как ИП – еще лучше.

Оформление документов

Суд в первую очередь смотрит на документы, поэтому они обязательно должны быть составлены правильно. Договор на перевозку должен быть заключен в том регионе, где вы купили патент, и это обязательно нужно отразить в тексте. Обычно место заключения договора указывается на первой странице рядом с датой. Во всех сопутствующих документах вроде акта выполненных работ и заявки на перевозку стоит указать, что они составлены в том же регионе.

И самое важное: вы должны быть готовы к тому, что ни налоговая, ни суд не будут принимать решение, глядя только на бумаги, которые вы им покажете. Они захотят получить и другие подтверждения того, что эти документы действительно были составлены в том регионе, который в них указан. Вот несколько признаков, которые могут сыграть в вашу пользу.

Этот список можно продолжать бесконечно. Основная мысль: вы должны быть связаны с территорией, на которой покупаете патент, не только припиской в договоре. Эту связь в случае интереса налоговой придётся доказывать.

В некоторых случаях полезно иметь подстраховку в виде УСН. Если вы на неё не переходили, настоятельно рекомендую это сделать.

Патент можно совмещать с «упрощенкой», и в случае, если какие-то доходы нельзя будет отнести к деятельности по патенту, то с них вы заплатите налог по «упрощенке».

Если никаких дополнительных видов деятельности вы не ведёте, самым удачным выбором будет УСН «доходы». Если заказчики из других регионов по каким-то причинам будут настаивать на том, чтобы в качестве места заключения договора был указан их регион, а не ваш, наличие «упрощенки» вам сильно поможет. Вы просто увеличите стоимость своего предложения на 6,5% и заплатите налоги по УСН. Если заказчик не хочет рисковать грузом и обращаться к кому-то, кто работает в черную, он согласится на ваши условия.

Напоминаю, что подать уведомление о переходе на УСН со следующего года нужно до 31 декабря, а чтобы с 1 января применять патентную систему, заявление подаётся до 17 декабря. Не забывайте, что налог по упрощенке платится каждый квартал, а по итогам года нужно подать декларацию.

Что делать, если налоговая спросит, почему у вас куплен только один патент?

Вот ссылки на два письма Министерства финансов (1, 2) и судебное постановление, о котором я говорила. Эти документы нужно постоянно держать под рукой. В ответе на запрос налоговой нужно сообщить, что вы оказываете свои услуги на территории того региона, в котором куплен патент, так как все ваши договоры заключены в этом регионе. В подтверждение своих слов нужно приложить несколько договоров. И обязательно сделайте приписку, что ваша позиция подтверждается письмами Минфина и постановлением суда.

Подведём итог

Для того чтобы в рамках одного патента осуществлять грузоперевозки по нескольким регионам, нужно выполнить следующие условия:

1. Правильно выбрать регион. Это должно быть место, с которым вы действительно связаны. Например, если в каком-то регионе у вас есть постоянная стоянка, с которой автомобили выезжают в рейс, то стоит купить патент там.

2. Правильно заполнять документы. В качестве места заключения договора и места составления первичных документов обязательно должен быть указан тот регион, в котором у вас куплен патент.

3. Перейти на УСН. Мы советуем выбрать УСН доходы. Если вдруг заказчик будет настаивать на указании в договоре другого места подписания, то вы сможете увеличить стоимость услуги на 6,5% и заплатить с этой сделки упрощенный налог.

4. Помните, что в случае полноценной проверки у вас будут смотреть не только договоры на перевозку. Сохраняйте любые подтверждения того, что вы действительно связаны с регионом, в котором куплен патент. Это могут быть чеки с заправок и сервисных центров, договоры аренды гаражей, трудовые договоры с сотрудниками, ваши внутренние документы, расчетный счет, открытый в местном банке и т.д.

5. Будьте готовы к вопросам. Если вы получите требование от налоговой пояснить, почему у вас куплен только один патент, ни в коем случае не игнорируйте его. В своём ответе сошлитесь на письма Минфина и постановление суда. Обязательно приложите к ответу копии нескольких договоров на перевозку.

В завершении видео скажу самое важное. Не используйте эту информацию, чтобы обмануть налоговую и собрать липовые доказательства того, что вы можете работать на одном патенте.

Если для того, чтобы соответствовать параметрам, которые я озвучила, вам нужно как-то подгонять под них свою работу, то скорее всего, вам нельзя работать по одному патенту и в случае серьёзной проверки вы все равно будете в зоне риска.

А вот если всё, что я сегодня рассказала и так относится к вам, то просто будьте повнимательнее с документами и готовьтесь их предъявить для подтверждения своей правоты.