какие индексы относятся к российскому рынку акций

Популярные российские индексы и как в них инвестировать

Биржевой индекс — это группа ценных бумаг, на которую ориентируются инвесторы. Индекс отражает текущее состояние активов: акций, облигаций, недвижимости и товаров. С помощью индекса инвестор может оценить, получается ли у него обогнать рынок и оправдана ли его инвестиционная стратегия.

Еще можно не выбирать ценные бумаги по отдельности, а купить акции фонда, который отслеживает интересующий вас индекс.

На Московской бирже есть более 50 вариантов индексов. В этом материале рассмотрим самые популярные российские индексы фондового рынка и узнаем, как в них инвестировать.

🇷🇺 Индекс Мосбиржи (IMOEX)

Основной индекс российского фондового рынка, выраженный в рублях. Он учитывает рост цены акций.

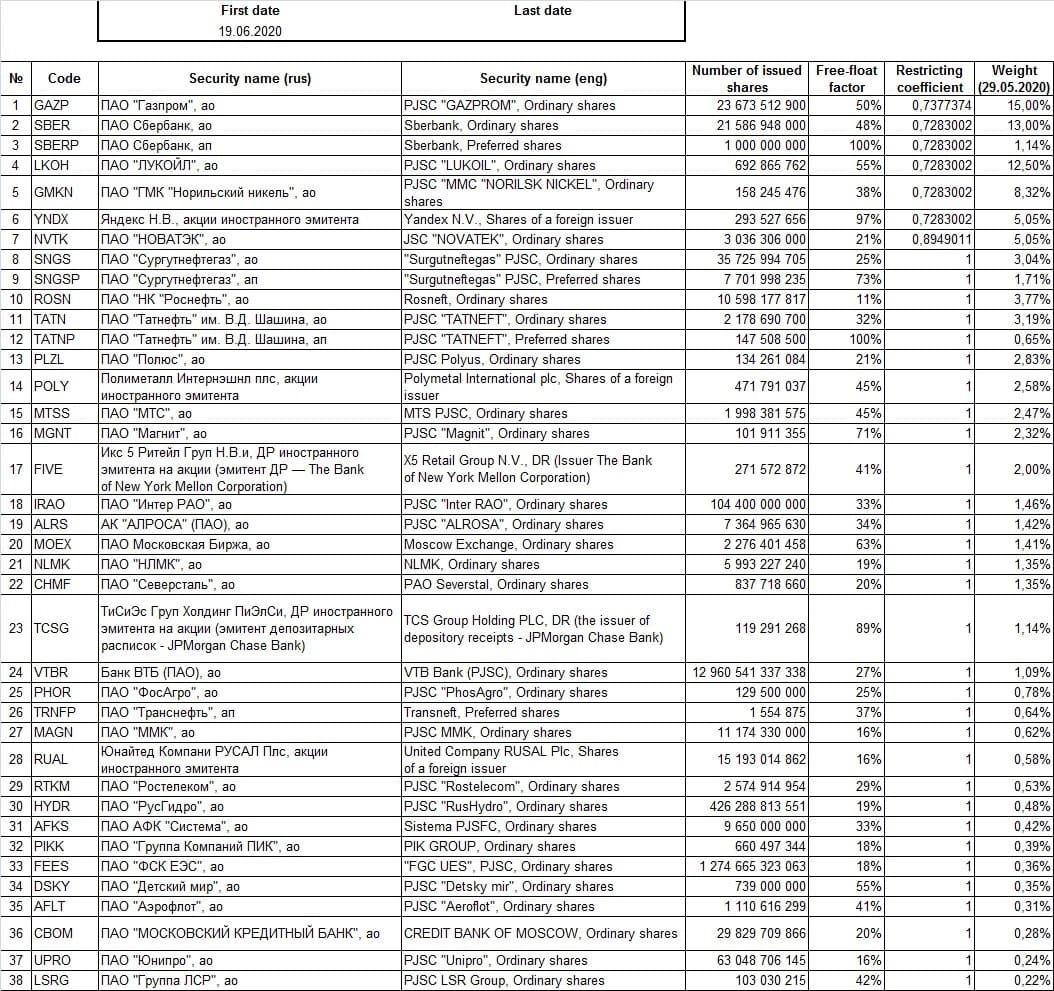

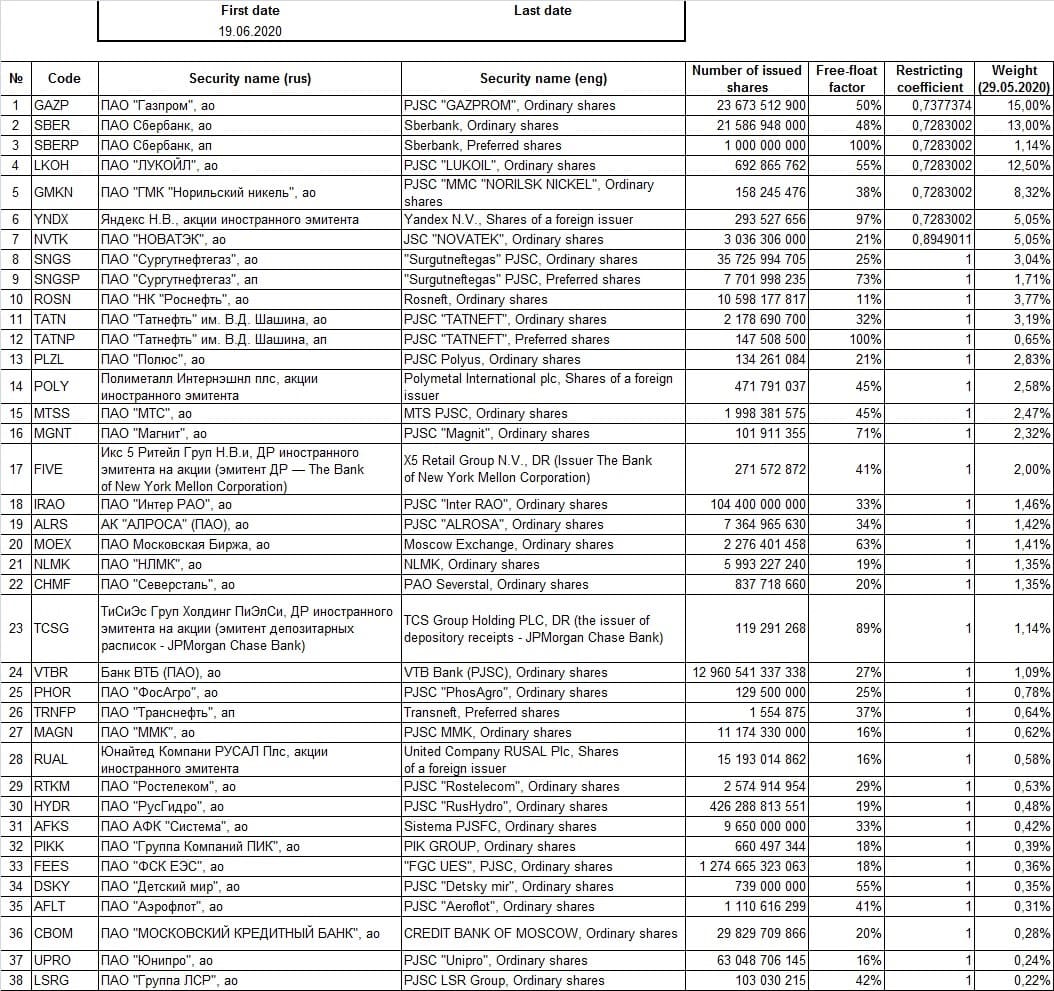

Доли компаний распределяются по размеру их капитализации. Сейчас в индексе 42 эмитента, составляющих 80% совокупной капитализации рынка.

Также есть индексы Мосбиржи полной доходности — «брутто» и «нетто». Первый отслеживает доходность акций с учетом дивидендов, второй — с учетом дивидендов и налоговой ставки

💵 Индекс РТС (RTSI)

Индекс РТС — один из основных индексов российского фондового рынка наравне с индексом Мосбиржи.

РТС содержит тот же перечень эмитентов, только выражен в долларах

🔵 Индекс голубых фишек (MOEXBC)

Индекс голубых фишек состоит из 15 самых ликвидных эмитентов на Мосбирже.

⛏ Индексы Мосбиржи широкого рынка (MOEXBMI, RUBMI)

Индексы широкого рынка представлены в рублях и долларах.

Они включают в себя топ-100 российских эмитентов, отвечающих требованиям ликвидности и капитализации

Как вложиться: фондов нет, можно собрать свой набор акций

🏭 Индексы Мосбиржи средней и малой капитализации (MCXSM, RTSSM)

Индексы средней и малой капитализации выражены в рублях и долларах.

Как вложиться: фондов нет, можно собрать свой набор акций

🏛 Индексы облигаций

Также на Мосбирже есть индексы на муниципальные (ценовой и полной доходности) и корпоративные облигации (ценовой и полной доходности)

🔮 Не знаете, куда инвестировать?

Почитайте другие наши материалы о биржевых фондах:

Что такое фондовые индексы

Биржевой индекс — это виртуальный набор активов, собранный по какому-то признаку. Чаще всего это ценные бумаги, но могут быть и биржевые товары.

Например, индекс может состоять из российских облигаций федерального займа, или из акций технологических компаний США, или из сельскохозяйственной продукции и сырья.

Разберу, зачем нужны индексы, какие они бывают и как в них инвестировать.

Зачем нужны индексы и откуда они берутся

Индексы помогают отслеживать поведение рынка ценных бумаг или иных активов. Это точнее и нагляднее, чем смотреть на поведение отдельных бумаг.

Как и цена акций и иных активов, значение индекса меняется много раз за день. Например, некий индекс состоит из акций крупных компаний США. Часть бумаг за день дорожает, часть — дешевеет, а цена некоторых не меняется.

Индекс меняется в соответствии со средневзвешенным изменением цены акций — с учетом доли, то есть веса, каждой акции в индексе. В итоге становится понятно, насколько в среднем вырос или упал рынок.

Индексы также помогают понять, как рынки вели себя в прошлом. Можно оценить доходность за много лет, величину просадок, волатильность, результаты лучших и худших лет и другие параметры.

Индексы рассчитывают компании-провайдеры или биржи. Они могут создать индекс по своей инициативе или рассчитывать его по заказу каких-то инвестиционных компаний, чтобы те могли создать на его основе фонды. О фондах мы еще поговорим.

Периодически состав индексов меняется: если какие-то активы перестали соответствовать требованиям индекса, их заменят на другие. Такое возможно, например, если доля акций в свободном обращении упала ниже допустимой. Пересмотр и ребалансировка индекса обычно проходят по расписанию: например, раз в полгода или квартал.

Какие бывают индексы

Индексов много — сотни и тысячи. Их можно классифицировать по многим параметрам. Назову основные.

По виду активов. Индексы акций состоят из акций, то есть долей в компаниях. Акции — довольно рискованный актив, так что такие индексы волатильны: их доходность сложно предсказать, а значение за день может вырасти или упасть на несколько процентов.

Индексы облигаций отслеживают состояние долгового рынка. Обычно такие индексы колеблются меньше, чем индексы акций, но и доходность в долгосрочной перспективе в среднем ниже.

Индексы биржевых товаров, или commodity, отслеживают, как меняется цена набора какого-то сырья или сельскохозяйственной продукции. Например, в индексе Bloomberg Commodity есть нефть, газ, золото, пшеница, соя, сахар и еще почти 20 позиций.

Есть также индексы денежного рынка, индексы волатильности и даже криптовалютные индексы.

По широте охвата или уровню диверсификации. Индексы могут отслеживать состояние какого-то небольшого набора бумаг по сектору, типу или географической принадлежности.

Например, существует индекс акций российских строительных компаний, в котором бумаги всего четырех компаний. Есть индекс FTSE Actuaries UK Index Linked Gilts Over 5 Years — индекс гособлигаций Великобритании с привязкой к инфляции, до погашения которых более пяти лет.

Есть и куда более диверсифицированные индексы, которые охватывают весь рынок какой-то страны, региона или всего мира. Туда входят сотни и даже тысячи бумаг.

Например, в индексе MSCI AC Asia ex Japan есть акции двух развитых и девяти развивающихся стран Азии, при этом оттуда исключена Япония. В индекс FTSE Global All Cap входят акции более 9000 компаний из почти 50 стран мира.

Может учитываться не только капитализация, но и доля акций в свободном обращении — так называемый коэффициент фри-флоат. Этот параметр применяется в том же S&P 500 и индексе Московской биржи.

Еще может искусственно ограничиваться максимальный вес одной бумаги. Так, в индексе Московской биржи доля акций одной компании не может превышать 15% на момент формирования базы расчета индекса, а в остальное время не может превышать 30%. Топ-5 составляющих не могут занимать более 55 и 60% индекса соответственно.

Приложение № 3 к Методике расчета индексов акций Московской биржи от 18.01.2021DOCX, 153 КБ

Взвешивание по капитализации удобно тем, что не надо постоянно корректировать состав индекса. Акции подорожали, из-за чего выросла капитализация компании — и автоматически выросла доля акции в индексе.

Бывают индексы, в которых все бумаги имеют равный вес. По сравнению с индексами, основанными на капитализации, такой подход снижает вес крупнейших компаний и увеличивает вес небольших. Равновзвешенные индексы надо периодически ребалансировать, даже если их состав не изменился.

Может быть и так, что самые дорогие компании занимают меньшую часть индекса. Это как взвешивание по капитализации, но наоборот. Такой подход встречается редко.

Что касается индексов облигаций, то в них вес отдельных бумаг может быть одинаковым — по крайней мере, в начале или сразу после ребалансировки. Или вес бумаг может определяться суммой заимствований тех, кто выпустил облигации.

Может использоваться даже ВВП стран, если речь о государственных облигациях. Последний подход применяется в индексе Solactive GDP Weighted Global Government Bond.

Статья Solactive о взвешивании индексов облигаций по ВВПPDF, 442 КБ

По виду доходности. Ценовые индексы основаны на том, как изменилась цена какого-то актива, например акций или облигаций. Дивиденды и купоны, то есть выплаты по ценным бумагам, не учитываются.

Еще есть индексы полной доходности, или total return. Они учитывают не только изменение цены, но и дивиденды или купоны. Если инвестор хочет оценить доходность какого-то вида активов, особенно в долгосрочной перспективе, лучше смотреть на индекс полной доходности.

Индекс полной доходности может считаться как без учета налогов с купонов и дивидендов, так и с поправкой на налог.

Например, есть ценовой индекс Московской биржи — без учета дивидендов от акций. В дополнение к нему рассчитываются индексы полной доходности:

Как вложиться в индекс

Купить долю в индексе нельзя, потому что индекс — это условное понятие. Но можно инвестировать на основе индекса.

Это легче, чем выбирать отдельные акции или облигации. А главное, благодаря диверсификации снижается риск: в индексе обычно много бумаг, так что проблемы или даже банкротство нескольких компаний не приведут к значительным убыткам.

Вот несколько способов инвестировать на основе индекса.

Повторить вручную. Можно купить все бумаги из нужного индекса пропорционально их весу в индексе. Проблема в том, что точное повторение индекса обычно требует довольно крупного капитала: миллионов рублей или даже долларов. Для примерного повторения хватит и меньшей суммы, но тогда может отличаться результат.

Кроме того, ручное повторение индекса не очень удобно из-за затрат времени на покупку и продажу десятков и сотен бумаг. Еще это может быть менее выгодно из-за налогов.

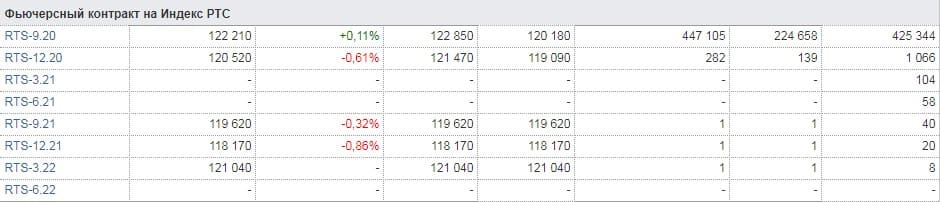

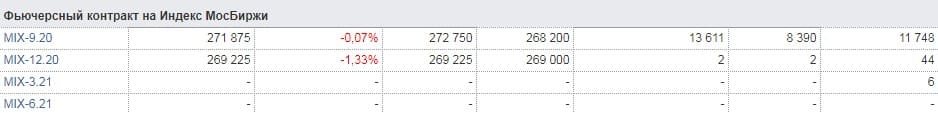

Использовать производные инструменты. Можно использовать фьючерсы и опционы на индекс, но это рискованный инструмент из-за встроенного плеча. Кроме того, такие инструменты плохо подходят для долгосрочных инвестиций, а еще фьючерсы и опционы есть не на все индексы.

Использовать структурные продукты. Так называют комбинацию финансовых инструментов, обычно облигаций и опционов, в оболочке одного. Доходность структурного продукта может зависеть от поведения акции, валюты, индекса или иного базового актива.

У структурных продуктов есть минусы. Например, то, что они могут дать лишь часть доходности базового актива. Кроме того, досрочное погашение такого продукта часто приводит к убытку, а еще есть зависимость от надежности компании, которая выпустила продукт. Для некоторых продуктов может требоваться статус квалифицированного инвестора.

Купить паи фонда. Оптимальный способ — купить долю в инвестиционном фонде, то есть в ETF или биржевом ПИФе, отслеживающем нужный вам индекс. Долю в фонде называют паем или акцией. В фонде содержатся бумаги из индекса в нужных пропорциях, и если у инвестора есть паи фонда, то у него есть кусочек всех активов.

Цена пая зависит от того, как меняется стоимость активов в фонде. Например, если фонд отслеживает индекс S&P 500 и акции в составе индекса и фонда в среднем выросли, цена пая увеличится. Если индекс падает, пай тоже будет дешеветь.

Фонд берет комиссию за управление. В зависимости от фонда это может быть от доли процента до нескольких процентов в год от стоимости активов. Комиссия постепенно списывается из активов фонда и автоматически учитывается в цене его паев.

Через российских брокеров можно совершать сделки с ETF и БПИФами на Московской бирже. Через них же можно получить доступ к фондам на иностранных биржах, но понадобится статус квалифицированного инвестора.

Торговать на иностранных биржах можно и через иностранного брокера, например американского Interactive Brokers. Статус квалифицированного инвестора в таком случае не нужен, еще будет доступно больше фондов и других активов. Но придется самому считать доходы и платить налоги, а также сообщать в налоговую об открытии и закрытии счета и о движении средств.

Примеры биржевых индексов

Вот несколько примеров индексов и фондов, которые их отслеживают. Это не инвестиционная рекомендация.

Индекс акций крупнейших компаний США и один из самых важных индексов в мире. В него входят 505 акций, а не 500, потому что несколько компаний представлены в индексе не одной акцией. Наибольший вес — у акций Apple, Microsoft и Amazon.

Кто рассчитывает: S&P Dow Jones Indices.

Подходящие фонды на Московской бирже: TMOS, AKSP, RCUS, SBSP, VTBA. Также по смыслу очень близок FXUS, хоть и отслеживает иной индекс.

Подходящие фонды на зарубежных биржах: SPY, CSPX.

Индекс акций крупнейших нефинансовых компаний, чьи акции торгуются на бирже Nasdaq. В составе индекса — 103 бумаги 100 компаний, большинство из них американские. Наибольший вес у акций Apple, Microsoft и Amazon.

Кто рассчитывает: биржа Nasdaq.

Подходящие фонды на Московской бирже: AKNX.

Подходящие фонды на зарубежных биржах: QQQ, CNDX.

Индекс акций США. В нем примерно 4000 бумаг компаний всех размеров из всех секторов. Все акции из состава S&P 500 и Nasdaq-100 есть и в этом индексе.

Кто рассчитывает: Center for Research in Security Prices.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VTI.

Индекс акций крупнейших компаний России. В составе индекса — 43 акции и депозитарные расписки 40 компаний, наибольшая доля у «Газпрома», Сбербанка и «Лукойла».

Еще есть индекс RTS. Он состоит из тех же бумаг, что и индекс Мосбиржи, но рассчитывается в долларах.

Кто рассчитывает: Московская биржа.

Подходящие фонды на зарубежных биржах: нет, но есть близкие по смыслу, например RSX и ERUS. У них отличается состав из-за того, что они отслеживают другие индексы.

Индекс акций мира согласно капитализации рынков, то есть отдельных стран. В составе — около 9100 акций компаний из почти 50 развитых и развивающихся стран: от США, Японии и Великобритании до Бразилии, Малайзии и Турции. Вес США — около 60% индекса.

Кто рассчитывает: FTSE Russell.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: VT. Также по смыслу близок VWRA, но у него немного другой индекс и меньше бумаг в составе.

Индекс облигаций федерального займа. В составе — 24 наименования ОФЗ с постоянным купоном и разными датами погашения.

Кто рассчитывает: Московская биржа.

Подходящие фонды на Московской бирже: SBGB.

Подходящие фонды на зарубежных биржах: нет.

Индекс облигаций мира. В него входят более 6000 облигаций органов власти развитых и развивающихся стран и компаний. При этом бумаги имеют инвестиционный уровень, то есть у них относительно небольшой кредитный риск — риск неисполнения обязательств.

У этого индекса есть версии с хеджированием в разные валюты, например доллары и евро. Благодаря валютному хеджированию изменение курсов валют не влияет на результат инвестиций.

Кто рассчитывает: Bloomberg.

Подходящие фонды на Московской бирже: нет.

Подходящие фонды на зарубежных биржах: AGGU, GLAD, SPFE.

«Всепогодный» индекс, основанный на идее постоянного портфеля американского экономиста Гарри Брауна. В его составе по 25% занимают акции 15 крупных российских компаний, долгосрочные ОФЗ, краткосрочные ОФЗ и золото.

Кто рассчитывает: Тинькофф.

Подходящие фонды на Московской бирже: TRUR.

Подходящие фонды на зарубежных биржах: нет.

Индексы МосБиржи и РТС: в чём разница между двумя бенчмарками

Первый в мире фондовый индекс появился более ста лет назад — благодаря Чарльзу Доу, который решил создать индикатор, отражающий тенденцию движения ценных бумаг по результатам торговой сессии. Индекс Dow Jones и по сей день считается одним из основных индикаторов состояния американского рынка.

В России эту роль выполняют два индекса — Московской биржи (или, как его ещё называют по старой памяти, Индекс ММВБ) и РТС. Что они собой представляют? Как рассчитываются? И чем отличается Индекс РТС от Индекса ММВБ? Давайте разберёмся.

Фондовым индексом называют сводный показатель, определяемый на основе стоимости и других критериев некой группы ценных бумаг. В России первым таким индикатором стал Индекс РТС. Он начал рассчитываться 1 сентября 1995 года, стартовав со значения в 100 п. Вычисления производила Российская торговая система — в то время ещё самостоятельная биржа. Индекс РТС рассчитывался на основании тридцати акций крупнейших эмитентов, представленных на фондовом рынке страны. Сам показатель демонстрировал изменение капитализации компании из базы расчёта по отношению к уровню 1995 года. При этом учитывался коэффициент фри-флоат (доля бумаг в свободном обращении), выраженный в долларах США.

Сегодня РТС имеет ту же индексную корзину, что и ММВБ: в неё входят пятьдесят компаний с максимальной капитализацией. А сам показатель рассчитывается в долларах в режиме реального времени, с самого начала торгов на бирже и до момента их завершения.

Любой фондовый индекс, в том числе и РТС, — рассчитываемая величина. Проще говоря, этот показатель только рассчитывается, но не торгуется. Однако монетизировать изменение его динамики всё-таки можно: на Индекс РТС есть производные финансовые инструменты, которые представлены на бирже. Кроме совершения торговых операций, фьючерсы и опционы на Индекс РТС используются для заключения арбитражных сделок и хеджирования рисков инвестиционного портфеля.

Каждый день с фьючерсом РТС совершаются около двухсот тысяч операций на миллиарды рублей. Это один из любимых инструментов у дневных трейдеров, кроме того, до недавнего времени он считался самым ликвидным активом срочного рынка (сейчас пальму первенства перехватил фьючерс на доллар США). Также высокую ликвидность демонстрируют и опционы на Индекс РТС.

Второй основной индикатор состояния российского фондового рынка — Индекс ММВБ — начал рассчитываться 22 сентября 1997 года также со значения 100 п. Вычисления производила одноимённая площадка — Московская межбанковская валютная биржа, которая позже вошла в состав Московской биржи. В отличие от Индекса РТС, ММВБ изначально включал в базу расчёта тридцать акций компаний с наибольшей капитализацией, которые обращались тогда на фондовом рынке межбанковской валютной биржи. Он считался более ликвидным, чем рынок РТС, который специализировался в основном на срочных контрактах.

Индекс ММВБ демонстрирует изменение капитализации эмитента из базы расчёта с учётом фри-флоат и рассчитывается в рублях в режиме реального времени на протяжении всего периода торгов на фондовом рынке. Сегодня в его индексную корзину входит уже пятьдесят акций компаний с максимальной капитализацией, а расчёт производит Московская биржа.

Каждый квартал состав индексов РТС и ММВБ пересматривается — меняются веса входящих в корзину акций, добавляются или исключаются компании. Максимальный вес одного эмитента составляет не более 15%, даже если он входит в индексную корзину и обыкновенными, и привилегированными бумагами.

Индекс МосБиржи также является расчётной величиной, то есть сам он не торгуется на бирже. Но на него существуют фьючерсы и опционы, причём первых — сразу два: стандартный фьючерс на Индекс МосБиржи и мини-вариант, стоимость которого в 100 раз меньше. Однако по ликвидности оба инструмента уступают фьючерсу на Индекс РТС. Опционные контракты на Индекс МосБиржи также имеют меньшую ликвидность, чем на индекс РТС. В этом, пожалуй, и состоит основная разница между индексами РТС и ММВБ.

РТС и ММВБ входят в группу основных индексов акций. Кроме них, туда включены:

Несмотря на все отличия, индексы РТС и ММВБ в равной степени играют роль бенчмарка для торгуемых на бирже паевых фондов (повторяющих состав индекса и следующих его инвестиционной стратегии). Поскольку управляющие будут вынуждены заключать соответствующие сделки при изменении структуры индексов, рыночные профессионалы тщательно следят за ребалансировками их показателей.

Так чем всё-таки отличается Индекс МосБиржи от Индекса РТС? Имея одинаковую базу расчёта, они демонстрируют разную динамику, поскольку один рассчитывается в рублях, а другой — в долларах. На оба индекса торгуются производные финансовые инструменты, но с разными характеристиками. При этом и тот, и другой показатель крайне важны для каждого трейдера, желающего работать эффективно.

Больше интересных статей — всегда в «Открытом журнале». Подписывайтесь, чтобы не пропустить ничего интересного!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Какие индексы есть на Московской Бирже

Для определения общей динамики какого-либо класса финансовых инструментов Московской биржей рассчитывается ряд биржевых индексов.

Индексы акций

Наибольшую долю в индексе занимают Сбербанк, Газпром и Лукойл.

Индекс голубых фишек RTSSTD является индикатором рынка наиболее ликвидных акций российских компаний. Рассчитывается на основании рублевых цен сделок с акциями 15-ти наиболее ликвидных эмитентов российского фондового рынка.

Наибольшую долю в индексе занимают Сбербанк, Газпром и Лукойл.

MICEXSC и RTS2 — индексы акций второго эшелона. Включают ценные бумаги, составляющие базу расчета Индексов широкого рынка, но не вошедшие в Основные индексы. MICEXSC рассчитывается в рублях, RTS2 — в долларах США.

Наибольшие доли в индексе занимают Башнефть ап, Оргсинтез ао, Уралкалий и ВСМПО Ависма.

MICEXBMI и RUBMI — индексы акций широкого рынка. Включают ТОП 100 ценных бумаг, отобранных на основании критериев ликвидности, капитализации и доли акций, находящейся в свободном обращении (free-float не менее 5%). Список Индексов акций широкого рынка объединяет базы расчета Основных индексов и Индексов второго эшелона. Расчет MICEXBMI осуществляется в рублях, RUBMI — в долларах США.

Список Индексов акций широкого рынка объединяет базы расчета Основных индексов и Индексов второго эшелона. Списки отраслевых индексов формируются на основе разделения базы индексов широкого рынка по отраслевой принадлежности.

MCXSM и RTSSM — индексы компаний средней и малой капитализации. Представляют собой ценовые, взвешенные по рыночной капитализации композитные индексы российского фондового рынка, в состав которых входят ликвидные акции компаний среднего и малого уровня капитализации. Расчет MCXSM осуществляется в рублях, RTSSM — в долларах США.

Отраслевые индексы акций*:

MICEXO&G — Нефтегазовый сектор. Включает 13 компаний, наибольшие доли занимают Газпрома, Лукойла, Новатэка, Роснефти и Татнефти.

MICEXPWR — Сектор электроэнергетики. Включает 23 компании, наибольшие доли занимают ФСК ЕЭС, Русгидро и Интер РАО.

MICEXTLC — Телекоммуникационный сектор. Включает 5 компаний. Наибольшую долю (около 68%) занимает МТС.

MICEXM&M — Металлургический и добывающий сектор. Включает 21 компанию. Наибольшие доли занимают Алроса, Норильский никель и Северсталь.

MICEXMNF — Машиностроительный сектор. Включает 4 компании, наибольшую долю (около 59%) занимает Объединенная Вагонная Компания (UWGN).

MICEXFNL — Финансовый сектор. Включает 10 компаний. Наибольшую долю занимают Сбербанк, ВТБ и Мосбиржа.

MICEXCGS — Индекс сектора потребительских товаров и торговли. Включает 9 компаний. Наибольшую долю занимают Дикси и МВидео.

MICEXCHM — Индекс сектора химического производства. Включает 5 компаний. Наибольшую долю занимают Оргсинтез и Фосагро.

MICEXTRN — Транспортный сектор. Включает 4 компании. Наибольшую долю (около 72%) занимает Аэрофлот.

* Данные на 26 сентября 2017

Индексы облигаций

Методикой расчета индексов облигаций Московской Биржи предусмотрен прозрачный механизм формирования базы расчета индексов, в том числе включающий ежеквартальный пересмотр индексов. Отбор облигаций для включения в индекс осуществляется на основе цен облигаций, выраженных в рублях Российской Федерации. Для каждого индекса осуществляется также расчет показателей дюрации и доходности к погашению.

RUABICP и RUABITR — композитные индексы облигаций. Являются самыми широкими с точки зрения базы расчета облигационными индексами российского долгового рынка. Индекс рассчитывается по методикам чистых цен и совокупного дохода, отражая динамику и доходность всего облигационного рынка России.

RUABICP — ценовой индекс, рассчитывается на основе цен облигаций в рублях без учета накопленного купонного дохода.

RUABITR —индекс совокупного дохода, рассчитывается на основе стоимости облигаций, определяемой как сумма цены и НКД облигации в рублях, с учетом реинвестирования купонных платежей.

Основные индексы облигаций

RGBI и RGBITR — индекс государственных облигаций является основным индикатором рынка российского государственного долга и рассчитывается в рублях. Включает в себя наиболее ликвидные облигации федерального займа (ОФЗ) с дюрацией более одного года, рассчитывается в режиме реального времени по методам совокупного дохода (RGBITR) и чистых цен (RUABITR) в рублях.

MICEXCBICP и MICEXCBITR — индексы корпоративных облигаций. Являются основными индикаторами рынка российского корпоративного долга. Включает в себя наиболее ликвидные облигации российских заемщиков, допущенные к торгам на Московской Бирже, с дюрацией более одного года. Рассчитываются в режиме реального времени по методам совокупного дохода (MICEXCBITR) и чистых цен (MICEXCBICP).

MICEXMBICP и MICEXMBITR — индекс муниципальных облигаций. Является основным индикатором рынка российского субфедерального и муниципального долга. Он включает в себя наиболее ликвидные облигации с дюрацией более одного года, рассчитывается в режиме реального времени по методам совокупного дохода (MICEXMBITR) и чистых цен (MICEXMBICP) в рублях.

Дополнительные индексы облигаций

Помимо основных индексов облигаций Московской биржей рассчитывается большое количество индексов, позволяющих отслеживать динамику долговых бумаг, сортируя их по дюрации, рейтингу и уровню котировального листа. Данные по индексу необходимого подмножества облигаций можно посмотреть здесь.

Прочие индексы

Индексы активов пенсионных накоплений. Представляют из себя индексы консервативных ( RUPCI ), сбалансированных ( RUPMI ) и агрессивных ( RUPAI ) стратегий инвестирования. Включают в себя акций и облигаций, допущенных к обращению на Бирже, и в которые могут инвестироваться средства пенсионных накоплений. Начальное значение индексов на 28 декабря 2007 года составляет 1000 пунктов.

Индекс волатильности RVI — рассчитывается с 18 ноября 2013 года. Принцип расчета основан на волатильности фактических цен опционов на Индекс РТС. Индекс рассчитывается в течение основной и вечерней торговых сессий (первые значения с 19:00 до 23:50 МСК и далее с 10:00 до 18:45 МСК). При расчёте индекса, используются ближайший и следующий за ним опционы (только квартальные или месячные серии) со сроком до экспирации более 30 дней.

В зависимости от сроков исполнения сделок, индикаторы классифицируются на однодневные индикаторы «overnight», индикаторы «1 неделя» и «2 недели». Расчет и публикация значений индикаторов ставки РЕПО для операций «overnight» производится один раз в час, начиная с 12:00. Значения индикаторов ставки РЕПО для операций со сроком «1 неделя» и «2 недели» публикуются один раз в день в 19:00.

Индикаторы сделок РЕПО с ЦК (центральным контрагентом). Рассчитываются каждый день и делятся на дневные и вечерние, в зависимости от времени расчета. Дневные индикаторы рассчитываются и публикуются в 12:30 (в расчете участвуют все сделки, заключенные с соответствующей группой инструментов в период с 9:30 до 12.30). Вечерние индикаторы рассчитываются и публикуются по окончании торгов в 19:00 (в расчете участвуют все сделки, заключенные с соответствующей группой инструментов в период с 12:30 до 19.00).

БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Метавселенная, квадриллион и другие приметы будущего

Итоги торгов. Показали худший результат, несмотря на восстановление рынков

Погружение в кошмары. Портфель инвестора на Хэллоуин

Ритейл в III квартале. Чем порадовал Магнит и огорчил X5 Group

Самые страшные графики акций в 2021

Что ждать от акций Chevron после отчета?

Что случилось с Amazon? Результаты отчетности

Справедливая цена акций Apple. Есть ли потенциал роста? Видео

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.