при регистрации счетов фактур на аванс строки красные как исправить

Красные счета-фактуры в Регистрации счетов-фактур на аванс

Вопрос задал Сергей И. (Новосибирск)

Ответственный за ответ: Босых Татьяна (★9.51/10)

Здравствуйте,

При формировании счет-фактуры на аванс программа красным формирует счет-фактуры на аванс по операциям 4 кварталу.

Не совсем понятно, почему программа не формировала счет фактуры на аванс, когда это делалось при формировании НДС за 4 квартал, да ладно, отчетность сдана.

Сейчас в 1 квартале 2020г:

1) В счет-фактурах на аванс (красных) программа формирует счет-фактуры по оплатам за выполненные работы

2) Счет-фактуры на аванс формирует на корректировки. Эти корректировки сделаны при реорганизации одной организации в другую, т.е. в 1С сделан перенос долга.

Вопрос: что сделать в 1С, чтобы программа не формировала эти красные счет-фактуры на аванс?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (6)

Спасибо за ответ, который не принес положительного результат. Выделяю один подвопрос: При формировании счет-фактуры на аванс программа формирует счет-фактуру на аванс, но на 62.02 нет остатка.

Добрый день, Сергей.

Сформируйте ОСВ по счету 76.АВ и 62.02 с аналитикой по счет-фактурам выданным. Проанализируйте, по какому авансу не зачтен СФ на аванс. Подробнее здесь: Закрытие счетов в 1С 8.3 Бухгалтерия пункт Счет 76.АВ не закрывается в 1С 8.3

Здравствуйте, высылаю результат суточной работы. 4-й вариант, прилагаю. Он конечно жесткий, пришлось вмешиваться в прошлый период, но другого более мягкого исправления не получается. Основные причины появления красных авансовых счет-фактур: 1) Заказчик разработал свою инструкцию для Подрядчиков по работе с НДС, прилагаю. Он принимает только те авансовые счет-фактуры, на которые он указал в платежке- аванс. Так как база досталась мне уже какая есть, то пришлось счет-фактуры на аванс Заказчика оставлять, остальные удалять, и удаленные потом вылазят. 2) Несмотря на то, что сальдо 62 счета по нулям, счет-фактуры прицеплялись к платежкам, на которых была корреспонденция 51-62.02. 3) У Заказчика в 4-м квартале была реорганизация и все долги от Брусники перешли к БОС. И корректировка-перенос долга тоже рождает авансовые счет-фактуры (с этим я еще не разбирался, только с платежками, в которых 62.02)

При формировании счетов-фактур на аванс одна из строк помечена красным цветом в 1С

Вопрос задал ЕЛЕНА К. (Москва)

Ответственный за ответ: Елена Медведева (★9.63/10)

При формировании авансовых счет-фактур одна из строк помечена красным цветом. Что бы это могло значить.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (5)

Деньги поступили на расчетный счет 25.01.21г, а регистрация авансового счет-факт. проведено 30.01.21г.

Смоделировала ваш пример в тестовой базе. Пока с/ф не был выписан, строка была черной. После выписки с/ф вручную также стала подсвечиваться красным.

Общее правило такое: если дата регистрации счета-фактуры на аванс позже той даты, когда счет-фактура должен быть зарегистрирован согласно учетной политики или договору с покупателем, то строка по авансу выделяется красным цветом.

Возможно, что-то еще изменили в алгоритме.

В любом случае, у вас счет-фактура выписан в течение 5 дней, все верно.

И всё же не понятно почему так получается. За квартал автоматически было зарегистрировано 7 авансовых счет-фактур. Алгоритм у всех один и тот же, но только одна счет-фактур выделена красным цветом.

Проверьте, какие настройки выставлены в разделе Налоги и отчеты и в договорах с покупателем. Если в настройках Выставлять всегда при получении аванса, а выставили через 5 дней, может быть в этом причина.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Огромное спасибо лектору.

Семинар был очень важным и нужным. Все вопросы, которые возникали ранее были рассмотрены и решины.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Типичные ошибки в счетах-фактурах по сделкам с предоплатой

Бухгалтеры нередко допускают ошибки в оформлении счетов-фактур. Поскольку налоговые органы проводят автоматическую сверку счетов-фактур покупателей и продавцов, такие ошибки могут быть критичными. В этой статье мы рассмотрим несколько подобных ситуаций по сделкам с предоплатой (НДС по авансу).

Ошибки продавца

При оформлении авансовых счетов-фактур

Не позднее пяти календарных дней со дня получения аванса поставщик должен предъявить покупателю НДС. Счет-фактура составляется в двух экземплярах: один передается покупателю, а второй — регистрируется в книге продаж (п. 3 ст. 168 НК РФ). При решении вопроса о том, нужно ли выставлять счет-фактуру, бухгалтеры допускают ошибки в двух случаях.

Минфин разрешает не выставлять счет-фактуру, если вы получили аванс в счет предстоящей поставки и в течение пяти календарных дней с момента его получения отгрузили товар, выполнили работу, оказали услугу (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39, п. 1). Однако мы все же рекомендуем и в этом случае выставлять два счета-фактуры: и на сумму полученной предоплаты, и при отгрузке. Поскольку такого мнения придерживается ФНС, а именно это ведомство будет проверять вашу декларацию (письма от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@).

Обратите внимание, что для принятия к вычету НДС, уплаченного с аванса, продавец должен зарегистрировать в книге покупок авансовый счет-фактуру, который ранее был отражен в книге продаж (п. 22 Правил ведения книги покупок). Таким образом, авансовый счет-фактура является основанием для вычета не только у покупателя, но и у продавца (п. 1 ст. 169, п. 9 ст. 172 НК РФ).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности. Смотрите разбор этих и других тем в записях Контур.Конференции-2018.

В реквизитах авансовых счетов-фактур

Ошибки, которые допускает продавец (поставщик) при заполнении реквизитов в авансовом счете-фактуре, могут оказаться критичными для покупателя, если он решит воспользоваться правом на вычет (пп. 1 и 5–6 ст. 169 НК РФ). В авансовом счете-фактуре, как и в обычном, должны быть заполнены следующие реквизиты (п. 5.1 ст. 169 НК РФ):

Кроме того, в авансовых счетах-фактурах должны быть указаны:

Особое внимание следует уделить заполнению табличной части документа.

В графе 1 наименование товаров (описание выполненных работ или оказанных услуг), в счет поставки которых получена предварительная оплата, отражают так, как оно указано в договоре. Если покупатель перечислил предоплату не за определенный товар, а в целом под ассортимент продукции и конкретная спецификация или заявка будет составлена после оплаты, допустимо указывать в авансовом счете-фактуре обобщенное наименование товаров: нефтепродукты, канцелярские (кондитерские) изделия и т.д.

В ситуации, когда заключаются договоры, предусматривающие одновременно с поставкой товаров выполнение работ (оказание услуг), в графе 1 нужно привести как наименование поставляемых товаров, так и описание выполняемых работ (оказываемых услуг), см. письмо Минфина от 26.07.2011 № 03-07-09/22.

Далее в табличной части в графах 7, 8, 9 указывают: расчетную налоговую ставку — 18/118 или 10/110 (п. 4 ст. 164 НК РФ); сумму исчисленного НДС; сумму полученного аванса. В остальных графах 2–6, 10–11 и строках 3 и 4 ставят прочерки (п. 4 Правил заполнения счета-фактуры).

Счета-фактуры на предоплату при освобождении от уплаты НДС не составляются в соответствии с нормами ст. 145 и 149 НК РФ. Аналогично действуют при получении аванса:

НДС+ проверит корректность заполнения реквизитов покупателя в авансовых счетах-фактурах и поможет избежать двойного налогообложения по данной авансовой сделке у контрагента.

При заполнении книги продаж

Выставленный авансовый счет-фактуру, в том числе при безденежных расчетах, продавец должен зарегистрировать в книге продаж за квартал, на который приходится дата получения аванса (п. 17 Правил ведения книги продаж). Важно заполнить книгу правильно:

При заполнении книги покупок

Если отгрузка совершается одновременно с регистрацией в книге продаж счета-фактуры, который выставлен при этой операции, в книге покупок регистрируется счет-фактура, который выставлен при получении аванса (п. 8 ст. 171 и п. 6 ст. 172 НК РФ, п. 22 Правил ведения книги покупок).

НДС с аванса продавец примет к вычету в размере, соответствующем той его части, которая зачтена согласно условиям договора в оплату отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Вычет авансового НДС можно заявить только в том квартале, в котором выполнены для него условия. Переносить этот вычет на более поздние кварталы нельзя (письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290).

В книге покупок указывается код операций 22, а в графе 7 — данные платежного поручения на полученный аванс. Сведения о платежке указываются также и в отгрузочном документе по строке 5. А в книге продаж по нему должна заполняться графа 11. Поэтому, если реквизиты заполнены верно, налоговая инспекция автоматически может все сверить и не будет предъявлять претензии.

Ошибки покупателя

При выборочном подходе к праву на вычет

Следует помнить, что вычет НДС по уплаченному авансу является правом покупателя, а не обязанностью (п. 1 ст. 171 НК РФ). Если он использует свое право на вычет налога по полученным товарам (работам, услугам), а не по их предоплате, это не приводит к занижению налоговой базы и суммы НДС, подлежащей уплате в бюджет. Но если право на вычет используется выборочно, это может привести к ошибкам. При принятии к учету оплаченных товаров (работ, услуг) придется проверять, был ли заявлен вычет при перечислении соответствующего аванса.

При заполнении книги покупок

Для того чтобы принять НДС к вычету, покупатель должен зарегистрировать в книге покупок отгрузочный или авансовый счет-фактуру, полученный от продавца (пп. 1‑2 Правил ведения книги покупок).

Авансовый счет-фактура регистрируется в книге покупок за квартал, в котором он получен от получившего аванс продавца. Данные о платежке отражаются в графе 7 книги покупок покупателя. При этом графы 4, 6, 8а, 9а, 10–12 книги покупок не заполняются (п. 7 Правил ведения книги покупок).

Отгрузочный счет-фактуру можно зарегистрировать в книге покупок за любой квартал, начиная с квартала, в котором выполняются три условия (пп. 1, 1.1 ст. 172 НК РФ):

1) у покупателя есть счет-фактура, полученный от продавца;

2) товары (работы, услуги) по этому счету-фактуре приняты к бухгалтерскому учету, то есть покупателем подписана товарная накладная, акт о выполнении работ или оказании услуг;

3) не истекли три года после принятия товаров (работ, услуг) к бухгалтерскому учету (письма Минфина от 06.08.2015 № 03-07-11/45515, от 12.05.2015 № 03-07-11/27161, от 12.02.2015 № 03-07-11/6141). Например, последним кварталом, в котором можно заявить вычет НДС по товарам, принятым к учету в I квартале 2015 года, будет I квартал 2018 года.

Возможна ситуация, когда счет-фактуру вы получите после окончания квартала, в котором товары (работы, услуги) приняты к учету, но до 25-го числа месяца, следующего за этим кварталом. Тогда НДС можно принять к вычету, зарегистрировав этот счет-фактуру в книге покупок в квартале принятия товаров (работ, услуг) к учету (п. 1.1 ст. 172 НК РФ, письмо Минфина от 02.02.2016 № 03-07-11/4712).

Чтобы не было двойного вычета — и с аванса, и с поставки, — покупатель обязан восстановить принятый ранее к вычету НДС с аванса в том налоговом периоде, в котором принимаются к вычету суммы НДС по оприходованным товарам, работам или услугам (пп. 3 п. 3 ст. 170 НК РФ). При восстановлении НДС покупателю следует зарегистрировать счет-фактуру, на основании которого применялся вычет по авансу, в книге продаж. Если покупатель ранее не применил вычет суммы НДС с аванса, восстанавливать впоследствии налог ему не нужно.

НДС+ проверит, восстановлен ли покупателем НДС, ранее принятый к вычету по авансу

При ведении учета

Если покупатель осуществляет операции как облагаемые, так и не облагаемые НДС, он обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам). При этом речь идет только о суммах налога по приобретенным товарам (работам, услугам), которые используются для осуществления как облагаемых НДС, так и не подлежащих налогообложению операций (п. 4 ст. 170 НК РФ).

О необходимости вести раздельный учет по суммам НДС, которые относятся к предоплате, в п. 4 ст. 170 НК РФ не сказано. Поэтому счета-фактуры на перечисленную сумму предоплаты в счет предстоящих поставок товаров, которые приобретаются для использования одновременно в облагаемых и не облагаемых НДС операциях (см. п. 2 ст. 170 НК РФ), регистрируются в книге покупок на сумму, указанную в данном счете-фактуре. Это дает покупателю возможность принять к вычету налог со всей суммы предоплаты. При регистрации авансового счета-фактуры по товарам (работам, услугам), которые приобретаются для операций как облагаемых, так и не облагаемых НДС, в графе 16 книги покупок указывается вся сумма НДС, указанная в этом счете-фактуре (пп. «у» п. 6 Правил ведения книги покупок).

После отгрузки товаров (работ, услуг), передачи имущественных прав и получения счета-фактуры налог с предоплаты, ранее принятый к вычету, придется восстановить. При ведении раздельного учета облагаемых и не облагаемых НДС операций часть входного НДС принимается к вычету, а остальная сумма относится на увеличение стоимости приобретенных товаров (работ, услуг, имущественных прав).

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Как в 1С аннулировать ошибочную регистрацию авансового счета-фактуры в книге продаж

Обнаружив в текущем периоде ошибку прошлого периода, в результате которой был излишне уплачен НДС (например, из-за ошибочного признания авансом поступившей от покупателя постоплаты), налогоплательщик может исправить ее: аннулировать лишнюю регистрационную запись по ошибочному счету-фактуре в книге продаж, пересчитать налоговую базу по НДС в периоде выявления ошибки и представить уточненную декларацию по НДС. Механизм исправления указанных ошибок Постановлением Правительства РФ от 26.12.2011 № 1137 не предусмотрен, но в соответствии с разъяснениями ФНС России можно аннулировать ошибочные регистрационные записи с помощью дополнительных листов книги продаж.

Порядок внесения исправлений в счет-фактуру после окончания налогового периода

Согласно пункту 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

Если в текущем налоговом (отчетном) периоде обнаружены ошибки (искажения) в исчислении налоговой базы, которые относятся к прошлым налоговым (отчетным) периодам, то перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) (абз. 2 п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если (абз. 3 п. 1 ст. 54 НК РФ):

При применении данных положений к исчислению НДС и представлению налоговой отчетности по налогу необходимо учитывать следующие особенности:

Как определено Правилами ведения книги продаж, утв. Постановлением № 1137, при внесении исправлений в выставленный счет-фактуру после окончания налогового периода регистрация исправленного счета-фактуры и аннулирование записи по первоначальному счету-фактуре производятся в дополнительном листе книги продаж за налоговый период, в котором были зарегистрированы счет-фактура до внесения в него исправлений (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Несмотря на то, что данные нормы Постановления № 1137 соотносят порядок исправления книги продаж только с внесением исправлений в счета-фактуры, применение дополнительных листов книги продаж предписывается в отношении любых изменений книги продажи истекших налоговых периодов (письма ФНС России от 06.09.2006 № ММ-6-03/896@, от 30.04.2015 № БС-18-6/499@).

Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 5 Правил заполнения дополнительного листа книги продаж). При этом в состав уточненной налоговой декларации помимо тех разделов, которые были ранее представлены в налоговый орган, включается Приложение 1 к Разделу 9 (п. 2 Порядка заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@).

Аннулирование ошибочного счета-фактуры на аванс в «1С:Бухгалтерии 8» (ред. 3.0)

Порядок исправления данных бухгалтерского и налогового учета в программе «1С:Бухгалтерия 8» редакции 3.0, начиная от уточнения назначения поступивших денежных средств, и до формирования уточненной декларации по НДС, рассмотрим на следующем примере.

Пример

Организация ООО «ТФ-Мега», применяющая общую систему налогообложения, 03.05.2017, после представления налоговой декларации по НДС за I квартал 2017 года, обнаружила факт ошибочного признания поступивших от ООО «Одежда и обувь» денежных средств авансом и, соответственно, ошибочной регистрации выставленного авансового счета-фактуры в книге продаж за I квартал 2017 года.

Организация решила внести исправления в данные бухгалтерского и налогового учета, аннулировать лишнюю регистрационную запись по счету-фактуре в книге продаж и представить уточненную налоговую декларацию по НДС за I квартал 2017 года.

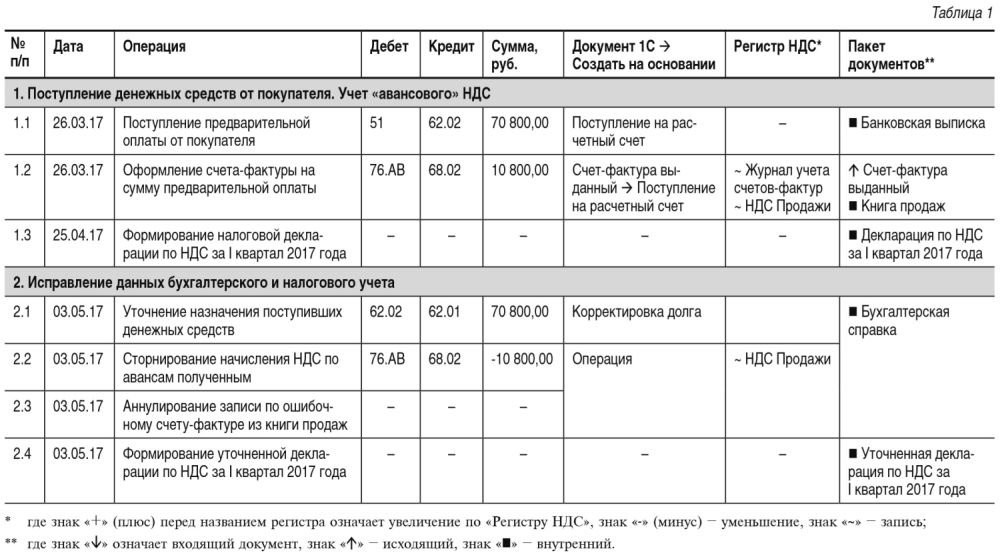

Последовательность операций приведена в таблице 1.

Поступление денежных средств от покупателя. Учет «авансового» НДС

Поступление предварительной оплаты в счет предстоящей поставки товаров (операция 1.1 «Поступление предварительной оплаты от покупателя») в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

В результате проведения документа Поступление на расчетный счет будет сформирована бухгалтерская проводка:

Дебет 51 Кредит 62.02

— на сумму предварительной оплаты, поступившую продавцу от покупателя.

В соответствии с пунктами 1 и 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, продавец должен выставить счет-фактуру не позднее пяти календарных дней, считая со дня получения предоплаты.

Счет-фактура на полученную сумму предоплаты (операция 1.2 «Оформление счета-фактуры на сумму предварительной оплаты») в программе формируется на основании документа Поступление на расчетный счет по кнопке Создать на основании. Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки Регистрация счетов-фактур на аванс (раздел Банки и касса).

В новом документе Счет-фактура выданный основные сведения будут заполнены автоматически по документу-основанию:

Кроме того автоматически будут проставлены:

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо в поле Номенклатура табличной части документа ввести наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

По кнопке Печать документа Счет-фактура выданный можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах.

Согласно Правилам заполнения счета-фактуры, утв. Постановлением № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

Счет-фактура

Данные

Реквизиты (номер и дата составления) платежно-расчетного документа (пп. «з» п. 1 Правил заполнения)

Наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. «а» п. 2 Правил заполнения)

Сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с пунктом 4 статьи 164 НК РФ (пп. «з» п. 2 Правил заполнения)

Полученная сумма предварительной оплаты (пп. «и» п. 2 Правил заполнения)

Прочерки (п. 4 Правил заполнения)

В результате проведения документа Счет-фактура выданный будет сформирована бухгалтерская проводка:

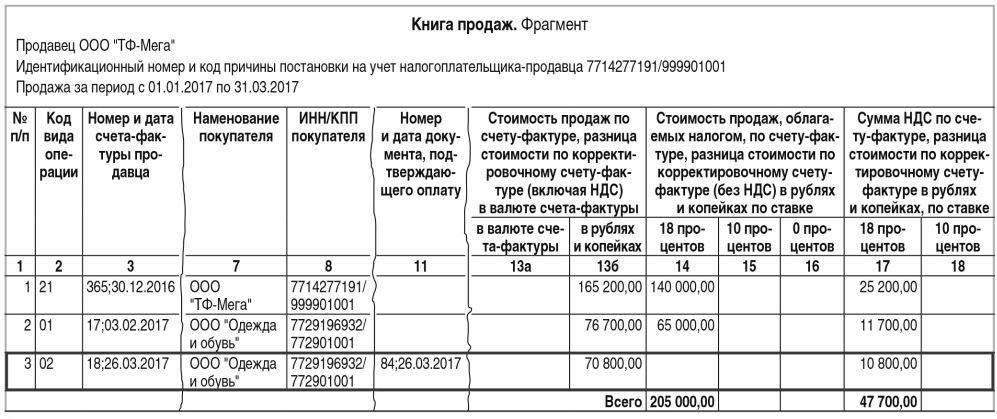

Рис. 1. Книга продаж за I квартал 2017 года

Также на основании документа Счет-фактура выданный вносится запись в регистр сведений Журнал учета счетов-фактур.

Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о выставленном счете-фактуре.

Выставленный при получении предварительной оплаты счет-фактура регистрируется в книге продаж за I квартал 2017 года (рис. 1).

Облагаемая НДС операция, связанная с получением суммы предварительной оплаты, отражается по строке 070 Раздела 3 налоговой декларации по НДС за I квартал 2017 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 20.12.2016 № ММВ-7-3/696@) (операция 1.4 «Формирование декларации по НДС за I квартал 2017 года).

Сведения из книги продаж отражаются в Разделе 9 налоговой декларации по НДС.

Исправление данных бухгалтерского и налогового учета

Поступившие от покупателя 26.03.2017 денежные средства были ошибочно признаны предварительной оплатой по договору № 25 от 01.03.2017, а не оплатой товаров, отгруженных покупателю 03.02.2017 по договору № 15 от 01.02.2017.

Согласно пункту 5 Положения по бухгалтерскому чету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В документе Корректировка долга указываются следующие значения:

Какие ошибки бухгалтеры допускают чаще всего при формировании и учете авансового счета-фактуры?

Любые нарушения правил заполнения документов, используемых для расчета НДС, чреваты неприятностями. Это связано тем, что декларация по налогу проверяется ИФНС в автоматическом режиме. Проверка происходит не только по внутренним контрольным соотношениям – сопоставляются данные покупателей и продавцов. Поэтому крайне важно, чтобы они были идентичными.

Продолжая тему распространенных ошибок при оформлении и регистрации счетов-фактур, которые затем попадают в книги покупок и продаж, а также в декларацию по НДС, расскажем о частых нарушениях по сделкам с предоплатой. Также приведем верный порядок заполнения счетов-фактур и их регистрации в книгах покупок и продаж.

Оформление счета-фактуры на аванс поставщиком

В соответствии с пунктом 3 статьи 168 Налогового кодекса, счет-фактура на аванс должен быть выставлен не позднее 5 дней с момента получения поставщиком предоплаты. Оформить документ нужно в двух экземплярах, один из которых направить покупателю, а второй зарегистрировать в своей книге продаж.

Казалось бы, все предельно просто. Однако зачастую бухгалтеры допускают досадные ошибки при формировании счета-фактуры на аванс.

Первая из них – невыставление документа каждый раз при получении аванса от покупателя в пределах периода. Бухгалтеры порой считают, что счет-фактуру можно выставить раз в месяц или в квартал на общую сумму полученной от покупателя предоплаты. Однако это неверно — на каждую полученную сумму должен быть свой счет-фактура, выставленный не позднее 5 дней с момента ее получения.

Еще одна нередкая ошибка – невыставление счета-фактуры на аванс, если отгрузка происходит в том же квартале. Статьи 168 и 169 НК РФ требуют, чтобы в 5-дневный период после получения предоплаты выставлялся «авансовый» счет-фактура, а в тот же срок после отгрузки – счет-фактура «на отгрузку».

К слову, существуют разъяснения Минфина (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39 ) по поводу ситуации, когда отгрузка произошла в течение 5 дней после получения аванса. Чиновники считают, что в этом случае выставлять авансовый счет-фактуру не нужно — достаточно выписать документ при отгрузке. В то же время ФНС в своих письмах (от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@) высказывала противоположную позицию. Поэтому на всякий случай многие бухгалтеры предпочитают выставлять авансовый счет-фактуру и тогда, когда между получением предоплаты и отгрузкой проходит не более 5 дней.

Когда счет-фактуру на аванс не выставляют

Счет-фактура на аванс не выписывается в следующих случаях:

Ошибки в реквизитах

Счет-фактура является основанием для вычета НДС покупателем. Если поставщик допустил в документе ошибки, то в этом праве контрагенту могут отказать. При этом Минфин неоднократно разъяснял, что основанием для отказа в вычете могут быть лишь ошибки, препятствующие идентификации покупателя, продавца, объекта сделки, его цены, а также ставки и суммы НДС. Но чтобы покупателю не пришлось отстаивать свою правоту перед налоговым органом, лучше подобных ошибок не допускать и заполнять реквизиты счета-фактуры правильно.

Прежде всего указывается номер счета-фактуры и дата его составления. Отметим, что авансовые документы нужно нумеровать в общем хронологическом порядке с отгрузочными счетами-фактурами. В строках перед табличной частью указывается полное или сокращенное наименование покупателя и продавца, их ИНН и КПП. В строках 3 и 4 авансового счета-фактуры (Грузоотправитель и Грузополучатель) ставится прочерк.

Важно правильно указать в строке 5 номер и дату платежки, по которой получен аванс. В строке 7 указывается наименование валюты «Российский рубль» и ее код 643.

В табличной части счета-фактуры на аванс заполняются графы 1, 7, 8 и 9. В остальных следует поставить прочерки. Если аванс перечислен в счет будущей поставки товара с одновременным выполнением определенных работ (например, продажа оборудования и его монтаж), то в графе 1 указывается и товар, и описание работ. Зачастую предоплата перечисляется не за какой-то конкретный товар, в целом под продукцию поставщика. В этом случае в графе 1 указывается общая группа товаров, например, кондитерские изделия, канцелярские товары.

Заполнение поставщиком книг продаж и покупок

Авансовый счет-фактуру поставщик регистрирует в книге продаж с кодом вида операции 02. Сделать это нужно в том же периоде, в котором получена предоплата. В графе 11 указывается номер платежки, а графы 4-6, 14-16 и 19 остаются незаполненными.

В течение 5 дней после осуществления отгрузки в книге продаж регистрируются отгрузочный счет-фактура. При этом в графе 11 в качестве документа, подтверждающего оплату, указывается платежка на аванс.

Вместе с тем выставленный ранее авансовый счет-фактура должен быть отражен в книге покупок с кодом операции 22. В графе 7 следует указать информацию из того же платежного документа, по которому был получен аванс.

Как покупателю следует заполнить книгу покупок

Для покупателя счет-фактура — крайне важный документ. Только при его наличии, верном заполнении и регистрации можно получить вычет входного НДС.

После перечисления аванса и получения от поставщика соответствующего счета-фактуры, документ следует зарегистрировать в книге покупок. Сделать это нужно в том квартале, в котором перечислен аванс. Графы 4, 6, 8 и 9, а также с 10 по 12, не заполняются, а в графе 7 отражаются данные о платежке на аванс.

Когда авансовый счет-фактура получен, НДС с предоплаты можно заявить к вычету. Но можно этого не делать, а подождать, пока будет произведена отгрузка, и заявлять НДС к вычету уже с отгрузочного счета-фактуры. Однако если выбран первый путь, ранее вычтенный по авансовому счету-фактуре НДС придется восстановить. Сделать это нужно в том периоде, когда товары, работы или услуги, под которые переводилась предоплата, получены и оприходованы. Если же НДС с аванса не заявлялся к вычету, то и восстанавливать нечего.

Когда получен отгрузочный счет-фактура, его также следует зарегистрировать в книге покупок. Сделать это можно после того, как полученные по нему товары, работы или услуги приняты к учету. Однако сразу регистрировать документ не обязательно — это можно сделать в любой из периодов в течение трех лет с момента оприходования товаров. Такой возможностью пользуются тогда, когда хотят заявить к вычету входной НДС по этим товарам в одном из следующих кварталов.

Учет облагаемых и необлагаемых НДС операций покупателем

НДС по товарам, работам и услугам, которые используются для осуществления деятельности как облагаемой, так и необлагаемой НДС, должен учитывается раздельно. Устанавливающий это правило пункт 4 статьи 170 НК РФ умалчивает о необходимости применять этот подход в отношении предоплаты, которая переведена в счет поставки таких товаров. Таким образом, предоплата в этом случае регистрируется в книге покупок общей суммой. Также всю ее можно заявить к вычету.

Когда товар, в счет которого переводилась предоплата, будет получен, принятый к вычету НДС следует восстановить. Далее он должен учитываться раздельно. Та часть, которая соответствует облагаемым НДС операциям, принимается к вычету. Остальная сумма налога списывается на увеличение стоимости товара.

В заключение упомянем еще одно обстоятельство. Бухгалтеры нередко допускают ошибки в вычетах по авансовому счету-фактуре при выборочном подходе к их заявлению. Если вы всегда заявляете (либо не заявляете) вычет НДС с предоплаты, то процесс отработан до автоматизма. Если же применяете выборочный подход, то каждый раз при получении отгрузочного счета-фактуры следует проверять, вычитался ли НДС с соответствующего аванса. Иначе легко не заметить ошибки, и ваша декларация по НДС не пройдет автоматическую проверку ИФНС.