какие индикаторы использовать для криптовалюты

Технические индикаторы которые нужно использовать при торговле криптовалютой

В данном материале мы расскажем как можно торговать криптовалютой, если цена движется «вбок» и отсутствует ярко выраженный тренд, а также какие инструменты технического анализа (ТА) необходимы для выявления моментов перепроданности и перекупленности на рынке.

Для осуществления небольших краткосрочных сделок в условиях бокового движения трейдеры часто используют технические индикаторы флэта — осцилляторы.

Навигация по материалу:

Что такое осциллятор?

Осциллятор — инструмент ТА, позволяющий выявлять краткосрочную перекупленность или перепроданность на рынке. Этот инструмент наиболее полезен в условиях отсутствия на рынке четкой тенденции, при боковом движении цены.

Рассмотрим несколько популярных и относительно простых осцилляторов.

ATR — средний истинный диапазон

Средний истинный диапазон (Average True Range, ATR) — индикатор, который хоть и не определяет направление тренда, но зато эффективно может использоваться как мера его волатильности.

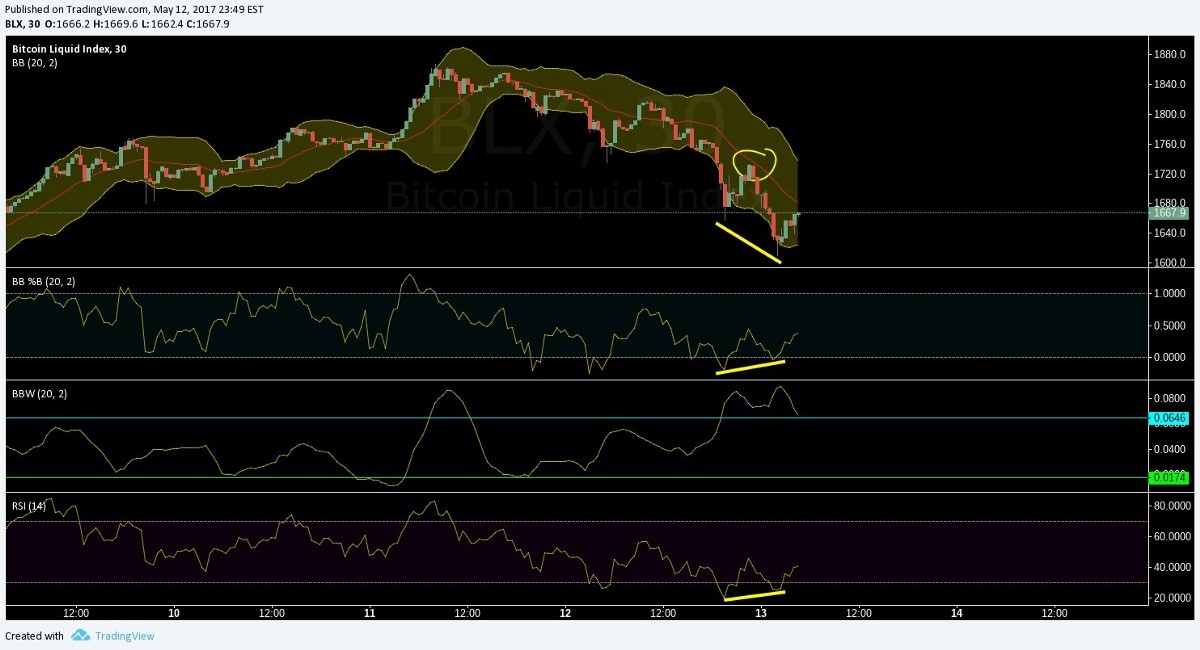

Как можно увидеть на графике ниже, в периоды сильного и высоковолатильного движения значения ATR высоки:

Когда на рынке флэт, то Average True Range находится на низких значениях. Таким образом, чем выше значение индикатора, тем выше вероятность скорой смены тенденции. С другой стороны, чем ниже значение ATR, тем слабее направленность тренда.

Значения индикатора ATR следует учитывать при выборе размера сделки. Последний, впрочем, во многом также зависит от индивидуальной склонности к риску.

Этот индикатор также можно использовать для подтверждения силы тренда. Так, при сильном движении на рынке, значение ATR увеличивается. При слабом же ценовом движении значения индикатора находятся на низком уровне.

Average True Range можно использовать на любом таймфрейме от H1 и выше. По умолчанию период усреднения в настройках ATR выставлен на 14.

Stochastic — стохастический осциллятор

Стохастический осциллятор (Stochastic Oscillator, стохастик) — популярный индикатор, используемый для определения периодов перекупленности и перепроданности на рынке, а также для выявления моментов потенциального разворота тренда на основании бычьей или медвежьей дивергенции.

При осуществлении технического анализа посредством стохастика учитываются три важных аспекта:

«Классическими» настройками Stochastic являются:

Один из наиболее простых способов применения индикатора Stochastic заключается в выявлении моментов перекупленности и перепроданности в условиях устойчивого бокового тренда.

Подходящая возможность для открытия длинной позиции может возникать, когда сигнальная линия %D (оранжевая) возвращается в диапазон индикатора (выше уровня 20) и движется в одном направлении с %K (синяя).

С другой стороны, сигнал для открытия короткой позиции (продажи) появляется, когда линия %D опускается в диапазон ниже уровня 80, двигаясь в одном направлении с %K.

Использование данной стратегии при ярко выраженном бычьем тренде может быть оправдано лишь для открытия сделки на покупку в моменты внутритрендовых коррекций. В данном случае идеальным моментом для открытия длинной позиции может быть возвращение линии %D в диапазон выше уровня 20 и ее движение в одном направлении с %K.

В остальных случаях в условиях ярко выраженного восходящего тренда Stochastic пользоваться не стоит, поскольку большинство сигналов этого индикатора могут оказаться ложными.

В условиях преобладания продавцов на рынке, трейдеру следует обращать внимание на сигналы стохастика о перекупленности, игнорируя области перепроданности.

Так, ниже на дневном графике ETH/USD наблюдается медвежий тренд. Внутритрендовая восходящая коррекция выделена синей пунктирной линией.

Стрелкой отмечен сигнал для продажи на индикаторе Stochastic в момент возвращения обеих линий из зоны перекупленности в диапазон ниже 80.

RSI — индекс относительной силы

Индекс относительной силы (Relative Strength Index, RSI) — технический индикатор момента, сравнивающий величину недавнего роста с динамикой недавних падений. Как и рассмотренный выше Stochastic, RSI определяет периоды перепроданности и перекупленности актива.

Диапазон индикатора RSI находится между отметками 0 и 100. Актив считается перекупленным, если значение индикатора приближается к отметке 70, или уже превышает ее. В таких случаях трейдеры часто открывают короткие позиции, чтобы зафиксировать прибыль.

Если же RSI находится около отметки 30, то это говорит о значительной перепроданности актива, который, вероятнее всего, следует покупать.

Таким образом, не следует покупать актив, когда RSI находится выше уровня перекупленности. Не стоит и продавать, когда этот осциллятор ниже уровня перепроданности.

На графике выше видна достаточно тесная корреляция между показаниями RSI и ценой актива, что свидетельствует об относительно высокой эффективности этого индикатора.

MACD — Moving Average Convergence

Схождение/расхождение скользящих средних (Moving Average Convergence/Divergence, MACD) — один из самых популярных инструментов технического анализа, объединяющий в себе свойства трендового индикатора и осциллятора.

От перечисленных выше осцилляторов MACD отличает отсутствие нижней и верхней границы. Следовательно, этот инструмент не годится для выявления моментов перепроданности/перекупленности на рынке.

Графически MACD представлен двумя линиями и гистограммой :

Создатель MACD Джеральд Аппель в свое время порекомендовал использовать для больших таймфреймов (дневной и более) следующие параметры настройки:

При использовании MACD трейдеры в основном используют три типа сигналов:

Самый простой вариант использования этого индикатора — когда синяя линия MACD пересекает оранжевую сигнальную линию. Как правило, одновременно с этим пересекает нулевой уровень и гистограмма MACD:

Как видно на графике выше, пересечение линий сверху-вниз и преодоление гистограммой нулевого уровня дает сигнал на продажу. И наоборот, пересечение линий снизу-вверх и момент перехода гистограммы от отрицательных значений к положительным генерирует сигнал на покупку.

Также сигналы на покупку/продажу генерируются в моменты пересечения синей линией MACD нулевого уровня (по направлению снизу-вверх — длинная позиция, а сверху-вниз — короткая).

Третий тип сигнала возникает в результате расхождения (дивергенции) MACD и цены актива. Например, на восходящем тренде цена продолжает расти, а на фоне этого линии индикатора опускаются вниз. Такое положение вещей свидетельствует об ослаблении тренда и высокой вероятности разворота. Трейдеры часто рассматривают бычью дивергенцию в качестве сигнала для продаж.

Медвежья дивергенция также считается относительно надежным сигналом к покупке. Она происходит, когда при нисходящем движении цены линии MACD постепенно поднимаются вверх.

Стоит также отметить, что поскольку MACD присущи свойства трендового индикатора, использование его может быть максимально эффективным в периоды ярко выраженного трендового движения. При этом достаточно надежными считаются сигналы к покупке при бычьем тренде и к продаже — на нисходящем.

Можно ли пользоваться одновременно несколькими индикаторами?

Ответ — ДА! К сожалению (или к счастью, кто знает?), мы живем в несовершенном мире. Как говорилось в предыдущих материалах, нет идеальных или универсальных инструментов, а также стратегий теханализа. Индикаторы и осцилляторы также несовершенны — они часто запаздывают, либо же попросту дают ложные сигналы.

Однако комплексный подход с использованием сразу двух-трех технических индикаторов и знание основных моделей японских свечей могут в некоторой мере повысить точность анализа, а также придать немного уверенности трейдеру.

Так, трейдеры часто используют одновременно Stochastic и RSI. На это есть несколько причин:

Многие трейдеры уверены, что сигналы на покупку или продажу наиболее надежны, когда линии этих двух индикаторов находятся одновременно в зонах перепроданности или перекупленности соответственно. Чтобы поточнее открыть позицию, следует дождаться когда линии Stochastic начнут возвращаться в диапазон между 20 и 80.

Кроме того, можно довольно удачно комбинировать индикатор MACD с осциллятором RSI. Ниже на графике можно увидеть, что в декабре прошлого года эти инструменты (пусть и с некоторым опозданием, но все же) указали на благоприятный момент для фиксации прибыли в паре BTC/USD.

Затем, в феврале уже следующего года, эти инструменты указали на удачный момент для покупки на низах.

Также многие трейдеры используют Stochastic в паре с полосами Боллинджера :

Некоторые начинающие трейдеры пытаются подобрать «магическую» и сверхэффективную комбинацию индикаторов. Однако реальность такова, что достичь стопроцентных результатов, увы, невозможно.

Держите нос по тренду, остерегайтесь ложных сигналов и да пребудет с вами сила профита!

Глоссарий к статье

Дивергенция — расхождение между ценовым графиком и показаниями индикатора. Дивергенция считается относительно надежным сигналом об ослаблении ценового движения и приближающемся развороте тренда. При этом чем больше временной период, тем сильнее считается сигнал.

Склонность к риску — степень готовности трейдера/инвестора работать с высокорисковыми активами; степень неопределенности, которую может себе позволить инвестор в отношении возможного отрицательного изменения стоимости его портфеля активов.

Коррекция — временное снижение цены, прерывающее восходящий тренд. Часто причиной коррекции является фиксация прибыли инвесторами. Термин «коррекция» может использоваться и в отношении падающего рынка, находя выражение в краткосрочных периодах роста цен.

5 популярных и простых стратегий в криптотрейдинге для новичков

Технический анализ – надежный помощник в торговле криптовалютами, без которого нельзя обойтись. Существуют тысячи индикаторов, на основе которых криптотрейдеры разрабатывают собственные стратегии.

Большинство из них могут оказаться сложными для понимания новичкам. Но есть и эффективные стратегии, которые обрели большую популярность среди начинающих трейдеров благодаря своей простоте.В этой статье мы поговорим о таких стратегиях, в которых несложно будет разобраться новичку, но при этом они помогут в торговле.

Технические индикаторы отражают реальные рыночные показатели и помогают определить ключевые уровни поддержки/сопротивления, перекупленности/перепроданности, направление тренда и многое другое.

С помощью индикаторов криптотрейдеры могут находить оптимальные точки входа в рынок и получать с определенной точностью сигналы на покупку и продажу криптовалюты.

На основе индикаторов трейдеры создают собственные стратегии. Как правило, используется индикаторы комбинируются для более точных сигналов, чтобы трейдер мог видеть более комплексную картину происходящего на рынке. Это устраняет лишние шумы и позволяет быстрее и качественнее извлечь необходимую информацию.

Как правило, терминалы криптобирж содержат преднастроенные базовые индикаторы, которые трейдер может использовать в своей торговле, такие как SMA (скользящие средние), MACD, Volume и другие.

Например, на графиках Binance предустановлены 3 скользящие средние с разными периодами и индикатор объемов Volume.Индикаторы MA сглаживают ценовые колебания и рассчитывает усредненные значения цены, позволяя понять, в какую сторону направлен тренд в настоящее время. А индикатор Volume отражает текущую рыночную активность: насколько преобладают покупатели (быки) или продавцы (медведи).

Трейдеры могут самостоятельно добавлять, удалять и настраивать нужные им индикаторы в соответствии с индивидуальными предпочтениями в торговле. Но для новичков будет достаточно стандартных настроек – они рекомендованы создателями этих индикаторов и нередко используются профессиональными трейдерами. По мере приобретения опыта вы научитесь настраивать параметры под себя. Далее мы рассмотрим популярные торговые стратегии и объясним, как их использовать в криптотрейдинге.

Скальпинг – не самая простая стратегия для начинающих криптотрейдеров, однако при грамотном управлении рисками может принести неплохой результат. Суть скальпинга заключается в том, чтобы совершать множество сделок в течение дня для получения небольшой прибыли до нескольких процентов. Однако криптовалюты относятся к высоковолатильным активам, и их цена в течение одного дня может меняться на 10% – 50% и более. Но это несет в себе повышенные риски для трейдеров, особенно, новичков.

А значит, трейдеру важно определить, как минимум, два ключевых параметра: уровни поддержки/сопротивления и направление тренда. С помощью уровней поддержки и сопротивления трейдер может определить, в какие моменты лучше всего открывать/закрывать позиции. Когда цена отскакивает от нижней границы, это сигнал на покупку, а отскок от верхней – на продажу.

Особое внимание нужно обращать на скользящие средние. Пересечение MA может указывать как на локальную, так и глобальную смену тренда. Индикатор Volume дополнительно поможет сформировать картину рынка и указать на медвежью и бычью дивергенцию. Например, если индикатор отображает красную, но на графике она зеленая, то это говорит о том, что сила медведей иссякает и цена готовится к прорыву.

Поскольку нужно определить направление тренда и ключевые уровни поддержки и сопротивления, то для торговли подойдут трендовые индикаторы, а также индикаторы объема и моментума:

Тренд может измениться в любой момент и предугадать это невозможно. Поэтому важно следить за тем, чтобы трендовые индикаторы сохраняли свое направление.

Подсказка. Binance и многие другие популярные площадки используют графики популярного сервиса Tradingview. Чтобы добавить индикатор на график, нужно кликнуть по нему ПКМ и в поле начать вводить название индикатора. Затем в отобразившемся списке выберите нужный индикатор.

Еще одна популярная стратегия среди начинающих трейдеров – трендовая торговля. При этом нужно определить, в каком направлении движется цена в данный момент времени. Тренды бывают локальными и глобальными. Глобальные тренды подходят для среднесрочной и долгосрочной торговли.

Во время восходящего тренда цена движется лесенкой в узком канале и может незначительно выходить за его пределы. Причем, как правило, каждый локальный минимум выше предыдущего. То же справедливо и для локальных максимумов.

Итак, когда вы определили что тренд направлен вверх, то необходимо выделить ключевые уровни поддержки и сопротивления – от них мы и будем отталкиваться. Соответственно, зона поддержки подойдет для открытия длинных позиций, а зона сопротивления – для закрытия.

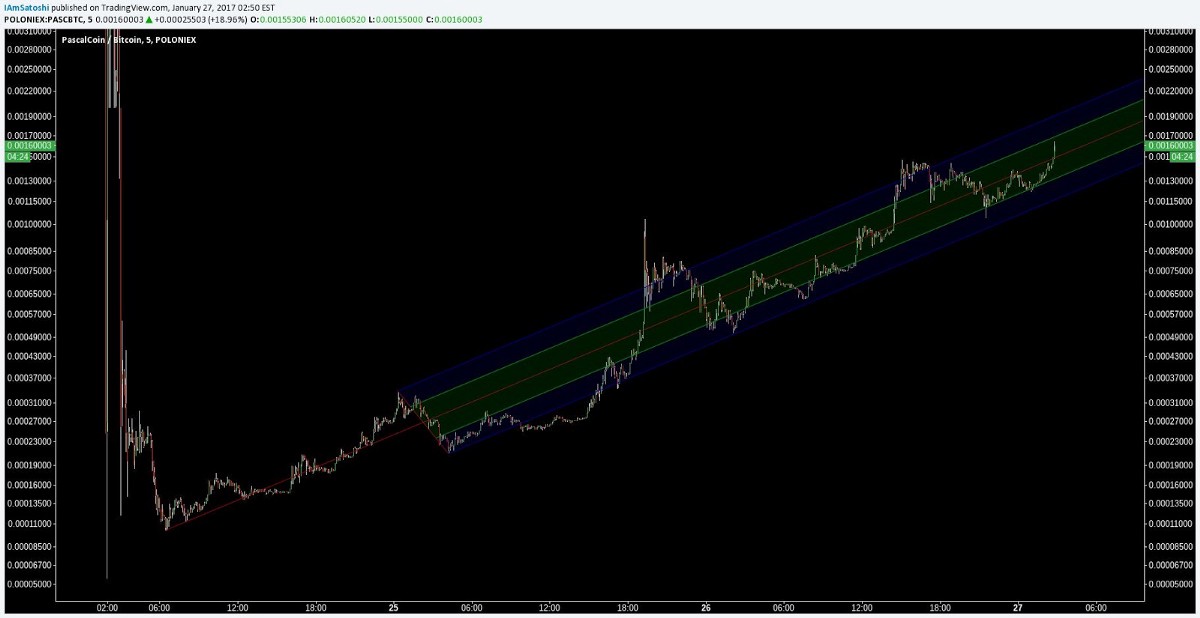

Как видно на картинке, цена криптовалюты колеблется в узком коридоре. А локальные минимумы и максимумы выше предыдущих (на скриншоте минимумы отмечены белыми горизонтальными линиями).

При нисходящем тренде сигналом к началу торговли будет пробой уровня сопротивления. Однако иногда пробой может оказаться ложным. Если цена после пробоя быстро откатилась и вернулась в исходное положение, то это может указывать на ложный пробой. В это время лучше подождать, когда отчетливо проявится тренд. Подробнее стратегии, основанной на пробое уровней, мы поговорим в следующем пункте статьи.

Поскольку рассматриваемая стратегия предусматривает торговлю по тренду, то логично будет использовать трендовые индикаторы:

Эта стратегия используется, когда новый тренд еще не сформировался, но прорыв ключевого уровня может указывать на его смену. В течение определенного периода времени цена может продолжительно отскакивать от уровня поддержки и сопротивления.

Но рано или поздно силы рынка перевешиваются в другую сторону: цена не может двигаться только в одном направлении. Когда курс значительно вырастает, покупатели ослабевают и в игру активно включаются медведи. Верно и обратное.

При приближении к этому моменту амплитуда цены начинает уменьшаться, то есть цена находится в боковом движении или во флете. На начало восходящего тренда может указывать пробой уровня сопротивления. А перед этим продавцы «подталкивают» цену все ближе к уровню сопротивления.

Один из характерных признаков смены тренда можно наблюдать тогда, когда уровень сопротивления практически не меняется, а уровень поддержки приближается к нему, замыкая график в форме некоторого подобия клина. В определенный момент происходит пробой уровня сопротивления и цена начинает расти, указывая на появление нового восходящего тренда. При этом важно, чтобы цена не откатилась сразу к предыдущему уровню – этот феномен называется ложным пробоем.

Не нужно спешить и открывать позицию сразу после того, как цена прорвалась выше уровня сопротивления. Необходимо, чтобы выполнялось условие: новый сформировавшийся уровень поддержки должен оказать не ниже предыдущего уровня сопротивления. В этом случае можно открывать лонг, а затем торговать по тренду.

И снова здесь подойдут трендовые индикаторы. Но в дополнение к ним лучше использовать индикаторы моментума и объемов. Список подходящих индикаторов для стратегии на пробой ключевых уровней:

MACD (схождение/расхождение скользящих средних) – один из самых популярных и простых индикаторов в трейдинге. Именно простота его использования послужила причиной такой популярности индикатора.

Сигналом на покупку криптовалюты будет пересечение линий быстрой и медленной MA ниже нулевого уровня MACD. При этом быстрая скользящая средняя должна пересекать медленную MA снизу вверх – именно это сигнализирует о развороте цены к росту.

Сигналом на продажу, соответственно будет пересечение медленной MA сверху вниз. При этом необязательно, чтобы это пересечение было выше нулевого уровня MACD.

Как мы писали ранее, для этой стратегии достаточно двух базовых индикаторов со стандартными настройками:

Не все торговые стратегии могут основываться на индикаторах, хотя могут подразумевать их использование в качестве дополнительного инструмента. В периоды высокой волатильности на крипторынке нередко возникает разница между котировками на разных биржах и в различных торговых парах. Разница между котировками может достигать 5% и более процентов.

Существует два основных вида криптоарбитража:

Межбиржевой арбитраж работает так:

При этом нужно рассчитывать комиссии при выводе криптовалюты с биржи и за обмен. Кроме того, сохраняются риски, что курс криптовалюты резко изменится в период высокой волатильности, и вы не только лишитесь прибыли, но и понесете убытки. Особенно, это касается таких криптовалют, как Bitcoin и Ethereum: в их блокчейнах дорогие и медленные транзакции, которые могут проходить до часа и более. За это время курс может сильно измениться.

Внутрибиржевой арбитраж подразумевает использование промежуточной торговой пары в пределах одно биржи. Курс в различных парах может также сильно варьироваться. Пример внутрибиржевого арбитража:

Получается своего рода треугольник. В этом случае прибыль извлекается за счет ценового спреда. Как правило, чем выше ликвидность, тем ниже спред. Но такие пары, как LTC/ETH или BTC/LTC менее ликвидны, поэтом спред может быть значительно выше, что открывает хорошие возможности для криптоарбитража. Но при более низкой ликвидности ордера могут исполняться дольше – в этом и кроется основной риск внутрибиржевого арбитража.

Подсказка. Курсы на различных криптобиржах можно найти на специальных сервисах-агрегаторах, например, CoinMarketCap или CryptoCompare.

Это лишь часть торговых стратегий, которые используют новички.

Существует множество не менее популярных торговых стратегий, основанных на Bollinger Band, уровнях Fibonacci, Parabolic SAR и других известных индикаторах.

Если вы хотите узнать больше о трейдинге, торговых стратегиях и новых перспективных направлениях, то подписывайтесь на официальные ресурсы Top Traders Academy.

Основы технического анализа на криптовалютном рынке

Мы перевели пост Toshimoku’s Trading Tips & Tricks, опубликованный в блоге известного в англоязычном коммьюнити трейдера под псевдонимом SatoshiMoku, в котором он собрал основы технического анализа применимо непосредственно к криптовалютному рынку. Независимо от того, начинающий вы трейдер или опытный игрок, информация должна вам пригодиться. Переведено при поддержке канала #trading в Чате Coinspot, присоединяйтесь.

Вот как начинается и развивается торговля для самых успешных трейдеров:

Потеря денег на каждой сделке

Все зависит от того, насколько быстро вы настроите свои правила управления рисками. На самом деле этот этап – потеря денег на каждой сделке, может длиться месяцами, а то и вовсе никогда не закончиться. Боязнь упустить прибыльную сделку только ускоряет неизбежный слив всего депозита, провоцируя продажу на минимумах и покупку на наивысших значениях курса («на хаях»). На каждой сделке идет торговля всеми деньгами, что сродни попытке выиграть в лотерею. Это ближе к азартным играм, нежели к трейдингу.

Этап, когда осуществляется управление рисками, но ведется оно с чрезмерно – во всем видится возможная потеря денег. У вас хорошо получается снижать потери от неправильных сделок, однако недостаточная оценка допустимого уровня риска не позволяет извлекать более высокую прибыль.

Маленькие прибыли на сделку

Ваша система работает. Риск-менеджмент работает. Но эмоции мешают вашим прибылям со сделок расти, ибо вы никогда еще не были «так хороши» в трейдинге. Вы рано закрываете позиции, слишком быстро и сильно двигая стопы, не используете предварительную постановку цели по цене – шаг, который мог бы принести больше прибыли, ну или вы в панике продаете. Зачастую потребуется немало времени и сделок с маленькими прибылями, чтобы осознать, что не так с выбранной стратегией.

Трейдер — уровень Бог! У большинства людей уходят годы чтобы достигнуть такого результата. У вас по-прежнему будут убыточные и близкие к нулевой прибыли сделки, но большинство ваших сделок будут приносить прибыль, которая существенно перекроет все потери. Вы варьируете размером открытой позиции в зависимости от уровня риска. Торговля осуществляется одновременно по нескольким открытым сделкам, 50-75% которых закрываются по достижении заранее определенных ценовых уровней, в то время как остальным дается шанс расти дальше и приносить еще большую прибыль.

Очень важно, несмотря на неизбежные потери денег, тратить свое время на изучение торговой системы и разработку соответствующих правил входа и выхода из сделок.

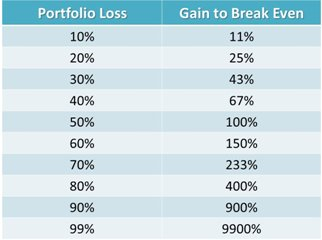

Помните, что большие потери всегда сложнее восстановить, чем маленькие!

Каково ваше мышление?

Многие люди покупают криптовалюту, а затем внимательно следят за её курсом, эта стратегия превратит вас в дей-трейдера, руководимого эмоциями. Торговля или активное управление не для всех. Я серьезно, это действительно не для большинства людей. Более 90% всех трейдеров теряют свои деньги и не могут придерживаться простой стратегии покупки и холда. Если вы не можете использовать этот стиль, вы не только потеряете деньги, но и будете тратить свое время впустую — что еще более ценно.

Многие используют стратегию покупки и холда для Биткоина, которая обычно занимает нескольких месяцев или лет. Некоторые трейдеры используют эту же стратегию для альткоинов, но я не рекомендую её для большинства монет. Это пассивная стратегия, которая часто используется большинством людей для активного управления, особенно её любят трейдеры-новички.

Это активная стратегия управления, которая может работать в течение любого периода времени, но чаще всего используются минутные, недельные или дневные свечи. Как правило, этот процесс включает в себя несколько этапов, на которых можно использовать технический и фундаментальный анализ.

Как выглядят сделки с высокой вероятностью успеха?

Как их найти?

На каком таймфрейме, каким индикаторам, осциллятором, или фигурам на графиках я могу доверять?

— Точка входа, выхода и стоп-лосс

Использование своей системы; где я могу открыть позицию, где должна быть цель/закрытие позиции, насколько велик мой риск?

Следуйте идеям, основанных на вашей стратегии. Многие трейдеры тратят время для анализ рынка, на котором они никогда не будут торговать. Теоретический трейдинг или обратное тестирование отлично подходят для проверки вашей системы, но в какой-то момент вам нужно буквально вложить средства в ваши же идеи. Чем скорее вы будете связаны с рынком, тем лучше.

Определение объема для каждой сделки требует не мало точности и изящества, но также может быть фиксированным процентом для каждого типа торговли или типа входа:

Я буду трейдить на 10% для каждой новой позиции

Я буду трейдить на 20% на основе графика и добирать позицию во время откатов или около ключевых целей/поддержки/сопротивления.

или же определением ключевой цели/поддержки/сопротивления:

«Существует крупная поддержка в районе 10 000 на основе x, y, z. Я собираюсь разместить большую часть моего бида на уровне или чуть ниже 10 000, но я также хочу разместить меньший процент моего ведра выше 10 000, чтобы убедиться, что я войду в рынок.»

Где лучше наблюдать за графиком?

Для простоты все графики в этом руководстве будут опубликованы на сайте www.tradingview.com. Это бесплатный сайт, и вам не нужен про-аккаунт, чтобы быть успешным трейдером. Так же есть и другие подобные сервисы:

Где торговать?

Ответ на этот вопрос, зависит от вашего гражданства и KYC/AML процессов. Вот несколько вариантов:

Coinbase/GDAX

Bitfinex

Bitstamp

Bitmex

OKEX (бывшая OkCoin)

Gemini

Kraken

Poloniex

Bittrex

Binance

Где найти ключевую информацию о рынке?

Поиск лучшего таймфрейма

Не существует единого идеального таймфрейма для любого рынка или монеты в данный момент времени. Рынок изменчив. Более высокие таймфреймы и идеи на их основе имеют большее значение, но это не означает, что на более мелких таймфреймах вы не найдете эффективные сделки с высокой вероятностью исполнения. Важно проверять несколько таймфреймов и оценивать сделки соответствующим образом.

Трейды на мелких промежутках времени часто имеют меньший потенциал роста или падения, тогда как более высокие таймфреймы имеют больший потенциал. Много трейдеров-новичков делают несколько сделок на низких таймфреймах, вместо того чтобы делать меньше сделок, но на более высоких.

Свечи

Свеча состоит из тела, верхней/нижней тени, цвета. Если цена открытия ниже цены закрытия, свеча будет зеленой. Если цена открытия выше цены закрытия, свеча будет красной.

Время открытие/закрытие будет определяться таймфреймом графика. На часовом графике каждая свеча представляет один час данных. Сайт биржи или часовой пояса — определяет момент закрытие свечи. Нет единого стандарта, так как крипта торгуется 24/7, хотя вы обнаружите, что большинство графиков на биржах имеют одинаковое время закрытия свечей.

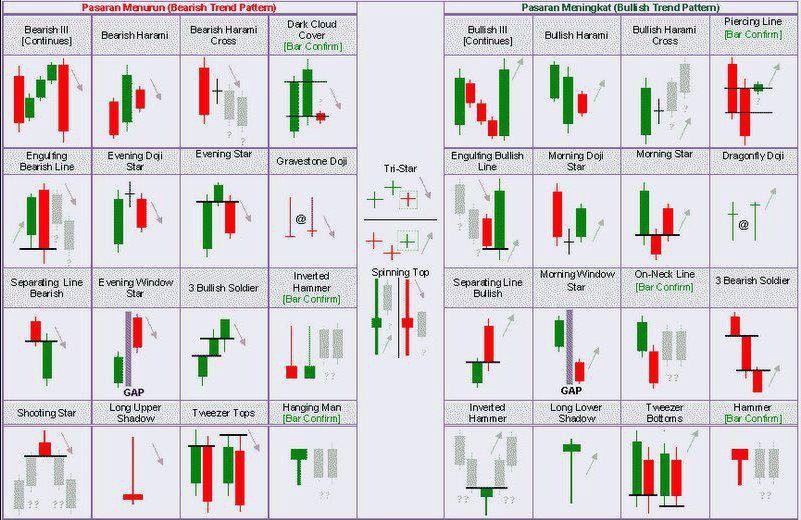

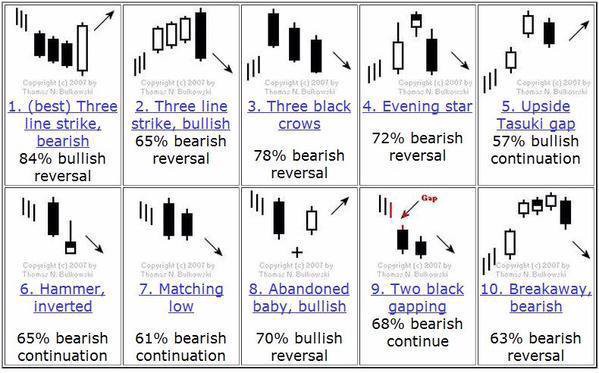

Как и в случае с любым шаблоном, существуют разворотные или сохраняемые движение свечи, а так же паттерны, более известны как бычьи или медвежьи свечи, или «подсвечники». Для того чтобы понимать на что «намекают» свечи, необходимо использовать простой рисунок или фрактальное распознавание.

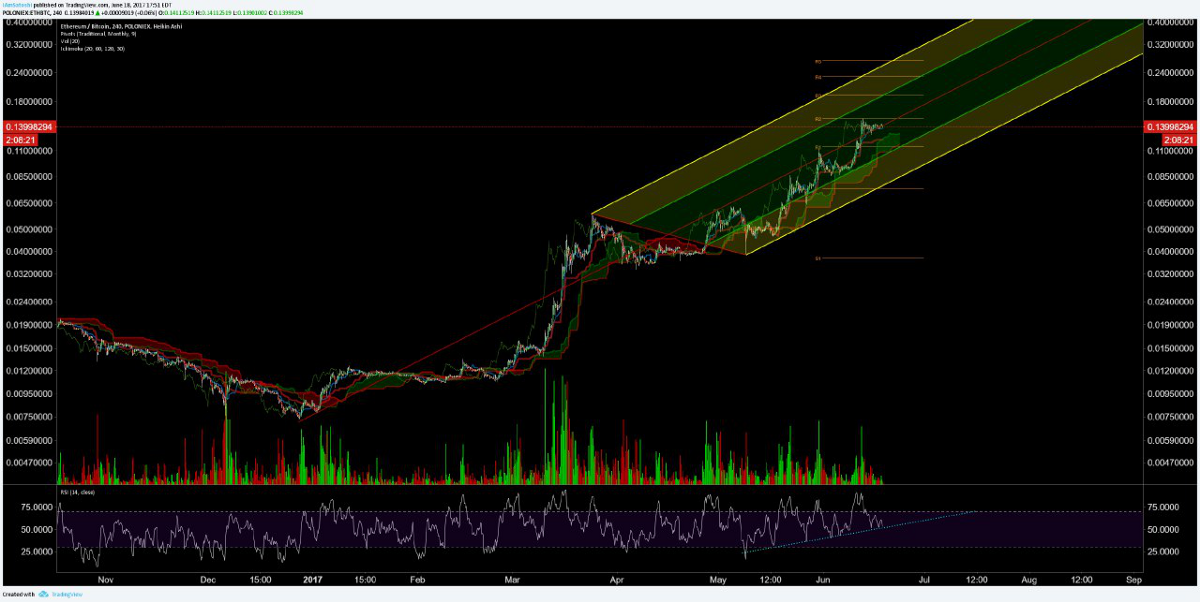

Свечи типа Heikin-Ashi (HA) (баланс полосы)

Такие свечи используют информацию о закрытии/открытии предыдущего периода и данные о текущем периоде.

Открытое и закрытое выше предыдущего периода указывает на сильную динамику текущего тренда. Открытие и закрытие в рамках предыдущего периода предполагает замедление тренда. Цветное переключение с зеленого на красный или наборот, указывает на возможность начала нового тренда и окончания предыдущего. Эти переходы следует воспринимать как сигналы для открытия лонгов или шортов.

Как правило, на третьей или четвертой одинаковой по цвету свече нарушается локальный топ. Стоп-лосс размещается либо ниже свечи без импульсов, такой как вращающаяся вершина или доджи, либо ниже первой тени противоположной по цвету свечи (см. ниже).

Фракталы Билла Уильямса

Логика похожа на HA-свечи, но немного запаздывая от HA. Бычий фрактал состоит из серии последовательных баров, в которых перед и за самым высоким максимумом находятся по два бара с более низкими максимумами, и противоположная конфигурация медвежьего фракатала, в которой перед и за самым низким минимумом находятся по два бара с более высокими минимумами). Бычий тренд не должен нарушать медвежьи фракталы и наоборот.

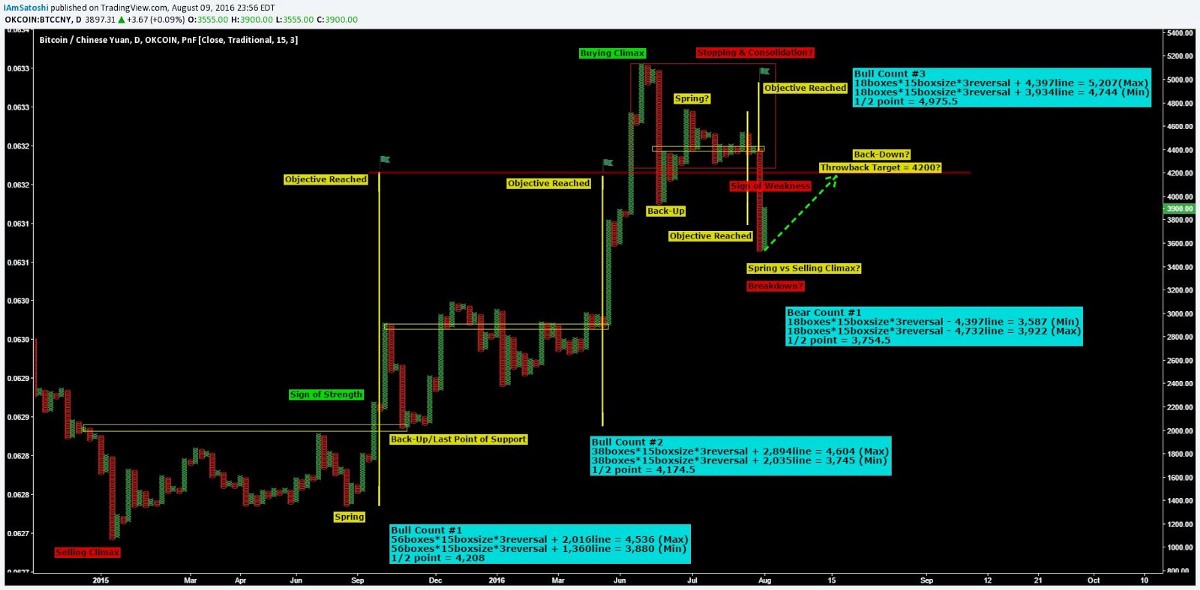

График на основе Крестиков и Ноликов (P&F)

Редко используемая форма графиков, которая была впервые разработана “Hoyle” в 1898 году с акцентом на цену закрытия. Эта форма графиков используется для измерения движений с помощью структуры Wyckoff и не основана на времени, а скорее на поведении цены.

Индикаторы

С индикаторами важно помнить, что большинство не дадут вам полезной информации, и только некоторые из них покажут вам что-то дельное. Я предпочитаю индикаторы, которые строятся используя математику и не повторяют моих собственных ошибок.

Именно поэтому, я сильно опираюсь на облако Ишимоку, пивоты и скользящие средние. Я стараюсь избегать таких индикаторов, как волны Эллиота, ибо они очень субъективны и легко изменяются, поэтому имеют гораздо меньшую эффективность.

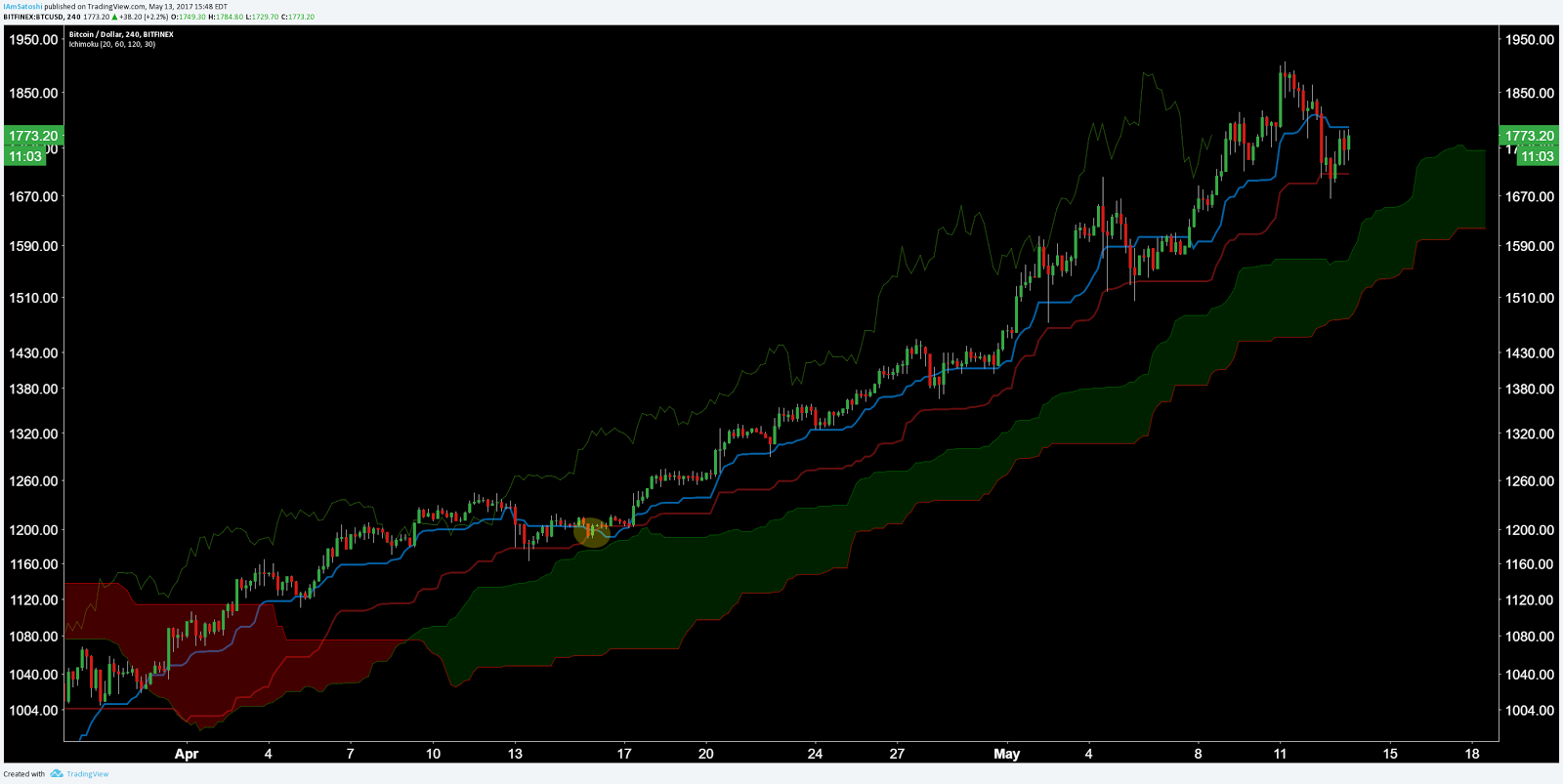

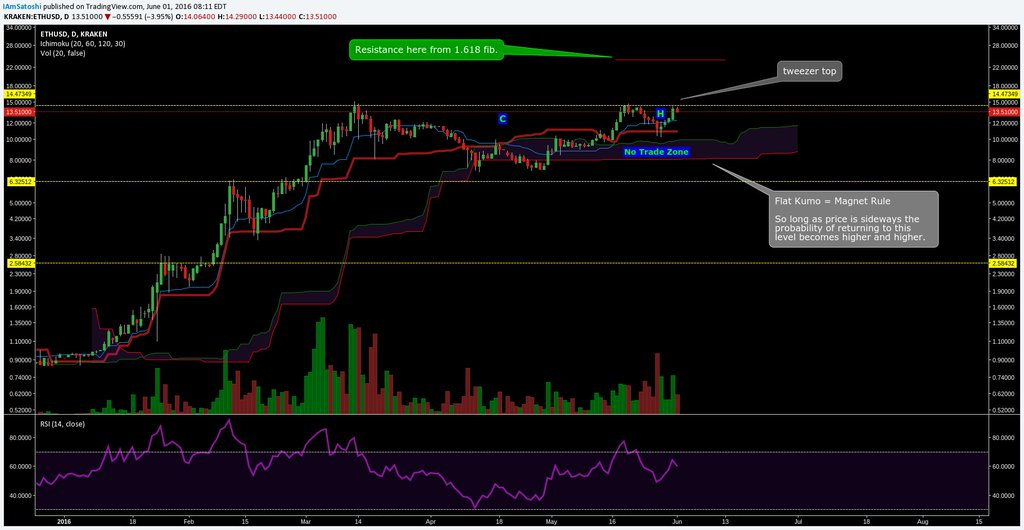

Облако Ишимоку

Данный инструмент стоит использовать для: определения тренда, сигналов для входа\выхода или повторного входа в рынок.

Не используйте, когда на рынке не определен тренд (флет). В этих случаях используйте линии Боллинджера или фигуры на графиках.

Вот пример моих настроек для трейдинга криптой и почему они отличаются от стандартных.

На дневном таймфрейме, метод ретрополяции с настройками 10/30/60/30 дает превосходные точки входа и выхода по сравнению с удвоенными настройками. Скорее всего, это потому, что у альткоинов очень сильные движения относительно более ликвидного Биткоина, у которого рыночная капитализация больше. Другими словами, альты обычно двигаются быстрее, чем Биткоин.

Определение Точки входа — по степени важности

1. Цена выше/ниже облака — золотой стандарт определения бычьего или медвежьего тренда на любом таймфрейме.

2. Бычье/Медвежье облако — показывает, продолжиться бычий или медвежий тренд в будущем.

3. Бычий/Медвежье TK переходы — очень схожи с переходами EMA.

4. Продолжительная задержка позиции выше/ниже курса/облака — многие «облачные» трейдеры — игнорируют это состояние рынка. Я использую эту задержку, если я в фиате и думаю на счет открытия позиции или нет. Ожидание может спасти вас от входа в не оптимальную позицию, особенно когда на рынке флет.

Определение Момента Закрытия Позиции / Точки выхода

1. Пересечение Линии Тенкана (TK Cross)

2. Или на основе фракталов Били Вильямса, Горизонтальных уровней, HA свечей.

Повторный вход в рынок

Пересечение Линии Тенкана или двойное пересечение (желтый)

Классическая система Ишимоку включает в себя все сигналы, соответствующие либо бычьим, либо медвежьим рынкам. Когда медвежье пересечение ТК происходит над облаком, не следует рассматривать это как вход для шорта, чаще всего это идеальное место для закрытия лонга. Это всего лишь слабо медвежий знак. Повторение пересечение TK над облаком представляет из себя чрезвычайно бычьим сигналом и такое поведение стоит рассматриваться как лонг с низким уровнем риска.

По сути, линия Киджуна определяет среднее значение для любого тренда. Облако Ишимоку предпочитает, чтобы все оставалось в равновесии. Когда цена движется быстрее, чем заданный таймфрейм, линия Киджуна может идти в ногу с курсом.

Откат от линии Киджуна происходит, в момент, когда цена возвращается к равновесию, а затем продолжает текущий тренд. Это также можно рассматривать как коррекцию или тест линии поддержки.

Так же эта форма отскока может возникать несколько раз на любом таймфрейме, чем выше таймфрейм, тем больше будет коррекция. По этой причине я всегда формирую свои ордера на или вокруг линии Киджуна для безопасного входа. Независимо от того, насколько далеко цена от этой линии, скорее всего курс вернется и проверит этот уровень в какой-то момент.

Если я пропустил идеальный вход или полностью пропустил сделку, вход в мою позицию будет на основе линии Киджуна. Поэтому вместо того, чтобы поддаваться эмоциям (FOMO), поставьте ведро на больший процент от вашего депозита возле этой линии. Имейте в виду, что это динамический уровень поддержки/сопротивления, и его нужно будет скорректировать по мере того, как он движется с ценой.

— Трейды от Края до Края (E2E)

Входной сигнал: когда закрытие свечи происходит внутри облака, вы можете с достаточно высокой вероятностью ожидать, что цена достигнет другого конца облака. Чем больше Облако, тем больше прибыль. Я думаю об этом как о границах облака, представляющих жесткую поддержку/сопротивление. Если первую поддержку\сопротивление ломают, то оставшиеся — это противоположный конец облака. Такое может происходить на любом таймфрейме и чем больше таймфрейм тем лучше.

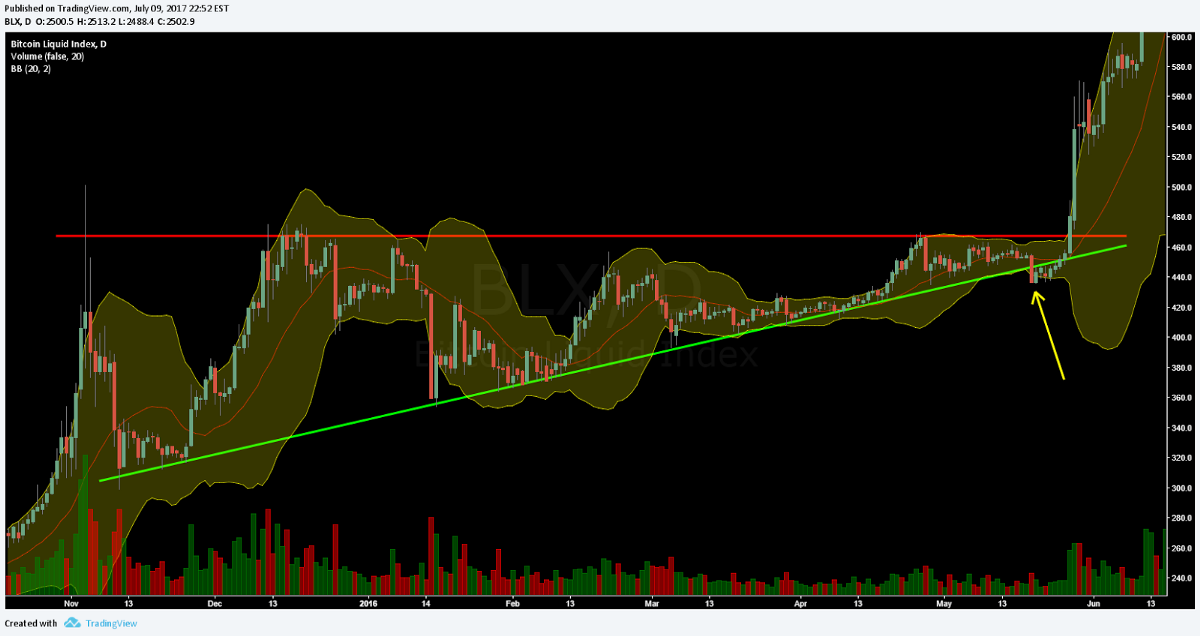

Этот пример был взят из недельного графика Биткоина и сигнализировал о конце медвежьего рынка. В случае не пробоя и касания линии Киджуна, медвежий тренд будет продолжаться. Хотя для этого потребовалось несколько недель, цель E2E оставалась прежней ( дойти до верхнего края облака). Другим ключевым аспектом трейдов на основе E2E является их предсказуемость и эффективность. Когда вы видите подобное, вы точно знаете, что должны делать. Хотя я считаю, что E2E обладает высокой вероятностью исполнения, вы все равно должны использовать соответствующие стоп-лосы так же, как и во время любой другой сделки.

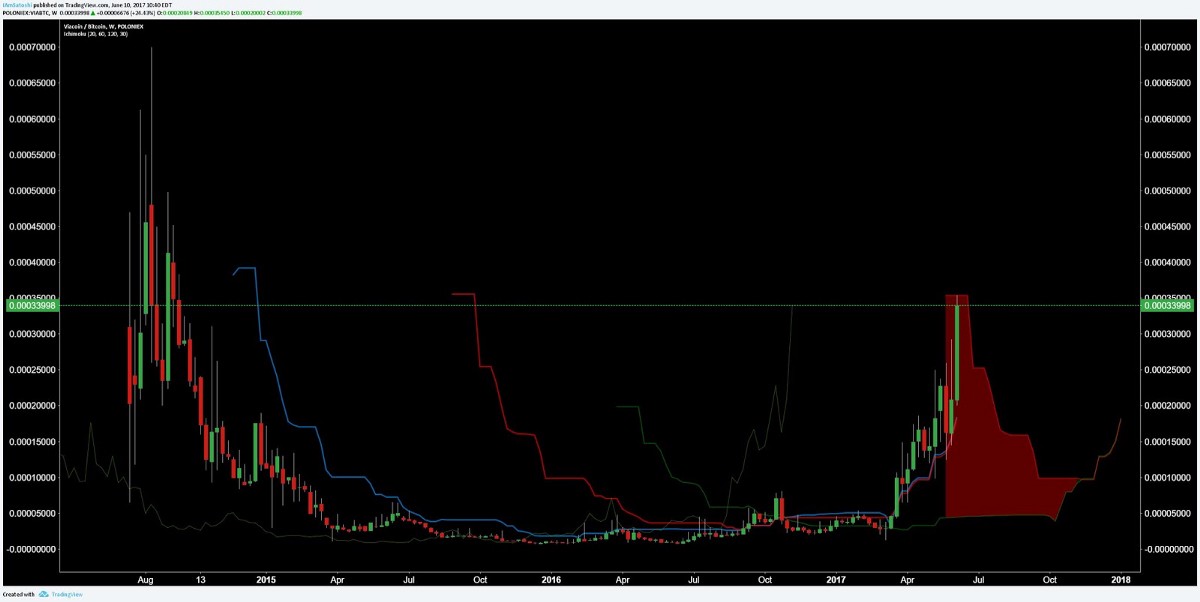

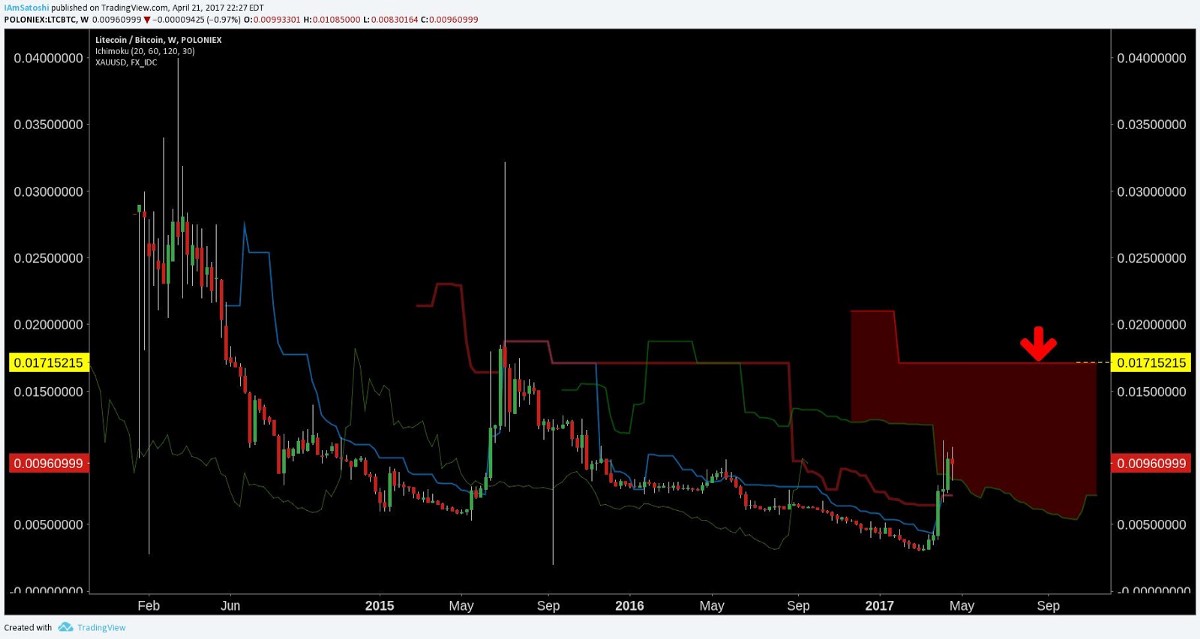

Вот еще несколько примеров:

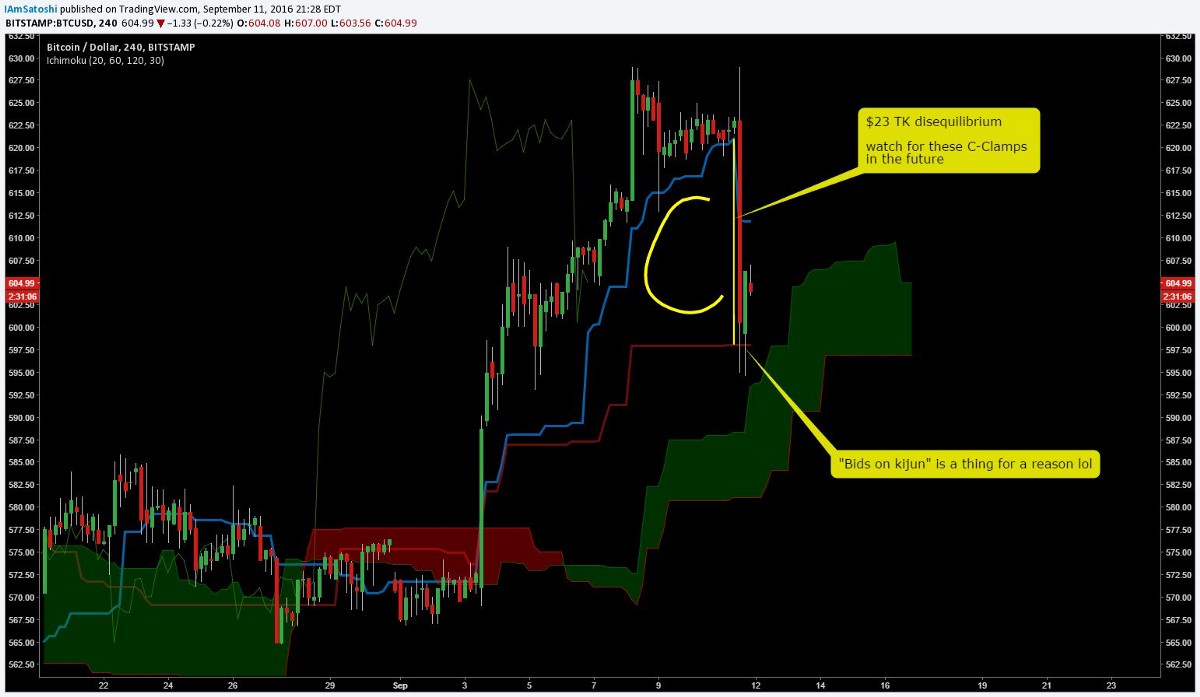

Тиски или TK Несбалансированность

Опять же, облако Ишимоку предпочитает, чтобы все оставалось в равновесии. Когда линии ТК идут далеко друг от друга, это сигнализирует о быстром движении в одном направлении и может считаться индикатором перекупленности/перепроданности. Поэтому на основе их, вы можете открывать позиции, противоположные тренду.

Такие трейды имеют повышенный риск, но и повышенную пробыль, и как правило вероятность разворота на макро-тренде выше чем на микро-тренде. Другими словами, при попытке зашортить бычие ралли вы словите маржин колл, если ваш вход в шорт не на топе, проще сказать, чем сделать.

Тиски часто сопровождаются другими индикаторами разворота, такими как медвежья дивергенция, поднимающийся/падающий клин, или голова плечи.

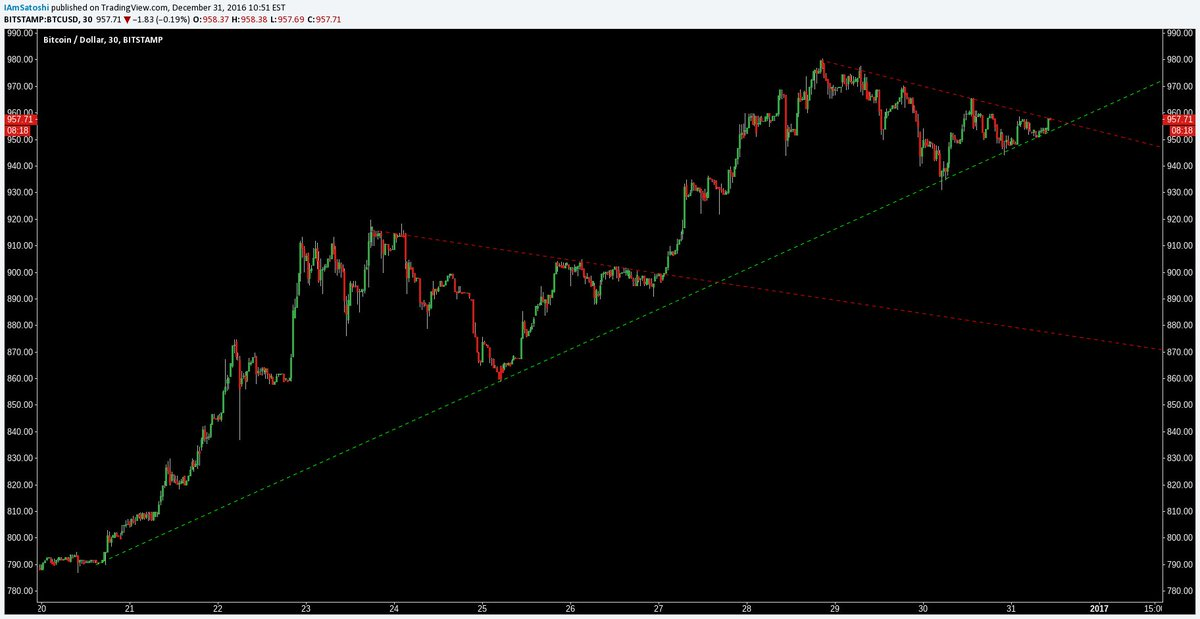

Полосы Боллинджера — мой любимый индикатор во время флета

Одно стандартное расхождение выше и ниже среднего значения. Когда цена консолидируется, BBands затягиваются, пробитие верхних или нижних диапазонов сигнализируюет о прорыве BBand или сигнал для входа.

— Настройки по умолчанию = 20, построенн для использования на дневных таймфрейма и ликвидных рынках.

— Настройка 30 = захватывает больше данных, может быть более уместным для торговли Биткоином и криптовалютами, которые торгуются 24/7, а не 5 дней в неделю (20 дней в месяц)

— Настройка 14 = более быстрая настройка, которая на одно дневном таймфрейме захватывает две недели данных. Подходит для некоторых рыночных условий, где необходим более быстрый сигнал.

Очень часто возникают ложные пробои полос Боллинджера и по этой причине BBands не должны использоваться без других индикаторов.

Движение по полосам

— Такое может произойти, во время сильного бычьего или медвежьего продолжения тренда

— Обычно главный индикатор, того куда движется курс

Ширина Полос Боллинджера (BBW)

Определение размера тени полезено для сравнения предыдущих теней с активной тенью свечи. Если текущая тень активна, я часто смотрю на самые последние тени, чтобы определить, какой должен быть разумный размер текущей.

Скользящая средняя — MA/SMA/EMA/TEMA

Настройки — 50, 100, 200, любые 2 или более значений.

Быстрая, низкая скольз. средняя, т.е. 50, закрытая выше более медленной скольз. средней — это бычий входной сигнал. Закрытие ниже медленной скользящей средней является медвежьим входным сигналом.

Медленная, высокая скользящая средняя, т.е. 200, закрытая выше более быстрой скольз. средней, является медвежьим входным сигналом. Закрытие ниже более быстрой скольз. средней — это бычий входной сигнал.

Золотое пересечение = 50 закрытая выше 200 — Начало Бычьего тренда

Смертельное пересечение = 50 закрытая ниже 200 — Начало Медвежьего тренда.

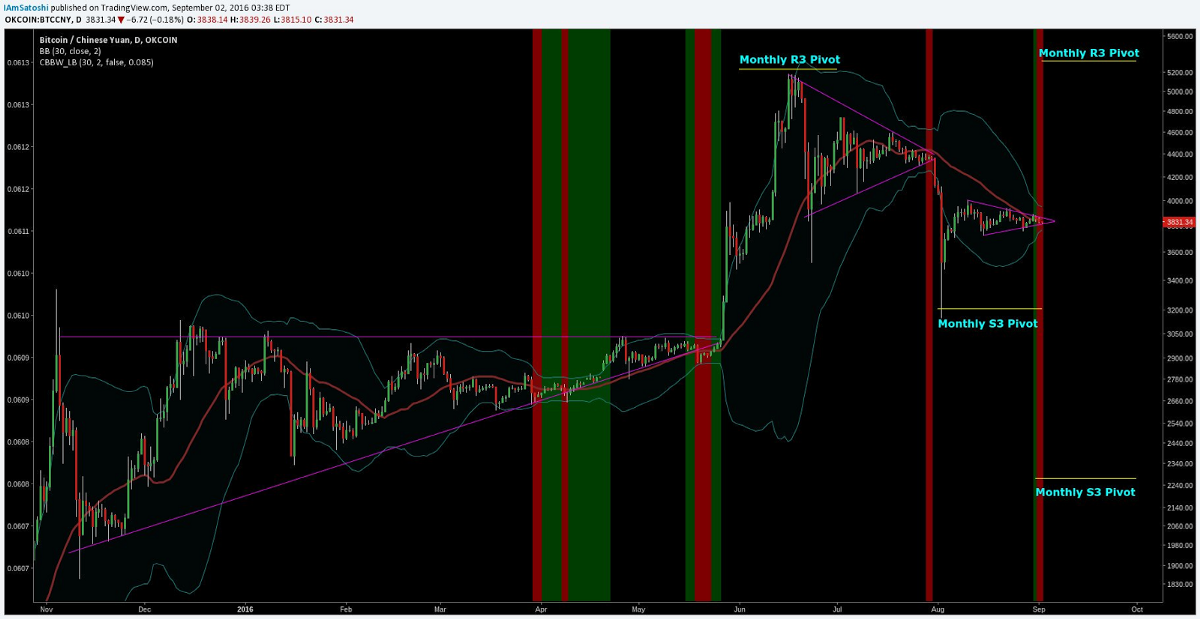

Индикатор уровней “Pivot” (Опорные точки)

Настройки — Дневные, Недельные, Месячные, Годовые свечи.

Я предпочитаю использовать пивоты на больших таймфреймах, например, месячных или годовых, независимо от текущего используемого мной таймфрейма. Для многих Альтов доступны только ежемесячные или более низкие пивоты, что делает их менее надежными.

Есть также несколько типов пивотов, однако я придерживаюсь традиционного большую часть времени.

Pivot Point Math — использует предыдущий период максимума и минимума для определения уровней поддержки/сопротивления

Каждый пивот рассчитывается и строится в начале выбранного периода. Ежегодные пивоты строятся по 1 января и остаются неизменными на весь год. Ежемесячные пивоты пересчитываются в конце каждого месяца и строятся в начале каждого месяца.

Когда годовой стержень R5 нарушен, я полагаюсь на ежемесячные пивоты для дальнейших целей поддержки / сопротивления.

Пивоты также могут использоваться для прогнозирования ценового действия, основанного на движении цены предыдущих движений. Идея здесь заключалась в том, что, если бы цена попала в месячный пивот R3 / S3 с сжатием полосы Боллинджера, то сделала бы это снова.

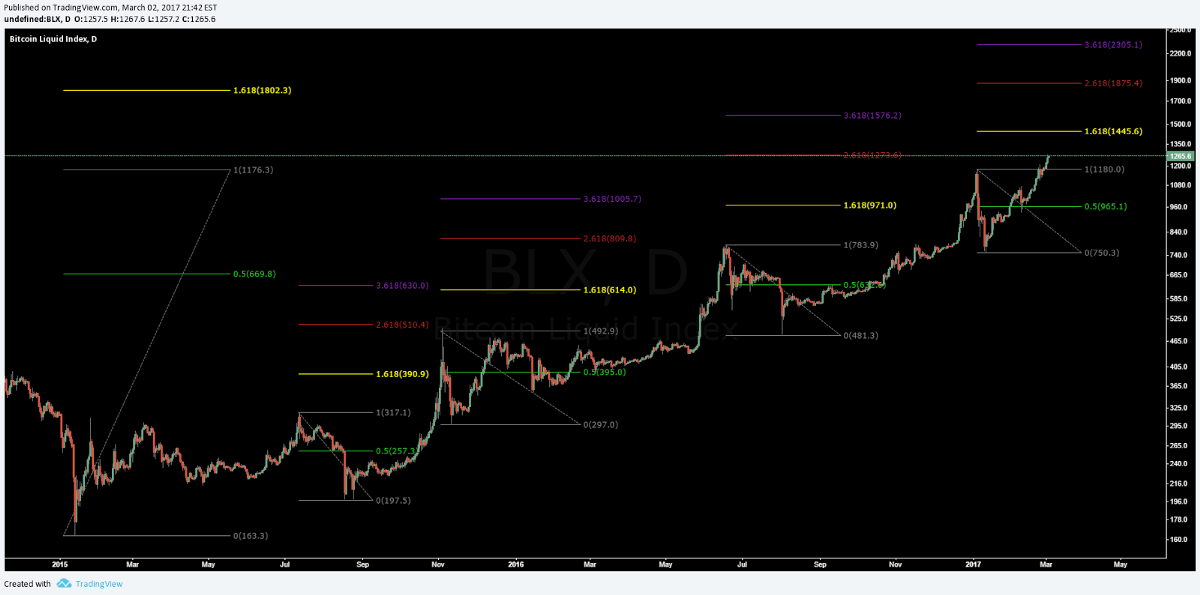

Уровни Фибоначии

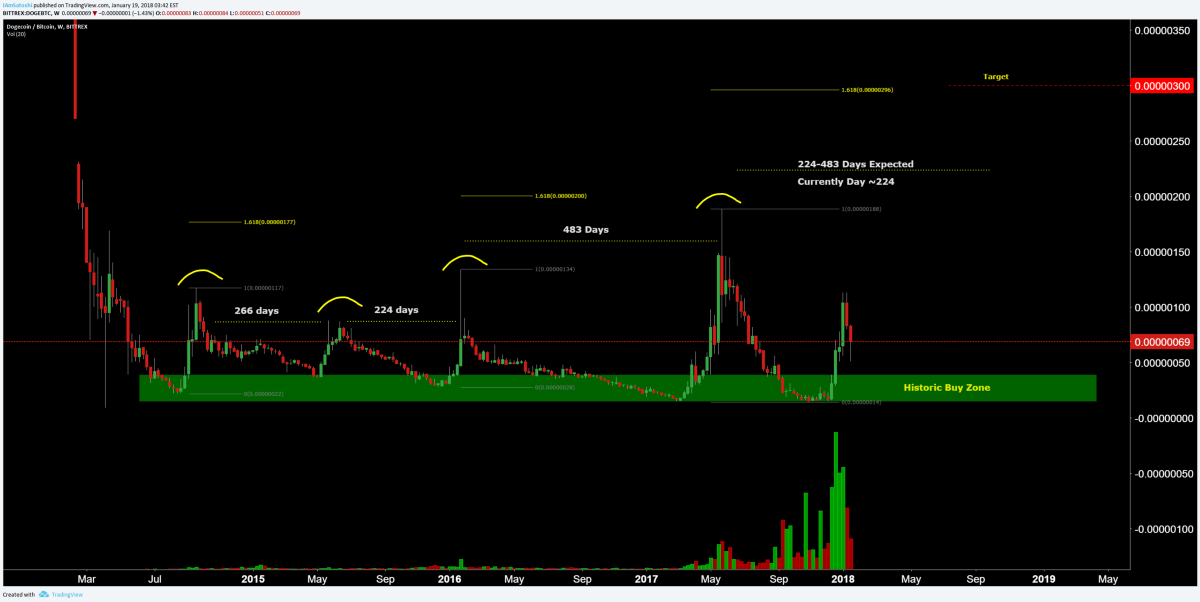

Уровни Фибоначчи могут быть расположены от самой высокой точки до самой низкой при любом движении цены. В этом ценовом диапазоне статические линии поддержки / сопротивления нарисованы и могут рассматриваться как потенциальные реверсивные зоны (PRZ) по цене. Это уровни, которые трейдеры часто используют для открытия или закрытия сделок, что делает их более последовательными.

Уровни Фибоначчи также включают в себя Расширения Фибоначчи, которые дают дополнительную информацию по поддержке / сопротивлению по направлению снизу вверх или сверху вниз относительно любого ценового движения, наиболее распространенным является расширение 1,618 фибоначчи.

50% всего расстояния между установленными уровнями поддержки и сопротивления является ключевой зоной. Любой крупный ценовой ход восстановит не менее 50% от движения и примет решение оттуда.

Это называется Теория Доу.

Вы можете использовать уровни фибоначчи и расширения к ним во время макро-\ микро-трендах или даже при значительном движении курса на более низком временном интервале.

Гармонический ценовой паттерн

“Гармоники” можно определить после построения трех точек и могут быть скорректированы по мере того, как цена следует или нарушает эти уровни. Четвертую точку можно вывести на основе гармонического значения.

Для построения: найдите двойной топ или двойное дно. Затем найдите крайний максимум или минимум и спроецируйте или определите 4-ю точку, экстремально высокую или низкую. Они могут быть найдены на любом временном интервале, но чем больше таймфрейм, тем более правдоподобен сигнал.

Вилы Эндрюса

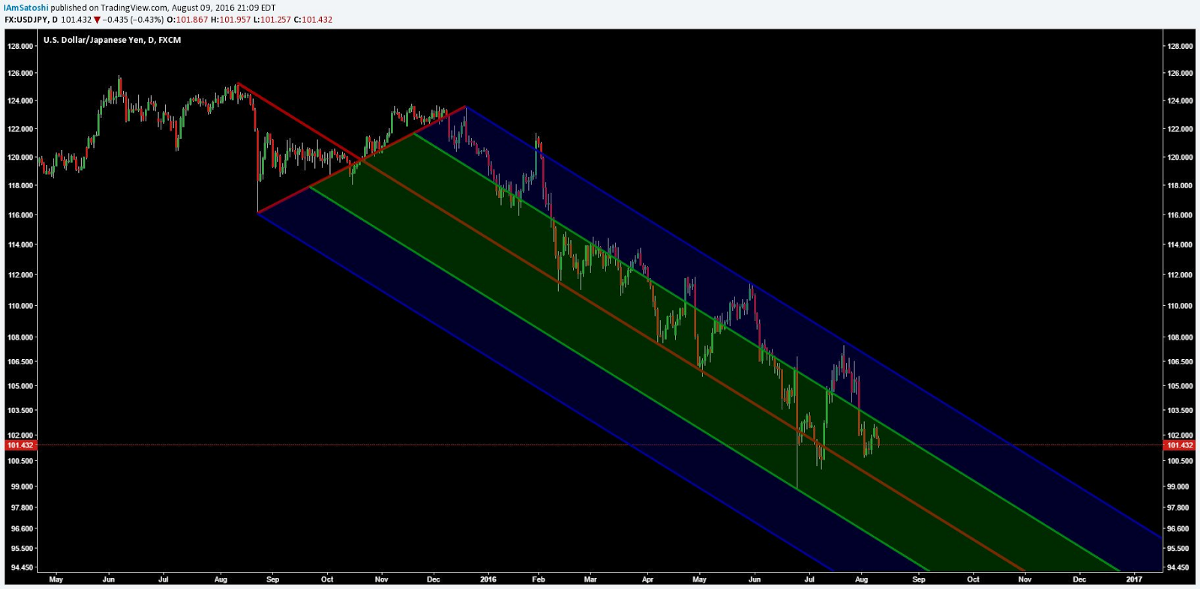

Вилы Эндрюса растянуты от экстремального верха или низа до другого предельного низа или верха, при этом опорная точка является предыдущим крайним низом или верхом. Средняя линия (красная) дает ожидаемое среднее значение тренда. Цена будет постоянно совершать пыпытки вернуться к этой диагонали.

Каждая диагональ “Вил” может рассматриваться как потенциальная зона разворота или линия поддержки / сопротивления. Верхняя синяя диагональная зона является «самой перекупленной» или верхней границей тренда, а нижняя голубая диагональная зона «наиболее перепроданной» или нижней границей тренда.

Для построения: искать три точки, экстремальный хай / низ и “колеблющийся хай” и низ.

В любом заданном тренде можно нарисовать несколько “вил”. Вилы следует считать действительными, если поддержка / сопротивление цены совпадают с диагоналями после того, как “вилы” были построены. Не пытайтесь подгонять вилы к цене, а скорее выбирайте опорные точки и принимайте решение в период действия.

Фракталы

Фракталы могут быть любым повторяющимся шаблоном на графике. Диаграммы и гармоники являются примерами известных повторяющихся фракталов.

В основном я использую случайные повторяющиеся фракталы как слабый прогноз будущих результатов при большом таймскейле, но лично я не использую их в качестве действенных сигналов без использования дополнительных инструментов.

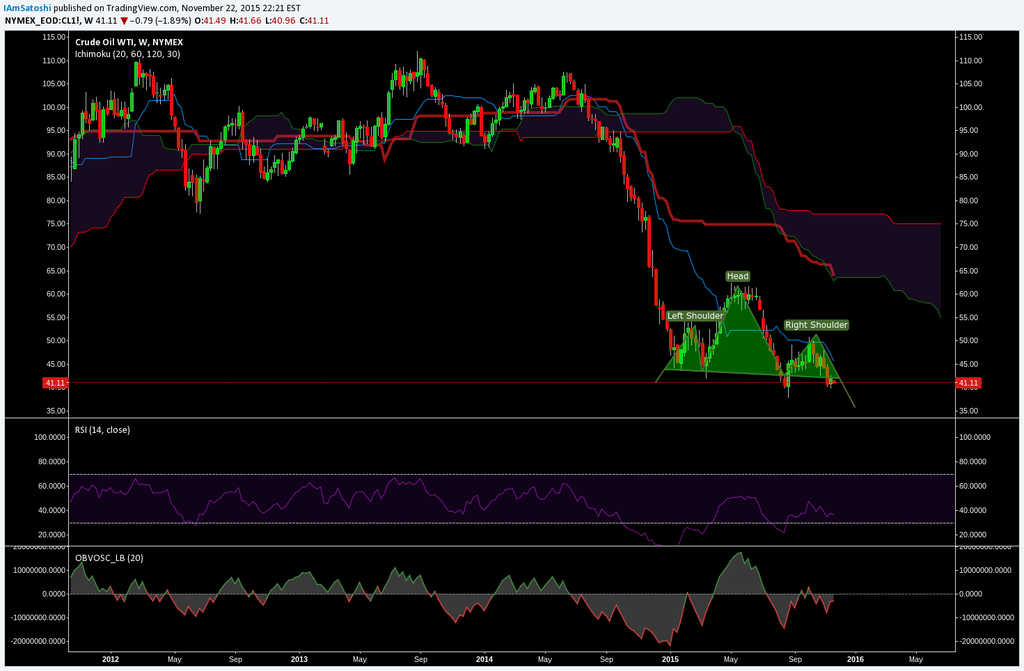

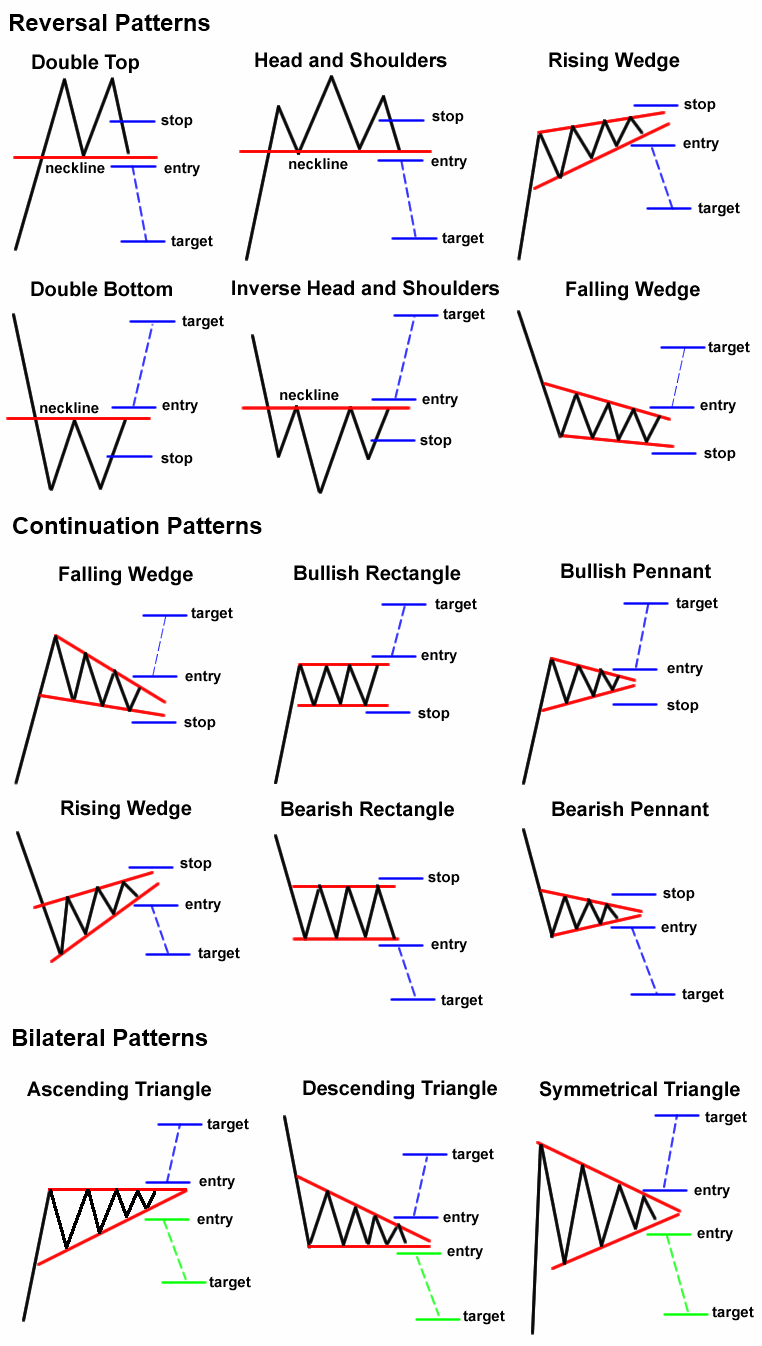

Фигуры на Графиках

Все фигуры состоят из:

Если профиль объема не совпадает с шаблоном, это не означает, что шаблона не существует, он просто предполагает, что вероятность воспроизведения этой фигуры, значительно ниже. Уверенность и размер позиции должны быть скорректированы. Соответствующий профиль объема для соответствующей структуры графика значительно увеличивает уверенность и вероятность того, что фигура отыграет, как и планировалось.

Каждый паттерн имеет ожидаемое движение, которое я выделил ниже. Как правило, все эти движения — это просто размер паттерна. Я также использую расширение фибоначи 1.618 как цель сопротивления для фигур. Хотя паттерны могут предвидеть движения, они не должны рассматриваться как 100% трейды. Используйте соответствующий размер позиции.

Все фигуры могут быть построены и рассчитаны, как только информация позволит это сделать, но вход никогда не должен быть произведен до тех пор, пока ваша фигура не будет подтверждена. Кроме того, обычно ожидается подтверждение объемом с завершением каждой фигуры.

Вы не часто видите паттерн разворота в качестве продолжения тренда, т.е. Вы не часто можете увидеть фигуру “голова и плечи” в нижней части медвежьего тренда. Однако, когда вы видите, этот паттерн следует рассматривать как сильный сигнал продолжения тренда.

Вот несколько примеров:

«U» формирует ценовую структуру с резким откатом и пробитием горизонтального сопротивления. Фигура остается в силе до тех пор, пока ручка не сломает 50% всей чашки.

— Cигналы — противоположны бычьим сигналам

— Нисходящий треугольник — противоположен восходящему треугольнику

— Жираф — установлен Гернцем — длинная шея с последующим разрывом закругленного двойного дна

Перевернутая голова и плечи

— Происходит после установленной восходящей тенденции

— Уменьшающийся профиль объемов

— Возможное движение = расстояние от шеи до головы или 1,618

— Происходит после отката от восходящего тренда

— Уменьшающийся профиль объема

— Возможное движение = расстояние от шеи до головы или 1,618

— Происходит после отката от восходящего тренда

— Уменьшающийся профиль объема

— Возможное движение = расстояние от шеи до головы или 1,618

Голова Плечи — противоположен перевернутым

— Происходит после установленного нисходящего тренда

— Уменьшающийся профиль объема

— Возможное движение = расстояние от шеи до головы или 1,618

— M — Противоположно W

Инвертированный Адам и Ева — Противоположен Адаму и Еве

Осцилляторы

Я никогда не использую только осцилляторы при принятии решения для трейда. В основном я использую их для поиска дивергенций

— Средняя дивергенция сходимости (MACD) = тренд следует импульсу осциллятора

— Индекс относительной силы (RSI) = измеряет импульс в цене

— Stochastic RSI (Stoch) = быстрее, чем RSI

Данный инструмент следует использовать в качестве дополнительного подтверждения разворота и не принимать решение исключительно на основе него. “Диверы” могут постепенно развиваться, пока не будут сломаны.

— Бычий = нижние минимумы в цене на более высоком осцилляторе = ослабление медвежьего импульса

— Медвежий = более высокие максимумы в цене на нижнем осцилляторе = ослабление бычьего импульса

— Скрытый бычий = более высокий низ по цене на более низком осцилляторе = повышенный медвежий импульс не снизил цену

— Скрытый медвежий = более высокий хай на более высоком осцилляторе = увеличение бычьего импульса не снизило цену

Советы

— Фундаментальный анализ показывает вам, что покупать. Технический анализ, когда покупать.

— Религиозно придерживайтесь своей системы входов и выходов.

— Используйте стоп-лосы и придерживайтесь их.

— Когда у вас эйфория, обычно это локальная вершина.

— Значительная часть связанных с торговлей новостных и социальных медиа, является шумом. Игнорируй их.

— Торги должны заканчиваться тремя способами: Большой плюс, Маленький плюс, Маленький минус.

— Повторяйте за мной. «Тренд — мой друг».

— Не скальпите торгуя против тренда.

— Заведите торговый журнал. Определите недостатки вашей стратегии. Устранить их.

— Если вы открываете сделку, основанную на высоком таймфрейме, не саботируйте себя и не закрывайте эту сделку на основе гораздо более низкого таймфрейма.

— Хороший сон, правильное питание и упражнения так же важны для торговли, как и для большинства вещей в жизни.

— Если на улице есть кровь … очистите улицу.

— Не распыляйтесь, пытаясь торговать на откатах

— Ждите консолидацию после больших колебаний цен, а не продолжения волатильности.

— Все индикаторы используют левую часть графика, чтобы попытаться предсказать правую.

— Следите за графиком биржи с наибольшим объемом.

— Большинство трейдеров теряют деньги в самом начале. Те, кто наиболее успешны, настойчивы.

— Сами управляйте своим депозитом. Не позволяйте другим торговать за вас.

— Соглашайся с идеями, а не с людьми, которые их предоставляют.

— Не вступайте в брак с какой-либо одной монетой, позицией или идеей. Постоянно переоценивайте свои недостатки.

— Если вы много выигрываете, кто-то теряет еще больше.

— Большая потеря ВСЕГДА будет более эмоциональной, чем большая победа.

— Вам нужно время, чтобы определить, являетесь ли вы победителем или проигравшим. И то и другое случается со всеми.

— Ни одна стратегия не является святым Граалем. Используйте несколько сигналов и найдите общие черты перед входом/выходом. Используйте то, что вам нравится.

— Торговые инструменты могут стать лучше или хуже. Не бойтесь разобраться в концепциях, которые вы уже освоили.

— Смотрите на ваш депозит, как на число, а не на деньги. Всегда старайтесь увеличивать это число.

— Начните торговать малым объемом но с большими плечами. Это проверит качество ваших входов.

— Страх, неуверенность и сомнения (FUD) — отличные помощники для покупки и продажи во время паники.

— После большой прибыльной или убыточной сделки. Очищай свою голову и успокаивай свои эмоции.

— Если вы слишком подавлены при минусовом трейде, размер вашей позиции слишком высок.

— Не пытайтесь все упорядочить. Торгуйте график, который находится перед вами.

— Всегда будут ранние медведи и ранние быки. Лучше быть правым, чем быть ранним.

— Сначала откройте крупный таймфрейм, потом уменьшите его.

— Во время движения вверх, монеты выглядят дешевыми. По пути движения вниз они выглядят дорогими. Не позволяйте рынку играть со своим разумом. Придерживайтесь своего торгового плана.

Дополнительно к Прочтению

OB = стаканы

TF = таймфрейм

SL = стоп-лос

BE = точка безубыточности

HS/H&S/H+S = голов&плечи

iHS = перевернутые голова&плечи

A&E = Адама и Ева

TL = трендовая линия

Fib = уровень фибоначи ( фиба )

FUD = страх, неопределенность, сомнения

FOMO = страх упустить возможность

Если материал оказался для вас полезным, не забудьте отблагодарить автора на один из адресов:

BTC

3PCQX1AxDQiAJxBpo5zgQqVBQ9oKrMa6Qb

168XPsDX4F6V2mM1rpBqwu7XtwsCA1rNak

LTC

MQ9JXuGmDbcLyCmH6XTUPawPiXTF4an6Lv

LbvFbdGwZMKCppp45CWHhDiQnAiSjbfsjX